Kinh nghiệm vận hành và quản lý Quỹ bảo vệ nhà đầu tư chứng khoán tại một số nước

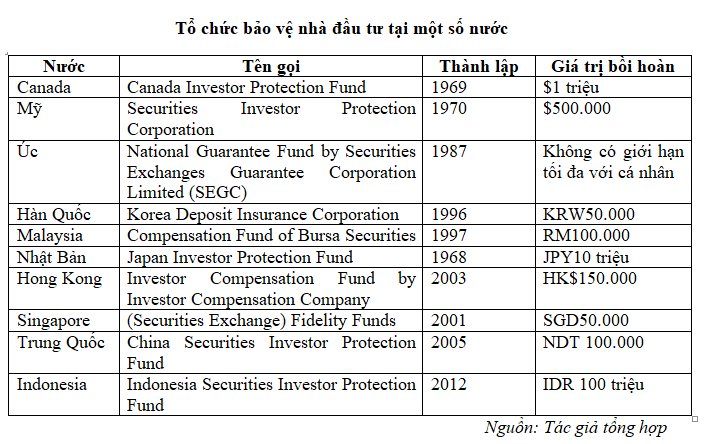

Nhiều quốc gia trên thế giới đã thành lập các quỹ bảo vệ quyền lợi của nhà đầu tư (NĐT) chứng khoán nhằm giảm thiểu rủi ro cho các nhà đầu tư khi xuất hiện trường hợp các công ty chứng khoán mất khả năng hoàn trả tài sản đã nhận quản lý hoặc giải thể, phá sản… Từ kinh nghiệm thành lập, quản lý, vận hành Quỹ bảo vệ NĐT chứng khoán tại một số nước, Việt Nam có thể xem xét, nghiên cứu mô hình quỹ bảo vệ này trên thị trường chứng khoán.

Nhiều nước thành lập Quỹ bảo vệ nhà đầu tư chứng khoán

Bảo vệ NĐT chứng khoán có thể được hiểu theo nghĩa rộng là bảo vệ lợi ích của NĐT bằng cách thiết lập các biện pháp kết hợp như hệ thống pháp lý quy định hoạt động thị trường chứng khoán, hiệu quả và độ tin cậy của hệ thống giao dịch, thanh toán cho các bên tham gia thị trường.

Cùng với hệ thống các quy định pháp luật được ban hành để duy trì trật tự và an toàn của thị trường (công cụ bảo vệ gián tiếp) thì các cơ chế bảo vệ trực tiếp quyền lợi của NĐT chứng khoán như thiết lập Quỹ bảo vệ NĐT, thành lập tổ chức bảo vệ NĐT, mua bảo hiểm trách nhiệm nghề nghiệp hay cơ chế để NĐT tự bảo vệ quyền lợi khi bị xâm phạm bởi hành vi vi phạm (khởi kiện dân sự) rất được quan tâm và quy định cụ thể, chi tiết trong các văn bản pháp luật.

Trên thế giới, có thể kể đến, Mỹ đã thành lập công ty bảo vệ NĐT Chứng khoán (SIPC) từ năm 1970; Canada có Quỹ bảo vệ NĐT (CIPF) thành lập vào năm 1969; Nhật Bản có Quỹ Ủy thác bồi thường chứng khoán thành lập năm 1968.

Ở các quốc gia châu Á, các quỹ bảo vệ NĐT cũng đã được thành lập, điển hình như: Quỹ ủy thác bảo vệ NĐT tại Ấn Độ, Quỹ bảo vệ NĐT Thái Lan, Công ty TNHH Quỹ bảo vệ NĐT chứng khoán Trung Quốc…

Mô hình quỹ bảo vệ nhà đầu tư chứng khoán tại một số nước châu Á

Quỹ bảo vệ NĐT Thái Lan (SIPF): Sở Giao dịch chứng khoán (SGDCK) Thái Lan (SET) thành lập SIPF năm 2004 mục đích là tạo niềm tin cho các NĐT SET giao dịch chứng khoán thông qua các nhà môi giới thành viên SIPF bằng cách bảo vệ các khoản đầu tư của họ. Các NĐT giao dịch thông qua các thành viên của SIPF có thể nhận được tiền bồi thường từ quỹ trong một số trường hợp nhất định theo quy định của SIPF.

Các bên tham gia bao gồm các công ty thành viên, công ty môi giới chứng khoán, công ty giám sát và công ty niêm yết, phải tuân thủ nghiêm ngặt tất cả các quy tắc và quy định có liên quan. Mặc dù cả Ủy ban Chứng khoán và Giao dịch (SEC) và SET đều đóng vai trò quan trọng trong việc thực thi quy định liên quan đến các công ty môi giới, nhưng các NĐT vẫn nên thực hiện bước đầu tiên trong việc bảo vệ mình bằng cách đảm bảo rằng họ chỉ giao dịch với các công ty chứng khoán (CTCK) được cấp phép theo khuyến nghị của SEC.

Các NĐT Thái Lan cũng được khuyến khích giám sát chặt chẽ các hoạt động giao dịch của họ và báo cáo bất kỳ hành vi sai trái nào bị nghi ngờ - hoặc gửi đơn khiếu nại chính thức với - SET, SEC hoặc Phòng Tội phạm Kinh tế của Cảnh sát Hoàng gia Thái Lan.

NĐT chứng khoán tại Thái Lan có quyền nhận tiền bồi thường từ SIPF bằng tiền mặt hoặc chứng khoán nếu các nhà môi giới thành viên của SIPF không trả lại tài sản đang lưu ký của họ cho NĐT trong 2 trường hợp sau: (i) Nếu một nhà môi giới thành viên của SIPF bị kết luận là mất khả năng thanh toán; (ii) Nếu nhà môi giới và NĐT là thành viên SIPF có tranh chấp dân sự về giao dịch chứng khoán và phán quyết của trọng tài yêu cầu nhà môi giới trả lại tài sản của NĐT nhưng nhà môi giới không chấp hành.

Khoản bồi thường không bao gồm các khoản lỗ do giảm giá do kinh doanh chứng khoán. SIPF sẽ bồi thường dựa trên thiệt hại thực tế cho mỗi NĐT, nhưng không vượt quá 1 triệu THB cho mỗi nhà môi giới thành viên. Quỹ tự động cung cấp sự bảo vệ cho các NĐT sau khi NĐT mở tài khoản giao dịch với nhà môi giới thành viên SIPF. NĐT không cần đăng ký hoặc trả phí và có thể tin tưởng vào tính minh bạch và công bằng của quỹ vì bảo hiểm được cung cấp thông qua SET.

Công ty TNHH Quỹ bảo vệ NĐT chứng khoán Trung Quốc (SIPF): Trung Quốc thành lập SIPF vào ngày 30/8/2005 là công ty 100% vốn nhà nước, chịu sự quản lý của Ủy ban Điều tiết Chứng khoán Trung Quốc (CSRC), với số vốn đăng ký là 6,3 tỷ Nhân dân tệ (NDT) do Hội đồng Nhà nước cung cấp thông qua Bộ Tài chính.

SIPF có cơ cấu 12 phòng ban, bên dưới Hội đồng quản trị có 3 ủy ban đặc biệt gồm Ủy ban phát triển chiến lược, Ủy ban quyết định đầu tư và Ủy ban quản lý thanh toán. Giải quyết rủi ro tài chính và bảo vệ NĐT là 2 nhiệm vụ cốt lõi, SIPF đã từng bước nghiên cứu, thiết lập khuôn khổ quản lý và phát triển tổng thể.

Dựa trên các hệ thống nền tảng công nghệ trên TTCK, SIPF đã tích hợp hơn nữa các lợi thế về dữ liệu, nhân sự, thực hành, kinh nghiệm, công nghệ và nguồn lực và đóng vai trò tích cực trong việc ngăn ngừa và giải quyết rủi ro tài chính, bảo vệ quyền và lợi ích hợp pháp của NĐT và hỗ trợ giám sát dịch vụ phụ trợ; Đẩy mạnh hỗ trợ thanh khoản cho công ty chứng khoán nhằm ngăn ngừa và giải quyết các rủi ro tài chính hệ thống trong ngành chứng khoán; Thúc đẩy việc xây dựng hệ thống phản hồi các ý kiến và mối quan tâm của NĐT một cách toàn diện và xây dựng nền tảng phân tích dữ liệu đường dây nóng chất lượng và hiệu quả dịch vụ của đường dây nóng CSRC 12386 thu hồi tổn thất 69.251.600 NDT cho các NĐT vào năm 2019, với mức độ hài lòng của NĐT đạt hơn 85%.

SIPF tiếp tục mở rộng thí điểm chuyển trực tiếp khiếu nại qua đường dây nóng 12386 từ 3 trụ sở chính đến hơn 330 trụ sở chính và hơn 8.000 chi nhánh, giảm thời gian giải quyết khiếu nại từ mức trung bình 2-3 tháng trước đây, còn bình quân 16 ngày làm việc, nâng cao rõ rệt hiệu quả giải quyết khiếu nại.

Năm 2019, SIPF huy động được 8.870,3 triệu NDT, bao gồm 2,425,7 triệu NDT từ phí xử lý giao dịch, chiếm 27,35%; 2.2642 tỷ NDT từ các quỹ do các công ty chứng khoán chi trả, chiếm 25,53%; 27 triệu NDT từ lãi suất của quỹ đăng ký đóng băng, chiếm 0,30%; 3.915,6 triệu NDT thu nhập lãi (bao gồm cả lãi tiền gửi và cho vay), chiếm 44,14%; 61,6 triệu NDT từ lợi suất đầu tư quỹ, chiếm 0,69%; 82,8 triệu NDT từ thu nhập bồi thường từ các bên có trách nhiệm liên quan và mua lại tài sản phá sản, chiếm 0,93%; và 93,4 triệu NDT từ thu nhập khác, chiếm 1,05%. SIPF đã chi tổng cộng 2.173,3 triệu NDT, với 2 triệu NDT để xử lý rủi ro, 26,1 triệu NDT để theo dõi rủi ro và 2.145,2 triệu NDT cho các chi phí khác trong năm 2019.

Quỹ ủy thác bảo vệ NĐT Ấn Độ - IPFT: SGDCK Ấn Độ (BSE) thành lập IPFT vào ngày 10/7/1986 với mục tiêu bồi thường cho các NĐT trong trường hợp tài sản của những người vỡ nợ không đủ để đáp ứng các yêu cầu đã cam kết, thúc đẩy giáo dục, nhận thức và giáo dục NĐT. IPFT được quản lý dưới hình thức quỹ ủy thác, bởi đại diện công chúng đầu tư, Hiệp hội NĐT, thành viên hội đồng quản trị và các quan chức cấp cao của SGDCK.

Từ thực tế tại một số nước nêu trên cho thấy, quỹ bảo vệ quyền và lợi ích hợp pháp của NĐT vận hành khá hiệu quả, giúp giảm thiểu rủi ro cho các NĐT chứng khoán., đồng thời phù hợp với thông lệ của thế giới. Tại Việt Nam chưa có một mô hình công ty hay quỹ bảo vệ NĐT để bảo vệ các quyền và lợi ích hợp pháp khi xuất hiện trường hợp CTCK mất khả năng hoàn trả tài sản đã nhận quản lý hoặc giải thể, phá sản… Do đó, việc thành lập mô hình quỹ bảo vệ NĐT trên thị trường chứng khoán cần được xem xét, nghiên cứu...

TS. Nguyễn Thanh Huyền - Ủy ban Chứng khoán Nhà nước