Ảnh hưởng của quản trị công ty đến chất lượng lợi nhuận của các công ty niêm yết trên HOSE

Nghiên cứu này xem xét tác động của các nhân tố quản trị công ty gồm quy mô hội đồng quản trị, sự kiêm nhiệm chức vụ chủ tịch hội đồng quản trị và giám đốc điều hành, tỷ lệ thành viên hội đồng quản trị độc lập và chất lượng kiểm toán đến chất lượng lợi nhuận.

Kết quả nghiên cứu cho thấy, có ba nhân tố tác động đến chất lượng lợi nhuận gồm: Khi có sự kiêm nhiệm chức vụ chủ tịch hội đồng quản trị và giám đốc điều hành sẽ làm giảm chất lượng lợi nhuận; Tỷ lệ thành viên hội đồng quản trị độc lập càng cao thì chất lượng lợi nhuận càng được cải thiện... Nghiên cứu này thực hiện dựa trên báo cáo tài chính của 263 công ty niêm yết trên Sở giao dịch chứng khoán TP. Hồ Chí Minh từ năm 2014 đến 2018.

Đặt vấn đề

Chất lượng lợi nhuận (CLLN) là vấn đề quan tâm của các nhà phân tích, các nhà đầu tư, các nhà quản lý và những đối tượng khác tham gia thị trường (Lipe, 1990). Bellovary và cộng sự (2005) cho rằng, CLLN là yếu tố quan trọng để đánh giá tình hình tài chính của một doanh nghiệp (DN), CLLN phụ thuộc vào mức độ lợi nhuận thực được báo cáo cũng như dùng các con số lợi nhuận này để dự báo lợi nhuận trong tương lai.

Hiện tại, ở Việt Nam đã có nhiều công trình nghiên cứu về các nhân tố ảnh hưởng đến CLLN nhưng chưa có nhiều nghiên cứu sâu về quản trị công ty (QTCT) ảnh hưởng đến CLLN. Do vậy, mục tiêu của nghiên cứu này là tìm ra các nhân tố tác động và mức độ tác động của các nhân tố thuộc QTCT đến CLLN của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE).

Cơ sở lý thuyết

Chất lượng lợi nhuận

CLLN là một đặc điểm quan trọng của hệ thống báo cáo tài chính (BCTC). CLLN cũng được sử dụng trong nhiều nghiên cứu thực nghiệm để kiểm tra những thay đổi về đặc điểm lợi nhuận theo thời gian, để đánh giá tác động của sự thay đổi trong các chuẩn mực kế toán và môi trường thể chế, để so sánh báo cáo tài chính giữa các quốc gia. CLLN và QTLN là những vấn đề quan trọng hiện nay, vì sự tin cậy của thị trường vốn đối với báo cáo tài chính đáng tin cậy.

CLLN là yếu tố quan trọng giúp đánh giá sức khoẻ tài chính của DN (Bellovary và cộng sự, 2005). Tuy nhiên, khi phân tích BCTC của DN, yếu tố này lại thường bị bỏ qua bởi nhà đầu tư và chủ nợ. CLLN có thể được giải thích dựa trên các khía cạnh khác nhau trong các nghiên cứu trước đây. Một cách chung nhất, CLLN là khoản chênh lệch giữa lợi nhuận báo cáo và lợi nhuận thực của DN (Pratt, 2003), mức độ rủi ro trong thông tin DN (Ecker và cộng sự, 2006), hay là tiến trình cung cấp thông tin liên quan tới việc đánh giá hiệu quả tài chính của DN (Dechow và cộng sự, 2010).

Các lý thuyết vận dụng

Lý thuyết đại diện

QTCT được xây dựng và phát triển dựa trên lý thuyết được cho là nền tảng và phổ biến nhất là lý thuyết đại diện. Theo lý thuyết đại diện, xung đột lợi ích giữa nhà quản trị, bên đại diện và người nắm giữ cổ phần, bên sở hữu, khiến cho DN gánh chịu một khoản chi phí nhất định (Jensen và Meckling, 1976).

Dựa trên nền tảng lý thuyết này Hội đồng quản trị (HĐQT) có thể thiết lập những cơ chế giám sát và kiểm soát tốt hơn đối với hoạt động của DN. Cấu trúc HĐQT có liên quan trực tiếp đến cách thức kiểm soát và giám sát DN, từ đó giúp QTCT hiệu quả hơn (Francis, 1991). Như vậy, trong trường hợp này thì lý thuyết đại diện hình thành mối liên hệ giữa ban giám đốc hay ban kiểm toán với CLLN. Khi HĐQT bao gồm các thành viên có ít thông tin về DN họ sẽ cho thấy sự giám sát chặt chẽ hơn và cải thiện CLLN (Mulili và Wong, 2011).

Lý thuyết cơ hội

QTLN theo kiểu điều chỉnh tăng lợi nhuận giúp DN thu được nguồn vốn tài trợ từ bên mua cổ phiếu, do đó nhà đầu tư sẽ bị chi phối quyết định bởi lợi nhuận và không ý thức về sự bóp méo trong lợi nhuận công bố. Vì vậy, họ thường trả mức giá chào bán cao hơn nhiều so với lợi nhuận báo cáo chưa được bóp méo theo hướng điều chỉnh tăng.

Lý thuyết cơ hội cho rằng, nhà đầu tư ra quyết định dựa trên lợi nhuận về lý trí đã không chiết khấu một khoản nhất định trong mong đợi về dòng tiền tương lai dựa trên lợi nhuận đã bị bóp méo (Teoh và cộng sự, 1998a).

Rangan (1998) và (Teoh và cộng sự, 1998b) cho rằng, DN phát hành cổ phiếu trên thị trường thường dùng khoản dồn tích để tăng thu nhập DN với mục đích tạm thời bóp méo giá cổ phiếu và nhà đầu tư, người mà đánh giá cao DN tại thời điểm phát hành cổ phiếu thường cảm thấy thất vọng với sự sụt giảm nghiêm trọng trong lợi nhuận DN sau khi phát hành bởi vì các khoản dồn tích DN giảm.

Lý thuyết cơ hội đề cập tới 2 vấn đề chính gồm: Nhà đầu tư không ý thức được động thái điều chính BCTC của nhà quản trị; nhà đầu tư không quan sát được hành vi bóp méo lợi nhuận của nhà quản trị.

Giả thuyết nghiên cứu và mô hình nghiên cứu

Giả thuyết nghiên cứu

Quy mô hội đồng quản trị

Quy mô HĐQT càng lớn thì mức độ QTLN càng thấp, vì sẽ có nhiều thành viên độc lập và có kinh nghiệm chuyên môn tham gia để có thể giám sát hành vi quản trị lợi nhuận của DN (Peasnell et al., 2005; Vafeas, 2000). Tuy nhiên, trong một HĐQT quá lớn thì nhà quản trị thường phụ thuộc vào quyết định từ các thành viên hội đồng bởi mức độ phân quyền cao (Yermack, 1996), Jensen (1993); Khi quy mô HĐQT tăng lên sẽ dẫn tới sự phức tạp nhất định trong các mối quan hệ và điều này làm cho hiệu quả làm việc của các thành viên giảm, các xung đột nội bộ có thể tăng lên. Vafeas (2000) cho rằng, khi quy mô HĐQT càng nhỏ thì tính hữu ích của thông tin lợi nhuận trên BCTC càng cao. Theo đó, nghiên cứu đưa ra giả thuyết:

H1: Quy mô HĐQT càng lớn thì CLLN càng thấp.

Sự kiêm nhiệm chức vụ chủ tịch HĐQT và CEO

Sự kiêm nhiệm đề cập đến việc một chủ thể vừa là giám đốc vừa là thành viên HĐQT. Sự kiêm nhiệm được cho là sẽ giúp cải thiện hiệu quả tài chính của doanh nghiệp vì giám đốc thường sẽ nắm được chiến lược kinh doanh cũng như hoạt động của DN. Ngược lại, các thành viên độc lập thường lệ thuộc vào thông tin từ giám đốc kiêm thành viên HĐQT. Trong trường hợp này, sự kiêm nhiệm sẽ giúp giám đốc che giấu đi các số liệu tài chính thực sự của DN và tạo điều kiện cho hành vi QTLN (Dimitropoulos & Asteriou, 2010). Theo đó, nghiên cứu đưa ra giả thuyết:

H2: kiêm nhiệm chức vụ chủ tịch HĐQT và CEO làm giảm CLLN.

Tỷ lệ thành viên HĐQT độc lập

HĐQT với các thành viên càng ít biết nhau và ít can thiệp đến công việc điều hành DN sẽ có cái nhìn mang tính khách quan và phát hiện được các hành vi sai phạm trong DN. Vì vậy, tính độc lập của HĐQT càng cao thì CLLN càng tốt. Tính độc lập giữa các thành viên càng cao thì tính kỷ luật của nhà quản trị cũng càng cao. Điều này tránh được vấn đề các thành viên thông đồng với nhau để lừa đảo các cổ đông của DN (Fama & Jensen, 1983). Theo đó, nghiên cứu đưa ra giả thuyết:

H3: Tỷ lệ thành viên HĐQT độc lập càng cao thì CLLN được cải thiện.

Chất lượng kiểm toán (AUD)

Xét về cơ chế quản trị bên ngoài, kiểm toán độc lập đóng một vai trò quan trọng trong việc giúp hạn chế hành vi quản trị lợi nhuận của người quản lý. Đội ngũ kiểm toán chuyên nghiệp với kỹ năng chuyên môn cũng như quy tắc đạo đức chuẩn mực giúp quy trình kiểm toán hiệu quả hơn và CLLN tốt hơn do số liệu sau khi kiểm toán giúp phản ánh chính xác hơn tình hình hoạt động của DN (Okike, 2007).

Gần đây, một số nghiên cứu đã chỉ ra tầm quan trọng của các DN kiểm toán thuộc Big4 đến việc nâng cao CLLN DN tại các quốc gia có chế độ bảo hộ nhà đầu tư nghiêm ngặt (Burgstahler, Hail, và Leuz, 2006; Francis và Wang, 2008; Van Tendeloo và Vanstraelen, 2008; Kosi và Valentincic, 2013). Các nghiên cứu hiện tại đã tập trung vào hiệu quả của các DN được kiểm toán so với các DN chưa được kiểm toán về hành QTLN và về việc liệu một kiểm toán viên Big4 có cung cấp chất lượng kiểm toán tốt hơn so với công ty không phải là công ty Big4 (DeAngelo, 1981).

Kiểm toán viên từ Big4 được cho là độc lập hơn và cung cấp chất lượng kiểm toán tốt hơn so với các kiểm toán viên khác (Kabir và cộng sự 2008). Theo đó, nghiên cứu đưa ra giả thuyết nghiên cứu:

H4: Công ty được kiểm toán bởi các công ty Big4 thì CLLN cao hơn khi không được kiểm toán bởi Big4.

Mô hình nghiên cứu

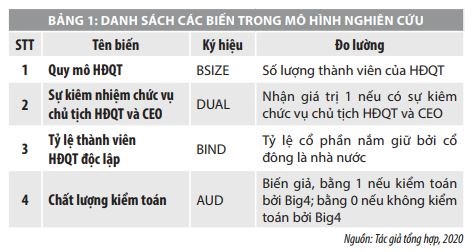

Từ các giả thuyết nghiên cứu trên, tác giả tiến hành thiết lập mô hình nghiên cứu để kiểm tra tác động của các nhân tố ảnh hưởng đến CLLN (EQ) như sau:

EQ= bo + b1 BSIZE + b2 DUAL + b3 BIND + b4 AUD + ε

Trong đó: b1 đến b4 là các hệ số hồi quy, ε là sai số.

Phương pháp nghiên cứu

Mẫu được chọn trong nghiên cứu này là BCTC các công ty phi tài chính đang niêm yết trên HOSE từ 2014 đến 2018. Tất cả các BCTC được thu thập từ nguồn tổng hợp và đánh giá của Thomson Reuters Eikon. Mẫu nghiên cứu không bao gồm các công ty tài chính như: ngân hàng, quỹ đầu tư, và công ty bảo hiểm, vì BCTC của các công ty này khác với các công ty còn lại. Sau khi loại bỏ những công ty niêm yết không đủ điều kiện, số công ty còn lại tác giả đưa vào nghiên cứu là 263 công ty. Dữ liệu sau khi thu thập sẽ được thiết kế theo dạng dữ liệu bảng và nhập liệu vào phần mềm xử lý dữ liệu thống kê Stata 14.

Tác giả tiến hành phân tích tương quan để xem xét mối quan hệ tương quan giữa các biến định lượng trong mô hình. Các biến phụ thuộc và biến độc lập có tương quan cao với nhau báo hiệu sự tồn tại của mối quan hệ tiềm ẩn giữa các biến. Đồng thời, việc phân tích tương quan còn làm cơ sở để dò tìm sự vi phạm giả định của phân tích hồi quy tuyến tính: các biến độc lập có tương quan cao với nhau hay hiện tượng đa cộng tuyến. Sau đó, tác giả tiến hành phân tích hồi quy với phương pháp ước lượng bình phương nhỏ nhất (GLS).

Kết quả nghiên cứu

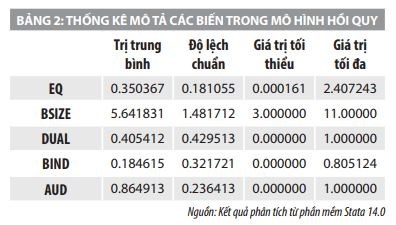

Đầu tiên, tác giả tiến hành phân tích thống kê mô tả các đặc trưng của các biến trong mô hình. Kết quả Bảng 2 cho thấy, CLLN của các công ty (EQ) có giá trị trung bình là 0.350367, trong đó, giá trị nhỏ nhất là 0.000161 và giá trị lớn nhất là 2.407243.

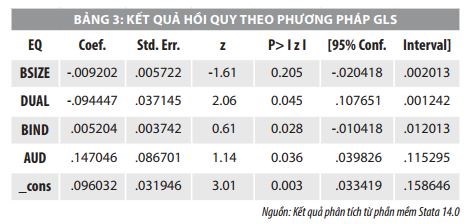

Kết quả hồi quy theo mô hình GLS cho thấy, có 3 trong 4 biến độc lập thuộc quản trị công ty tác động đến CLLN có ý nghĩa thống kê, chỉ có biến quy mô HĐQT không có tác động ý nghĩa đến CLLN. Trong đó, biến độc lập đại diện việc kiêm nhiệm chức vụ chủ tịch HĐQT và CEO có hệ số hồi quy là -.094447 thể hiện mối quan hệ ngược chiều đến CLLN, tức là khi công ty niêm yết có sự kiêm nhiệm chức vụ chủ tịch HĐQT và CEO sẽ làm cho CLLN giảm. Kết quả này phù hợp với giả thuyết đã đặt ra là sự kiêm nhiệm sẽ tạo điều kiện cho hành vi quản trị lợi nhuận gây ảnh hưởng đến CLLN. Mối quan hệ giữa chủ tịch HĐQT và CEO là một trong các mối quan hệ quan trọng nhất, nhạy cảm nhất vì đây là hai vị trí quan trọng trong một tổ chức.

Biến độc lập đại diện tỷ lệ thành viên HĐQT độc lập có hệ số hồi quy 0.005204 thể hiện mối tương quan cùng chiều đến CLLN, với tỷ lệ thành viên HĐQT độc lập càng cao sẽ giúp thông tin kế toán trở nên minh bạch hơn. Việc các thành viên trong HĐQT càng trở nên độc lập là dấu hiệu cho thấy họ càng khó có cơ hội thông đồng với nhau nhằm thực hiện các hành vi trục lợi từ công ty, thành viên trong HĐQT càng trở nên độc lập với công tác quản trị công ty thì hành vi quản trị công ty càng được hạn chế và CLLN của DN được cải thiện.

Cuối cùng là biến chất lượng kiểm toán tác động cùng chiều có ý nghĩa thống kê đến CLLN. Điều này chứng tỏ rằng, khi công ty bị giám sát bởi một bên thứ ba thì nhà quản trị sẽ ít có khả năng thực hiện hành vi quản trị lợi nhuận thông qua điều chỉnh số liệu trên báo cáo kế toán vì lo sợ hành vi này sẽ bị phát hiện bởi bên kiểm toán, do đó CLLN sẽ được cải thiện hơn.

Kết luận và kiến nghị

CLLN là mức độ mà con số lợi nhuận phản ánh thực tế tài chính của một công ty (Dechow và cộng sự, 2010). CLLN tốt sẽ cung cấp những con số lợi nhuận đáng tin cậy cho việc dự đoán lợi nhuận trong tương lai; từ đó, hỗ trợ các nhà quản trị DN đưa ra những quyết định quản lý đúng đắn, cũng như hỗ trợ các nhà đầu tư khi ra quyết định đầu tư.

Nghiên cứu tập trung xem xét có hay không tác động của các nhân tố thuộc quản trị công ty đến CLLN và kết quả cho thấy, có ba biến đúng theo kỳ vọng của tác giả là: Sự kiêm nhiệm chức vụ chủ tịch HĐQT và CEO; Tỷ lệ thành viên HĐQT độc lập và Chất lượng kiểm toán.

Với kết quả thực nghiệm trên, bài viết đề xuất kiến nghị nhằm tăng cường độ tin cậy của chỉ tiêu lợi nhuận và bảo vệ quyền lợi nhà đầu tư như sau:

Thứ nhất, các công ty niêm yết cần tăng cường tính độc lập của HĐQT, đảm bảo HĐQT thực hiện đúng chức năng, nhiệm vụ trong việc định hướng chiến lược và kiểm soát các hoạt động của công ty thông qua việc tách biệt chức danh chủ tịch HĐQT và giám đốc điều hành. Ngoài ra, các công ty niêm yết cần hướng đến các lợi ích lâu dài, nâng cao chất lượng thông tin BCTC và minh bạch, phản ánh đúng thực tế kinh doanh, tuân thủ đúng các quy định hiện hành, không vì lợi ích ngắn hạn hấp dẫn trước mắt mà cung cấp thông tin kế toán sai lệch, làm mất lòng tin nơi nhà đầu tư.

Thứ hai, nhà đầu tư cần trang bị cho mình những kiến thức về kế toán, phân tích tài chính, phân tích chứng khoán, quản trị danh mục đầu tư, phân tích diễn biến thị trường để có thể dự đoán được rủi ro, thận trọng hơn trong việc ra quyết đầu tư.

Thứ ba, các cơ quan quản lý tăng cường, kiểm tra, giám sát chất lượng dịch vụ kiểm toán. Đối với công ty kiểm toán phải nâng cao chất lượng đội ngũ kiểm toán, có chương trình đào tạo phù hợp và gắn với chuẩn mực quốc tế. Về phía kiểm toán viên thì nâng cao ý thức nghề nghiệp của mình, đặc biệt là tuân thủ tuyệt đối chuẩn mực đạo đức nghề nghiệp kiểm toán.

Tài liệu tham khảo:

1. Đồng Thị Phương, (2018), Ảnh hưởng của quản trị công ty đến tính kịp thời của báo cáo tài chính của các công ty niêm yết HOSE. Luận văn Thạc sỹ, Đại học Kinh tế TP. Hồ Chí Minh;

2. Bellovary, J. L., Giacomino, D. E., & Akers, M. D., 2005, Earnings quality: It's time to measure and report, The CPA Journal, 75(11), 32;

3. Dechow, P., Ge, W., & Schrand, C. (2010), Understanding earnings quality: A review of the proxies, their determinants and their consequences, Journal of accounting and economics, 50(2-3), 344-401;

4. Francis, J. R., & Wang, D., 2008, The joint effect of investor protection and Big 4 audits on earnings quality around the world, Contemporary Accounting Research, 25(1), 157-191;

5. Jensen, M. C., & Meckling, W. H. (1976), Theory of the firm: Managerial behavior, agency costs and ownership structure, Journal of financial economics, 3(4), 305-360;

6. Lipe, R. (1990), The relation between stock returns and accounting earnings given alternative information, Accounting Review, 49-71;

7. Penman, S. H., 2003, The quality of financial statements: Perspectives from the recent stock market bubble.