Mối quan hệ giữa các yếu tố kinh tế vĩ mô và giá cổ phiếu

Hiện nay, có nhiều nghiên cứu về mối quan hệ giữa các chính sách kinh tế vĩ mô và thị trường chứng khoán, tuy nhiên, trong mỗi điều kiện và thời điểm khác nhau thì các yếu tố và sự tác động sẽ khác nhau. Bài viết này ứng dụng mô hình chuỗi thời gian để xem xét mối quan hệ của các biến số kinh tế vĩ mô đối với chỉ số VN-Index trên Sàn Giao dịch chứng khoán TP. Hồ Chí Minh (HOSE), nhằm giúp các nhà đầu tư có thêm góc nhìn tổng quan về mối quan hệ giữa các yếu tố kinh tế vĩ mô và giá chứng khoán. Đồng thời, kết quả phân tích cũng mở ra các hướng nghiên cứu tiếp theo.

Đặt vấn đề

Trên thế giới đã có nhiều nghiên cứu về mối quan hệ các chính sách vĩ mô tác động đến giá cổ phiếu. Cụ thể, Friedman và Schwartz (1963) nghiên cứu về mối quan hệ cung tiền và thu nhập chứng khoán, theo đó giá chứng khoán sẽ tăng lên khi gia tăng cung tiền, vì điều đó làm gia tăng thanh khoản và tín dụng cho cổ phiếu.

Liu và Sharestha (2008) phân tích trên thị trường chứng khoán Trung Quốc, tìm ra mối tương quan thuận giữa cổ phiếu với giá trị sản xuất công nghiệp, cung tiền và tương quan nghịch giữa giá cổ phiếu với tỷ lệ lạm phát, lãi suất và tỷ giá. Mahmudul và Sahah Uddin (2009) nghiên cứu về mối quan hệ lãi suất và giá cổ phiếu ở các nước phát triển và các nước đang phát triển, kết quả đã làm rõ tác động tiêu cực giữa giá cổ phiếu và lãi suất.

Tại Việt Nam, nghiên cứu “Phân tích tác động của các nhân tố kinh tế vĩ mô đến thị trường chứng khoán Việt Nam” của Phan Thị Bích Nguyệt và Phan Dương Phương Thảo cho thấy, mối quan hệ tích cực giữa chỉ số giá thị trường đối với các biến cung tiền, sản lượng công nghiệp và giá dầu thế giới.

Dữ liệu và phương pháp nghiên cứu

Dữ liệu nghiên cứu

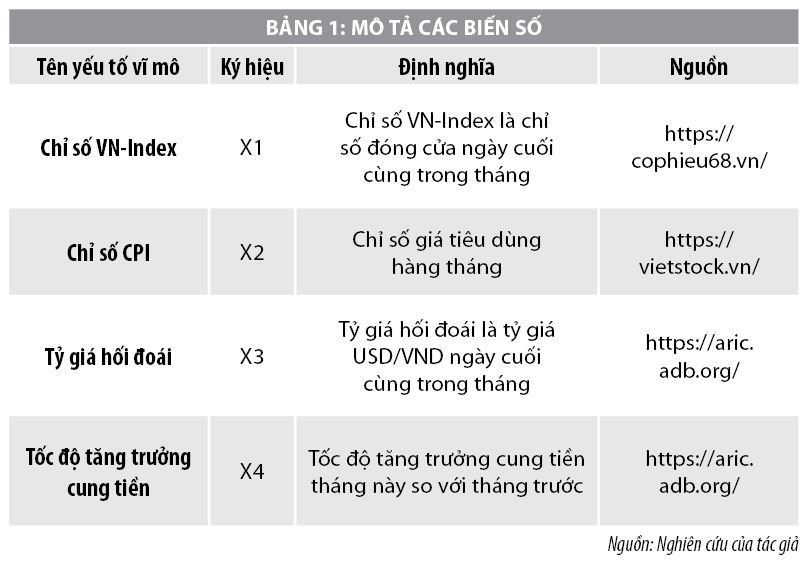

Số liệu nghiên cứu được thu thập trong khoảng thời gian từ tháng 01/2010 đến tháng 4/2020, bao gồm 3 yếu tố kinh tế vĩ mô và chỉ số VN-Index được sử dụng trong phân tích (Bảng 1).

Phương pháp nghiên cứu

Mô hình VAR là một mô hình kinh tế lượng dung để xem xét động thái và sự phụ thuộc lẫn nhau giữa một số biến theo thời gian. Trong mô hình VAR, mỗi một biến được giải thích bằng một phương trình chứa các giá trị trễ của chính biến số và các giá trị trễ của các biến số khác. Do đó, mô hình VAR được xây dựng nhằm mục đích: xây dựng mô hình dự báo mà không cần lý do, cho phép xem xét ảnh hưởng động của các cú sốc đối với các biến khác và đánh giá tầm quan trọng của cú sốc đối với sự dao động của các biến.

Kết quả nghiên cứu

Chọn độ trễ tối ưu

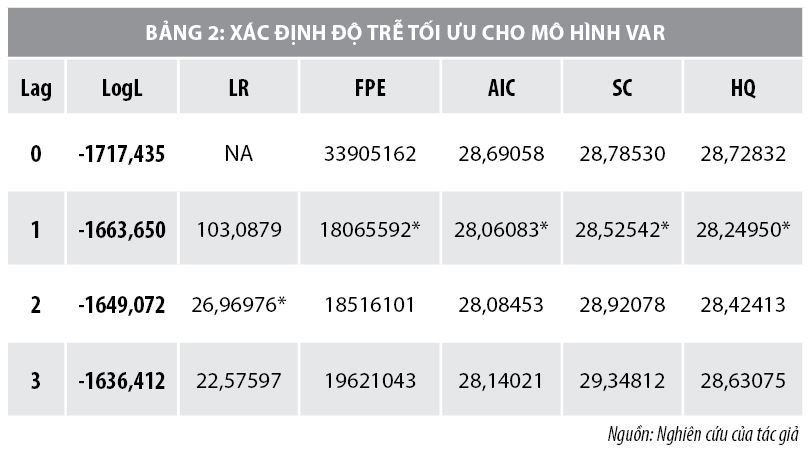

Độ dài độ trễ tối ưu cho mô hình VAR được lựa chọn dựa trên kiểm định loglikelihood test. Kết quả kiểm định LR, AIC đều gợi ý cho độ trễ mô hình VAR tối ưu là 1 (Bảng 2).

Kiểm định tính dừng của các chuỗi số liệu với mức ý nghĩa 5%

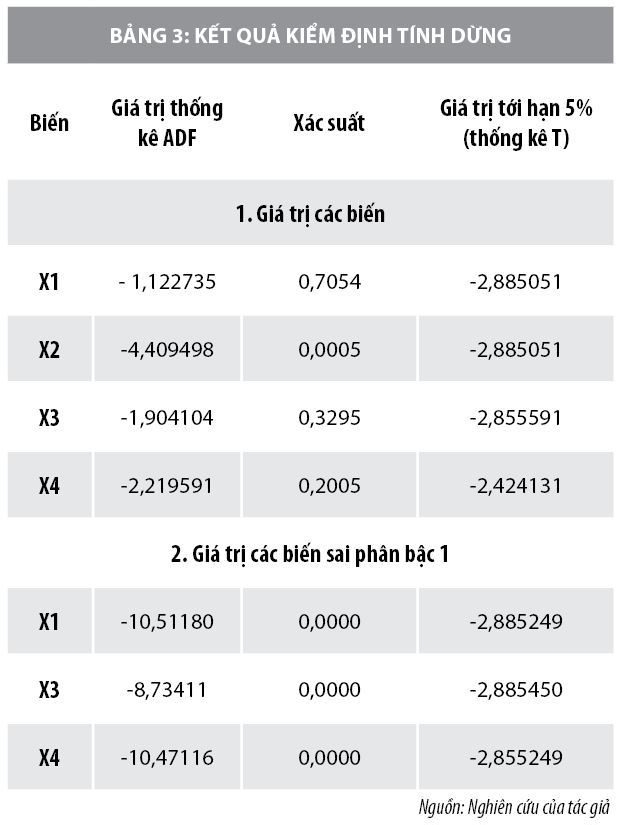

Trong phân tích chuỗi số liệu thời gian, nghiên cứu sử dụng kiểm định ADF để xác định tính dừng. Thông qua đó, kết luận được thể hiện như sau: Với mức ý nghĩa 5% các chuỗi số liệu X1 (chỉ số VN-Index), X3 (Tỷ giá hối đoái), X4 (Tốc độ tăng trưởng cung tiền) đều không dừng, X2 (chỉ số CPI dừng). Sau đó, tiến hành thực hiện kiểm tra tính dừng các chuỗi sai phân bậc 1 và kết quả cho thấy các biến X1, X2, X3 đều dừng (Bảng 3).

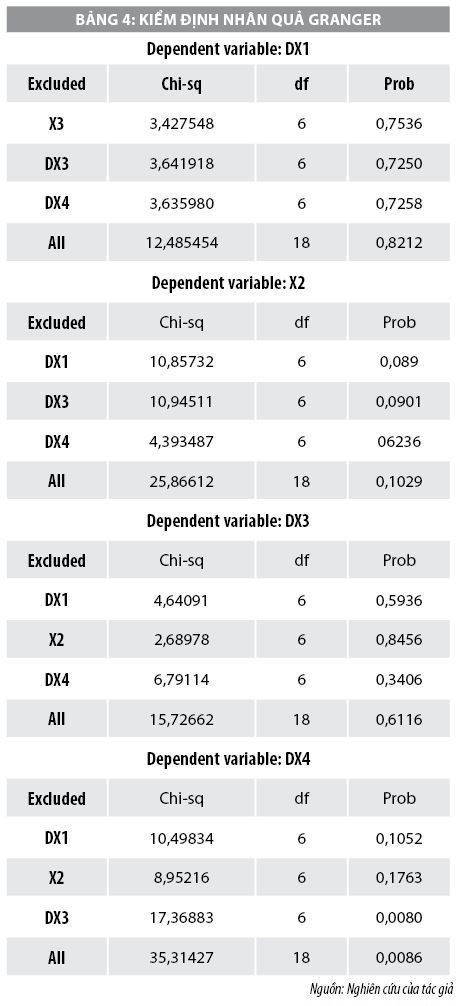

Kiểm định nhân quả Granger

Kiểm định Granger (Bảng 4) mô tả kết quả như sau:

- Chỉ số CPI, tỷ giá hối đoái, tốc độ tăng trưởng cung tiền và sự kết hợp của chúng đều không thực sự là nguyên nhân gây ra sự biến động của chỉ số VNI-Index (do p_value đều lớn hơn 0,5).

- Chỉ số VN-Index, tỷ giá hối đoái, tốc độ tăng trưởng cung tiền và sự kết hợp của chúng đều không thực sự là nguyên nhân gây ra sự biến động của chỉ số CPI (do p_value đều lớn hơn 0,5).

- Chỉ số VN-Index, CPI, tốc độ tăng trưởng cung tiền và sự kết hợp của chúng đều không thực sự là nguyên nhân gây ra sự biến động của tỷ giá hối đoái (do p_value đều lớn hơn 0,5).

- Chỉ số VN-Index, CPI đều không thực sự là nguyên nhân gây ra sự biến động của tốc độ tăng trưởng cung tiền (do p_value đều lớn hơn 0,5).

Hàm phản ứng xung

Đối với chỉ số VNI-Index:

- Khi có một cú sốc đối với CPI thì chỉ số VN-Index có phản ứng tăng nhẹ từ tháng thứ nhất cho đến tháng thứ hai thì có trạng thái dương, sau đó giảm nhẹ ở tháng thứ ba về trạng thái cân bằng. Từ tháng thứ ba tăng nhẹ dần đến chu kỳ cuối thì đạt trạng thái cân bằng và sau đó ổn định.

- Khi có một cú sốc đối với tỷ giá hối đoái thì chỉ số VN-Index từ mức cân bằng đạt được ở quý thứ hai, chỉ số VN-Index bắt tăng nhẹ đến tháng thứ ba. Sau đó giảm nhẹ đến tháng thứ tư và điều chỉnh tăng cho đến chu kỳ cuối.

- Khi có một cú sốc đối với tốc độ tăng trưởng cung tiền thì chỉ số VN-Index có phản ứng giảm nhẹ sau khoảng hơn ba tháng và điều chỉnh tăng không đáng kể đến tháng thứ tư. Từ đó, giảm đến cuối chu kỳ.

Đối với chỉ số CPI:

- Khi có một cú sốc đối với VN-Index thì CPI có phản ứng tăng từ tháng thứ nhất đến tháng thứ hai. Sau đó, giảm về tháng thứ ba và điều chỉnh về trạng thái cân bằng ở tháng thứ tư và tiếp tục giảm cho đến chu kỳ cuối.

- Khi có một cú sốc đối với tỷ giá hối đoái thì CPI có phản ứng tăng mạnh từ tháng thứ nhất (ở vị trí cân bằng) đến tháng thứ ba và sau đó điều chỉnh giảm đến chu kỳ cuối.

- Khi có một cú sốc đối với tốc độ tăng trưởng cung tiền thì CPI có phản ứng tăng mạnh từ tháng thứ nhất (ở vị trí cân bằng) đến cuối chu kỳ.

Đối với tỷ giá hối đoái:

- Khi có một cú sốc đối với chỉ số VN-Index thì tỷ giá hối đoái ngay ở tháng thứ nhất đạt ở trạng thái âm và sau đó tăng đến tháng thứ ba. Từ đó, điều chỉnh giảm đến tháng thứ tư và đến cuối chu kỳ đạt ở trạng thái cân bằng.

- Khi có một cú sốc đối với CPI thì tỷ giá hối đoái gần như không có phản ứng tức thì từ tháng thứ nhất đến tháng thứ ba. Từ đó, tăng nhẹ đến tháng thứ tư và điều chỉnh giảm đến cuối kỳ.

- Khi có một cú sốc đối với tốc độ tăng trưởng cung tiền thì tỷ giá hối đoái tăng từ tháng thứ nhất (ở trạng thái cân bằng) đến tháng thứ ba giảm nhẹ và điều chỉnh về trạng thái cân bằng ở thời kỳ cuối.

Đối với tốc độ tăng trưởng cung tiền:

- Khi có một cú sốc đối với chỉ số VN-Index thì tốc độ tăng trưởng cung tiền ở trạng thái dương khi ở tháng thứ nhất và bắt đầu giảm mạnh đến tháng thứ hai. Từ đó, điều chỉnh tăng đến tháng thứ ba và sau đó đạt trạng thái cân bằng ở thời kỳ cuối.

- Khi có một cú sốc đối với chỉ số CPI thì tốc độ tăng trưởng cung tiền bắt đầu tăng từ tháng thứ nhất đến tháng thứ hai. Sau đó, giảm đến tháng thứ ba và từ đó duy trì trạng thái cân bằng đến thời kỳ cuối.

- Khi có một cú sốc đối với tỷ giá hối đoái thì tốc độ tăng trưởng cung tiền có phản ứng giảm từ tháng thứ nhất (ở vị trí cân bằng) đến tháng thứ hai và sau đó tăng nhẹ đến tháng thứ ba. Từ đó điều chỉnh giảm nhẹ đến tháng thứ tư và tăng không đáng kể đến cuối kỳ.

Phân rã phương sai VDF

Từ kết quả phân tích phân rã phương sai trên cho thấy:

- Chỉ số VN-Index trong quá khứ 5 tháng giải thích được khoảng 93,36080% biến động của chỉ số VN-Index hiện tại. Bên cạnh đó, chỉ số CPI chỉ giải thích được khoảng 1,407405% biến động của VNI-Index, còn tỷ giá hối đối giải thích được 2,274155% biến động của VN-Index, còn tốc độ tăng trưởng cung tiền giải thích được 2,957684% biến động của VN-Index.

- Chỉ số CPI trong quá khứ 5 tháng giải thích được khoảng 83,14865% biến động của chính nó ở hiện tại. Bên cạnh đó, chỉ số VN-Index chỉ giải thích được khoảng 8,8699968% biến động của CPI, tỷ giá hối đối giải thích được 8,140079% biến động của CPI, còn tốc độ tăng trưởng cung tiền giải thích được 5,537779% biến động của CPI.

- Tỷ giá hối đoái trong quá khứ 5 tháng giải thích được khoảng 87,24102% biến động của tỷ giá hối đoái hiện tại. Bên cạnh đó, chỉ số VN-Index chỉ giải thích được khoảng 8,969998% biến động của tỷ giá hối đoái, CPI giải thích được 1,670079% biến động của tỷ giá hối đoái, còn tốc độ tăng trưởng cung tiền giải thích được 2,118899% biến động của tỷ giá hối đoái.

- Tốc độ tăng trưởng cung tiền trong quá khứ 5 tháng giải thích được khoảng 68,51420% biến động của tốc độ tăng trưởng cung tiền hiện tại. Bên cạnh đó, chỉ số VN-Index giải thích được khoảng 20,70102% biến động của tốc độ tăng trưởng cung tiền, CPI giải thích được 2,512516% biến động của tốc độ tăng trưởng cung tiền, còn tỷ giá hối đoái giải thích được 8,227224% biến động của tốc độ tăng trưởng cung tiền.

Kết luận

Qua phân tích cho thấy, mối quan hệ của các nhân tố vĩ mô đối với giá cổ phiếu trên sàn HOSE. Trong ngắn hạn, tỷ giá hối đoái, tốc độ tăng trưởng cung tiền và chỉ số CPI và sự kết hợp của các nhân tố này chưa thực sự là nguyên nhân gây ra biến động của chỉ số VN-Index.

Tuy nhiên, sự kết hợp của tỷ giá hối đoái, chỉ số VN-Index và CPI lại là nguyên nhân gây ra biến động của tốc độ tăng trưởng cung tiền. Do hạn chế về số liệu nên trong nghiên cứu chỉ mới đưa vào 4 nhân tố để áp dụng phân tích mô hình VAR. Đồng thời, trong tương lai, nghiên cứu sẽ thực hiện kết hợp mô hình vectơ hiệu chỉnh sai số (VECM), góp phần mở rộng mối quan hệ các biến trong dài hạn.

Tài liệu tham khảo:

- Phan Thị Bích Nguyệt và Phạm Dương Phương Thảo (2013), Phân tích tác động của các nhân tố kinh tế vĩ mô đến thị trường chứng khoán Việt Nam, Tạp chí Phát triển và hội nhập, 8, trang 34-41;

- Nguyễn Huy Hoàng, Nguyễn Văn Phong, Nguyễn Trung Đông (2019), Sử dụng mô hình phân tích chuỗi thời gian, xem xét mối quan hệ giữa chi tiêu công và một số chỉ tiêu kinh tế xã hội tại TP. Hồ Chí Minh. Tạp chí Phát triển Khoa học và Công nghệ - Kinh tế - Luật và Quản lý, 3(1), trang 68-84;

- Friedman M. and Schwartz A (1867-1960), A Monetary History of the United States. Princeton University Press: 1963;

- Liu, Ming-Hua and Keshab Shrestha (2008), Analysis of the long-term relationship between macroeconomic variables and the Chinese stock market using heteroscedastic cointegration. Managerial Finance, 34, p 744-755.

* ThS. Thiều Thị Kim Dung - Trường Cao đẳng Kinh tế - Kế hoạch Đà Nẵng

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 10/2021