Ngân hàng vẫn "sống khỏe" bất chấp những biến động trên thị trường

Bất chấp những lo ngại về hoạt động cho vay cuối năm và lãi suất huy động tăng mạnh trong năm qua, hàng loạt ngân hàng vẫn đạt lợi nhuận tỷ USD.

Các chuyên gia nhận định, kết quả năm 2022 là “điểm tựa” giúp các nhà băng bứt phá trong năm nay, nhưng đi kèm với đó là sự phân hóa giữa các nhóm ngân hàng.

Nhiều ngân hàng đạt lợi nhuận tỷ USD

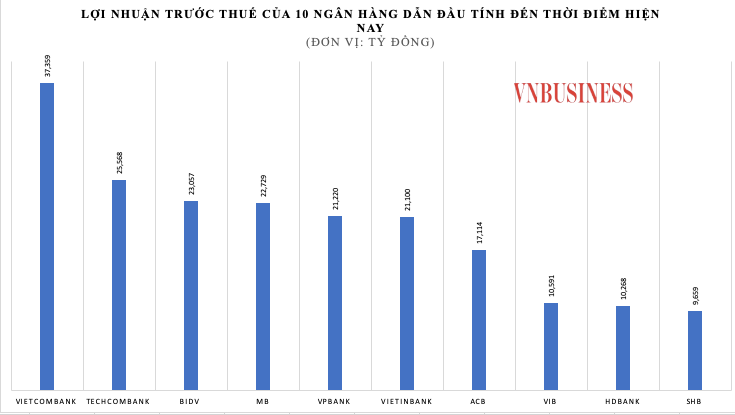

Theo thống kê của VnBusiness, tính đến thời điểm hiện nay có 6 ngân hàng đạt mức lợi nhuận trên 20.000 tỷ đồng trong năm 2022, gồm: Vietcombank, BIDV, VietinBank, Techcombank, MB, VPBank.

Đứng đầu trong nhóm lợi nhuận tỷ USD vẫn là Vietcombank với lợi nhuận trước thuế riêng lẻ trong năm 2022 đạt hơn 36.693 tỷ đồng, tăng 38% so với năm trước và đạt 119% kế hoạch năm 2022. Nhờ đó, lợi nhuận hợp nhất đạt 37.359 tỷ đồng.

Đáng chú ý, trong năm qua, nhà băng này có tăng trưởng tín dụng lần đầu tiên vượt mốc 1 triệu tỷ đồng (1,15 triệu tỷ đồng).

Tiếp theo là Techcombank. Đây cũng là năm đầu tiên, ngân hàng này nằm trong danh sách ngân hàng có lợi nhuận tỷ USD (tính riêng ngân hàng mẹ). Cụ thể, lợi nhuận riêng lẻ năm 2022 của Techcombank đạt hơn 22.300 tỷ đồng, sau khi tăng trưởng 13% so với năm 2021. Sau hợp nhất, lợi nhuận trước thuế của nhà băng này tăng từ 23.238 tỷ đồng lên 25.568 tỷ đồng, chỉ xếp sau Vietcombank. Đây là năm thứ 2 liên tiếp, Techcombank ghi nhận con số lợi nhuận hợp nhất tỷ USD.

Đứng sau Techcombank là BIDV. Trong năm 2022, ngân hàng này có sự bứt phá mạnh mẽ khi lợi nhuận riêng lẻ đạt 22.560 tỷ đồng, tăng gần 80% so với năm 2021. Sau hợp nhất, BIDV lãi trước thuế 23.057 tỷ đồng, mức cao nhất từ trước tới nay, tăng 70,2% so với năm trước.

Kết thúc năm 2022, lợi nhuận trước thuế hợp nhất của MB đạt 22.729 tỷ đồng, tăng 37,5% so với năm 2021; trong đó, lợi nhuận trước thuế riêng ngân hàng là 20.318 tỷ đồng, tăng 41,1% so với năm trước. Lợi nhuận trước thuế các công ty thành viên đạt 2.411 tỷ đồng, đóng góp 12% lợi nhuận trước thuế của MB.

|

VPBank lại là trường hợp ngược lại. Năm 2021, lợi nhuận ngân hàng mẹ đạt tới gần 38.000 tỷ đồng, nhưng năm 2022, lợi nhuận riêng lẻ của nhà băng này giảm 37%, xuống chỉ còn 24.000 tỷ đồng. Tuy nhiên, lợi nhuận hợp nhất của VPBank năm nay lại tăng mạnh tới 48%, đạt 21.220 tỷ đồng lợi nhuận (xấp xỉ 1 tỷ USD).

Với kết quả này, lợi nhuận hợp nhất của VPBank đang đứng thứ 5 trong hệ thống ngân hàng.

Đứng đầu trong nhóm lợi nhuận tỷ USD vẫn là Vietcombank với lợi nhuận trước thuế riêng lẻ trong năm 2022 đạt hơn 36.693 tỷ đồng, tăng 38% so với năm trước và đạt 119% kế hoạch năm 2022. Nhờ đó, lợi nhuận hợp nhất đạt 37.359 tỷ đồng.

VietinBank lùi về phía sau trong nhóm dẫn đầu, với mức lợi nhuận riêng lẻ tăng 22%, đạt trên 20.500 tỷ đồng. Hợp nhất, VietinBank báo lãi trước thuế hơn 21.100 tỷ đồng, trong khi năm 2021 chỉ đạt 17.600 tỷ đồng.

Trong khi đó, dù chưa công bố báo cáo tài chính, song theo chia sẻ của lãnh đạo ngân hàng, Agribank năm nay cũng đã hoàn thành mục tiêu lợi nhuận 20.000 tỷ đồng được Bộ Tài chính và Ngân hàng Nhà nước giao năm 2022.

Lợi nhuận phân hóa mạnh trong năm 2023?

Theo lý giải của các chuyên gia, năm qua, hoạt động cho vay cuối năm chậm lại do hạn mức tăng trưởng tín dụng hạn hẹp, cùng với đó, lãi suất huy động tăng cao khiến tỷ lệ thu nhập lãi cận biên (NIM) bị thu hẹp. Tuy nhiên, lợi của các ngân hàng chủ yếu tăng trưởng mạnh trong nửa đầu năm và đến từ thu nhập lãi thuần. Đơn cử như Vietcombank, thu nhập lãi thuần tăng trưởng tới hơn 26% và đóng góp trên 78% tổng doanh thu của ngân hàng. Trong khi đó, tăng trưởng tín dụng cao hơn năm 2021 cũng là nhân tố chính giúp lợi nhuận MB và BIDV bứt phá.

Bên cạnh thu nhập lãi thuần, nhiều ngân hàng cũng ghi nhận những khoản thu đột biến đến từ phí bảo hiểm trả trước và thu hồi nợ xấu trong năm 2022 như VPBank, ACB, VietinBank và Sacombank.

Từ những tín hiệu này, đa số các chuyên gia đều dự báo triển vọng tươi sáng về lợi nhuận cho ngành ngân hàng trong năm 2023, nhưng đi kèm với đó là sự phân hóa giữa các nhóm ngân hàng.

Tại Báo cáo triển vọng thị trường năm 2023 mới công bố, Chứng khoán Rồng Việt (VDSC) cho rằng, năm 2023, chi phí vốn tăng, nhưng tỷ suất tài sản sinh lãi có thể tăng chậm hơn, cùng với việc cho vay có độ trễ tái định giá 3-6 tháng dẫn đến biên lãi ròng (NIM) có thể thu hẹp nhẹ trong 1-2 quý tới.

Nửa đầu năm 2023, NIM khả năng cao vẫn suy giảm do những yếu tố trên nhưng từ giữa năm, có thể đi ngang hoặc tăng nhẹ với kỳ vọng sức ép vĩ mô thế giới sẽ giảm dần, làm giảm áp lực đối với lãi suất huy động.

Đáng chú ý, nhóm ngân hàng quốc doanh sẽ chứng kiến mức độ suy giảm NIM nhiều hơn so với nhóm ngân hàng thương mại cổ phần bởi nhiệm vụ hỗ trợ nền kinh tế trong những giai đoạn khó khăn.

Nhóm phân tích của SSI cho rằng, lợi nhuận của nhóm nhà băng được theo dõi của công ty có thể đạt mức tăng trưởng 13,7% theo kịch bản cơ sở. Con số này bằng một nửa tốc độ tăng trưởng trong giai đoạn 2017-2021 (28%) và cao hơn giai đoạn 2014-2015 (11,3%). Còn trong kịch bản tiêu cực, lợi nhuận ngành ngân hàng có thể chỉ tăng khoảng 10% trong năm nay, bằng 1/3 giai đoạn 2017-2021.

Chia theo phân khúc, SSI cho rằng tăng trưởng lợi nhuận tại các ngân hàng quốc doanh có thể cao hơn mức tăng trưởng của các ngân hàng thương mại tư nhân (18,4% so với 10,8%) do triển vọng NIM tốt hơn, cũng như tỷ trọng dư nợ cho vay đối với thị trường trái phiếu và bất động sản ở mức thấp.