Cẩn trọng giao dịch chênh lệch lãi suất

Nhiều chuyên gia cảnh báo không loại trừ khả năng trong dòng kiều hối chảy về Việt Nam, có nguồn vốn chảy về nước chỉ nhằm gửi tiết kiệm hưởng chênh lệch lãi suất (cary trade).

Kiều hối vẫn duy trì đà tăng

Theo thống kê của NHNN chi nhánh TP. Hồ Chí Minh, lượng kiều hối chuyển về thành phố trong 9 tháng đầu năm ước đạt 3,8 tỷ USD, tăng 7% so với cùng kỳ năm 2018 và cao hơn mức tăng trưởng bình quân của cả nước.

Ông Nguyễn Hoàng Minh, Phó Giám đốc NHNN Chi nhánh TP. Hồ Chí Minh cho biết, do những tháng cuối năm mới là mùa cao điểm của kiều hối khi mà người lao động, Việt kiều ở nước ngoài có xu hướng gửi tiền về cho người thân gia đình, nên dự báo tổng lượng kiều hối đổ về thành phố dự kiến sẽ đạt khoảng 5 tỷ USD trong năm nay.

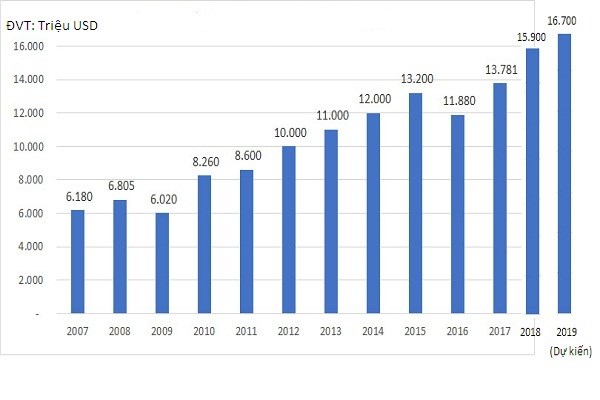

Trong khi theo số liệu ước tính của Ngân hàng Thế giới (WB), Việt Nam đứng thứ 9 trong số 10 nước nhận kiều hối lớn nhất thế giới năm 2019. Cụ thể lượng kiều hối chảy về Việt Nam trong năm nay sẽ đạt khoảng 16,68 tỷ USD, tăng nhẹ so với mức 16 tỷ USD của năm ngoái và chiếm khoảng 6,4% GDP.

Như vậy, kiều hối chảy về Việt Nam đã duy trì tốc độ tăng khá đều đặn trong suốt 2 thập kỷ qua, từ mức hơn 1,3 tỷ USD của năm 2000 lên gần 16,7 tỷ USD như hiện nay. Trong đó, chỉ trong năm 2009, lượng kiều hối giảm do ảnh hưởng của khủng hoảng tài chính toàn cầu.

Theo các chuyên gia kinh tế, nguyên nhân khiến lượng kiều hồi đổ về Việt Nam tăng mạnh qua các năm là do lượng người Việt Nam ở nước ngoài khá đông và định cư tại nhiều quốc gia, vùng lãnh thổ trên thề giới, trong đó, lượng người đi lao động xuất khẩu chiếm tỷ lệ khá cao - đây là lực lượng chủ lực “kiếm tiền gửi về nước”.

Bên cạnh đó, trong những năm qua, Nhà nước có chủ trương khuyến khích kiều bào về nước đầu tư; cho phép gửi và nhận kiều hối bằng ngoại tệ, không bắt buộc phải gửi tiết kiệm vào ngân hàng hoặc bán cho ngân hàng. Mặt khác, dịch vụ chuyển tiền kiều hối qua kênh chính thức rất phát triển với sự tham gia của nhiều ngân hàng, doanh nghiệp với tính chất cạnh tranh rất cao.

Cần “nắn” dòng kiều hồi

Không thể phủ nhận kiều hối là nguồn lực quan trọng giúp Việt Nam phát triển kinh tế, xóa đói giảm nghèo trong những năm qua. Đóng góp của nguồn vốn này ngày càng lớn hơn khi mà quy mô của nó hiện còn lớn hơn cả nguồn vốn đầu tư trực tiếp nước ngoài giải ngân. Chưa kể, nhờ kiều hối, Việt Nam có thêm nguồn thu ngoại tệ ổn định để cải thiện cán cân thanh toán tổng thể, gia tăng dự trữ ngoại hối quốc gia, cũng như duy trì ổn định thị trường ngoại hối, tỷ giá trong nước…

Tuy nhiên theo các chuyên gia ngân hàng, không loại trừ việc có một lượng không nhỏ nguồn lực này được chuyển về nước để hưởng chênh lệch lãi suất. Đây là một hình thức đầu tư trong kinh doanh ngoại hối nhằm khai thác sự chênh lệch lãi suất của các loại tiền tệ trong những nền kinh tế khác nhau. Theo đó, người ta sẽ bán một ngoại tệ cụ thể có tỷ số lãi suất cho vay tương đối thấp và dùng số tiền thu được để mua một loại ngoại tệ khác có tỷ số lãi suất tương đối cao.

“Mặc dù lãi suất tiền gửi USD đã được giảm về còn 0% kể từ mấy năm nay, song do lãi suất huy động VND lại đang ở mức khá cao, trong khi tỷ giá ổn định, nên không loại trừ khả năng dòng kiều hối chuyển về nước sẽ được chuyển sang VND để gửi tiết kiệm, hưởng chênh lệch lãi suất”, một chuyên gia cho biết.

Quả vậy, mặt bằng lãi suất huy động đã bắt đầu tăng từ giữa năm 2018 trong bối cảnh các nhà băng chạy đua thu hút nguồn vốn trung – dài hạn để đáp ứng quy định giảm tỷ lệ vốn ngắn hạn cho vay trung- dài hạn về còn 40% từ đầu năm 2019 của NHNN. Cuộc đua lãi suất có chiều hướng nóng hơn khi NHNN dự kiến giảm tiếp tỷ lệ này về còn 30%. Hiện không ít ngân hàng đang trả lãi suất tới 8,7%/năm, thậm chí là 9%/năm cho người gửi tiền.

“Dự báo tỷ giá năm nay chỉ tăng khoảng 2-3%. Trừ đi biến động tỷ giá này, việc chuyển đổi USD sang VND để gửi tiết kiệm sẽ mang lại lợi suất tới gần 6%/năm, cao hơn nhiều so với lãi suất vay USD tại nhiều thị trường. Đó chính là động lực cho các hoạt động carry trade”, vị chuyên gia trên cho biết.

Cũng theo vị chuyên gia ngân hàng nói trên, hiện tượng cary trade sẽ khiến thị trường tiền tệ bị méo mó, cung - cầu ngoại tệ không được phản ánh đúng với thực tế. Đặc biệt, tỷ giá sẽ chịu nhiều sức ép khi dòng vốn này đảo chiều chuyển về nước. Do đó, cần có biện pháp để hạn chế hiện tượng này và nắn dòng kiều hối đầu tư vào sản xuất – kinh doanh.