Con đường nào cho những ngân hàng thương mại ''trễ hẹn'' Basel II?

Việc triển khai Basel II được coi là giải pháp tái cơ cấu căn bản có tính đột phá, tạo nền tảng cho sự an toàn, phát triển lành mạnh, nâng cao sức cạnh tranh của hệ thống ngân hàng.

Triển khai Basel II được coi là giải pháp tái cơ cấu căn bản có tính đột phá, tạo nền tảng cho sự an toàn, phát triển lành mạnh, nâng cao sức cạnh tranh của hệ thống ngân hàng Việt Nam trong xu hướng hội nhập kinh tế quốc tế ngày càng sâu rộng.

Basel II không chỉ giúp ngân hàng giảm thiểu rủi ro, sử dụng tốt nhất nguồn vốn, mà còn giảm đáng kể các thiệt hại do các biến động của nền kinh tế gây ra.

Hơn hết, càng về đích Basel II sớm sẽ càng tối ưu hóa hiệu quả hoạt động. Nguyên nhân là bởi tiêu chí để các ngân hàng áp dụng khung quản trị rủi ro Basel II tương đối khắt khe, từ hành lang pháp lý, cơ sở dữ liệu, đến các vấn đề về chỉ số an toàn vốn…

Tuy nhiên, hiện vẫn còn nhiều ngân hàng đang “chật vật” để tìm cho mình một “tấm đệm” ý nghĩa này.

Bài 1: Nhiều ngân hàng "lỗi nhịp" với Basel II

Theo quy định, từ ngày 1/1/2020, các ngân hàng sẽ phải áp dụng theo chuẩn của 41/2016-TT/NHNN quy định về tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài. Một trong những điều quan trọng nhất của Thông tư 41 là đảm bảo tỷ lệ an toàn vốn tối thiểu (CAR) ít nhất là 8%.

Đây được coi là bước tiến quan trọng trong việc triển khai mô hình Basel II trong quản trị rủi ro cho toàn bộ hệ thống ngân hàng. Mặc dù vậy, đến thời điểm này mới có 18 ngân hàng đạt chuẩn và hiện vẫn còn khá nhiều nhà băng chưa đáp ứng được chuẩn này.

Những ngân hàng đầu tiên “tốt nghiệp”

Áp dụng Basel II là yêu cầu tất yếu đối với các ngân hàng thương mại tại Việt Nam. Với tinh thần đó, từ năm 2014, Ngân hàng Nhà nước đã chủ động xây dựng lộ trình triển khai và áp dụng Basel II đối với hệ thống ngân hàng thương mại và đã chọn 10 ngân hàng thương mại thí điểm áp dụng Basel II. Các ngân hàng này gồm Vietcombank, VietinBank, BIDV, MB, Sacombank, ACB, Techcombank, VPBank, VIB và MSB).

Năm 2016, Ngân hàng Nhà nước đã ban hành Thông tư 41/2016/TT-NHNN, trong đó yêu cầu từ 1/1/2020 các ngân hàng sẽ phải chính thức áp dụng tỷ lệ an toàn vốn theo chuẩn Basel II.

Tiếp đó vào năm 2017, Chính phủ đã ban hành Nghị quyết 51/NQ-CP, trong đó có nội dung yêu cầu đến 2020, các ngân hàng thương triển khai áp dụng tỷ lệ an toàn vốn theo chuẩn mực Basel II; phấn đấu có 12-15 ngân hàng đáp ứng đủ mức vốn tự có theo chuẩn mực vốn Basel II.

Như vậy có thể thấy, việc triển khai Basel II được coi là giải pháp tái cơ cấu căn bản có tính đột phá, tạo nền tảng cho sự an toàn, phát triển lành mạnh, nâng cao sức cạnh tranh của hệ thống ngân hàng Việt Nam trong xu hướng hội nhập kinh tế quốc tế ngày càng sâu rộng hiện nay.

Tính đến thời điểm này, mới có 16 (trong tổng số 35 ngân hàng trong nước) đã công bố áp dụng Thông tư 41 gồm Vietcombank, VIB, MB, Techcombank, ACB, MSB, HDBank, OCB, VPBank, TPBank, VietBank, Viet Capital Bank, SeABank, BIDV, LienVietPostBank, NamABank và 2 ngân hàng nước ngoài là ShinhanBank và Standard Chartered Việt Nam.

Vietcombank và VIB là 2 thành viên đầu tiên đã được Ngân hàng Nhà nước chấp thuận áp dụng Thông tư 41 sớm 1 năm so với thời hạn hiệu lực và cũng là 2 ngân hàng đầu tiên đáp ứng chuẩn mực Basel II tại Việt Nam (tháng 11/2018).

Từ đó tới nay, ngành ngân hàng đã chứng kiến những biến chuyển mạnh mẽ của nhóm các ngân hàng thương mại cổ phần tư nhân và một số ngân hàng nước ngoài trong việc chạy nước rút để tuân thủ chuẩn Basel II.

Là một trong những ngân hàng sớm đạt chuẩn Basel II, ông Nguyễn Đình Tùng, Tổng giám đốc OCB cho biết, ngoài yếu tố xu thế tất yếu, cải thiện kết quả kinh doanh, Basel II còn giúp ngân hàng hạn chế tối đa rủi ro trong hoạt động kinh doanh nhất là trong bối cảnh biến động kinh tế thế giới ngày càng bất định. Hệ thống các quy chuẩn Basel II sẽ giúp các ngân hàng tồn tại trong khủng hoảng. Khi áp dụng quy chuẩn của Basel II, ngân hàng không chỉ đo lường được rủi ro đơn lẻ của một khoản vay, một giao dịch, một khoản đầu tư mà có thể đánh giá, đo lường được rủi ro của từng danh mục, của từng phân khúc hay tất cả các giao dịch.

Tuy nhiên đa số các ngân hàng "về đích" nói trên cũng mới chỉ đáp ứng được Thông tư 41, tức là mới hoàn thành trụ cột I trong khi Basel II có đến 3 trụ cột, với trụ cột 2 là khó khăn nhất.

Ba trụ cột của Basel II gồm: Trụ cột 1 tập trung vào việc đo lường và đảm bảo mức độ an toàn vốn tối thiểu; Trụ cột 2 là quy trình đánh giá nội bộ về mức độ đủ vốn (ICAAP); Trụ cột 3 tập trung vào việc minh bạch và công bố thông tin.

Theo đó, các ngân hàng thương mại cần công bố thông tin một cách định kỳ và minh bạch. Nội dung công bố thông tin cần đáp ứng yêu cầu tối thiểu của Ngân hàng Nhà nước, ngoài ra nên tham khảo đến các chuẩn mực tốt nhất trên thế giới.

Đến thời điểm này mới chỉ có VIB là ngân hàng duy nhất đã hoàn thành cả 3 trụ cột. Lãnh đạo VIB cho biết, trong năm 2018, VIB đã triển khai thành công trụ cột 1 và trụ cột 3 của Basel II theo phương pháp tiêu chuẩn sớm so với thời hạn và tăng cường sức mạnh tài chính để đảm bảo hệ số an toàn vốn được tính toán tự động hóa theo quy định của Thông tư 41 với mức tỷ lệ an toàn vốn (CAR) luôn đạt trên 9%.

Năm 2019, VIB tiếp tục triển khai trụ cột 2 - nội dung quan trọng của Basel II, nhằm hoàn thiện năng lực đánh giá nội bộ về mức đủ vốn (ICAAP) sớm trước thời hạn quy định. Đến ngày 30/9, ngân hàng đã hoàn thiện toàn bộ chính sách, quy trình và phương pháp đánh giá nội bộ về mức đủ vốn và đảm bảo đủ điều kiện để tuân thủ trụ cột 2 Basel từ ngày 1/1/2020.

Còn nhiều chông gai

Trong số 10 ngân hàng thí điểm áp dụng Basel II nói trên, vẫn còn 2 ngân hàng lớn chưa áp dụng Thông tư 41 là VietinBank và Sacombank. Trong khi đó, tai hội nghị tổng kết vừa diễn ra lãnh đạo Sacombank công bố nhiều khả năng ngân hàng này sẽ sớm có thông tin chính thức vì đang trong quá trình đẩy mạnh xử lý nợ xấu để tái cơ cấu và có kế hoạch hoàn thành triển khai chuẩn Basel II vào tháng 2/2020.

Ngược lại, VietinBank phải còn một quá trình tương đối dài để chạm đến được Basel II. Vướng mắc lớn nhất của "ông lớn" này là vấn đề tăng vốn. Đầu tháng 11/2019, VietinBank đã làm việc với Ngân hàng Nhà nước và Bộ Tài chính về việc giữ lại cổ tức bằng tiền mặt để tăng vốn. Kết quả chưa được tiết lộ, song ngay cả trong trường hợp được Bộ Tài chính và Quốc hội cho phép giữ lại cổ tức tiền mặt để tăng vốn thì VietinBank vẫn trong cảnh “khát vốn.”

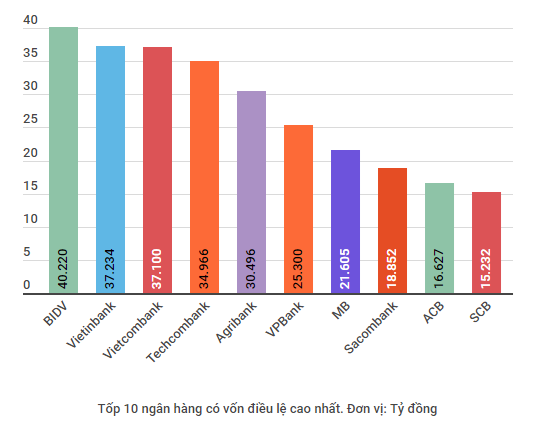

Là một trong 4 ngân hàng thương mại Nhà nước, Agribank cũng nằm trong "thế khó" tương tự. Hiện Nhà nước nắm 100% vốn của Agribank, trong nhiều năm liền ngân hàng cũng không được phép giữ lại lợi nhuận, nhà băng chỉ có thể tăng vốn bằng cách phát hành trái phiếu. Tính đến cuối tháng 6/2019, vốn điều lệ của Agribank là 30.496 tỷ đồng, thấp nhất trong nhóm ngân hàng có vốn nhà nước.

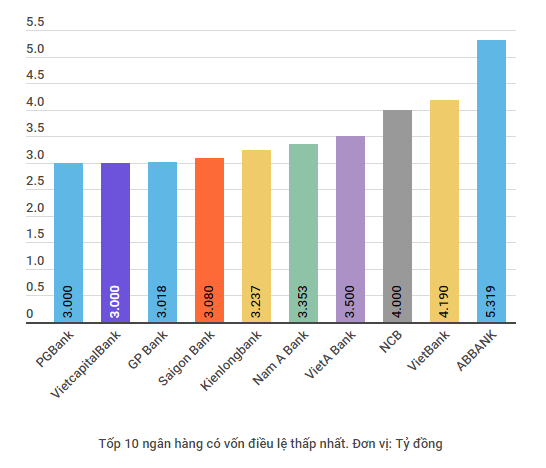

Nếu như VietinBank và Agribank không tăng được vốn do các vướng mắc về chính sách thì hàng loạt ngân hàng tầm trung, ngân hàng nhỏ không tăng được vốn vì hoạt động kinh doanh chậm và chưa thu hút được nhà đầu tư.

Hiện còn khá nhiều ngân hàng thương mại có vốn điều lệ chỉ bằng hoặc nhỉnh hơn một chút so với mức vốn pháp định (3.000 tỷ đồng), trong đó có 1 ngân hàng được Ngân hàng Nhà nước mua lại 0 đồng là GPBank (3.018 tỷ đồng). Ngoài ra, một số ngân hàng khác có vốn điều lệ xoay quanh mức 3.000-4.000 tỷ đồng gồm PGBank, Saigonbank, Kienlongbank, Ngân hàng Quốc dân…

Năm 2019 cũng như trước đó, có những thông tin về việc một số ngân hàng đàm phán với đối tác nước ngoài… nhưng đến nay chưa có hiện thực nào về cú hích lớn tái cơ cấu. Trong khi đó, vừa qua đã có trường hợp phải thông báo tìm đối tác có nguồn lực để có thể có một hướng tháo gỡ nào đó.

Basel II là phiên bản thứ hai của Hiệp ước Basel, trong đó đưa ra các nguyên tắc chung và các luật ngân hàng của ủy ban Basel về giám sát ngân hàng. Hiệp ước về vốn Basel II được trình bày như một tập hợp các quy định được đề xuất mà có thể sẽ mang đến một loạt các thách thức về tuân thủ cho các ngân hàng trên thế giới.

Tuy nhiên điều quan trọng hơn là hàng loạt các tác động kinh doanh và các thách thức về quản lý rủi ro Basel II có thể mang đến cho các ngân hàng, đối thủ cạnh tranh phi ngân hàng, khách hàng, cơ quan đánh giá và cuối cùng là các thị trường vốn toàn cầu của họ.

Basel II yêu cầu các ngân hàng phải minh bạch hóa thông tin về tình trạng vốn và rủi ro của ngân hàng (bao gồm cơ cấu vốn, mức đầy đủ vốn, các trạng thái rủi ro tín dụng, hoạt động, thị trường) cho phép các nhà đầu tư, khách hàng, tổ chức xếp hạng tín nhiệm... đánh giá khả năng chịu đựng của ngân hàng trước các rủi ro, khả năng thực hiện các nghĩa vụ tài chính đối với người gửi tiền và nhà đầu tư.