Giải pháp ngăn chặn hữu hiệu hoạt động tín dụng đen

Mặc dù, hoạt động tín dụng chính thức đã phát triển mạnh mẽ và rộng khắp, cơ bản đáp ứng nhu cầu vay vốn của các cá nhân và doanh nghiệp, tuy nhiên, thực tế cho thấy, nhu cầu về vốn trong nền kinh tế còn rất lớn và tín dụng đen vẫn hoạt động ngầm, có những diễn biến phức tạp, gây những bất ổn cho thị trường tài chính và mất an toàn xã hội. Để giải quyết mặt trái của hoạt động tín dụng đen cần có những các giải pháp mạnh mẽ về an ninh kinh tế.

Tổng quan về hoạt động của tín dụng đen

Khái niệm và đặc điểm của tín dụng đen

Tín dụng đen còn gọi là tín dụng nặng lãi, đây là loại hình tín dụng phi chính thức, với hoạt động cho vay mượn lẫn nhau giữa cá nhân và cá nhân, giữa cá nhân và tổ chức… không thông qua hệ thống ngân hàng và các tổ chức tài chính được Nhà nước cấp phép. Tựu chung, tín dụng đen gồm có những đặc điểm chủ yếu sau:

- Hoạt động của tín dụng đen không được pháp luật thừa nhận, nằm ngoài sự kiểm soát của cơ quan quản lý nhà nước.

- Lãi suất huy động cao, thường trên 50%/năm, thậm chí đến 70%/năm. Lãi suất cho vay rất cao, thường trên 100%/năm, thậm chí lên đến 300%/năm.

- Điều kiện cho vay đơn giản, không dự án đầu tư, không tài sản thế chấp, không hợp đồng vay vốn, thậm chí chỉ hợp đồng bằng miệng.

- Việc chọn lựa đối tượng cho vay không căn cứ vào mục đích vay vốn, hiệu quả đầu tư… ít quan tâm về nhân thân của người vay vốn.

- Thời gian giải ngân vốn nhanh, thậm chí chỉ 30 phút sau khi yêu cầu là người vay vốn nhận được tiền.

- Thời hạn huy động và cho vay ngắn, phổ biến là hàng tháng, hàng năm. Việc thanh toán nợ thường theo phương thức trả góp nhiều lần, mỗi lần trả gồm cả gốc và lãi.

- Hạn mức huy động vốn không giới hạn, hạn mức cho cá nhân vay phổ biến là nhỏ lẻ, từ 5 đến 10 triệu đồng/một lần vay, thậm chí chỉ vài ba triệu đồng/một lần vay. Đối với các doanh nghiệp vừa và nhỏ, có mức vay hàng trăm triệu đến hàng tỷ đồng.

- Việc thu hồi nợ khi người vay tiền chậm trả, hoặc mất khả năng thanh toán có thể bị trấn áp, uy hiếp, chiếm đoạt tài sản bất hợp pháp.

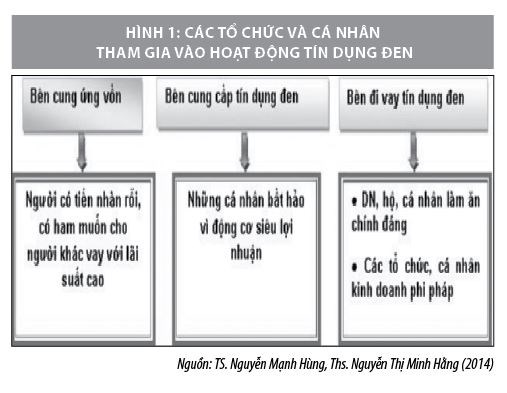

Chủ thể tham gia hoạt động tín dụng đen

Chủ thể tham gia hoạt động này bao gồm các tổ chức và cá nhân sau:

- Bên cung ứng vốn cho tín dụng đen: Là những cá nhân có tiền nhàn rỗi nhưng không đầu tư vào các lĩnh vực khác mà cho các tổ chức hoặc cá nhân chuyên cung cấp tín dụng đen vay, lấy lãi suất rất cao. Bên cung ứng vốn còn là những cá nhân sử dụng tiền nhàn rỗi của mình trực tiếp cho vay, hoặc vay vốn ngân hàng với lãi suất thấp để cho vay tín dụng đen.

- Bên trung gian huy động và cho vay: Là những tổ chức, cá nhân huy động vốn từ những người gửi tiền để cho vay tín dụng đen, hoặc các tổ chức trung gian môi giới giữa bên cung ứng vốn và bên vay vốn để hưởng hoa hồng.

- Bên đi vay tín dụng đen: Các doanh nghiệp, hộ gia đình làm ăn chính đáng, hợp pháp nhưng không có đủ điều kiện để vay vốn ngân hàng. Ngoài ra, bên đi vay còn có các tổ chức, cá nhân làm ăn phi pháp như: Kinh doanh hàng quốc cấm, buôn lậu, rửa tiền, cá cược, đánh bạc, chơi lô đề…

- Phương thức hoạt động phổ biến của tín dụng đen: Để tránh sự kiểm soát của các cơ quan chức năng, hoạt động tín dụng đen thường "núp bóng" dưới các hình thức kinh doanh sau: Công ty tài chính, tiệm cầm đồ, công ty kinh doanh dịch vụ đòi nợ thuê; Các tổ chức tài chính hoạt động biến tướng dưới các hình thức khuyến mãi, đại lý hoa hồng, huy động vốn để đầu tư… với lãi suất cao; Các cá nhân, nhóm cá nhân chơi hụi, họ, phường huy động vốn với lãi suất cao bất thường; Các tổ chức cho vay trực tuyến thông qua các trang mạng xã hội, ứng dụng di động với lãi suất rất cao, điển hình như tín dụng P2P Lending…

Thực trạng hoạt động tín dụng đen ở Việt Nam

Khảo sát thực tiễn cho thấy, cùng với sự phát triển của nền kinh tế, nhu cầu vay vốn của người dân và doanh nghiệp ngày càng gia tăng, trong khi tín dụng chính thức lại chưa thể đáp được nhu cầu vay vốn của các đối tượng, do vậy, hoạt động tín dụng đen vẫn tồn tại và diễn biến ngày càng phức tạp.

Số liệu công bố năm 2013 của Viện Nghiên cứu và Quản lý kinh tế Trung ương cho thấy, các khoản vay tín dụng đen chiếm khoảng 30% tổng tín dụng thực do hệ thống ngân hàng cung cấp, tức là khoảng 50 tỷ USD. Báo cáo của Trung tâm Nghiên cứu thuộc Ngân hàng BIDV năm 2018 ghi nhận: Quy mô tín dụng phi chính thức tại Việt Nam hiện nay tương đương khoảng 15-20% tổng tín dụng của nền kinh tế; trong đó, quy mô tín dụng đen chiếm khoảng 30-35% tổng tín dụng phi chính thức, tương đương 6-8% tổng dư nợ nền kinh tế, khoảng 450-550 nghìn tỷ đồng.

Đánh giá thực trạng hoạt động tín dụng tại Việt Nam, Ngân hàng Thế giới đã đưa ra nhận định, có khoảng 70% dân số Việt Nam chưa tiếp cận vốn ngân hàng, số doanh nghiệp có khả năng tiếp cận nguồn vốn tín dụng chính thức mới chiếm 1/3 tổng số doanh nghiệp, đây là khoảng trống để tín dụng đen tồn tại và phát triển. Đến nay, tín dụng đen đã bùng phát và hoạt động ngầm hoặc công khai trên khắp 63 tỉnh thành trong cả nước. Sở dĩ hoạt động tín dụng đen vẫn tồn tại và bùng phát mạnh mẽ trong thời gian gần đây là do những nguyên nhân sau:

Thứ nhất, đối với người cho vay: Thông thường vì lãi suất cho các trung gian tín dụng đen vay rất cao (từ 100%/năm đến 300% năm), gấp nhiều lần so với gửi ngân hàng, khoảng 50% đến 70%/năm. Vì “hám lợi”, người cho vay sẵn sàng cung ứng vốn cho các trung gian vay, ít quan tâm đến tư cách pháp nhân của tổ chức, nhân thân của cá nhân vay vốn.

Thứ hai, đối với người vay vốn: Người vay vốn chấp nhận tìm đến tín dụng đen, dù phải chịu mức lãi suất cao, tiềm ẩn nhiều rủi ro. Nguyên nhân là do không đủ điều kiện để vay các loại hình tín dụng khác, trong khi điều kiện, thủ tục cho vay của loại hình tín dụng đen lại rất đơn giản, thuận tiện, nhiều hạn mức vay, từ nhỏ đến lớn; hình thức vay đa dạng; giải ngân nhanh gọn, có thể nhận tiền ngay, phương thức trả nợ linh hoạt…

Bên cạnh những yếu tố thuận lợi, hoạt động tín dụng này đang tạo nên nhiều hệ lụy, gây bất ổn trong xã hội như:

- Lãi suất vay tín dụng đen rất cao: Nếu vay để tiêu dùng, thì người vay phải còng lưng trả lãi, dễ dẫn đến mất khả năng chi trả; còn nếu vay để đầu tư vào sản xuất kinh doanh, thì thực tế không có ngành nào có tỷ suất lợi nhuận bằng mức lãi suất tín dụng đen, do đó dễ dẫn đến lỗ vốn, phá sản là điều khó tránh khỏi.

- Tín dụng đen tiềm ẩn rủi ro cao, đặc biệt là không có tài sản thế chấp… nên khi người vay không trả nợ đúng hạn, hoặc mất khả năng chi trả, thì bị đòi nợ bằng các hình thức chiếm đoạt tài sản bất hợp pháp; bị "khủng bố" về tinh thần, sức khỏe, thậm chí đe dọa cả tính mạng, gây bất ổn an ninh trật tự và an toàn xã hội. Ngoài các hệ lụy trên, tín dụng đen là loại hình tín dụng hoạt động không theo một quy định cụ thể nào, không chịu sự quản lý và kiểm soát và quản lý của cơ quan nhà nước, cho nên, khi xảy ra rủi ro mất khả năng chi trả, thì các chủ thể của tín dụng đen tự xử lý một cách tùy tiện, trái pháp luật.

Thực tế cho thấy, tín dụng đen luôn hấp dẫn đối với những đối tượng tội phạm kinh tế. Những người tham gia hoạt động tín dụng đen luôn có xu hướng móc nối với cán bộ ngân hàng để thực hiện các hành vi trục lợi. Thực tế này đã, đang làm nảy sinh vấn đề về rủi ro đạo đức, gây nên những hệ lụy trong lĩnh vực tài chính ngân hàng nếu không được giám sát, kiểm soát chặt chẽ. Số liệu thống kê trong vòng 4 năm trở lại đây (từ 2015 – 2018) cho thấy, toàn quốc đã xảy ra 7.624 vụ phạm tội liên quan đến tín dụng đen, trong đó có 56 vụ giết người, 389 vụ cố ý gây thương tích, 629 vụ cướp tài sản, 836 vụ cưỡng đoạt tài sản, 1809 vụ lừa đảo, 3581 vụ lạm dụng tín nhiệm, 165 vụ hủy hoại tài sản.

Một số giải pháp và khuyến nghị

Xét về mặt tích cực, tín dụng đen hoặc nguồn vốn không chính thức như một “liều thuốc cấp cứu”, giúp một số cá nhân và doanh nghiệp vượt qua “cơn nguy kịch”. Tuy nhiên, thực tế tín dụng đen không chỉ tồn tại ngoài xã hội mà còn luôn tìm cách len lỏi vào hệ thống ngân hàng, biến tướng dưới nhiều hình thức tinh vi. Điều này không chỉ khó khăn cho công tác đấu tranh giải quyết với vấn nạn tín dụng đen mà còn gây rủi ro cho chính cho các ngân hàng.

Để hạn chế và đẩy lùi tín dụng đen, Nhà nước và các cơ quan quản lý cần đẩy mạnh phát triển các loại hình tín dụng chính thống, tăng nguồn cung tín dụng, nới lỏng các điều kiện cho vay. Cùng với đó, nghiên cứu điều chỉnh khung pháp lý, ban hành các điều khoản, chế tài đủ mạnh để răn đe các đối tượng huy động và cho vay tín dụng đen. Trước mắt, cần triển khai một số giải pháp trọng tâm sau:

Thứ nhất, phát triển tín dụng chính thức cả chiều rộng và chiều sâu, thu hẹp thị phần của tín dụng đen. Cụ thể, Ngân hàng Nhà nước cần chỉ đạo các ngân hàng thương mại, ngân hàng chính sách xã hội và các tổ chức tín dụng triển khai mạnh mẽ chính sách tín dụng phục vụ sản xuất và đời sống như:

- Các tổ chức tín dụng khi được giao nhiệm vụ thực hiện cho vay để đẩy lùi tín dụng đen, cần tách bạch nhiệm vụ này với các nhiệm vụ khác; đồng thời, cần áp dụng những quy định riêng cho loại tín dụng đặc biệt này, còn gọi là “tín dụng cấp thiết”.

- Mức độ độ rủi ro của “tín dụng cấp thiết” cao hơn tín dụng thông thường, nên các ngân hàng, các tổ chức tín dụng cần áp dụng các chế độ ưu đãi đặc biệt để có nguồn bù đắp rủi ro. Theo đó, các tổ chức tín dụng cần được trích lập một nguồn vốn, quỹ cho vay riêng đủ để đảm bảo quy mô nhiệm vụ cho vay trong từng thời kỳ. Nguồn vốn này có thể do ngân sách nhà nước tạm ứng, Ngân hàng Nhà nước tái cấp vốn với lãi suất thấp, hoặc tài trợ của các tổ chức trong và ngoài nước.

- Các ngân hàng, các tổ chức tín dụng cần được tự ấn định lãi suất cho vay cùng với việc nới lỏng tối đa các điều kiện, thủ tục cho vay trên tinh thần thỏa thuận với các đối tượng vay vốn, đảm bảo bù đắp rủi ro và mức lợi nhuận của ngân hàng mà không vi phạm luật pháp. Các ngân hàng, các tổ chức tín dụng cũng cần chú trọng công tác tiếp thị, quảng cáo để các đối tượng vay vốn dễ dàng tiếp cận các sản phẩm, gói vay, nhằm đẩy lùi tình trạng cho vay nặng lãi của tín dụng đen.

Thứ hai, tiếp tục siết chặt công tác kiểm tra phòng ngừa, đấu tranh xử lý tội phạm và các hành vi vi phạm pháp luật liên quan đến hoạt động tín dụng đen; tăng cường giám sát các tổ chức tài chính tín dụng, tiệm cầm đồ, các hình thức hụi, họ… có biểu hiện cho vay tín dụng đen.

Thứ ba, tăng cường công tác truyền thông, phổ biến pháp luật, phổ biến kiến thức tài chính tín dụng cho người dân.

Thứ tư, phát huy vai trò bảo lãnh tín chấp của các cơ quan đoàn thể, tổ chức chính trị - xã hội, hội nghề nghiệp cấp cơ sở trong việc cho vay và thu hồi vốn “tín dụng cấp thiết”.

Thứ năm, tiếp tục hoàn thiện khung pháp lý để hạn chế tín dụng đen: Giữ nguyên khung lãi suất cho vay theo Bộ luật Dân sự (tức không quá 20%/năm) nhưng thu hẹp khung lãi suất cho vay tối đa theo Bộ luật Hình sự. Cụ thể là giảm mức lãi suất từ gấp 5 lần xuống gấp 3 lần so với lãi suất tối đa theo Bộ luật Dân sự (tức không quá 60%/năm), như vậy mới đủ mạnh để răn đe các tổ chức, cá nhân cho vay tín dụng đen. Tăng mức xử phạt các đối tượng lừa đảo trong việc huy động vốn và cho vay tín dụng đen, để răn đe và xử lý thích đáng đối với các đối tượng này.

Tài liệu tham khảo:

- Luật Các tổ chức tín dụng hợp nhất, Số 07/VBHN-VPQH, ngày 12/12/2017;

- Chung Thủy, Giải pháp nào đẩy lùi tín dụng đen?, https://vietnambiz.vn, ngày 30/09/2018;

- Chân Luận, Quan điểm trái chiều về tín dụng đen, www.Cafef.vn, ngày 22/08/2018;

- T. Hòa - X. Mai, Cần có biện pháp mạnh để ngăn chặn cơn bão " tín dụng đen", www.cand.com.vn, ngày 3/9/2013;

- An Nhi, Cả nước xảy ra 7.624 vụ phạm tội liên quan đến tín dụng đen trong giai đoạn 2015-2018, http://tapchitaichinh.vn, ngày 31/10/2018;

- Chân Luận, Có nên hợp pháp hóa tín dụng đen?, http://enternews.vn, ngày 26/08/2018.