Hoàn thiện hoạt động thanh tra, giám sát thị trường liên ngân hàng ở Việt Nam

Thị trường liên ngân hàng đóng vai trò quan trọng trong việc đảm bảo khả năng thanh khoản của hệ thống tổ chức tín dụng; là kênh truyền tải hiệu quả tín hiệu điều hành chính sách tiền tệ của ngân hàng trung ương đến nền kinh tế.

Bài viết nghiên cứu hoạt động thanh tra, giám sát của Ngân hàng Nhà nước Việt Nam đối với thị trường liên ngân hàng Việt Nam, từ đó đề xuất một số giải pháp nhằm hoàn thiện hoạt động thanh tra, giám sát.

Thực trạng thanh tra, giám sát thị trường liên ngân hàng ở Việt Nam

Ngân hàng Nhà nước Việt Nam (NHNN) là cơ quan quản lý trực tiếp của thị trường liên ngân hàng (TTLNH). Trên thực tế, hoạt động thanh tra, giám sát TTLNH gồm: (1) Hoạt động thanh tra; (2) Hoạt động giám sát; (3) Cơ chế, chính sách về thanh tra, giám sát thị trường liên ngân hàng.

Hoạt động thanh tra

Thời gian qua, công tác thanh tra đã có những thay đổi mạnh mẽ theo chiều hướng tích cực, toàn diện. Theo đó, công tác thanh tra tại chỗ đã chuyển từ thanh tra đơn lẻ sang thanh tra toàn diện pháp nhân tổ chức tín dụng (TCTD). Các cuộc thanh tra tại chỗ đã được mở rộng cả về quy mô và phạm vi, từ đó kết quả thanh tra có thể đánh giá tổng thể hơn về pháp nhân TCTD. Hình thức thanh tra tại chỗ cũng được thay đổi phù hợp với đổi mới phương pháp thanh tra. Nội dung thanh tra tại chỗ được mở rộng, tập trung một số vấn đề trọng tâm, trọng điểm; nội dung thanh tra được đưa vào kế hoạch thanh tra hàng năm trong toàn hệ thống.

Tuy nhiên, hệ thống luật và cơ chế, chính sách bổ trợ cho việc thực hiện quy trình thanh tra được an toàn và hiệu quả còn chưa hoàn thiện và thiếu tính đồng bộ. Việc thực hiện theo các bước, các nội dung yêu cầu của quy trình thanh tra tại chỗ đôi khi chưa được bài bản và đầy đủ dẫn đến một số kết luận thanh tra còn hạn chế. Trong khi đó, việc bố trí nguồn nhân lực tham gia các đoàn thanh tra đôi khi còn gặp khó khăn, do thiếu nguồn nhân lực chất lượng cao, thiếu cán bộ có đủ khả năng đảm nhận vai trò làm trưởng đoàn thanh tra; hệ thống giám sát, đánh giá và cảnh báo sớm rủi ro tài chính chưa phát huy đầy đủ tính tích cực phục vụ cho công tác thanh tra tại chỗ, chưa phát triển xứng tầm với sự phát triển mạnh mẽ của TTLNH và hoạt động ngân hàng.

Hoạt động giám sát

Hoạt động giám sát chủ yếu trên TTLNH là giám sát các TCTD tham gia thị trường thông qua việc giám sát an toàn vĩ mô và vi mô. Đối với việc giám sát vi mô thường tuân theo tiêu chí CAMELS: Khả năng đáp ứng đủ vốn; Chất lượng tài sản có; Năng lực quản lý; Khả năng sinh lời; Khả năng thanh khoản và sự nhạy cảm của rủi ro thị trường.

Công tác giám sát trên TTLNH được tổ chức ngày càng tốt hơn. Trước đây, công tác giám sát từ xa thiếu tính chặt chẽ; chưa thực sự nêu lên hay chỉ ra được những TCTD có nguy cơ rủi ro cao, cần cảnh báo đưa vào diện nghi vấn để tiến hành thanh tra tại chỗ. Đến nay, công tác giám sát đã từng bước được quan tâm với vai trò là công cụ hữu hiệu định hướng, dẫn dắt, chỉ điểm, hỗ trợ triển khai các hoạt động thanh tra tại chỗ. Việc theo dõi, giám sát và xử lý kiến nghị sau thanh tra nhằm tăng cường hiệu lực, hiệu quả công tác thanh tra, giám sát ngày càng tốt hơn, góp phần nâng cao trật tự, kỷ cương trên thị trường TTLNH. Tuy nhiên, năng lực giám sát của NHNN chưa theo kịp tốc tộ phát triển nhanh chóng của TTLNH. Các chỉ tiêu giám sát từ xa theo CAMELS mới được một số ngân hàng áp dụng theo tiêu chuẩn kế toán Việt Nam.

Trên thực tế, mặc dù TTLNH có sự tăng trưởng mạnh trong những năm qua nhưng vấn đề quản trị nội bộ của các TCTD chưa thực sự được coi trọng, trong khi giám sát của cơ quan quản lý nhà nước còn nhiều bất cập, dẫn tới một số ngân hàng thương mại rơi vào tình trạng thiếu thanh khoản, nợ xấu tăng cao, tiềm ẩn rủi ro hệ thống lớn.

Cơ chế, chính sách về thanh tra, giám sát thị trường liên ngân hàng

Trong những năm qua, việc xây dựng, hoàn thiện cơ chế, chính sách trong hoạt động thanh tra, giám sát TTLNH đã đạt được những kết quả bước đầu. Giai đoạn 2011-2015, thực hiện chủ trương cơ cấu lại hệ thống các TCTD, NHNN đã ban hành Chỉ thị số 01/CT-NHNN và Chỉ thị số 02/CT-NHNN ngày 27/01/2015, trong đó tập trung triển khai quyết liệt và đồng bộ các giải pháp về thanh tra, giám sát, tái cơ cấu và xử lý nợ xấu. Nhờ đó, hoạt động thanh tra, giám sát TTLNH đã đạt được những kết quả quan trọng, góp phần đảm bảo an toàn, ổn định của các TCTD, nâng cao trật tự, kỷ cương và hiệu quả điều hành chính sách tiền tệ.

Năm 2015, công tác cấp phép tiếp tục được quản lý theo các tiêu chuẩn, điều kiện thận trọng hơn nhằm đảm bảo sự phát triển an toàn, lành mạnh của hệ thống các TCTD, gắn với mục tiêu tái cơ cấu hệ thống TCTD.

Bước sang giai đoạn 2016 - 2020, thực hiện cơ cấu lại và xử lý nợ xấu, NHNN đã ban hành Chỉ thị số 01/CT-NHNN và Chỉ thị số 02/CT-NHNN ngày 23/02/2016, trong đó tập trung triển khai đồng bộ các giải pháp về hoàn thiện thể chế, tăng cường công tác thanh tra, giám sát; đẩy mạnh tái cơ cấu và xử lý nợ xấu, tập trung xử lý dứt điểm các TCTD yếu kém. NHNN đã ban hành kế hoạch thanh tra kèm theo Quyết định số 2334a/QĐ-NHNN ngày 25/11/2016 để thống nhất thực hiện trong toàn Ngành đối với công tác thanh tra chuyên ngành và thanh tra hành chính.

Trong đó, công tác thanh tra chuyên ngành tập trung vào thanh tra pháp nhân, nhằm đánh giá chính xác hơn về thực trạng pháp nhân TCTD và thanh tra chuyên đề một số nội dung trọng yếu trong hoạt động của TCTD (cơ cấu lại, xử lý nợ xấu và chất lượng tín dụng…). Bên cạnh đó, NHNN đã ban hành Thông tư số 98/2017/TT-NHNN ngày 1/8/2017 quy định về trình tự, thủ tục giám sát ngân hàng và Sổ tay giám sát ngân hàng, giúp chuẩn hóa và thống nhất nội dung, trình tự, thủ tục giám sát TCTD trong toàn hệ thống.

Công tác thanh tra, giám sát ngân hàng tiếp tục được đổi mới và tăng cường trên cơ sở hoàn thiện, triển khai các công cụ, phương pháp giám sát mới gắn liền với đẩy mạnh ứng dụng công nghệ thông tin, phát triển cơ sở dữ liệu và hệ thống tiêu chí giám sát, từng bước chuyển dần từ giám sát tuân thủ sang kết hợp giữa giám sát tuân thủ và giám sát trên cơ sở rủi ro. Để triển khai phương pháp giám sát mới, NHNN đã ban hành Thông tư số 04/2018/TT-NHNN ngày 12/3/2018 sửa đổi, bổ sung quy định về áp dụng can thiệp sớm trong giám sát ngân hàng, góp phần kịp thời xử lý vi phạm, hạn chế rủi ro cho đối tượng giám sát ngân hàng.

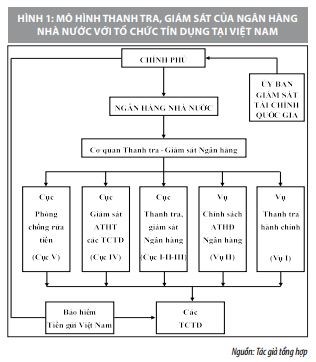

Tiếp đó, ngày 12/6/2019, Thủ tướng Chính phủ ban hành Quyết định số 20/2019/QĐ-TTg về “quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của cơ quan thanh tra, giám sát ngân hàng trực thuộc NHNN Việt Nam”. Theo Quyết định này, đã có những thay đổi đáng kể trong cơ cấu, chức năng hoạt động của cơ quan thanh tra giám sát ngân hàng. Mô hình hoạt động của cơ quan thanh tra, giám sát ngân hàng được phân chia theo nhóm ngân hàng và loại hình hoạt động, tránh chồng chéo, đảm bảo quản lý giám sát hiệu quả hơn.

Mặt khác, mô hình trước đây là thanh tra chung, theo mô hình mới, thực hiện thanh tra theo từng khu vực ngân hàng, điều này giúp hoạt động thanh tra, giám sát được tập trung, không bị phân tán, phù hợp với quản lý ngân hàng hiện đại, sử dụng công nghệ thông tin là chủ yếu. Hiện nay, nhờ công nghệ thông tin hiện đại, những giao dịch bất thường có thể được phát hiện ngay và được khoanh vùng thanh tra tại chỗ để giải quyết.

Giải pháp tăng cường hoạt động thanh tra, giám sát thị trường liên ngân hàng ở Việt Nam

Để khắc phục những tồn tại, hạn chế trên, thời gian tới cần tập trung triển khai đồng bộ các giải pháp sau:

Một là, hoàn thiện, đồng bộ hệ thống cơ chế, chính sách đầy đủ phù hợp với thực tiễn và thông lệ quốc tế nhằm nâng cao chất lượng của hoạt động thanh tra. Đồng thời, tăng cường năng lực thể chế, nâng cao vị thế, tính tự chủ và trách nhiệm giải trình của NHNN, trong đó có giải pháp cơ cấu lại tổ chức của hệ thống NHNN theo hướng tinh gọn, chuyên môn hóa cao, hiệu lực và hiệu quả trong quản lý, điều hành.

Hai là, hoàn thiện, đổi mới mô hình tổ chức thanh tra, giám sát ngân hàng. Hoàn thiện chức năng giám sát của NHNN đối với các hệ thống thanh toán quan trọng trong nền kinh tế, phù hợp các chuẩn mực giám sát quốc tế; bảo đảm các hệ thống thanh toán quốc gia hoạt động an toàn, hiệu quả và thông suốt; giám sát hiệu quả các hoạt động thanh toán xuyên biên giới, thanh toán quốc tế; giám sát việc cung ứng các phương tiện, dịch vụ thanh toán mới.

Việc đổi mới mô hình tổ chức thanh tra giám sát ngân hàng thực hiện theo hướng: Bảo đảm sự chỉ đạo thống nhất về hoạt động thanh tra, giám sát của cơ quan thanh tra; tránh trình trạnh chồng chéo hoặc bỏ sót nhiệm vụ, xây dựng cơ chế phân cấp, phân quyền, phân định trách nhiệm rõ ràng, minh bạch.

Bên cạnh đó, tăng cường sự phối hợp công tác, chia sẻ thông tin giữa cơ quan thanh tra, giám sát ngân hàng và các cơ quan bảo vệ pháp luật, cơ quan chức năng trong hoạt động thanh tra, giám sát hệ thống tài chính để bảo đảm an toàn, ổn định hệ thống tài chính.

Ba là, đổi mới phương pháp thanh tra, giám sát theo các nội dung sau:

- Tiếp tục đổi mới công tác thanh tra theo hướng: Chuyển nhanh và mạnh từ thanh tra tuân thủ sang thanh tra trên cơ sở rủi ro, gắn kết chặt chẽ với giám sát trên cơ sở rủi ro, từng bước áp dụng thống nhất trong toàn hệ thống các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; tăng cường thanh tra toàn diện.

- Tiếp tục đổi mới giám sát theo hướng: Nâng cao hiệu quả hoạt động giám sát an toàn vi mô và giám sát an toàn vĩ mô trên cơ sở triển khai các công cụ, phương pháp giám sát rủi ro mới gắn với đẩy mạnh ứng dụng công nghệ thông tin; nâng cao khả năng cảnh báo sớm của NHNN đối với những rủi ro tiềm ẩn mang tính hệ thống và ngăn ngừa nguy cơ vi phạm pháp luật ngành Ngân hàng của các TCTD, chi nhánh ngân hàng nước ngoài.

Bốn là, nâng cao chất lượng hệ thống hạ tầng công nghệ thông tin và nguồn nhân lực giám sát.

Cần xây dựng cơ sở dữ liệu đầy đủ, nhất quán, có phạm vi rộng, tần suất cao và áp dụng công nghệ giám sát hiện đại; nâng cao năng lực phân tích chính sách, dự báo tài chính vĩ mô cũng như khủng hoảng tài chính. Tăng cường số lượng và chất lượng cán bộ thanh tra, giám sát ngân hàng. Đây là yếu tố then chốt quyết định chất lượng, hiệu quả thanh tra, giám sát và tiến trình đổi mới công tác quản lý, giám sát ngân hàng theo thông lệ, chuẩn mực quốc tế.

Năm là, tăng cường hiệu quả của hệ thống giám sát, đánh giá và cảnh báo sớm rủi ro.

- Xây dựng hệ thống “Giám sát an toàn vĩ mô”, cung cấp tất cả các thông tin cụ thể về một TCTD trong hệ thống, từ các thông tin tổng hợp nhất.

- Xây dựng hệ thống “Cảnh báo sớm khủng hoảng” đưa ra các cảnh báo về rủi ro đối với một hoặc một nhóm các TCTD ngay cả khi thực hiện thanh tra tại chỗ TCTD đó. Các thông tin được sử dụng để phân tích và đưa ra các cảnh báo sớm chính là các thông tin, chỉ tiêu vi mô thu thập từ các TCTD, cũng như các thông tin chi tiết về khách hàng của TCTD.

Tài liệu tham khảo:

1. Thủ tướng Chính phủ (2019), Quyết định số 20/2019/QĐ-TTg ngày 12/6/2019 về quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Cơ quan Thanh tra, giám sát ngân hàng trực thuộc Ngân hàng Nhà nước Việt Nam;

2. Ngân hàng Nhà nước (2018), Thông tư số 04/2018/TT-NHNN ngày 12/3/2018 sửa đổi, bổ sung quy định về áp dụng can thiệp sớm trong giám sát ngân hàng;

3. Ngân hàng Nhà nước (2017), Thông tư số 98/2017/TT-NHNN ngày 1/8/2017 quy định về trình tự, thủ tục giám sát ngân hàng và Sổ tay giám sát ngân hàng.