Ngân hàng nào cho vay trung, dài hạn nhiều nhất?

Chuyên gia nhận định động thái của ngân hàng nhằm chuẩn bị cho việc siết dòng vốn ngắn hạn cho vay trung dài hạn của NHNN với dự thảo Thông tư 36 sửa đổi.

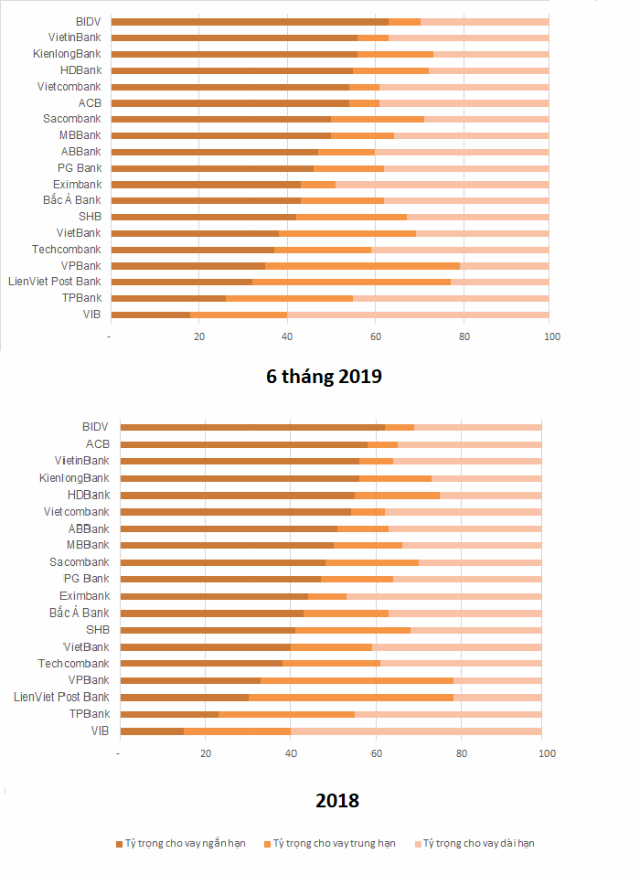

Theo thống kê của Người Đồng Hành với 20 ngân hàng trên thị trường, tỷ trọng cho vay ngắn hạn của các ngân hàng đến cuối tháng 6 chiếm 51% tổng dư nợ, tương đương gần 2,5 triệu tỷ đồng. Theo sau là cho vay dài hạn tỷ lệ gần 35% và trung hạn 14%.

10 trên 20 ngân hàng được khảo sát ghi nhận tỷ trọng vốn cho vay trung, dài hạn chiếm trên 50% tổng dư nợ. Toàn bộ số này là ngân hàng tư nhân. Cuối năm 2018, thống kê cho thấy số ngân hàng có tỷ trọng như trên là 12.

|

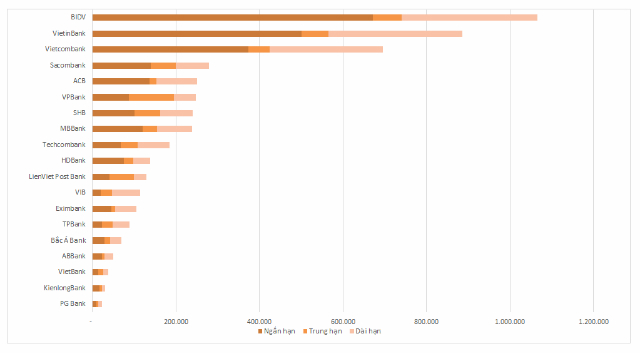

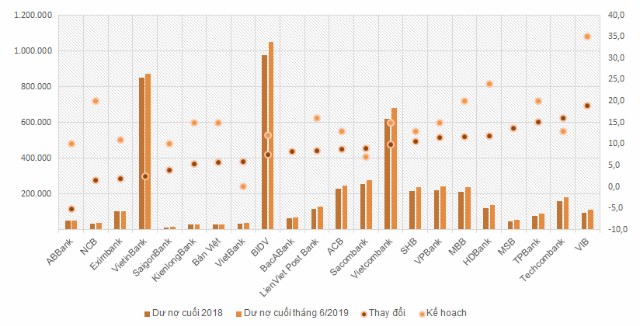

VIB đứng đầu về tỷ trọng vốn cho vay trung và dài hạn trong tổng dư nợ với tỷ lệ 82%, giá trị hơn 93.678 tỷ đồng. Cho vay ngắn hạn chỉ chiếm 18% với 20.807 tỷ đồng, tăng 3 điểm phần trăm so với cuối 2018. Trong 6 tháng, ngân hàng này tăng trưởng tín dụng gần 19%, cao nhất trong hệ thống. Năm 2019, VIB đặt mục tiêu tín dụng tăng 35% nhưng con số cụ thể NHNN thông qua chưa được tiết lộ.

Sau VIB, LienVietPostBank, TPBank và VPBank có tỷ trọng cho vay trung, dài hạn lần lượt chiếm 75%, 68%, 65% trong tổng dư nợ, giảm khoảng 2-3 điểm phần trăm so với cuối năm 2018.

Cụ thể, dư nợ cho vay trung hạn chiếm 29% với gần 25.700 tỷ đồng, dài hạn hơn 46% với gần 89.000 tỷ đồng. Trong khi đó, LienVietPostBank ghi nhận 29.400 tỷ đồng cho vay dài hạn, chiếm 23%, trong khi trung hạn chiếm 45% với 58.714 tỷ đồng. Tại VPBank, dư nợ cho vay trung hạn chiếm 44% và dài hạn 21%, đều giảm 1 điểm phần trăm so với cuối năm trước, ở mức 108.450 tỷ đồng và 52.292 tỷ đồng.

|

Techcombank và VietBank ghi nhận tăng tỷ trọng dư nợ trung, dài hạn 1-2 điểm phần trăm lần lượt ở mức 63% và 62%. Trong đó, dư nợ dài hạn tại Techcombank chiếm 41% (76.568 tỷ đồng), trung hạn 22% (gần 76.600 tỷ đồng).

Nửa đầu hăm, Techcombank tăng trưởng tín dụng 16%, cao hơn so với kế hoạch đầu năm (13%), nhưng vẫn thấp hơn so với chỉ tiêu được NHNN giao (17%). Trong khi đó, VietBank báo tăng trưởng cho vay gần 5%, dư nợ cho vay trung tăng từ 19% lên 31%, dư nợ dài hạn giảm từ 41% về 31%.

SHB, EximBank, Bắc Á đều có tỷ trọng cho vay trung, dài hạn chiếm 57% tổng dư nợ. Ngoại trừ SHB báo giảm con số này từ 59% của cuối 2018, 2 ngân hàng còn lại đều giữ nguyên tỷ trọng dù tín dụng tiếp tục tăng 4-10%.

Trong khi đó, PGBank ghi nhận tỷ trọng cho vay trung, dài hạn 54%, tăng 1 điểm phần trăm so với cuối 2018. Tại ABBank, tỷ lệ này là 53%, tăng 4 điểm phần trăm.

Ở nửa cuối danh sách, Sacombank, MB có tỷ lệ cho vay trung, dài hạn 49%, giảm 1-3 đơn vị phần trăm so với cuối năm trước. Vietcombank, ACB, HDBank ghi nhận tỷ lệ này ở 46%, trong đó ngân hàng có lợi nhuận lớn nhất Việt Nam có mức tăng 4 điểm phần trăm, trong khi 2 ngân hàng còn lại ở 1 điểm phần trăm.

|

VietinBank và BIDV có tỷ trọng cho vay trung, dài hạn thấp nhất hệ thống lần lượt là 43% và 37%, gần tương đương cuối 2018. Xét riêng dư nợ trung hạn của 4 ngân hàng quốc doanh Vietcombank, VietinBank, MB, và BIDV đều chiếm 7% tổng cho vay, thấp nhất trong toàn hệ thống.

Sự chuyển biến trong cơ cấu dư nợ của ngân hàng được cho là kết quả từ động thái tăng huy động vốn trung, dài hạn và phát hành trái phiếu nâng vốn cấp 2. Từ đầu năm, các ngân hàng đã dùng nhiều biện pháp để tăng nguồn huy động trung và dài hạn nhằm đáp ứng quy định của NHNN như phát hành trái phiếu tăng vốn cấp 2, tăng lãi suất tiền gửi, thu hút người dân gửi tiền kỳ hạn trung và dài, phát hành chứng chỉ tiền gửi lãi suất cao… Theo chuyên gia tài chính Nguyễn Trí Hiếu, những diễn biến trên là sự chuẩn bị của các ngân hàng trong bối cảnh NHNN đang siết dòng vốn ngắn hạn cho vay, trung dài hạn với Thông tư 36 sửa đổi.

Theo dự thảo sửa đổi Thông tư 36, muộn nhất đến tháng 7/2022, các ngân hàng tỷ lệ vốn ngắn hạn cho vay trung và dài hạn của các nhà băng giảm về 30%, từ mức 40% đang áp dụng từ 1/1 năm nay. NHNN cho biết việc siết dòng vốn ngắn hạn cho vay, trung dài hạn sẽ từng bước kiểm soát được rủi ro thanh khoản, bảo đảm an toàn hoạt động ngân hàng, chi nhánh ngân hàng nước ngoài trước những thay đổi từ trong và ngoài nước, giúp ổn định hoạt động, thúc đẩy phát triển kinh tế.

Chia sẻ tại một hội nghị vào tháng 5, Phó Thống đốc NHNN Đào Minh Tú cho biết trên 50% vốn trung, dài hạn cho nền kinh tế phụ thuộc ngân hàng tạo rủi ro và sức ép lớn cho hệ thống tổ chức tín dụng. Do đó, để đáp ứng nhu cầu vốn trung, dài hạn của các doanh nghiệp nói riêng và nền kinh tế nói chung, phát triển thị trường chứng khoán là điều kiện tất yếu. Điều này giúp nền kinh tế giảm dần lệ thuộc vào tín dụng ngân hàng, đặc biệt là các nhu cầu vốn trung, dài hạn.