Phòng ngừa rủi ro trong cho vay có đảm bảo bằng bất động sản tại ngân hàng MB Thái Nguyên

Cho vay là hoạt động mang lại doanh thu lớn nhất trong hoạt động kinh doanh của ngân hàng thương mại, tuy nhiên, hoạt động này cũng tồn tại nhiều rủi ro, nhất là cho vay có tài sản bảo đảm là bất động sản. Điều này có thể gây tổn thất rất lớn cho ngân hàng khi thị trường bất động sản đóng băng. Làm thế nào để phòng ngừa rủi ro trong cho vay có đảm bảo bằng bất động sản là vấn đề đặt ra. Bài viết đáng giá thực trạng cho vay có đảm bảo bằng bất động sản tại Ngân hàng Thương mại cổ phần Quân đội (MB) - Chi nhánh Thái Nguyên và đưa ra một số giải pháp nhằm giảm thiểu rủi ro cho hoạt động này.

Quy định chung về tài sản bảo đảm

Theo quy định của Luật Dân sự số 33/2005/QH11, bất động sản (BĐS) là các tài sản bao gồm: Đất đai; nhà, công trình xây dựng gắn liền với đất đai, kể cả các tài sản gắn liền với nhà, công trình xây dựng đó; các tài sản khác gắn liền với đất đai và các tài sản khác do pháp luật quy định.

BĐS để trở thành tài sản bảo đảm (TSBĐ) trong hoạt động cho vay của ngân hàng thương mại (NHTM) thì phải thỏa mãn điều kiện: BĐS phải có chủ sở hữu cụ thể và khách hàng chỉ có thể đưa ra những tài sản của mình hoặc bên thứ ba bảo lãnh làm vật thế chấp cho các khoản vay; Đất không có tranh chấp về quyền sở hữu tại thời điểm ký kết hợp đồng bảo đảm; Quyền sử dụng đất không bị kê biên để bảo đảm thi hành án; BĐS không thuộc vùng cấm sử dụng, không nằm trong vùng quy hoạch phải di dời hoặc thay đổi mục đích sử dụng theo kế hoạch của Nhà nước và không gây ô nhiễm môi trường; BĐS còn trong thời hạn sử dụng đất, được bên nhận thế chấp và bên thế chấp cùng đồng ý giao dịch.

Phòng ngừa rủi ro trong cho vay có đảm bảo bằng bất động sản tại MB Thái Nguyên

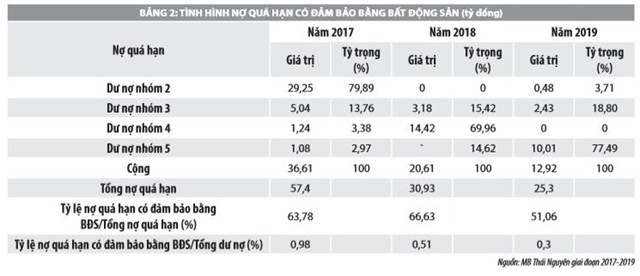

Thực trạng cho vay có đảm bảo bằng BĐS và tình hình nợ quá hạn và nợ xấu cho vay có đảm bảo bằng BĐS tại MB Thái Nguyên giai đoạn 2017-2019 được thể hiện cụ thể qua số liệu các Bảng 1, Bảng 2 và Bảng 3.

Qua thực tiễn cho thấy, nhờ công tác quản lý rủi ro ngày càng được coi trọng nên tình hình nợ quá hạn qua các năm có giảm. Tuy nhiên, xét trên tổng nợ quá hạn thì đây vẫn là một tỷ lệ còn cao, nên ngân hàng cần có các biện pháp để giảm hơn nữa.

Đánh giá về thực trạng phòng ngừa rủi ro trong cho vay có đảm bảo bằng bất động sản

Thời gian qua, công tác phòng ngừa rủi ro trong cho vay có đảm bảo bằng BĐS tại MB Thái Nguyên đã có những sửa đổi, bổ sung phù hợp với tình hình thực tế nhằm giảm thiểu thiệt hại cho Chi nhánh, cụ thể:

- Chi nhánh đã áp dụng quy định về hướng dẫn nhận TSBĐ là BĐS, quy trình định giá BĐS đã được triển khai trên toàn hệ thống MB. Cán bộ, nhân viên bộ phận tín dụng đã được tập huấn, tuân thủ và làm đúng quy trình, hạn chế được rủi ro trước đây.

- MB Thái Nguyên đã ngăn chặn được nhiều rủi ro mang tính chất pháp lý của BĐS đảm bảo ngay từ giai đoạn thẩm định, đồng thời, từ chối những BĐS không đạt yêu cầu, hiện trạng sai khác với thực tế, định giá lại giá trị của BĐS theo giá thị trường để bảo đảm khoản cho vay hợp lý đối với khách hàng.

- Ban quản lý rủi ro của chi nhánh ngân hàng định kỳ kiểm tra, rà soát các hồ sơ pháp lý của TSBĐ là BĐS và phát hiện ra các trường hợp cần phải bổ sung thông tin về hồ sơ pháp lý và một số hồ sơ có dấu hiệu nghi ngờ cần phải xem xét lại. Phát hiện và xử lý kịp thời những trường hợp sai lệch giữa số liệu BĐS trên hệ thống với số liệu thực tế; Hồ sơ thiếu biên bản định giá…

- Chi nhánh thường xuyên đánh giá lại hiện trạng của nhiều BĐS đảm bảo và phát hiện kịp thời sai phạm của khách hàng trong việc điều chỉnh hiện trạng BĐS nhưng không thông báo cho ngân hàng biết. Liên hệ chặt chẽ với khách hàng và các đối tượng liên quan để thu thập thông tin kịp thời về hiện trạng của BĐS đảm bảo. MB Thái Nguyên đã định giá lại 67 BĐS trong giai đoạn 2017-2019 để đảm bảo nghĩa vụ trả nợ của khách hàng.

Bên cạnh những kết quả trên, trong thực tiễn triển khai hoạt động này MB Thái Nguyễn cùng còn một số tồn tại như: Năng lực thẩm định, đánh giá BĐS của cán bộ còn hạn chế, nhiều cán bộ trẻ mới công tác còn thiếu kinh nghiệm, chưa có chính sách đãi ngộ xứng đáng với các cán bộ có năng lực tốt. Quá trình phát mại tài sản gặp nhiều khó khăn như không phát mại được hoặc phát mại với giá thấp gây thiệt hại về vốn, có sự chống đối, bất hợp tác của đối tượng bị thu hồi BĐS. Thông tin về khách hàng còn chưa đầy đủ và thiếu chính xác, thông tin về TSBĐ chưa kịp thời và còn bị sai lệch nhiều trường hợp.

Nguyên nhân của những tồn tại trên là do cán bộ ngân hàng chưa được trang bị các trang thiết bị cần thiết để nhận dạng, xác định tính chân thực của hồ sơ pháp lý. Các nguồn thu thập thông tin của hệ thống và chi nhánh còn chưa thực sự hiệu quả gây ra sai lệch về thông tin khách hàng và các BĐS đảm bảo của khách hàng. Đặc biệt, trong quản lý tính pháp lý của TSBĐ là BĐS Ngân hàng gặp vướng mắc về việc thu thập đầy đủ thông tin pháp lý về BĐS của khách hàng vì nhiều khách hàng cố tình che dấu hoặc không cung cấp đủ thông tin theo yêu cầu.

Đề xuất giải pháp

Để phát huy những mặt tích cực đạt được, khắc phục những tồn tại, trong thời gian tới, MB Thái Nguyên cần quan tâm đến một số giải pháp sau:

Một là, nghiên cứu, phân tích thị trường, phân loại BĐS trên địa bàn Tỉnh. Theo đó, Ngân hàng cần thành lập bộ phận phân tích kinh tế, nghiên cứu thị trường. Bộ phận này dựa trên những nguồn thông tin thu thập được sẽ đưa ra phân tích, nhận định, dự báo về kinh tế, ngành, vùng… làm cơ sở định hướng để Ngân hàng thực hiện giải pháp mở rộng tín dụng an toàn, hiệu quả, bền vững.

Hai là, xây dựng hệ thống nhận diện rủi ro trong cho vay có đảm bảo bằng BĐS. MB phải ứng dụng công nghệ ngân hàng hiện đại trong quản lý thông tin khách hàng, xây dựng và hoàn thiện hệ thống kiểm tra, kiểm soát nội bộ; Xây dựng và hoàn thiện hệ thống thông tin phòng ngừa rủi ro trong hoạt động tín dụng

Ba là, nâng cao trình độ thẩm định BĐS của cán bộ nhân viên. Theo đó, Chi nhánh cần tăng cường tổ chức các đợt đào tạo, hội thảo, tập huấn cho cán bộ.

Bốn là, hoàn thiện và tuân thủ quy trình cho vay, các quy định đăng ký và xử lý tài sản bảo đảm là BĐS. Trong quy trình cho vay hiện nay, cán bộ tín dụng ngân hàng phải luôn chú trọng đến: (1) Giai đoạn kiểm tra hồ sơ và thông tin khách hàng; (2) Giai đoạn thẩm định phương án vay vốn và khả năng trả nợ, thẩm định giá trị tài sản bảo đảm khoản vay; (3) Giai đoạn quyết định cho vay…

Năm là, kiểm soát sau giải ngân. Giai đoạn này mang ý nghĩa quan trọng trong việc phòng ngừa rủi ro và giảm thiểu rủi ro trước khi nó xảy ra gây hậu quả nặng nề với phần vốn vay. Vì vậy, Ngân hàng cần phải có những giải pháp thích hợp để giai đoạn này được thực hiện chặt chẽ.

Sáu là, hoàn thiện hệ thống kiểm soát nội bộ trong cho vay. MB Thái Nguyên cần xây dựng được hệ thống kiểm soát nội bộ vững mạnh, qua một số hoạt động như: Tăng cường cán bộ có trình độ, năng lực, phẩm chất đạo đức tốt, kinh nghiệm về nghiệp vụ tín dụng để bổ sung cho phòng kiểm soát nội bộ; Thường xuyên đào tạo, nâng cao trình độ nghiệp vụ, luật pháp cho cán bộ phòng kiểm soát nội bộ; Quy định trách nghiệm đối với cán bộ kiểm soát để xảy ra sai sót trong kiểm tra, kiểm giám sát…

Bảy là, tập trung xử lý các món nợ quá hạn, nợ xấu. Ngân hàng xử lý kịp thời, hiệu quả các món nợ quá hạn, nợ xấu là một trong những giải pháp phòng rủi ro cao. Ngân hàng nên có một bộ phận chuyên biệt quản lý nợ nhóm 2 đến nhóm 5, cụ thể:

- Đối với nợ nhóm 2: Những món nợ này bắt đầu xuất hiện rủi ro chậm thanh toán nên cần phải có sự quan tâm giám sát kỹ càng. Sau khi tìm hiểu nguyên nhân, nếu việc phát sinh nợ quá hạn vì nguyên nhân khách quan và hoạt động sản xuất kinh doanh, hoạt động sử dụng vốn vay vẫn tiến triển tốt, thì chỉ cần theo dõi, đốc thúc khách hàng trả nợ khi đủ điều kiện. Riêng trong trường hợp phát hiện có dấu hiệu quản lý yếu kém, không hiệu quả thì phải kiên quyết chấm dứt quan hệ tín dụng, thu hồi ngay các khoản nợ quá hạn để giảm thiểu rủi ro.

- Đối với nợ xấu (từ nhóm 3 đến nhóm 5): Những món nợ này phải đặt trong tình trạng kiểm soát chặt chẽ. Ngoài việc đốc thúc khách hàng trả nợ, Ngân hàng phải kiểm soát, chuẩn bị đầy đủ hồ sơ để trong trường hợp cần thiết sẽ phải khởi kiện, thu hồi vốn vay bằng các hình thức khác như xử lý TSBĐ, thanh toán bảo hiểm…

Tài liệu tham khảo:

1. Quốc hội (2014), Luật Kinh doanh bất động sản 2014;

2. Quốc hội, Luật Ngân hàng & Các tổ chức tín dụng;

3. Chính phủ (2010), Nghị định số 83/2010/NĐ-CP ngày 23/07/2010 về đăng ký giao dịch bảo đảm;

4. Quyết định số 1718/2014/QĐ-HĐQT-NHCT ngày 25/12/2014 về việc ban hành quy định việc đảm bảo cấp tín dụng;

5. Nguyễn Minh Kiều, Tín dụng và thẩm định tín dụng ngân hàng.