Sản phẩm bảo hiểm nhân thọ và phân khúc khách hàng cao cấp tại các ngân hàng thương mại

Năm 2019 - 2020 được dự báo sẽ chứng kiến sự phát triển bùng nổ của thị trường bảo hiểm nhân thọ Việt Nam khi ngày càng nhiều các liên kết hợp tác giữa ngân hàng với công ty bảo hiểm được thực hiện.

Các liên kết này cung cấp nhiều sản phẩm có chất lượng tốt, quyền lợi khách hàng ngày càng chú trọng, đây là hướng phát triển rất tích cực của thị trường bảo hiểm nhân thọ Việt Nam trong thời gian tới. Bên cạnh đó, cũng có nhiều thách thức đặt ra. Để các ngân hàng thương mại hướng tới sự phát triển bền vững, phân khúc khách hàng cá nhân cao cấp cần được đặc biệt quan tâm.

Bancassurance - Kênh phân phối bảo hiểm quan trọng

Bancassurance là mô hình mà các ngân hàng thương mại (NHTM) tham gia vào kênh phân phối sản phẩm bảo hiểm của doanh nghiệp bảo hiểm (DNBH). Bancassurance xuất hiện ở châu Âu vào những năm đầu thế kỷ XXI đến nay đây là kênh phân phối chính cho các sản phẩm bảo hiểm. Trên thế giới, bancassurance là một kênh quan trọng hỗ trợ ngân hàng tăng doanh thu phí dịch vụ phi truyền thống, đồng thời mang lại nhiều tiện ích lớn cho người tiêu dùng.

Với sự hỗ trợ của nền tảng công nghệ hiện đại, xu hướng tiêu dùng không sử dụng tiền mặt và sự hỗ trợ của các dịch vụ ngân hàng hiện đại… hầu hết các hoạt động bảo hiểm đều nằm trong một vòng tròn khép kín, tạo sự an toàn và thuận tiện tối đa.

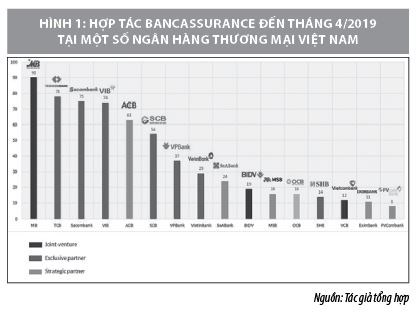

Tại Việt Nam, một số NHTM đã khởi động cho cuộc đua phân phối các sản phẩm bảo hiểm từ năm 2014. Năm 2019 – 2020 được dự đoán sẽ chứng kiến sự phát triển bùng nổ của thị trường bảo hiểm nhân thọ Việt Nam khi ngày càng nhiều các liên kết hợp tác giữa ngân hàng với công ty bảo hiểm được thực hiện. Song sự bùng nổ đó sẽ đi kèm với nhiều thách thức và để các NHTM hướng tới sự phát triển bền vững, cần phát triển phân khúc khách hàng cá nhân cao cấp.

Tính đến cuối năm 2018, trên thế giới có hơn 22,4 triệu người khách hàng cá nhân cao cấp những người có tài sản từ 1 triệu USD trở lên, tăng 1,9% so với năm 2017. Những người này sở hữu khối lượng tài sản lên tới 61.275 tỷ USD và tăng 1,8% so với năm trước đó. Việt Nam đứng thứ 4 toàn cầu về tốc độ tăng lượng người siêu giàu. Cụ thể, năm 2016, có 210 người thuộc nhóm người rất giàu (tổng tài sản lớn hơn 30 triệu USD) ở Việt Nam với tổng tài sản chiếm 12% GDP toàn quốc.

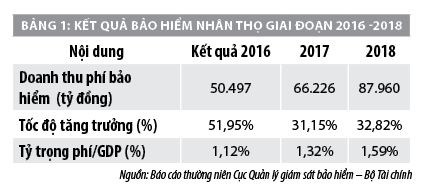

Nhóm người này được dự đoán sẽ đạt 540 người trong năm 2025. Cùng với đó, số lượng triệu phú USD (tổng tài sản lớn hơn 1 triệu USD) cũng được dự đoán sẽ gia tăng đáng kể từ năm 2016 đến 2025: tăng trưởng 170%, từ mức 14.300 triệu phú năm 2016 lên con số 38.600 người vào năm 2025. Thị trường bảo hiểm nhân thọ (BHNT) Việt Nam tăng trưởng ấn tượng trong nhiều năm qua. Năm 2018 doanh thu phí bảo hiểm đạt 87.960 tỷ đồng, tăng trưởng 32,8% so với năm 2017, thị trường BHNT đã đảm bảo hoạt động kinh doanh an toàn và hiệu quả, đáp ứng nhu cầu bảo hiểm ngày càng tăng của nền kinh tế và toàn xã hội.

Năng lực tài chính của 18 DNBH nhân thọ tiếp tục được nâng cao tính đến cuối năm 2018: tổng nguồn vốn chủ sở hữu đạt 50.251 tỷ đồng (tăng 25% so với năm 2017), tổng tài sản đạt 302.370 tỷ đồng (tăng trưởng 25%), tổng quỹ dự phòng nghiệp vụ đạt 219.583 tỷ đồng (tăng trưởng 30%). Nhu cầu về bảo hiểm sẽ tiếp tục tăng, người dân và các tổ chức kinh tế ngày càng quan tâm đến bảo hiểm. Dự báo, thị trường bảo hiểm Việt Nam tiếp tục phát triển mạnh mẽ trong thời gian tới, tăng trưởng BHNT sẽ trên 25%.

Trên thực tế, hiện nay mới chỉ có khoảng 8% dân số Việt Nam sử dụng bảo hiểm nhân thọ. Trong khi đó, các hợp đồng bảo hiểm được khai thác qua bancassurance mới chỉ đạt khoảng 7% tổng doanh thu của ngành (tại các thị trường châu Á như: Thái Lan, Indonesia, Singapore và Hồng Kông, đóng góp của bancassurance dao động từ 30 - 50% tổng doanh thu ngành bảo hiểm).

Bancassurance là kênh phân phối bảo hiểm quan trọng để chiếm lĩnh thị phần bảo hiểm tại Việt Nam – thị trường mà đại đa số người dân vẫn còn chưa biết hết về lợi ích của sản phẩm BHNT. Đây cũng là kênh uy tín để tiếp cận những phân khúc khách hàng lớn của ngành BHNT. Đối với NHTM, việc đẩy mạnh bancassurance với việc chọn đối tác bảo hiểm chiến lược, dài hạn không chỉ bởi lợi nhuận thu được từ phí độc quyền, phí thu được từ việc phân phối mà còn là giá trị mang lại cho khách hàng, là trải nghiệm dịch vụ đem tới khách hàng, cung cấp sản phẩm dịch vụ trọn gói giúp ngân hàng trở thành “siêu thị tài chính một cửa”, giữ chân khách hàng. Đồng thời, ngân hàng cũng học được cách bán bảo hiểm chuyển nghiệp hơn.

Nhiều chuyên gia trong và ngoài nước cho rằng, bancassurance là kênh phân phối bảo hiểm quan trọng để chiếm lĩnh thị phần bảo hiểm tại Việt Nam. Kết quả đạt được từ bancassurance thời gian qua góp phần quan trọng vào cải thiện tỉ trọng thu phí của NHTM. Trong đó, giai đoạn đầu này, các NHTM hiện nay tập trung phần lớn vào việc bán bảo hiểm cho phân khúc khách hàng cá nhân cao cấp. Đây là nguồn gốc của sự tăng trưởng bảo hiểm và cũng là nguồn gốc quyết định thành công bancassurance trong thời gian tới.

Với những yếu tố kinh tế vĩ mô thuận lợi, độ “chín” của thị trường và hỗ trợ của cơ quan quản lý, dự báo trong vài năm tới, tỷ lệ đóng góp của bancassurance sẽ tương đương với các nước láng giềng và ước tính nằm trong khoảng 40% tổng doanh thu ngành bảo hiểm. Điều này cho thấy, thị trường Việt Nam đầy tiềm năng cho kênh bancassurance. Kênh phân phối này chắc chắn sẽ tiếp tục phát triển, giúp gia tăng giá trị cho các ngân hàng, các công ty bảo hiểm và quan trọng nhất là khách hàng. Quan trọng hơn, bancassurance không chỉ đơn giản là một sản phẩm ngắn hạn mà là một xu hướng phát triển lâu dài cho sự chín muồi của thị trường ngân hàng. Sự phát triển của bancassurance sẽ đóng một vai trò quan trọng trong chiến lược của ngân hàng.

Nâng cao hiệu quả kinh doanh kênh phân phối sản phẩm bảo hiểm nhân thọ với phân khúc khách hàng cá nhân cao cấp

Việc cung cấp các sản phẩm BHNT đối với phân khúc khách hàng cá nhân cao cấp có những đặc điểm chính là:

- Khách hàng cá nhân cao cấp ngoài nhu cầu đầu tư thì có nhu cầu bảo hiểm nhằm bảo vệ tương lai, bảo đảm an toàn. Trong số 10 sản phẩm BHNT chính thì các khách hàng cá nhân cao cấp thường là các sản phẩm bảo hiểm liên kết đầu tư, bảo hiểm hỗn hợp và bảo hiểm bổ trợ.

- Theo đánh giá, khách hàng cá nhân cao cấp mới chỉ mua bảo hiểm chưa đạt 4% số lượng khách hàng, do đó đây là nhóm có tiềm năng lớn đồng thời doanh thu phí bảo hiểm trên mỗi hợp đồng bảo hiểm thường cao gấp trên 3 lần doanh thu phí trung bình thị trường.

- Số lượng hợp đồng mà mỗi khách hàng cá nhân cao cấp tham gia bảo hiểm thường nhiều hơn các khách hàng thông thường như: Hợp đồng bảo vệ cho chính chủ thể, cho gia đình và tích lũy cho con cháu.

- Yêu cầu khách hàng cá nhân cao cấp khi tham gia bảo hiểm thường muốn lựa chọn một cán bộ ngân hàng tư vấn trọn gói, không muốn tiếp xúc nhiều người. Yêu cầu về bảo mật thông tin cá nhân cao hơn các khách hàng thường, muốn được phục vụ riêng “cá thể hóa”.

- Đòi hỏi về độ chuyên nghiệp cao hơn, phạm vi bảo hiểm lớn hơn, độ phục vụ phải nhiệt tình hơn.

Để nâng cao hiệu quả kinh doanh kênh phân phối sản phẩm bảo hiểm nhân thọ với phân khúc khách hàng cá nhân cao cấp thời gian tới cần chú trọng một số giải pháp trọng tâm như sau:

Thứ nhất, lựa chọn đối tác có uy tín, mô hình và phương thức phân phối sản phẩm phù hợp.

Do các khách hàng cá nhân cao cấp thường là tầng lớp khá giả, có hiểu biết rộng, thường sử dụng các sản phẩm của doanh nghiệp có uy tín do đó NHTM nên chọn hợp tác với DNBH có uy tín cao. Ngân hàng lựa chọn mô hình phân phối có lợi cho cả hai bên, giai đoạn đầu lựa chọn thỏa thuận liên minh chiến lược để hai bên hợp tác sâu hơn và mức độ chia sẻ thông tin hợp tác cao hơn. Đồng thời việc lựa chọn mô hình phù hợp là mô hình tích hợp: nhân viên ngân hàng bán bảo hiểm với sự trợ giúp của chuyên gia bảo hiểm, tránh việc nhiều người cùng gọi điện cho khách hàng cá nhân cao cấp gây ra phiền hà. Mô hình này dựa trên các sản phẩm bảo hiểm kết hợp với các sản phẩm dịch vụ tư vấn và quản lý tài sản ngân hàng. Mô hình này được coi là hiệu quả nhất và đảm bảo cho mức độ thâm nhập cao hơn và trải nghiệm tốt nhất.

Thứ hai, xác định mục tiêu triển khai cụ thể.

Cần xác định mục tiêu, kế hoạch và giải pháp cụ thể hàng tuần, tháng, quý, năm. Cần xác định doanh số cho từng Chi nhánh, cán bộ bán hàng kèm theo cơ chế thưởng/phạt rõ ràng để thúc đẩy triển khai bancassurance hiệu quả và phân rõ trách nhiệm, quyền lợi mỗi bên. Thực hiện truyền thông mạnh mẽ, marketing, hỗ trợ và phối hợp nhịp nhàng các bên để hoàn thành kế hoạch một cách cụ thể và rõ ràng.

Thứ ba, lựa chọn nhân sự đam mê và sẵn sàng.

Trục dọc quản lý và cán bộ phân phối là lựa chọn là các nhân sự tâm huyết, đam mê và sẵn sàng. Tổ chức đào tạo để có đủ kỹ năng tốt, đam mê và cam kết sẵn sàng cập nhật các kiến thức về bảo hiểm, kĩ năng, khả năng tư vấn và bán bảo hiểm, hỗ trợ bán hàng.

Thứ tư, xây dựng hệ thống công nghệ thông tin tích hợp 2 bên.

Công nghệ thông tin phải được tích hợp, kết nối 2 bên nhằm biết được cụ thể quá trình bán hàng kịp thời chăm sóc khách hàng tất cả các khâu như: tư vấn bảo hiểm, lựa chọn minh họa quyền lợi, chốt hợp đồng, trao hợp đồng, thu phí, chăm sóc sau bán và đặc biệt bổ sung các quyền lợi, gia tăng hợp đồng mới, tái tục phí các năm kế tiếp; chăm sóc, tư vấn bồi thường kịp thời cho khách hàng; tư vấn các sản phẩm phù hợp với năng lực tài chính của khách hàng cá nhân cao cấp.

Tài liệu tham khảo:

- Báo cáo thường niên Cục Quản lý Giám sát bảo hiểm – Bộ Tài chính năm 2016-2017;

- https://www.wealthx.com/report/high-net-worth-handbook-2019/;

- Syndicated Nielsen Affluent Study – Neisel.com;

- https://www.businesswire.com/news/home/20180907005399/en/Global-Bancassurance-Market-2017-2018-2023, Industry.