Cho vay ngang hàng - cuộc chơi mạo hiểm

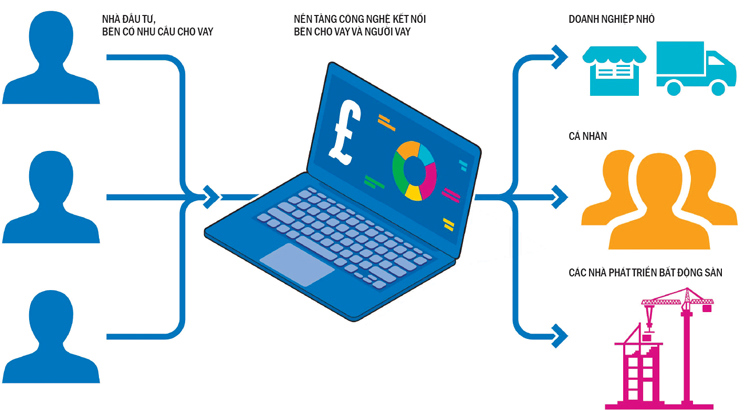

Cho vay ngang hàng (Peer to Peer Lending) là một trong những nền tảng khá thành công trong lĩnh vực công nghệ tài chính (Fintech).

Cho vay ngang hàng đã phát triển rầm rộ tại Việt Nam trong 2 năm trở lại đây và ngày càng thách thức đối với cơ chế cho vay truyền thống. Tuy nhiên, yếu tố rủi ro cũng không nhỏ.

Mô hình không ít rủi ro

Trong bối cảnh chính sách tiền tệ nới lỏng suốt thời gian qua, thu nhập người dân tăng và dòng vốn nhàn rỗi ngày càng nhiều, trong khi lãi suất gửi tiền ngân hàng không còn hấp dẫn như trước, rất nhiều người đã rót tiền vào những kênh đầu tư khác để mong có được suất sinh lời cao hơn.

Trong khi đó, việc đầu tư vào thị trường bất động sản cần phải có số vốn lớn, đầu tư vào chứng khoán cần có những kiến thức nhất định, thì mô hình cho vay ngang hàng dù mới chỉ xuất hiện ở Việt Nam nhưng với lợi suất hấp dẫn đã thu hút được khá đông người tham gia.

Với những cá nhân hoặc doanh nghiệp nhỏ khó tiếp cận các kênh cho vay truyền thống vì không có tài sản đảm bảo hoặc do các thủ tục vay vốn phức tạp thì mô hình cho vay ngang hàng là cơ hội tốt, dù lãi suất vay cao hơn.

Dù vậy, mô hình mới này vẫn còn khá nhiều rủi ro và bất cập, từ hành lang pháp lý cho đến đối tượng tham gia. Do các công ty chỉ đơn thuần cung cấp ứng dụng phần mềm hoặc website để kết nối giữa người cho vay và người cần vay vốn, tương tự hình thức Grab cung cấp ứng dụng để kết nối người có xe và người cần đi xe, chứ không trực tiếp huy động hay cho vay, nên các công ty này không nằm trong đối tượng theo quy định của Luật Các tổ chức tín dụng.

Vì vậy, khi có rủi ro xảy ra thì rất khó để xử lý do thiếu cơ sở pháp lý. Rủi ro ở đây có thể là các sàn giao dịch kết nối này ngừng hoạt động, bị đánh cắp tiền hoặc thậm chí là lừa đảo khách hàng.

Dù không có chức năng huy động vốn hay cho vay, nhưng thực tế nhiều công ty lợi dụng danh nghĩa cung cấp dịch vụ môi giới, kết nối, song thực chất là trực tiếp huy động vốn từ khách hàng với lãi suất cao rồi cho vay lại để hưởng chênh lệch lãi suất, tức hoạt động như một tổ chức tín dụng. Và khi bị phát hiện vi phạm buộc phải đóng cửa, thì rủi ro gần như sẽ bị đẩy về những người đã trót cho công ty vay vốn.

Trong khi đó, không ít đối tượng tham gia các sàn giao dịch cho vay ngang hàng với mục đích cung cấp các khoản tín dụng đen, hoặc thậm chí là chính các công ty cung cấp nền tảng, nhằm dẫn dụ người vay tiền với những điều khoản không rõ ràng và rồi áp mức lãi suất cho vay cắt cổ.

Sau đó nếu người vay không thanh toán đúng theo quy định thì hăm dọa, chèn ép hoặc dùng các biện pháp đòi nợ như xã hội đen, khiến không ít người trót vay phải gánh lấy hậu quả khó lường.

Còn về người cho vay, do việc tiếp cận vốn dễ dàng nên cũng không tránh khỏi phát sinh động cơ trục lợi, lừa đảo.

Cẩn trọng không thừa

Dù mô hình này tại Việt Nam hiện tại vẫn chưa thấy dấu hiệu đổ vỡ, nhưng cũng cần nhìn vào diễn biến tại nước láng giềng Trung Quốc gần đây để thấy mức độ rủi ro lớn đến mức nào.

Theo thống kê chính thức gần đây cho thấy sàn giao dịch cho vay ngang hàng ở Trung Quốc có khoảng 50 triệu người đăng ký và có khoảng 195 tỷ USD nợ xấu với lãi suất trung bình 10,2%/năm.

Tuy nhiên, trong những ngày gần đây, hàng loạt sàn đã sụp đổ và bị cảnh sát điều tra. Chính phủ Trung Quốc khó tìm được giải pháp hoàn hảo để có thể loại bỏ triệt để những phần tử xấu khi mà hiện có hàng nghìn sàn cho vay ngang hàng trực tuyến.

Về cơ bản, việc cho vay ngang hàng khiến việc quản lý hệ thống tài chính của quốc gia gặp không ít khó khăn, do dư nợ cung cấp thông qua các mô hình này hiện tại chưa được thống kê chính thức vào tổng dư nợ của toàn nền kinh tế, vì vậy không phản ánh được cung cầu vốn trên thị trường để có những giải pháp điều hành phù hợp.

Như tại Trung Quốc, các sàn cho vay ngang hàng dù đang là mảng rủi ro nhất nhưng lại ít bị kiểm soát nhất trong hệ thống ngân hàng trong bóng tối (shadow banking) trị giá 10.000 tỷ USD. Tại Việt Nam, hiện nay cũng chưa có thống kê chính thức nào về số dư nợ đã được các công ty cung cấp thông qua mô hình này.

Như đã nói, chính sách tiền tệ nới lỏng thời gian qua khiến nguồn cung vốn trở nên dư thừa, vốn nhàn rỗi tăng và thậm chí không ít người mạo hiểm vay vốn ngân hàng với lãi suất thấp rồi đổ tiền vào các kênh cho vay ngang hàng với lãi suất cao hơn để kiếm lợi.

Tuy nhiên, một khi chính sách tiền tệ thắt chặt trở lại, lãi suất thị trường tăng lên sẽ ảnh hưởng đến dòng vốn đã rót vào các kênh cho vay ngang hàng. Chẳng những vậy, khi lãi suất thị trường chính thức tăng, lãi suất các khoản dư nợ cung cấp qua sàn này sẽ còn tăng cao hơn nữa, do đó rủi ro nợ xấu là tất yếu.

Với một mô hình còn non trẻ nhưng đã thu hút được lượng lớn người tham gia theo tâm lý đám đông trong thời gian qua, thì khi có bất kỳ dấu hiệu rủi ro nào, hoặc chí ít một công ty lừa đảo hay sụp đổ, thì dĩ nhiên sẽ ảnh hưởng đáng kể lên toàn hệ thống theo hiệu ứng domino, khi đó khả năng dòng tiền sẽ vội vã rút ra nhanh hơn và gây áp lực phá sản lên những công ty còn lại.