Chống chuyển giá ở Việt Nam: Tiếp tục hoàn thiện khung pháp lý và các điều kiện thực hiện

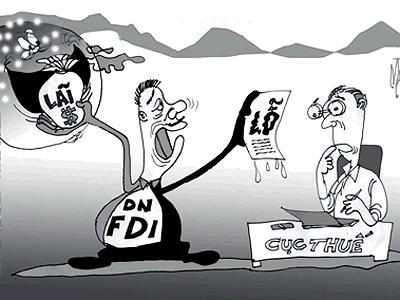

TCTC Online - Chuyển giá không phải là vấn đề mới mẻ ở Việt Nam. Mặc dù vậy, chống chuyển giá vẫn luôn là bài toán làm đau đầu của các nhà quản lý. Bài viết này khái quát những nỗ lực trong hoạt động chống chuyển giá của ngành Thuế thời gian qua, lý giải căn nguyên những hạn chế trong hoạt động chống chuyển giá và đề xuất lời giải cho bài toán hóc búa này.

Cơ sở và động cơ của hành vi chuyển giá

Có quan điểm cho rằng, chuyển giá chỉ là hành vi liên quan đến các tập đoàn kinh tế đa quốc gia. Theo đó, chuyển giá được hiểu là "việc thực hiện chính sách giá đối với hàng hóa, dịch vụ và tài sản được chuyển dịch giữa các thành viên trong tập đoàn qua biên giới không theo giá thị trường nhằm tối thiểu hóa số thuế của các công ty đa quốc gia trên toàn cầu”. Tuy nhiên, trên thực tế, chuyển giá không chỉ được thực hiện bởi các công ty đa quốc gia, các doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (doanh nghiệp FDI), mà nó còn được thực hiện bởi các công ty có nhiều công ty con chỉ hoạt động kinh doanh trong nước hoặc thậm chí được thực hiện bởi các công ty là các chủ thể kinh tế độc lập song chủ sở hữu của chúng lại có mối quan hệ thân nhân với nhau.

Như vậy, cần hiểu hành vi chuyển giá theo một nghĩa rộng hơn. Theo đó, chuyển giá là một hành vi do các chủ thể kinh doanh thực hiện bằng cách thay đổi giá trị trao đổi hàng hóa, dịch vụ trong quan hệ với các bên liên kết nhằm tối thiểu hóa tổng số thuế phải nộp của các đối tác liên kết. Các đối tác liên kết ở đây có thể là: (i) Các công ty thành viên trong một công ty đa quốc gia; (ii) Các công ty hoặc đơn vị thành viên trong một tổng công ty, công ty; (iii) Các công ty độc lập mà chủ sở hữu của chúng có mối quan hệ đặc biệt, thường là mối quan hệ thân nhân.

Cơ sở cho việc chuyển giá xuất phát từ quyền tự do định đoạt trong kinh doanh, các chủ thể hoàn toàn có quyền quyết định giá cả của một giao dịch kinh tế. Do vậy, họ hoàn toàn có quyền mua hay bán hàng hóa, dịch vụ với giá họ mong muốn. Quyền này được pháp luật về kinh doanh của mọi quốc gia thừa nhận, nó chỉ bị hạn chế bởi các quy định pháp luật có liên quan, chẳng hạn như pháp luật về cạnh tranh, về thương mại hoặc chính bởi những điều luật về định giá chuyển giao.

Động cơ của hành vi chuyển giá, không gì khác, chính là lợi nhuận của hoạt động kinh doanh xét trên phương diện tổng thể. Việc xác định giá giao dịch giữa các thành viên của các bên liên kết không thay đổi tổng lợi ích chung nhưng có thể làm thay đổi tổng nghĩa vụ thuế của họ. Thông qua việc định giá, nghĩa vụ thuế được chuyển từ nơi bị điều tiết cao sang nơi bị điều tiết thấp hơn và ngược lại. Chẳng hạn như, công ty B và C đều là công ty con của tập đoàn A. Công ty B áp dụng mức thuế suất thuế thu nhập doanh nghiệp 25%. Công ty C kinh doanh ở địa bàn kinh tế - xã hội khó khăn nên được áp dụng mức thuế suất thuế thu nhập doanh nghiệp 10%. Khi B cung cấp vật tư cho C với giá thấp hơn giá thị trường giao dịch sòng phẳng thì làm cho lợi nhuận trước thuế thu nhập doanh nghiệp của B giảm đi, còn lợi nhuận trước thuế thu nhập doanh nghiệp của C tăng lên tương ứng. Phần lợi nhuận tăng lên ở công ty C chỉ phải chịu thuế thu nhập doanh nghiệp với thuế suất 10%. Nếu bán đúng giá thị trường thì phần lợi nhuận này nằm ở công ty B và phải chịu thuế suất 25%. Như vậy, nếu xét riêng biệt thì công ty B thiệt, còn công ty C được lợi. Nhưng xét tổng thể thì tổng thuế phải nộp của cả hai công ty đã giảm đi.

Ví dụ trên cho thấy chuyển giá xuất hiện khi có những điều kiện nhất định. Đó là: (i) Sự chênh lệch về thuế suất thuế thu nhập doanh nghiệp giữa các quốc gia khác nhau; (ii) Có quy định nhiều mức thuế suất thuế thu nhập doanh nghiệp với những đối tượng khác nhau trong một quốc gia, chẳng hạn như quy định các mức thuế suất ưu đãi thấp hơn thuế suất phổ thông; (iii) Có các quy định về miễn, giảm thuế thu nhập doanh nghiệp có thời hạn.

Tác động của chuyển giá

Khi xảy ra hành vi chuyển giá mà không có quy định pháp luật để xử lý hoặc không được xử lý theo quy định của pháp luật thì sẽ có hai tác động cơ bản sau:

Thứ nhất, làm thất thu ngân sách nhà nước. Đây có thể coi là tác động hiển nhiên đầu tiên vì với việc doanh nghiệp được lợi về thuế thì phần thuế lẽ ra có thể thu được theo Luật đã không được nộp vào ngân sách nhà nước, và thực tế ở Việt Nam thì số thất thu này không nhỏ. Không phải ngẫu nhiên mà năm 2009, có 760/1.358, tức là có tới 56% doanh nghiệp có vốn đầu tư nước ngoài đang hoạt động kinh doanh ở Việt Nam kê khai lỗ. Tất nhiên, có thể có trường hợp lỗ thật và số lỗ này có thể có nhiều nguyên nhân, nhưng không thể loại trừ khả năng chuyển giá, bởi vì, nếu đó là lỗ thực sự thì không thể có chuyện các nhà đầu tư nước ngoài tiếp tục gia tăng đầu tư vào Việt Nam.

Thực tế cho thấy, trong rất nhiều trường hợp, các nhà đầu tư nước ngoài đã xác định giá chuyển giao khác xa giá thị trường. Kết quả giám định của Công ty giám định quốc tế Thuỵ Sĩ (SGS) cho thấy: “Liên doanh Khách sạn Thăng Long (TP Hồ Chí Minh) - giá trị thiết bị khai báo 496.906 USD, giá trị thẩm định khai khống là 190.006 USD, chiếm tỷ lệ 40,43%. Trung tâm quốc tế dịch vụ văn phòng (Hà Nội) - giá trị thiết bị khai báo là 1.288.170 USD, giá trị thẩm định khai khống là 260.000 USD, tỷ lệ 21,16%. Công ty ô tô Hoà Bình (Hà Nội) - giá trị thiết bị khai báo là 5.823.818 USD, giá trị thẩm định khai khống là 1.602.298 USD, chiếm tỷ lệ 27,51%” [3].

Thứ hai, tạo ra môi trường cạnh tranh không lành mạnh giữa các chủ thể kinh tế. Mặc nhiên, khi một doanh nghiệp được hưởng lợi về nghĩa vụ thuế thông qua hành vi chuyển giá, doanh nghiệp này sẽ thu lợi cao hơn những doanh nghiệp khác có cùng điều kiện nhưng không thực hiện hành vi chuyển giá. Một môi trường cạnh tranh lành mạnh phải tạo ra khả năng hưởng lợi chính đáng từ hoạt động kinh doanh chính đáng. Ngoài ra, với việc được lợi nhờ chuyển giá, các doanh nghiệp này có thể mua nguyên liệu đầu vào với giá cao làm cho các doanh nghiệp khác không thể mua được nguyên liệu phục vụ sản xuất, kinh doanh, đẩy các doanh nghiệp khác vào tình trạng phá sản.

Nỗ lực và thành công bước đầu trong hoạt động chống chuyển giá ở Việt Nam

Hành vi chuyển giá ở Việt Nam xuất hiện cùng với sự gia tăng các doanh nghiệp FDI. Cách đây khoảng 15 năm nó đã đặt ra cho các nhà quản lý một bài toán phải giải quyết. Động thái đầu tiên đánh dấu sự vào cuộc hóa giải vấn đề chuyển giá chính là sự ra đời của Thông tư 74/1997/TT-BTC hướng dẫn về thuế đối với nhà đầu tư nước ngoài, sau đó là Thông tư 89/1999/TT-BTC, Thông tư 13/2001/TT-BTC và Thông tư 117/2005/TT-BTC. Các văn bản nói trên đã thể hiện tinh thần cơ bản xử lý vấn đề chuyển giá là xác định lại giá chuyển giao theo nguyên tắc giá thị trường sòng phẳng. Tuy nhiên, các văn bản nói trên chỉ dừng lại ở đối tượng áp dụng là các doanh nghiệp FDI mà chưa áp dụng đối với các doanh nghiệp trong nước, tức là mới chú trọng vấn đề chống chuyển giá quốc tế, chứ chưa có giải pháp chống chuyển giá nội địa.

Với sự ra đời của Thông tư 66/2010/TT-BTC, lần đầu tiên ở Việt Nam một văn bản pháp lý về chống chuyển giá được áp dụng cho tất cả các loại hình doanh nghiệp, cả doanh nghiệp FDI và các doanh nghiệp khác. Thêm vào đó, những hạn chế, bất cập của Thông tư 117/2005/TT-BTC đã được khắc phục. Về cơ bản, các quy định và các phương pháp xác định giá thị trường của Thông tư 66/2010/TT-BTC đã phù hợp với thông lệ quốc tế. Theo Thông tư này, có 5 phương pháp xác định giá thị trường là: Phương pháp so sánh giá giao dịch độc lập; Phương pháp giá bán lại; Phương pháp giá vốn cộng lãi; Phương pháp so sánh lợi nhuận; Phương pháp tách lợi nhuận.

Ở một cấp độ pháp lý cao hơn, Điểm e Khoản 1 Điều 37 Luật Quản lý thuế quy định cơ quan thuế có quyền ấn định thuế khi người nộp thuế “Mua, bán, trao đổi và hạch toán giá trị hàng hoá, dịch vụ không theo giá trị giao dịch thông thường trên thị trường”. Quy định này không hoàn toàn xử lý vấn đề chuyển giá, song cũng tạo ra căn cứ pháp lý nhất định để xử lý vấn đề chuyển giá.

Như vậy, có thể thấy, nỗ lực đầu tiên đáng ghi nhận của các cơ quan quản lý nhà nước thời gian qua là việc đã thiết lập và dần dần hoàn thiện khuôn khổ pháp lý cho hoạt động chống chuyển giá, tạo những cơ sở nhất định cho hoạt động của ngành Thuế trong đấu tranh chống chuyển giá của các doanh nghiệp, đặc biệt là các doanh nghiệp FDI.

Trên nền tảng pháp lý đó, trong những năm qua, ngành Thuế đã có nhiều cố gắng trong việc đấu tranh chống chuyển giá, mà trọng tâm là chống chuyển giá đối với các doanh nghiệp FDI. Một trong những biện pháp quan trọng trong thực tiễn chống chuyển giá đối với các doanh nghiệp FDI là tập trung thanh tra các doanh nghiệp liên tục kê khai lỗ kéo dài mà vẫn đầu tư mở rộng sản xuất, kinh doanh. Qua thanh tra bước đầu đã phát hiện những doanh nghiệp có dấu hiệu chuyển giá để tiến hành đấu tranh đảm bảo xác định lại giá chuyển giao theo quy định của pháp luật. Trong một số trường hợp, ngành Thuế đã thực hiện nhiều biện pháp nhằm xác định đúng giá trị giao dịch, chẳng hạn như phối hợp với các cơ quan chức năng như công an, tài chính; phối hợp với cơ quan thuế các nước để nắm bắt thông tin về giao dịch kinh tế của các doanh nghiệp... Báo cáo tổng kết công tác thuế năm 2010 của Tổng cục Thuế cho biết: “Trong năm 2010 đã thanh tra, kiểm tra thuế tại các doanh nghiệp sản xuất, lắp ráp ôtô, các doanh nghiệp sản xuất, kinh doanh chè tại Lâm Đồng..., truy thu 133,4 tỷ đồng, giảm lỗ hơn 1.400 tỷ đồng” [4]. Tất nhiên, không phải toàn bộ số lỗ được xác định giảm và số thuế truy thu đều là kết quả của hoạt động đấu tranh chống chuyển giá, mà một phần là kết quả của việc phát hiện các hành vi trốn thuế khác, song trong đó, đã có những kết quả bước đầu của hoạt động đấu tranh chống chuyển giá. Điển hình là trường hợp các doanh nghiệp FDI sản xuất, kinh doanh chè ở Lâm Đồng. Báo cáo tham luận của Cục thuế Lâm Đồng tại Hội nghị tổng kết công tác thanh tra, kiểm tra thuế năm 2010 cho biết: Theo báo cáo tài chính và quyết toán thuế đã được kiểm toán của 17 doanh nghiệp FDI sản xuất, kinh doanh chế biến chè thì sản lượng chè xuất khẩu năm 2009 là 1.522 tấn, doanh thu là 105 tỷ đồng với giá bán xuất khẩu từ 2,8 – 4 USD/kg chè thành phẩm dẫn đến số lỗ năm 2009 là 63,68 tỷ đồng; số lỗ lũy kế đến 31/12/2009 là 317 tỷ đồng. Trong đó, nhiều đơn vị đã lỗ gần hết số vốn đầu tư hoặc vượt hơn số vốn đầu tư [1]. Bằng việc thực hiện nghiêm túc quy trình nghiệp về kiểm tra thuế tại cơ quan thuế, Cục thuế Lâm Đồng nhận thấy, với giá chè búp tươi là 35.000 đồng/kg và định mức tiêu hao 5 kg chè tươi được 1 kg chè olong thành phẩm thì giá thành nguyên liệu chính là 175.000 đồng/kg. Trong khi đó, giá xuất khẩu quy ra tiền Việt Nam chỉ là 64.580 đồng/kg.

Với nhận định về dấu hiệu chuyển giá ở các doanh nghiệp này, cơ quan thuế đã thực hiện hàng loạt các nghiệp vụ thanh tra theo quy định của pháp luật như: khảo sát thực tế; thu thập thông tin (từ các tổ chức cá nhân là đối tác mua hàng, bán hàng; từ nhân viên đã từng làm việc tại các doanh nghiệp này; từ các cơ quan nhà nước có liên quan như Hải quan, Sở Công thương...); tổ chức đối thoại với các doanh nghiệp có dấu hiệu chuyển giá và tiến hành kiểm tra tại trụ sở doanh nghiệp... Kết quả kiểm tra tại trụ sở các doanh nghiệp FDI này đã đi đến kết luận về hành vi chuyển giá của doanh nghiệp và xác định các doanh nghiệp này có lãi từ năm 2005 hoặc 2006 và phải nộp thuế thu nhập doanh nghiệp theo quy định của pháp luật.

Khó khăn và bất cập

Những phân tích trên cho thấy, các cơ quan quản lý nhà nước nói chung và ngành Thuế nói riêng đã nhận thức rõ tầm quan trọng phải tăng cường hoạt động chống chuyển giá trong quản lý thuế. Bởi vậy, trên cả phương diện tạo lập khuôn khổ pháp lý và tổ chức thực hiện pháp luật về chống chuyển giá những năm qua đều thể hiện những nỗ lực lớn của ngành Thuế và các cơ quan có liên quan. Tuy vậy, thẳng thắn nhìn nhận thì đây mới chỉ là những kết quả bước đầu, số vụ chuyển giá được phát hiện và xử lý chưa được nhiều so với số lượng các doanh nghiệp có dấu hiệu chuyển giá (như đã nêu trên, chẳng hạn như năm 2009 có tới 56% doanh nghiệp FDI khai lỗ). Bên cạnh đó, có thể có một số không nhỏ các doanh nghiệp khác cũng đã thực hiện hành vi chuyển giá nội địa nhưng chưa được kiểm tra phát hiện và xử lý, bởi vì, thực tế đã có cơ sở để xuất hiện hành vi chuyển giá nội địa, đó là các quy định về thuế suất ưu đãi và miễn giảm thuế có thời hạn. Tình hình trên xuất phát từ cả những khó khăn khách quan và cả những nguyên nhân chủ quan. Cụ thể như sau:

Khó khăn khách quan

Khó khăn đầu tiên và cũng là khó khăn chung của cả nền kinh tế - xã hội nước ta là xuất phát điểm kinh tế thấp, kéo theo đó là cơ sở vật chất kỹ thuật phục vụ cho hoạt động quản lý nhà nước lạc hậu không đáp ứng yêu cầu quản lý. Trong thời gian khá dài trước đây, chúng ta không có điều kiện kinh tế để đầu tư cho các hoạt động hợp tác quốc tế về thuế, không đủ điều kiện để đầu tư trang bị hệ thống máy tính điện tử hiện đại mà đây là những điều kiện thiết yếu để thu thập và xử lý thông tin phục vụ hoạt động đấu tranh chống chuyển giá.

Quá trình hội nhập kinh tế quốc tế mạnh mẽ bên cạnh những cơ hội là những thách thức đi cùng. Sự gia tăng nhanh chóng các doanh nghiệp FDI, cùng với đó là các hành vi chuyển giá của các doanh nghiệp này trong bối cảnh chúng ta chưa từng có kinh nghiệm về hoạt động chống chuyển giá, chúng ta phải vừa học hỏi, vừa áp dụng thực tiễn và rút kinh nghiệm dần dần. Những bước đầu còn bỡ ngỡ thì không thể đòi hỏi sự tinh thông và hiệu quả cao ngay được.

Khó khăn thứ ba chính là việc thu thập, sàng lọc thông tin trong bối cảnh các giao dịch quốc tế đa dạng, phức tạp trên phạm vi toàn cầu. Không phải tất cả các cơ quan thuế các nước đều sẵn sàng hợp tác để cung cấp thông tin, và cũng không phải lúc nào họ cũng có thông tin để cung cấp và cung cấp kịp thời. Trong khi đó, muốn xác định giá chuyển giao theo các nguyên tắc chống chuyển giá mà pháp luật quy định thì phải thu thập đầy đủ thông tin, nếu không có thông tin thì không thể xác định được giá chuyển giao. Một trong số ít những trường hợp thành công trong đấu tranh chống chuyển giá ở Việt Nam thời gian qua là trường hợp Cục Thuế Lâm Đồng giải quyết hành vi chuyển giá của các doanh nghiệp FDI sản xuất, kinh doanh chè cho thấy vai trò quan trọng của thông tin.

Theo đó, điều kiện thuận lợi để Cục Thuế Lâm Đồng đấu tranh với các doanh nghiệp này là ở chỗ hành vi chuyển giá liên quan đến giá bán của sản phẩm xuất khẩu mà những sản phẩm cũng có tiêu thụ nội địa. Do vậy, giá tiêu thụ nội địa của chính những doanh nghiệp này là bằng chứng thuyết phục về hành vi chuyển giá (Xác định giá xuất khẩu rất thấp so với giá tiêu thụ nội địa. Giá xuất khẩu chỉ là 64.580 đồng/kg, trong khi đó, giá bán nội địa là 1.200.000 đồng/kg)[1]. Giả sử bên bán thiết bị, hàng hóa là bên nước ngoài còn bên mua là doanh nghiệp FDI Việt Nam thì vấn đề thu thập thông tin về giá bán của doanh nghiệp bán hàng ở nước ngoài là vô cùng khó khăn.

Bất cập trong quản lý

Cuộc “đấu tranh” chống hành vi chuyển giá của các doanh nghiệp trong thời gian qua tuy đã đạt những kết quả nhất định nhưng còn chưa đáp ứng yêu cầu đề ra ngoài nguyên nhân đến từ những khó khăn khách quan, còn có từ những vướng mắc, bất cập trong quản lý. Cụ thể là:

Thứ nhất, hành lang pháp lý về chống chuyển giá chưa hoàn thiện. Xét ở cấp độ văn bản luật thì quy định về chuyển giá và chống chuyển giá chưa thực sự đầy đủ và rõ ràng. Như đã phân tích trên, mới chỉ có Điểm e Khoản 1 Điều 37 Luật Quản lý thuế quy định một nội dung có liên quan có thể được vận dụng làm cơ sở để đấu tranh chống chuyển giá. Ngoài ra, các quy định về định giá chuyển giao chỉ mới dừng ở cấp thông tư nên hiệu lực pháp lý chưa cao, gây khó khăn cho quá trình thực hiện. Hiện nay cũng chưa có quy định rõ ràng về các khoản chi ngân sách phục vụ chống chuyển giá (chi phí để mua thông tin, chi phí điều tra, xác minh...). Chưa có quy chế phối hợp giữa các cơ quan có liên quan (công an, tham tán kinh tế) để giúp ngành Thuế thu thập thông tin phục vụ công tác chống chuyển giá.

Thứ hai, cơ quan thuế chưa được giao thẩm quyền điều tra về thuế nên rất khó khăn trong đấu tranh chống chuyển giá. Một trong những cơ sở quan trọng để xác định có hành vi chuyển giá hay không và áp dụng phương pháp nào để xác định giá chuyển giao trong trường hợp có hành vi chuyển giá là phải có thông tin đầy đủ và đáng tin cậy về các người nộp thuế, song nếu không có quyền điều tra (với những thẩm quyền cụ thể như: kiểm tra đột xuất, khám xét, bắt giữ...) thì rất khó khăn trong thu thập thông tin.

Thứ ba, chưa có bộ phận chuyên trách về thu thập thông tin phục vụ hoạt động thanh tra thuế nói chung và chống chuyển giá nói riêng ở tầm quốc gia và trực tiếp xử lý các vấn đề về thông tin ở tầm quốc tế.

Thứ tư, chưa xây dựng được hệ thống dữ liệu thông tin đầy đủ về người nộp thuế nói chung và phục vụ cho hoạt động chống chuyển giá nói riêng. Trong những năm gần đây, ngành Thuế đã có nhiều nỗ lực trong việc thu thập, xử lý và lưu giữ hệ thống thông tin về người nộp thuế làm cơ sở cho hoạt động quản lý thuế. Bước đầu đã hình thành cơ sở dữ liệu về người nộp thuế, song kho dữ liệu này còn khá nghèo nàn do nguồn thông tin có được chủ yếu từ lịch sử chấp hành pháp luật thuế của người nộp thuế và từ quá trình thanh tra, kiểm tra của cơ quan thuế, chưa có được nguồn thông tin đa dạng và cập nhật kịp thời từ các cơ quan quản lý nhà nước và các nguồn cung cấp thông tin khác.

Một số đề xuất

Trên cơ sở phân tích những bất cập trong hoạt động chống chuyển giá thời gian qua cho thấy, để nâng cao hiệu quả công tác chống chuyển giá, cần nghiên cứu áp dụng các giải pháp cơ bản sau:

Một là, hoàn thiện hành lang pháp lý về chống chuyển giá. Những nội dung cụ thể cần hoàn thiện hành lang pháp lý về chống chuyển giá là: (i) Trước mắt cần bổ sung một điều luật về chống chuyển giá vào Luật Quản lý thuế, về lâu dài nên ban hành Luật Chống chuyển giá – đây là cơ sở pháp lý quan trọng nhất cho hoạt động chống chuyển giá, không chỉ có ý nghĩa đối với quản lý thuế thu nhập doanh nghiệp mà còn liên quan đến quản lý thuế giá trị gia tăng, thuế tiêu thụ đặc biệt, thuế tài nguyên...; (ii) Có quy định pháp lý cụ thể về các khoản chi từ ngân sách nhà nước cho các hoạt động kiểm tra, thanh tra và điều tra chống chuyển giá; và (iii) Hoàn thiện quy chế phối hợp giữa các cơ quan chức năng có liên quan với cơ quan thuế trong hoạt động chống chuyển giá, đặc biệt là sự phối hợp của các cơ quan ngoại giao của Việt Nam ở nước ngoài.

Hai là, thu hẹp các ưu đãi thuế. Như đã nêu trong phần phân tích cơ sở của hành vi chuyển giá, chênh lệch thuế thu nhập doanh nghiệp giữa các quốc gia, chênh lệch thuế suất thuế thu nhập doanh nghiệp trong một quốc gia do áp dụng thuế suất ưu đãi và các ưu đãi khác như miễn, giảm thuế là tiền đề để các doanh nghiệp thực hiện hành vi chuyển giá. Hiển nhiên, vì những mục tiêu nhất định, cần phải thực hiện ưu đãi thuế, song cần cân nhắc các cách thức khác để điều tiết các vấn đề kinh tế, chỉ sử dụng ưu đãi thuế trong những trường hợp có lợi nhất so với các hình thức ưu đãi khác, chẳng hạn như trợ cấp, trợ giá, hỗ trợ phát triển kết cấu hạ tầng... Nên hạn chế tối đa các chính sách xã hội trong ưu đãi thuế.

Ba là, nghiên cứu giao quyền điều tra cho cơ quan thuế. Trước mắt, có thể chỉ giao quyền điều tra cho cơ quan thuế cấp Tổng cục. Về lâu dài, khi lực lượng công chức thuế đã được đào tạo, bồi dưỡng đáp ứng đòi hỏi của chức năng điều tra thì có thể mở rộng quyền điều tra cho cơ quan thuế cấp tỉnh. Việc giao quyền điều tra không chỉ giúp cơ quan thuế có điều kiện làm tốt hoạt động chống chuyển giá mà còn tạo điều kiện làm tốt hiệu quả quản lý thuế nói chung.

Bốn là, thành lập bộ phận tình báo thuế ở Tổng cục Thuế. Đây chính là cơ quan có chức năng chuyên trách thu thập thông tin phục vụ quản lý thuế ở cả trong nước và quốc tế. Tình báo thuế không chỉ cần thiết cho hoạt động chống chuyển giá, mà còn rất hữu ích cho công tác thanh tra, kiểm tra thuế.

Năm là, hoàn thiện hệ thống thông tin, dữ liệu về người nộp thuế. Có hai việc quan trọng cần làm để hoàn thiện hệ thống thông tin, dữ liệu về người nộp thuế là: (i) Mở rộng nguồn thu thập thông tin bằng các hoạt động nghiệp vụ của các bộ phận chức năng trong cơ quan thuế mà đặc biệt là của bộ phận tình báo thuế (nếu được thành lập); (ii) Đẩy nhanh tiến trình xây dựng chính phủ điện tử, đảm bảo sự kết nối và trao đổi thông tin tự động giữa cơ quan thuế và các cơ quan quản lý nhà nước khác như: công an, kiểm sát, địa chính, kế hoạch – đầu tư...

Tóm lại, để nâng cao hiệu quả hoạt động chống chuyển giá ở Việt Nam trong thời gian tới, cần quan tâm trước tiên đến việc hoàn thiện khuôn khổ pháp lý cho hoạt động chống chuyển giá và thực hiện đồng bộ nhiều giải pháp trong quản lý thuế nói riêng và quản lý nhà nước nói chung./.

Tài liệu tham khảo:

1. Cục Thuế Lâm Đồng: Báo cáo tham luận chuyên đề công tác thanh tra, kiểm tra chống chuyển giá 2010.

2. Nguyễn Thị Thành Dương: “Chống chuyển giá ở Việt Nam”, Tạp chí Khoa học Pháp lý, số 2 (33) 2006.

3. Đoàn Văn Trường: “Vấn đề chuyển giá của các công ty đa quốc gia”, Nghiên cứu kinh tế, số 328 - tháng 9/2005.

4. Tổng cục Thuế: Báo cáo tổng kết công tác các năm từ 2005 đến 2010.