Masan tiến ra... “phòng khách”?

(Tài chính) Chiến lược “quanh bàn ăn” của Masan đang ngày càng rộng mở. Đại gia ngành hàng tiêu dùng nước tương, mì gói… với mũi nhọn Masan Consumer dường như chưa muốn dừng lại quanh cái bàn ăn, mà muốn tiến xa hơn, tới phòng khách và bàn tiếp khách…

Bàn ăn của người Việt ngày nay khá “cập nhật” xu hướng và lối sống phương Tây, được thiết kế để ăn uống ngay trong nhà bếp và đôi khi bao gồm là bàn tiếp khách. Tuy nhiên, ở nhiều khu vực chưa đô thị hóa và kinh tế phát triển thì bên cạnh điều kiện, lối sống chưa thực sự “Tây hóa”, phòng khách trở thành nơi tiếp khách chơi, uống trà, cà phê, nước suối, thay cho bàn ăn.

Với một đời sống đang phát triển nhưng vẫn còn dáng dấp của lối sinh hoạt nửa nông thôn – nửa đô thị như vậy, chuyện Masan đang dừng ở bàn ăn hay tiến ra phòng khách, có thể là một sự hình dung tạm thời ước lệ.

Hai thương vụ nền tảng của Masan Beverage

Để chuẩn bị cho ngành hàng đồ uống và kế hoạch lập bộ phận ngành hàng đồ uống Masan Beverage, Masan đã tiến hàng các thương vụ mua lại VinaCafé, Vĩnh Hảo và mới đây là Bia Phú Yên từ ba năm về trước.

Sau kế hoạch tiến quân nhằm đầu tư Vina Café khá ồn ĩ, hiện Masan đang nắm hơn 50% cổ phần VinaCafe và đây là một trong những danh mục đầu tư đã sinh lời. Tuy nhiên, có lẽ việc đầu tư vào VinaCafe của Masan không nhắm vào thu lời cổ tức, mà Masan vẫn đang nỗ lực chi phối và hỗ trợ cho VinaCafe khai thác thị phần cà phê hòa tan khá lớn trên thị trường, thông qua tận dụng tối đa kênh phân phối đồng thời triển khai chiến lược tung các sản phẩm mới dạng ngũ cốc dinh dưỡng, vốn là phân khúc ngách còn bỏ ngỏ.

Tuy ghi nhận doanh thu từ sản phẩm mới còn khiêm tốn nhưng bước đầu sự hiện diện của Masan đã góp phần lột xác một DN nguyên có vốn chủ sở hữu Nhà nước. Điều đáng nói là đến thời điểm hiện nay, nói riêng với Vinacafe, có vẻ như Masan đang khá loay hoay chưa đưa ra được một hướng đi thực sự hợp lí để khai thác lợi thế mọi bên.

Năm 2013, Vinacafe bất ngờ tụt giảm lợi nhuận và năm 2014, Cty đang tiếp tục xin ý kiến cổ đông giảm tới 46% lợi nhuận so với kế hoạch. Bài toán kết hợp kênh phân phối để đẩy mạnh lợi thế của Masan trong thương vụ đầu tư Vinacafe dường như đang được Masan tính toán lại? Hoặc, Masan đang có một con bài khác, cần tập trung mối quan tâm và nguồn lực nhiều hơn?

Sau Vinacafe, Masan đã tiến hành mua cổ phần nước khoáng Vĩnh Hảo. Hiện tại, Masan đang nắm giữ 63,5% cổ phần Vĩnh Hảo cùng Temasia Capital Limited nắm 4,3%. Hiện 1.632.640 cổ phần của Vĩnh Hảo thuộc sở hữu của Tổng Cty Đầu tư và Kinh doanh vốn Nhà nước (SCIC).

Ngày 21/3 tới, SCIC sẽ đấu giá cổ phần nước khoáng Vĩnh Hảo với giá khởi điểm là 85.000 đồng/cp. Còn nhớ năm 2013, Masan đã từng chào mua công khai 75% cổ phần Vĩnh Hảo với mức giá này nhưng chưa đạt tỷ lệ sở hữu như ý nguyện. Do đó, rất có thể phiên đấu giá tới đây, nhà đầu tư mà SCIC nhắm tới chính là Masan.

Một chuyên gia chia sẻ: “Nếu muốn phát huy các giá trị về nguồn khoáng tự nhiên, công nghệ, thị phần mà Vĩnh Hảo đang có, bằng sự trợ lực tài chính, kênh phân phối, năng lực quản trị và marketing của một “đại gia” chuyên nghiệp, hướng đi sở hữu Vĩnh Hảo toàn phần sẽ thuận tiện hơn và Masan sẽ bớt thời gian phải loay hoay với Vĩnh Hảo như trường hợp đang diễn ra tại Vinacafe. “Đánh nhanh” tại Vĩnh Hảo sẽ giúp Masan “thắng nhanh” trong ngành đồ uống giải khát, đặc biệt trong thời điểm nước trở thành tài nguyên hiếm, nước uống tinh khiết, có lợi cho sức khỏe, có thương hiệu tại các đô thị lại đang ngày càng được ưa chuộng ”.

Bia và chìa khóa kênh phân phối

Dù vậy, Vĩnh Hảo cũng mới chỉ là một trong những quân cờ chính của Masan trong lĩnh vực đồ uống. Để tiến ra… phòng khách, theo nghĩa rộng là tiến ra bàn tiếp khách, bàn tiệc, Masan đã “đồng bộ hóa” các danh mục sản phẩm từ cà phê, nước khoáng tới bia, như một thế chân vạc cho chiến lược Masan Beverage. Tuy Masan chưa công bố chính thức hoàn tất vụ mua lại Cty Bia và nước giải khát Phú Yên nhưng những bước đi đầu tiên trong việc ra mắt sản phẩm Sư Tử Trắng – nhãn hàng mới toanh của bia Phú Yên - đã đánh dấu sự hiện diện của Masan ở “bàn tiệc” đồ uống.

Theo chuyên gia thương hiệu Võ Văn Quang, nếu chỉ bàn về yếu tố kênh phân phối, Masan đang có một phần lợi thế nhờ hiện tại, thị trường đã nghiêm cấm hành vi chống độc quyền kênh phân phối. Song thực tế, việc tiến vào kênh phân phối bia ở các nhà hàng, các garden beer vẫn không hề rộng cửa đối với các DN mới.

Chuyên gia tư vấn chiến lược Đỗ Thanh Năm nhận định với DĐDN: Bên cạnh một sản phẩm bia có chất lượng và khẩu vị “đúng gu” của số đông người uống, các chiến lược khuyến mãi, marketing rầm rộ, cuộc trường chinh vào các kênh phân phối bia đòi hỏi một ngân sách cực lớn. “Nếu như Masan tận dụng lợi thế của một hãng bia nhỏ để về các tỉnh thành, khu vực miền Trung, có thể sẽ dễ dàng hơn. Nhưng một khi bia Phú Yên thoát xác và đối tượng mục tiêu nhắm tới là các cư dân đô thị lớn, là tranh đoạt thị phần tiêu thụ lớn tại các thành phố, thì ngân sách và sức đầu tư trường kì cho kênh phân phối mới là chìa khóa then chốt quyết định thành công cho Masan”, ông Năm nói.

Có thể nói Masan đang lợi thế nhờ sở hữu mạng lưới phân phối truyền thống và hiện đại để đồng nhất điểm bán chéo sản phẩm từ nước tương, mì gói tới cà phê, nước khoáng và bia. Trên cơ sở đó sẽ không quá khó khăn khi khai thác thị trường đồ uống. Nhưng nói riêng với bia, các điểm bán chéo phân phối chính này lại chỉ chiếm khoảng chưa tới 50% doanh số tiêu thụ bia, phần lớn doanh số vẫn phụ thuộc vào kênh phân phối đặc thù các nhà hàng, các garden beer mà vốn dĩ cũng đã bị hầu hết các đại gia ngoại của ngành bia như Heineken, Sapporo… cát cứ.

Ngoài ra, Masan cũng đang có một nguồn lực tài chính vững vàng, cấu trúc cổ đông mạnh với sự hiện diện của các cổ đông ngoại đảm bảo (và bắt buộc) mọi hoạt động hoàn toàn tài chính minh bạch. Đây vốn dĩ cũng là một lợi thế, nhưng thực tế liệu có còn là lợi thế khi áp dụng vào sự minh bạch đó vào phát triển, khai thác kênh phân phối trên thị trường Việt Nam?

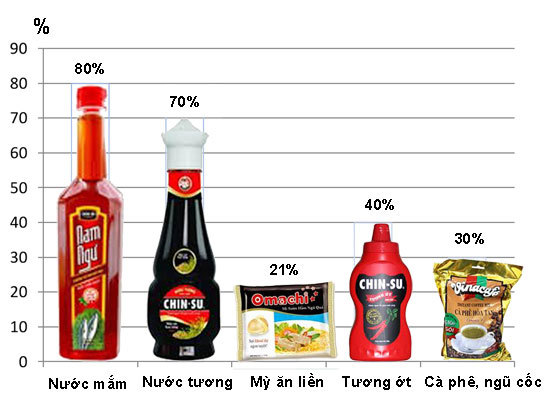

Trên thực tế, Masan hiện vẫn đang củng cố định vị phát triển sản phẩm quanh “bàn ăn” bằng các nhãn hàng gia vị nước chấm và mì gói. Song nếu như Masan đã nhanh chóng bứt phá trong lĩnh vực nước tương và các loại nước chấm bằng Chin-su, Nam Ngư với phân nửa thị phần, cạnh tranh khá mạnh cùng Ajinomoto, Nestle…, thì ở lĩnh vực mì gói, khả năng đối đầu của Masan với các nhãn hàng đã có thị phần lớn phần nào chật vật hơn. Trên thị trường mì gói hiện nay, dẫn đầu vẫn đang là Acecook với khoảng 50% thị phần và các nhãn hàng đã rất quen thuộc với người tiêu dùng, đồng thời xuất khẩu khá tốt như Hảo Hảo, Đệ Nhất, Hảo Hảo 100, Lẩu Thái... 18-20% thị phần thuộc về Masan với các nhãn Omachi, Kokomi và gần đây là Sagami. Asean Food cũng chiếm một thị phần nhỏ với Mì Gấu đỏ là chủ lực. Phần còn lại thuộc về các nhãn Miliket, Vifon, các sản phẩm của doanh nghiệp tư nhân, nhập khẩu… Đặc biệt, thị trường đang có thêm sự xuất hiện của các đại gia mới như Nissin, Kinh Đô, cũng là những DN có thực lực trong ngành thực phẩm tiêu dùng...

Trong tình cảnh đó, mở hướng đầu tư để đa dạng ngành hàng tiêu dùng và tạo mô hình tăng trưởng mới cho mũi nhọn Masan Consumer trở thành lựa chọn khôn ngoan.