Bí quyết đoán trước tương lai của Keynes

(Tài chính) Nghiên cứu của Philip Tetlock chỉ ra rằng những người có lối suy nghĩ cởi mở và sẵn sàng chấp nhận điều mới mẻ có khả năng dự báo tương lai tốt hơn.

Bắt đầu từ năm 2011, chương trình nghiên cứu về các dự báo được Philip Tetlock triển khai với sự trợ giúp từ IARPA – tổ chức trực thuộc cộng đồng trí thức Mỹ. Cốt lõi của chương trình này là “bộ sưu tập” các dự báo về những sự kiện kinh tế và địa chính trị mà cộng đồng trí thức quan tâm đến, ví dụ như liệu Hy Lạp có vỡ nợ hay Mỹ có tấn công quân sự vào Iran hay không …

Tetlock sẽ mời hàng nghìn người tham gia dự báo và cho đến nay con số đã lên đến hơn 20.000 người, “Bạn chỉ cần làm một thao tác đơn giản là đăng nhập vào website, đưa ra đánh giá về những vấn đề bạn quan tâm, thậm chí có thể thay đổi đánh giá nếu và khi nào bạn có suy nghĩ khác”.

Các thành viên tham gia có thể là những chuyên gia giàu kinh nghiệm đến từ các trung tâm nghiên cứu và viện hàn lâm nhưng cũng có cả những người hoàn toàn nghiệp dư. Tetlock và hai nhà tâm lý học khác là Don Moore và Barbara Mellers tiến hành các thử nghiệm với sự giúp đỡ từ đội ngũ tình nguyện viên hùng hậu. Một số người được đào tạo về dự báo, một số được lập thành nhóm, một số được cách ly trong khi một số được cung cấp thông tin về dự báo của người khác. Mục tiêu duy nhất của chương trình này là tìm ra cách dự đoán tương lai tốt hơn.

Dự án này đã đạt được những kết quả đáng ngạc nhiên. Quan điểm truyền thống cho rằng không thể dự báo các sự kiện trong tương lai là hoàn toàn sai. Có thể đoán trước tương lai, và những người xuất sắc trong lĩnh vực này có thể đoán trước những sự kiện địa chính trị với độ chính xác cao. Họ còn có thể cải thiện khả năng dự báo của mình.

Roger Babson

Roger Babson là một doanh nhân không chuyên về nghiên cứu lý thuyết nhưng đã “bán” các dự báo kinh tế sau khi chứng kiến cuộc khủng hoảng ngân hàng năm 1907. Ông đã kiếm bộn tiền nhờ bán các dự báo kinh tế đi kèm với thông tin về điều kiện kinh doanh. Năm 1920, Babson Statistical Organization đã có tới 12.000 thành viên và doanh thu 1,35 triệu USD (quy đổi ra ngày nay là 16 triệu USD).

Ngày 5/9/1929, Babson có một bài phát biểu tại Wellesley, Massachusetts. Ông đưa ra dự đoán về rắc rối mà TTCK Mỹ sẽ gặp phải trong tương lai: "Sớm hay muộn thì thị trường cũng sẽ sụp đổ, đầu tiên là các cổ phiếu hàng đầu và chỉ số Dow Jones có thể giảm 60 - 80 điểm (tương đương giảm 20%)".

Babson là nhân vật nổi tiếng đến nỗi lời cảnh báo của ông tác động lớn đến thị trường. Khi báo chí đưa tin về bài phát biểu này vào lúc khoảng 2h chiều, các thị trường bùng nổ đến mức tờ New York Times mô tả có một "cơn bão bán tháo" trên thị trường. Thị trường giảm khoảng 3%.

Ngày tiếp theo, các cổ phiếu hồi phục và trong một vài tuần, Babson trở thành một kẻ nực cười. Tuy nhiên, ngày 29/10, thảm họa mới bắt đầu. Trong 2 tuần, thị trường sụt giảm tới 50%. Ngay lập tức, Babson có một bài quảng cáo trên tờ New York Times với tiêu đề "Các khách hàng của Babson đã được chuẩn bị". Đối với ông, dự báo chính xác là một cơ hội tuyệt vời để bán thêm nhiều hơn các dự báo.

Tuy nhiên, kỹ năng tuyệt vời của Babson là marketing chứ không phải dự báo. "Đồ thị Babson" - sản phẩm chủ chốt của ông - mang đậm tính hàn lâm và được lấy cảm hứng từ các phát hiện của thần tượng Isaac Newton. Dựa trên kết luận bất kỳ chu kỳ tăng trưởng kinh tế nào cũng sẽ được cân bằng bởi một đợt suy giảm có quy mô tương đương.

Dự báo của Babson có chính xác hay không không phải là vấn đề mà mọi người quan tâm. Khi ông đúng, ông quảng bá điều này rất rầm rộ. Khi ông sai, rất ít người chú ý đến điều này. Và, trên thực tế Babson đã nhiều lần dự đoán sai trong những năm 1920, khi những người nghe theo lời khuyên của ông thường xuyên bỏ lỡ những cơ hội sinh lời tốt nhất. Tuy nhiên, điều này không ảnh hưởng đến danh tiếng của Babson.

Khi Barbara Mellers, Don Moore và Philip Tetlock bắt đầu dự án của mình, quy tắc chung là thu thập các dự báo và kiểm tra xem chúng có trở thành hiện thực hay không. Đây không phải là thế giới của Roger Babson và quy tắc này cũng không thể miêu tả công việc của các nhà dự báo hiện đại.

Khi nói về tương lai, thực chất chúng ta thường không nói chút nào về tương lai mà nói về những vấn đề của hiện tại. Một bài báo viết về tương lai của Triều Tiên hay eurozone đang cố gắng ủng hộ một luận điểm nào đó, các chương trình trên tivi dự báo tương lai bằng những cuộc đối thoại. Và, rất nhiều dự báo về kết quả bầu cử chỉ được đưa ra để cổ vũ cho một đảng phái nào đó.

Dẫu vậy, không giống như những điều trên, trên thực tế có nhiều dự báo hoàn toàn chính xác và có cơ sở xác đáng. Điều này cho thấy trong vô vàn cách dự báo được các tình nguyện viên tham gia dự án của Tetlock sử dụng, cách cơ bản nhất để thành công là có một mục tiêu duy nhất khi nhìn vào tương lai. Nhóm người này có chung một lối suy nghĩ: rộng thay vì sâu, theo trực giác thay vì theo logic thông thường, tự nghi ngờ bản thân thay vì quả quyết. Tetlock gọi nhóm người này là "con cáo". Đối lập là nhóm "con nhím".

Sự phân loại này cho thấy tính cách cũng ảnh hưởng đến dự báo. Các chuyên gia tâm lý cho rằng những người có lối suy nghĩ cởi mở và năng động có nhiều khả năng đưa ra dự báo chính xác hơn. Họ không ngại thay đổi suy nghĩ, thoải mái đón nhận các quan điểm trái ngược và không ngại tiếp nhận những điều mới mẻ.

Sự khác biệt giữa Fisher và Keynes

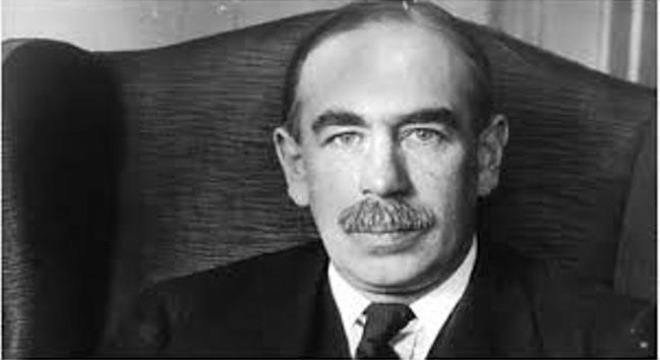

Nhận định này dẫn chúng ta đến với câu chuyện của Irving Fisher và John Maynard Keynes. Giữa hai người có nhiều điểm chung: đều là những "cây đại thụ" trong lĩnh vực kinh tế học, đều là tác giả của những cuốn sách bán chạy và đều có tầm ảnh hưởng lớn.

Fisher và Keynes cùng chia sẻ niềm đam mê đối với thị trường tài chính. Người ta tin chắc rằng với những kiến thức sâu rộng về kinh tế và thống kê kinh tế, họ phải là những nhà đầu tư rất thành công. Tuy nhiên, sự thực không phải như vậy. Các cú sụp đổ của TTCK trong năm 1929 - tháng 9 ở Anh và tháng 10 ở Mỹ - đều khiến hai người phải ngạc nhiên và thua lỗ nặng.

Ngày nay Keynes vẫn được nhớ đến như một nhà đầu tư thành công. Tuy nhiên, một nghiên cứu được thực hiện bởi hai nhà kinh tế học David Chambers và Elroy Dimson cho thấy Keynes đầu tư thành công không phải nhờ dự báo tốt. Ban đầu, cách tiếp cận của ông là dự đoán các chu kỳ vận động của thị trường, mua vào và bán ra nhiều loại tài sản dựa theo diễn biến của nền kinh tế. Sau vài năm áp dụng chiến lược này, ông bị tụt lại phía sau với lợi suất thấp hơn 20% mức trung bình.

Sau đó Keynes thay đổi cách tiếp cận và đã thành công. Ông loại bỏ hoàn toàn các dự báo về kinh tế vĩ mô, thay vào đó tập trung tìm kiếm các công ty được quản lý tốt và có cổ tức tốt, giữ chúng trong dài hạn. Cách này gần giống với cách của Warren Buffett. Tuy nhiên, điểm đặc biệt là Keynes - nhà kinh tế học vĩ mô có tầm ảnh hưởng lớn nhất trong lịch sử - đã sớm nhận ra rằng dự báo là công việc vượt quá khả năng và cũng không cần thiết.

Trong khi đó, Fisher sai lầm không phải do khả năng dự báo của ông kém hơn Keynes mà bởi ông dựa vào thứ mà bản thân cho là đúng nhưng thực tế không phải như vậy. Fisher cũng sử dụng tỷ lệ đòn bẩy quá cao và do đó lỗ nặng khi thị trường sập. Khoản lãi trước đó cũng đã đủ lớn để Fisher cắt lỗ và sống một cách thoải mái. Tuy nhiên, thay vào đó ông bị thuyết phục rằng thị trường sẽ hồi phục.

Một trong những khoản đầu tư lớn nhất của Fisher là vào công ty văn phòng phẩm Remington Rand. Cổ phiếu này giảm từ 58 USD xuống còn 28 USD. Fisher không chịu từ bỏ và cuối cùng cổ phiếu này chỉ có giá 1 USD. Ông ngày càng lún sâu vào nợ nần.

Vậy thì bí quyết để nhìn thấu tương lai là gì? Công trình nghiên cứu của Tetlock gợi ý một vài cách tiếp cận. Thứ nhất, các khóa đào tạo về kỹ năng dự báo cơ bản có thể đem đến những dự báo chính xác hơn. Thứ hai, một đội gồm nhiều người dự báo tốt sẽ cho ra kết quả tốt hơn so với khi họ làm việc độc lập. Thứ ba, những người có suy nghĩ thoáng có khả năng dự báo tốt.

Giống như Roger Babson đã nhận định, Fisher thất bại vì ông nghĩ rằng thế giới được kiểm soát bởi những con số chứ không phải cảm giác, hoặc bởi các lý thuyết chứ không phải bởi phong cách.

Có lẽ số lần Babson dự báo sai cũng tương đương với số lần ông dự báo đúng, nhưng điều này không thể ngăn ông kiếm bộn tiền. Keynes cũng phát tài khi chuyển sang chiến lược đầu tư trong đó dự báo không có nhiều vai trò.