Châu Á cần phải giám sát nợ doanh nghiệp gia tăng trong bối cảnh lãi suất cao hơn

Việc châu Á gia tăng vay nợ trong những thập kỷ gần đây đã làm tăng mức độ rủi ro của khu vực, nhất là khi lãi suất tăng và biến động thị trường gia tăng. Đây là những cảnh báo của các chuyên gia của Quỹ Tiền tệ quốc tế (IMF) đưa ra mới đây.

Theo lưu ý của các chuyên gia IMF, nợ vay của các chính phủ, công ty, người tiêu dùng và các công ty tài chính trong khu vực cao hơn nhiều so với mức trước cuộc khủng hoảng tài chính toàn cầu.

Đặc biệt, các ngành có mức độ đòn bẩy tăng nhanh trong bối cảnh lãi suất thấp giờ đây đang là mối quan tâm chính, đặc biệt là ở châu Á.

Cũng theo các chuyên gia này, mặc dù kỳ vọng tăng trưởng của châu Á vẫn sẽ giữ vững, đóng góp 2/3 tăng trưởng toàn cầu trong năm nay, song các ngân hàng trung ương có thể giữ lãi suất cao hơn trong thời gian dài hơn để kiềm chế lạm phát và các điều kiện tài chính có thể thắt chặt hơn nữa.

Các công ty có đòn bẩy cao phải đối mặt với rủi ro vỡ nợ cao hơn do chính sách tiền tệ và các điều kiện tài chính vẫn còn thắt chặt.

Ngay cả khi có được sự tăng trưởng kinh tế bền vững, các khoản thanh toán lãi vay có thể vượt quá thu nhập khi chi phí đi vay tăng lên, làm giảm khả năng trả nợ của các công ty.

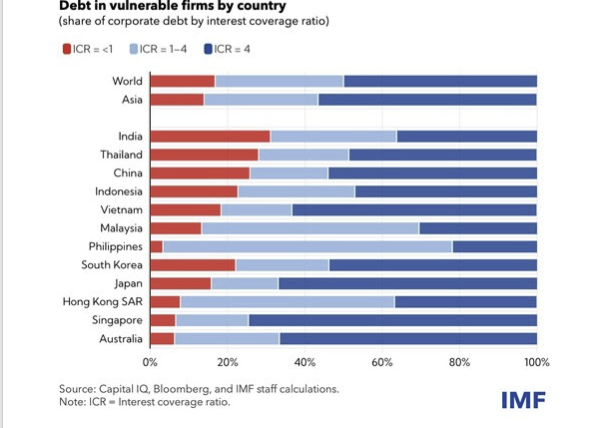

Biểu đồ trên cho thấy, nợ doanh nghiệp ở châu Á tập trung ở các công ty có hệ số khả năng thanh toán lãi vay thấp.

Khi hệ số này, thước đo khả năng thu nhập doanh nghiệp có thể trang trải các khoản thanh toán lãi vay, thấp hơn hoặc gần bằng 1, có nghĩa là doanh nghiệp đó có thể không có khả năng thanh toán các khoản nợ của mình.

Tính đến giữa năm 2022, 17% nợ doanh nghiệp của châu Á được nắm giữ bởi các công ty có hệ số khả năng thanh toán lãi vay dưới 1 và 1/3 khác thuộc về các công ty có hệ số khả năng thanh toán lãi vay từ 1 - 4.

Trung Quốc, Ấn Độ và Thái Lan có mức độ tập trung cao hơn số doanh nghiệp có hệ số khả năng thanh toán lãi vay dưới 1, mức báo hiệu khả năng vỡ nợ.

Philippines, Malaysia và Hồng Kông (Trung Quốc) có tỷ lệ các công ty có hệ số khả năng thanh toán nợ chỉ trên mức 1, tiềm ẩn khả năng dễ bị vỡ nợ khi chi phí vay tăng cao.

Trên toàn khu vực, có một điểm chung là một lượng lớn các doanh nghiệp trong lĩnh vực bất động sản và xây dựng có hệ số khả năng thanh toán lãi vay gần bằng hoặc thấp hơn 1.

Bộ đệm tiền mặt được xây dựng trong những năm gần đây có thể là một sự cứu giúp tạm thời chống lại việc lãi suất tăng lên, nhưng có thể không đủ nếu chi phí vay vẫn cao hơn duy trì trong một thời gian dài.

Trên toàn khu vực, tỷ lệ nắm giữ tiền mặt thường thấp hơn ở các doanh nghiệp có hệ số khả năng thanh toán lãi vay thấp, vốn đã phải đối mặt nhiều hơn với chi phí vay tăng cao.

Ở Ấn Độ, Indonesia và Việt Nam, việc nắm giữ tiền mặt của các doanh nghiệp dễ bị tổn thương như vậy đặc biệt thấp so với chi phí lãi vay, khiến họ có nguy cơ mất khả năng thanh toán.

Ngoài ra, với tỷ lệ nợ ngắn hạn cao ở châu Á, ngay cả các doanh nghiệp có lượng dự trữ tiền mặt dồi dào cũng có thể phải đối mặt với áp lực nghiêm trọng nếu các điều kiện tín dụng thắt chặt và số lượng các khoản cho vay ngắn hạn giảm đi.

Trọng tâm là ổn định tài chính

Theo gợi ý của các chuyên gia IMF, các cơ quan giám sát tài chính phải duy trì cảnh giác trong bối cảnh tình trạng không chắc chắn gia tăng, gánh nặng nợ nần và chi phí trả nợ tăng lên; đồng thời, nên hiệu chỉnh lại các công cụ an toàn vĩ mô có liên quan khi cần thiết để giải quyết các lỗ hổng trong khu vực doanh nghiệp.

Đồng thời, các ngân hàng trung ương nên tách mục tiêu chính sách tiền tệ khỏi mục tiêu ổn định tài chính, sử dụng các công cụ chuyên biệt như thanh khoản và các cơ sở cho vay để bảo vệ sự ổn định tài chính; tiếp tục điều chỉnh chính sách tiền tệ để giải quyết áp lực lạm phát.