Nguy cơ khi vốn trái phiếu dư thừa

Nguồn vốn trái phiếu Chính phủ dư thừa đang được gửi ở các ngân hàng thương mại thay vì đưa ra nền kinh tế có thể gây ra những hệ lụy như lạm phát, thanh khoản ảo, bong bóng trái phiếu Chính phủ.

Lãi suất trái phiếu Chính phủ đang chạm đáy cũng gây áp lực cho các ngân hàng trước việc tăng lãi suất cho vay, giảm lãi suất huy động, điều này sẽ tác động lớn đến nền kinh tế.

Ông Nguyễn Tú Anh, Phó vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước (NHNN), cho biết lãi suất trái phiếu Chính phủ đang tụt xuống mức thấp nhất trong vòng 10 năm qua.

Lãi suất chạm đáy

Theo đó, lãi suất huy động trái phiếu Chính phủ giảm mạnh về mức 3,05% loại kỳ hạn 5 năm, 3,4%/năm cho kỳ hạn 7 năm, kỳ hạn 10 và 15 năm đã về mức 4% và 4,4%/năm tương ứng.

TS. Lê Xuân Nghĩa, Viện trưởng Viện Nghiên cứu Phát triển Kinh doanh (BDI), cho biết nếu trừ đi CDS (mức độ rủi ro của trái phiếu), lãi suất TPCP của Việt Nam hiện còn thấp hơn trái phiếu Chính phủ Mỹ ở một số kỳ hạn và theo dự báo của các chuyên gia sẽ còn tăng trong năm nay.

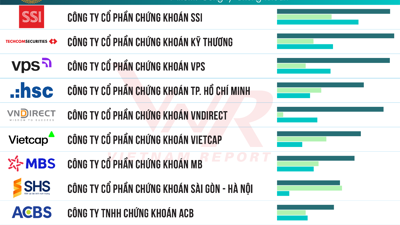

Vì vậy, thị trường trái phiếu Việt Nam không hấp dẫn các nhà đầu tư ngoại, thay vào đó, các ngân hàng thương mại vẫn đang là thành viên tham gia đấu thầu chính trên thị trường trái phiếu.

Thậm chí, nhiều chuyên gia còn lo ngại sức hấp dẫn của thị trường trái phiếu Mỹ trong thời gian tới sẽ khiến các nhà đầu tư nước ngoài rút vốn, đầu tư sang Mỹ hoặc các thị trường khác. Nếu điều này xảy ra ồ ạt, sẽ là yếu tố bất lợi đối với hệ thống ngân hàng nói riêng và nền kinh tế nói chung.

Trong khi đó, sức ép về lãi suất trái phiếu Chính phủ thấp cũng đang ảnh hưởng trực tiếp đến các nhà băng, bởi các ngân hàng đang huy động vốn trung, dài hạn trên thị trường với lãi suất 6 – 7%/năm.

So với mức lãi suất mua trái phiếu Chính phủ và lãi suất cho vay, các nhà băng đang phải bù lỗ cho những khoản vay lớn. Do đó, nhiều chuyên gia cho rằng nếu tình trạng này kéo dài, các ngân hàng phải bán tháo trái phiếu Chính phủ hoặc phải mua trái phiếu kỳ hạn dài để được hưởng lãi suất cao hơn. Tuy nhiên, cách làm này sẽ có nhiều rủi ro.

Bên cạnh đó, các nhà băng có thể phải tăng lãi suất cho vay, giảm lãi suất huy động. Điều này sẽ bất lợi cho nền kinh tế, bởi hiện nay sức hấp thụ vốn của các doanh nghiệp còn yếu.

Báo cáo mới đây của Ủy ban Giám sát tài chính quốc gia cho biết tính đến hết quý I, Kho bạc Nhà nước (KBNN) phát hành 38.758 tỷ đồng trái phiếu Chính phủ, đạt 86% kế hoạch phát hành quý. Tuy nhiên, việc chậm giải ngân vốn trái phiếu Chính phủ làm giảm hiệu quả sử dụng vốn.

Theo KBNN, hiện nay, số tiền thu được từ phát hành trái phiếu Chính phủ đang dư thừa nhiều do giải ngân nguồn vốn đầu tư công chậm. Do đó, kể từ cuối năm 2017 đến nay, KBNN tăng gửi tiền tại các ngân hàng.

Ủy ban Giám sát tài chính_Quốc gia cũng cho biết thanh khoản của hệ thống ngân hàng 3 tháng đầu năm dồi dào chủ yếu là do NHNN bơm tiền ra mua ngoại tệ và do trái phiếu Chính phủ giải ngân chậm.

Tính đến cuối năm 2017, KBNN đã gửi 10,7 tỷ USD tại các ngân hàng thương mại cổ phần, gấp đến 3,3 lần cùng kỳ năm trước.

Theo các chuyên gia, khoản tiền dư thừa đang được gửi trước mắt là có lợi cho các ngân hàng, nhưng chưa hẳn đã tốt cho chính sách tài khóa. Lượng tiền thừa này có thể gây nhiều hệ lụy cho nền kinh tế, như lạm phát, thanh khoản ảo, bong bóng trái phiếu Chính phủ…

Thị trường tiền tệ hiện nay đang rất ủng hộ và đi theo đúng định hướng điều hành chính sách tiền tệ của NHNN, khi thanh khoản của toàn hệ thống được đảm bảo, tỷ giá ít biến động, lạm phát ở mức thấp và có dư địa để hạ lãi suất trên thị trường 1.

Tuy nhiên, nếu tốc độ giải ngân vốn đầu tư tăng mạnh trở lại, KBNN trung ương sẽ phải rút tiền từ các ngân hàng và chuyển vốn cho KBNN các địa phương, qua đó gây áp lực về thanh khoản trên thị trường tiền tệ.

Để giảm bớt tình trạng thừa tiền, các chuyên gia cho rằng cần phải đẩy mạnh đầu tư công, bởi các dự án sử dụng nguồn vốn từ ngân sách nhà nước chậm được triển khai sẽ cản trở mục tiêu tăng trưởng GDP 6,7% và ảnh hưởng đến mục tiêu lạm phát bình quân 4% trong năm 2018. Từ đó sẽ đe dọa đến tỷ lệ bội chi ngân sách nhà nước cũng như trần nợ công quốc gia.