Tiền ngân hàng đang "chảy" vào đâu?

Lãnh đạo Ngân hàng Nhà nước cho biết tín dụng 6 tháng vào xuất khẩu tăng mạnh nhưng vào xây dựng, bất động sản không đáng kể. Thực tế, không ít ngân hàng đang tỏ ra hào hứng với cho vay mua nhà dự án.

Chia sẻ với Người Đồng Hành, ông Nguyễn Quốc Hùng, Vụ trưởng Vụ tín dụng Ngân hàng Nhà nước (NHNN) cho biết vốn giải ngân vào các lĩnh vực ưu tiên tiếp tục tăng trưởng trong 6 tháng đầu năm. Tín dụng vào xuất khẩu tăng 15,5%, công nghiệp tăng 7%, nông nghiệp tăng 5,8%, giải ngân cho doanh nghiệp vừa và nhỏ tăng gần 6%, trong khi lĩnh vực xây dựng không tăng nhiều, ông Hùng đề cập.

Theo số liệu chính thức được Ngân hàng Nhà nước công bố đến cuối tháng 4, dư nợ tín dụng vào lĩnh vực công nghiệp và xây dựng tăng 4,2% so với cuối 2018 với 2,2 triệu tỷ đồng, riêng công nghiệp là 1,2 triệu tỷ đồng, tăng 3,9%.

Tín dụng vào lĩnh vực thương mại, vận tải, viễn thông đạt 1,87 triệu tỷ đồng, tăng 5,2%, riêng thương mại tăng 5,5% với 1,655 triệu tỷ đồng. Ngành nông, lâm nghiệp và thủy sản tăng 2,82%, ở mức 685.825 tỷ đồng. Hoạt động dịch vụ khác ghi nhận giải ngân 2,7 triệu tỷ đồng, tăng 4,6% so với cuối 2018.

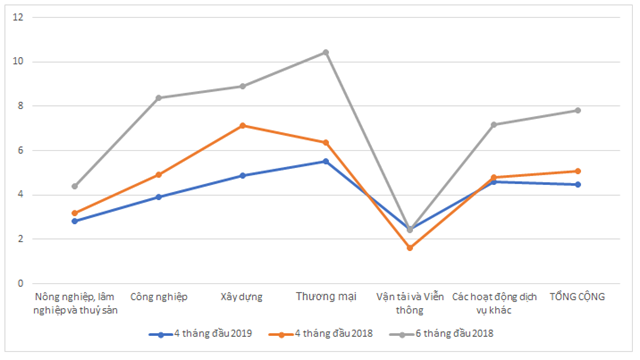

Tăng trưởng dư nợ tín dụng một số lĩnh vực (Đvt: %)

Tăng trưởng tín dụng vào các ngành nhìn chung phần lớn đều thấp hơn cùng kỳ năm trước, chẳng hạn sau 4 tháng, tín dụng đổ vào xây dựng tăng hơn 4,9% trong khi cùng kỳ 2018 đạt hơn 7%.

Các chính sách kiểm soát chất lượng tín dụng được cho là đã ảnh hưởng đến tốc độ giải ngân một số ngành trong đó có xây dựng, bất động sản.

Đơn cử, dự thảo sửa đổi Thông tư số 36/2014 về quy định về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn đưa ra 2 kịch bản lấy ý kiến nhưng với mục tiêu muộn nhất đến 1/7/2022 sẽ giảm tỷ lệ này về 30%. Giai đoạn đầu tiên đã được áp dụng từ đầu năm nay, giảm tỷ lệ này về 40%. Bên cạnh đó, ngân hàng cũng thắt chặt tín dụng với mảng này bằng việc tăng tăng hệ số rủi ro cho vay bất động sản từ 150% lên 200%.

Một số nhà băng thực hiện theo chỉ thị của NHNN đã quy định thêm một số hạn chế liên quan đến các khoản cho vay bất động sản. Một lãnh đạo Sacombank chia sẻ vớiNgười Đồng Hànhrằng các chi nhánh của đơn vị này bị hạn chế cho vay lĩnh vực bất động sản, “vài trăm triệu đồng là cần trình giám đốc phê duyệt, điều này trước đây không có”. Vị này cũng cho hay Sacombank đang kiểm soát tín dụng theo yêu cầu của NHNN, kể cả bất động sản tiêu dùng.

Theo vị lãnh đạo Sacombank, tín dụng 6 tháng tăng 7,33%, tương đương năm trước, trong khi vốn vào bất động sản được kiểm soát, cho thấy dòng tiền giải ngân vào lĩnh vực sản xuất và vị này cho rằng "đây là điều tốt".

Lãnh đạo một số ngân hàng khác cho biết cũng tương đối cẩn trọng với các lĩnh vực hàm chứa rủi ro như bất động sản hay các dự án BOT, điện mặt trời chưa vận hành thương mại... Đây cũng một trong những lý do khiến lãi suất cho vay lĩnh vực này có sự phân hoá.

Theo khảo sát, đối với khoản vay mua nhà của cá nhân, mức chênh lệch lãi suất tại các ngân hàng chênh nhau có khi đến 1 điểm phần trăm, biên độ sau thời gian ưu đãi lãi suất cũng chênh nhau 1 điểm phần trăm. Lãi suất cho vay mua nhà tại một ngân hàng thương mại vốn Nhà nước là 7,9%/năm với biên độ 3,5% sau thời gian ưu đãi trong khi tại ngân hàng cổ phần là 9%/năm biên độ 4,4%.

Vừa qua, một số ngân hàng được nới hạn mức tín dụng tín dụng cho năm nay. Techcombank, ACB, MB tăng từ 13% lên 17%, VPBank từ 12% lên 16%... Dù thế, lãnh đạo Vụ tín dụng, NHNN bày tỏ quan điểm cứng rắn: "Các ngân hàng cho vay vượt chỉ tiêu tín dụng là vi phạm, sẽ không được nới hạn mức".

Một số ngân hàng đang tỏ ra khá hào hứng với cho vay bất động sản. Cán bộ tín dụng một ngân hàng TMCP Nhà nước tại quận Thanh Xuân, Hà Nội cho biết đang áp dụng chính sách lãi suất ưu đãi cho khách vay mua nhà dự án. Theo chị, chính sách siết cho vay bất động sản không làm ảnh hưởng đáng kể đến hoạt động tín dụng, chi nhánh chị làm việc vẫn cho vay bình thường, đặc biệt các khoản lớn từ vài tỷ đồng trở lên.

Trước lo ngại tín dụng đổ mạnh vào các khoản sửa nhà của cá nhân hoặc công ty xây dựng, cung cấp vật liệu xây dựng về bản chất cũng chính là tín dụng bất động sản tiềm ẩn rủi ro, lãnh đạo NHNN nêu quan điểm như vậy không xác đáng. Việc cần làm là kiểm soát chặt tín dụng để không phát sinh nợ xấu.

Tại buổi họp báo tổng kết 6 tháng, ông Nguyễn Quốc Hùng nhận định kinh doanh bất động sản tiềm ẩn rủi ro lớn nhưng không có nghĩa ngân hàng hạn chế cho vay. Đối với những dự án có hiệu quả, chủ đầu tư đủ năng lực thì sẽ được xem xét. Theo ông Hùng, có thể chia làm 2 đối tượng, thứ nhất là đầu tư trực tiếp bất động sản và thứ hai là cho vay thông qua tiêu dùng mua tài sản là bất động sản và nhà ở.

Đến cuối 2018, tổng tăng trưởng dư nợ tín dụng liên quan đến bất động sản là 31,7%, trong đó vay trực tiếp chững lại, nhưng cho vay phục vụ tiêu dùng mua bất động sản tăng cao. Điều này đồng nghĩa sẽ đẩy mạnh nguồn tiêu thụ của chủ đầu tư.

Dù dư nợ của các chủ đầu tư bất động sản trực tiếp tăng không cao, tốc độ cho vay người dân mua chung cư bất động sản từ đầu năm tăng tương đối mạnh, khoảng 3,24% trong 3 tháng đầu năm. Các tổ chức tín dụng vẫn xem xét và đánh giá cho vay các dự án, chủ đầu tư và cá nhân mua nhà thông qua tiêu dùng.

Đối với cho vay tiêu dùng, phân loại điều kiện cho vay 1-3 tỷ đồng mua bất động sản, theo ông Hùng, là giúp cân bằng lại nguồn cung. Hiện nay, các chủ đầu tư chủ yếu xây dựng nhà ở thương mại, nghỉ dưỡng, trong khi thiếu cung về nhà thương mại giá rẻ và nhà ở xã hội. Mặt khác, việc này cũng giúp người dân tiếp cận vốn tín dụng mua nhà thương mại giá rẻ và chủ đầu tư xác định cung cấp các dự án mà thị trường rất thiếu.