Phát triển thị trường trái phiếu chính phủ an toàn, bền vững

Thời gian qua, Bộ Tài chính đã chủ động phối hợp với các bộ, ngành liên quan tiếp tục thực hiện các giải pháp phát triển thị trường trái phiếu chính phủ theo thông lệ quốc tế, đáp ứng nhu cầu huy động vốn cho ngân sách nhà nước và làm tham chiếu về lãi suất cho các thị trường tài chính và hàng hóa của nền kinh tế. Nhằm phát huy hiệu quả của kênh huy động vốn từ trái phiếu chính phủ, thời gian tới, Bộ Tài chính tiếp tục phối hợp với các bộ, ngành triển khai đồng bộ các giải pháp để phát triển thị trường an toàn, bền vững.

Phát huy hiệu quả huy động vốn cho ngân sách nhà nước từ trái phiếu chính phủ

Trong hai năm gần đây, tình hình kinh tế thế giới biến động nhanh, phức tạp, khó lường, nhiều diễn biến chưa từng có tiền lệ như: Xung đột giữa Nga với Ukraine tác động mạnh đến quá trình phục hồi kinh tế thế giới; Chuỗi cung ứng sản xuất, tiêu dùng bị gián đoạn; Lạm phát có xu hướng tăng tại nhiều quốc gia và khu vực, nhiều nước phải đối mặt với lạm phát duy trì ở mức cao nhất trong nhiều năm; các nền kinh tế lớn đẩy nhanh thắt chặt chính sách tiền tệ.

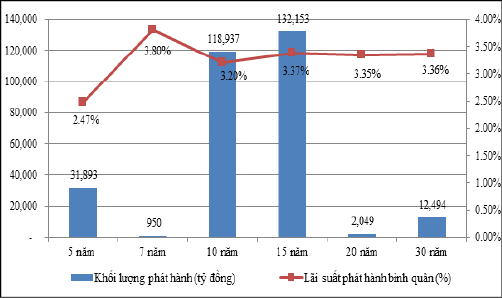

Hình 1: Khối lượng phát hành và lãi suất phát hành bình quân TPCP theo kỳ hạn trong năm 2023

Trong bối cảnh đó, với sự nỗ lực của Chính phủ, các bộ, ngành, kinh tế Việt Nam đạt kết quả tăng trưởng ấn tượng. Năm 2023, tăng trưởng GDP của nước ta ước tính đạt 5,05% (thấp hơn 2,97% so với mức 8,02% của năm 2022), trong khi lạm phát ở mức 3,25% (cao hơn 0,1% so với mức 3,15% của năm 2022).

Các diễn biến khó lường trong nước và quốc tế thời gian qua đã đặt ra nhiều khó khăn, thách thức cho Chính phủ trong điều hành kinh tế vĩ mô, duy trì các cân đối lớn của nền kinh tế, trong đó, đảm bảo nguồn lực để có công cụ điều hành kinh tế là một trong những vấn đề được ưu tiên.

Do vậy, việc tăng cường hiệu quả công tác huy động vốn của Chính phủ trong thời gian tới là cần thiết để phục vụ nhu cầu chi đầu tư phát triển, thúc đẩy tăng trưởng kinh tế. Bên cạnh đó, công tác huy động vốn của Chính phủ cần gắn liền với việc phát triển thị trường trái phiếu chính phủ (TPCP) nói riêng và thị trường vốn nói chung, đảm bảo theo đúng các chủ trương của Đảng và Nhà nước trong việc phát triển cân bằng giữa thị trường tín dụng và thị trường vốn, nâng cao hiệu quả hoạt động các thị trường tài chính, chứng khoán, cổ phiếu, trái phiếu.

Thời gian qua, Bộ Tài chính đã chủ động phối hợp với các bộ, ngành liên quan tiếp tục thực hiện các giải pháp phát triển thị trường TPCP và đạt một số kết quả nổi bật trên các mặt công tác. Cụ thể:

Khung khổ pháp lý của thị trường trái phiếu chính phủ được hoàn thiện theo thông lệ quốc tế

Khung khổ pháp lý quản lý thị trường TPCP liên tục được hoàn thiện từ luật đến nghị định, đảm bảo theo thông lệ quốc tế và phù hợp với tình hình thực tiễn thị trường Việt Nam. Việc ban hành Luật Quản lý nợ công năm 2018 cùng với các văn bản hướng dẫn (gồm: Nghị định số 95/2018/NĐ-CP, Thông tư số 110/2018/TT-BTC, Thông tư số 111/2018/TT-BTC, Thông tư số 30/2019/TT-BTC của Bộ Tài chính), việc phát hành, đăng ký, lưu ký, niêm yết và giao dịch TPCP đã được chuẩn hóa quy trình theo thông lệ quốc tế, đồng thời hệ thống nhà tạo lập thị trường trên thị trường TPCP đã được hoàn thiện với đầy đủ quyền lợi và nghĩa vụ.

Đến năm 2023, Chính phủ đã ban hành Nghị định số 83/2023/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 95/2018/NĐ-CP ngày 30/6/2018 của Chính phủ quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán với các nội dung: (i) Thống nhất xác định kết quả đấu thầu theo phương thức đơn giá; (ii) Sửa đổi trình tự, thủ tục lựa chọn thành viên tổ hợp bảo lãnh tại dự thảo Nghị định; (iii) Bổ sung quy định về phát hành TPCP riêng lẻ theo hướng cho phép KBNN được lựa chọn ngân hàng thương mại làm đại lý phân phối cho các tổ chức, cá nhân; (iv) Quy định việc phát hành TPCP bằng ngoại tệ được thực hiện theo cả 03 phương thức (đấu thầu, bảo lãnh và riêng lẻ như đối với phát hành TPCP bằng nội tệ); (v) Việc tổ chức mua lại/hoán đổi TPCP.

Các nội dung sửa đổi trên là cần thiết để nâng cao hiệu quả huy động vốn của Chính phủ, đáp ứng nhu cầu huy động vốn trong giai đoạn thị trường có biến động, có thể đa dạng các phương thức phát hành bên cạnh việc tổ chức phát hành theo phương thức đấu thầu.

Phát hành trái phiếu chính phủ phù hợp với nhu cầu cân đối NSNN, gắn với mục tiêu tái cơ cấu nợ công

Bộ Tài chính thường xuyên rà soát, đánh giá tình hình thu - chi NSNN, khả năng huy động vốn từ nguồn TPCP và nguồn ngân quỹ nhà nước tạm thời nhàn rỗi để xác định nhu cầu vay vốn của ngân sách trung ương và điều chỉnh kế hoạch phát hành TPCP phù hợp, giảm chi phí vay nợ, nâng cao hiệu quả sử dụng các nguồn lực tài chính nhà nước.

Trong năm 2023, khối lượng phát hành TPCP đã đạt 298.476 tỷ đồng, gấp hơn 1,4 lần so với năm 2022. 100% trái phiếu phát hành có kỳ hạn từ 5 năm trở lên; kỳ hạn phát hành bình quân TPCP là 12,58 năm, giảm 0,09 năm so với bình quân năm 2022. Việc duy trì kỳ hạn bình quân ở mức cao đã đảm bảo đúng mục tiêu tái cơ cấu danh mục nợ TPCP và đồng thời duy trì lãi suất phát hành bình quân thấp giúp kéo dài thời hạn trả nợ, giảm chi phí vốn vay, giúp Chính phủ thực hiện tái cơ cấu nợ công hiệu quả, quản lý nợ công để bảo đảm nền tài chính quốc gia an toàn, bền vững.

Lãi suất phát hành bình quân TPCP đạt 3,21%/năm, giảm 0,27% so với bình quân năm 2022 (3,48%/năm). Việc duy trì mức lãi suất phát hành TPCP ở mức thấp đã góp phần giảm chi phí huy động vốn cho ngân sách nhà nước; đồng thời, hỗ trợ giảm lãi suất trên thị trường tài chính - tiền tệ nói chung, góp phần tháo gỡ khó khăn cho các doanh nghiệp trong việc huy động vốn phục hồi sản xuất kinh doanh sau đại dịch.

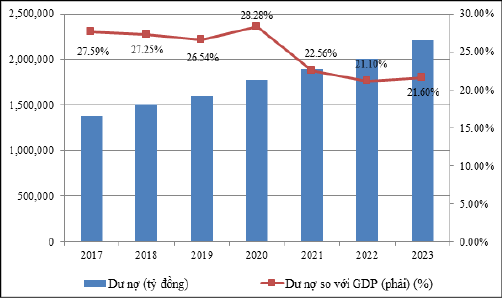

Hình 2: Quy mô thị trường TPCP trong giai đoạn 2017-2023

Quy mô (dư nợ) thị trường TPCP năm 2023 đạt 2,2 triệu tỷ đồng, tăng 9,84% so với năm 2022 và tương đương 23,2% GDP. Lãi suất bình quân danh mục TPCP đạt 4,02%/năm, giảm 0,15% so với năm 2022. Kỳ hạn còn lại bình quân của danh mục TPCP là 9,05 năm, giảm 0,09 năm so với năm 2022.

Nếu so sánh quy mô thị trường TPCP Việt Nam với các quốc gia trong khu vực như: thị trường TPCP tại Singapore chiếm 49,6% GDP, tại Thái Lan chiếm 73% GDP, tại Hàn Quốc chiếm 73,6% GDP thì thị trường TPCP Việt Nam có nhiều tiềm năng và dư địa để phát triển trong thời gian tới.

Cơ cấu nhà đầu tư nắm giữ trái phiếu chính phủđược cải thiện theo hướng giảm phụ thuộc vào hệ thống ngân hàng

Thời gian qua, cơ cấu nhà đầu tư trên thị trường TPCP cũng ngày càng cải thiện theo hướng tích cực, giảm tỷ lệ nắm giữ của các ngân hàng thương mại, tăng tỷ lệ nắm giữ của các tổ chức bảo hiểm và các tổ chức khác. Số liệu thống kê cho thấy, tính đến cuối năm 2023, các tổ chức tài chính phi ngân hàng nắm giữ khoảng 60%, đóng vai trò chủ chốt trên thị trường TPCP; các ngân hàng thương mại nắm giữ khoảng 40% và không còn là nhà đầu tư chủ yếu trên thị trường TPCP, qua đó giảm sự ảnh hưởng của thị trường tiền tệ lên thị trường TPCP. Trên thị trường TPCP đã có sự tham gia của nhà đầu tư 100% vốn nước ngoài, qua đó đa dạng hóa cơ sở nhà đầu tư, tăng độ sâu của thị trường.

Như vậy, thị trường TPCP tiếp tục phát triển theo hướng bền vững trong bối cảnh thị trường tài chính, tiền tệ trong và ngoài nước có nhiều biến động, đáp ứng đầy đủ nhu cầu huy động vốn của Chính phủ; đồng thời, làm thị trường chuẩn để phát triển thị trường vốn nói chung, thị trường trái phiếu nói riêng theo Chiến lược tài chính đến năm 2030, Chiến lược phát triển thị trường chứng khoán đến năm 2030 đã được Thủ tướng Chính phủ phê duyệt.

Một số khó khăn, thách thức

Bên cạnh những kết quả đạt được, công tác huy động vốn qua phát hành TPCP vẫn còn một số khó khăn, thách thức sau:

Một là, đường cong lãi suất chuẩn chưa hoàn thiện.

TPCP cần được huy động ở các kỳ hạn khác nhau, từ ngắn, trung và dài hạn để có thể tạo lập đường cong lãi suất chuẩn cho thị trường với nguyên tắc kỳ hạn càng dài thì mức lãi suất phải càng cao. Việc Chính phủ tập trung phát hành trái phiếu kỳ hạn dài trong thời gian qua đã góp phần giảm rủi ro thanh khoản cho ngân sách nhà nước. Tuy nhiên, việc thiếu vắng các công cụ nợ của Chính phủ kỳ hạn ngắn cũng khiến đường cong lãi suất chuẩn chưa hoàn thiện để làm tham chiếu cho các thành phần kinh tế khác.

Hai là, loại hình nhà đầu tư chưa đa dạng.

Hiện nay, nhà đầu tư chủ yếu trên thị trường TPCP Việt Nam là NHTM, bảo hiểm xã hội và các doanh nghiệp bảo hiểm, nắm giữ đến 99,8% tổng TPCP đang lưu hành trên thị trường trong khi nguồn vốn ngoại chỉ chiếm 0,2%. So sánh với tỷ lệ nhà đầu tư nước ngoài nắm giữ TPCP tại các quốc gia trong khu vực như: Nhật Bản (14%), Indonesia (15%), Malaysia (22%) thì sức hấp dẫn của thị trường TPCP để thu hút nguồn vốn ngoại còn nhiều hạn chế...

Ba là, các sản phẩm TPCP tương đối hạn chế.

Hiện nay, trên thị trường sơ cấp có 2 loại sản phẩm TPCP cơ bản là trái phiếu trả lãi định kỳ và trái phiếu không trả lãi định kỳ. Trên thị trường thứ cấp, ngoài 2 sản phẩm cơ bản là Outright và Repos còn có sản phẩm phái sinh hợp đồng tương lai TPCP 5 năm và 10 năm, sản phẩm mua lại có kỳ hạn TPCP từ nguồn ngân sách nhà nước tạm thời nhàn rỗi của Kho bạc Nhà nước.

Tuy nhiên, nếu để định hướng thị trường TPCP Việt Nam theo thông lệ quốc tế và thu hút được nhiều đối tượng nhà đầu tư hơn, cần xây dựng và triển khai các sản phẩm TPCP mới để phù hợp với nhu cầu và sự phát triển của thị trường.

Giải pháp đẩy mạnh huy động vốn qua trái phiếu chính phủ

Thị trường TPCP về cơ bản đã hình thành đầy đủ các cấu phần của thị trường gồm thị trường sơ cấp, thị trường thứ cấp, các tổ chức trung gian cung cấp dịch vụ, nhà đầu tư tổ chức, hệ thống cơ sở hạ tầng. Mặc dù, thời gian qua, thị trường có sự phát triển ổn định, nhưng mức độ phát triển của thị trường tập trung chủ yếu vào thị trường sơ cấp, thị trường thứ cấp còn chịu nhiều ảnh hưởng của thị trường tiền tệ. Để huy động vốn qua TPCP phát triển theo chiều sâu, đáp ứng nhiệm vụ huy động vốn cho phát triển kinh tế - xã hội trong tương lai, làm thị trường chuẩn để phát triển thị trường vốn, trái phiếu, cần thực hiện một số giải pháp sau:

- Tiếp tục phối hợp trong công tác phát hành TPCP với điều hành chính sách tiền tệ để ổn định kinh tế vĩ mô, thúc đẩy phát triển kinh tế, giúp Chính phủ huy động vốn cho ngân sách nhà nước với chi phí hợp lý. Thị trường TPCP hoạt động ổn định sẽ làm tham chiếu chuẩn cho thị trường tài chính, tiền tệ; hỗ trợ thực hiện chính sách tiền tệ ổn định, minh bạch. Đồng thời, việc duy trì thị trường tiền tệ ổn định góp phần hỗ trợ công tác huy động vốn của Chính phủ, hạn chế việc lãi suất tăng nhanh trong thời gian ngắn làm giảm thanh khoản.

- Đa dạng hóa các sản phẩm TPCP, gồm cả tín phiếu kho bạc để đáp ứng nhu cầu đầu tư của nhà đầu tư, thiết lập đường cong lãi suất chuẩn cho các sản phẩm tài chính từ ngắn hạn đến dài hạn để phát triển thị trường trái phiếu và thị trường tài chính. Đồng thời, phát hành định kỳ TPCP với kỳ hạn dài để vừa thu hút các nhà đầu tư là các công ty bảo hiểm, các quỹ đầu tư, quỹ hưu trí và các định chế tài chính phi ngân hàng khác vừa góp phần kéo dài kỳ hạn của danh mục nợ TPCP.

- Tăng cường vai trò của nhà tạo lập thị trường, bên cạnh nghĩa vụ tham gia đấu thầu, mua với khối lượng mua tối thiểu trên thị trường sơ cấp; tăng cường nghĩa vụ trên thị trường thứ cấp, yêu cầu khối lượng giao dịch tối thiểu trong năm; tham gia các nghiệp vụ mới như thực hiện nghĩa vụ chào giá cam kết chắc chắn để xây dựng đường cong lợi suất chuẩn, nâng cao thanh khoản cho thị trường.

- Đánh giá khả năng và triển khai phát hành các sản phẩm mới theo lộ trình phù hợp với sự phát triển của thị trường và nhu cầu của nhà đầu tư như: TPCP có lãi suất thả nổi, trái phiếu có gốc, lãi được giao dịch tách biệt, trái phiếu gắn với chỉ số lạm phát. Đây là các sản phẩm cần thiết để huy động vốn cho Chính phủ trong giai đoạn thị trường khó khăn, cần các sản phẩm linh hoạt để đáp ứng nhu cầu của nhà đầu tư.

- Thực hiện các nghiệp vụ về phát hành bổ sung trái phiếu hoặc hoán đổi trái phiếu, mua lại trái phiếu để hình thành các mã trái phiếu chuẩn, nhằm tăng thanh khoản, ổn định thị trường và quản lý phòng ngừa rủi ro Danh mục nợ TPCP. Tập trung phát hành TPCP theo phương thức đấu thầu (bao gồm cả phát hành cho Bảo hiểm Xã hội Việt Nam) nhằm tăng quy mô và tính thanh khoản của thị trường.

- Phát triển cơ sở nhà đầu tư thông qua: (i) Cải cách hoạt động đầu tư của Bảo hiểm Xã hội Việt Nam và Bảo hiểm Tiền gửi Việt Nam, khuyến khích tham gia trên cả thị trường sơ cấp và thứ cấp TPCP; (ii) Khuyến khích việc thay đổi chính sách đầu tư của doanh nghiệp bảo hiểm, đặc biệt là doanh nghiệp bảo hiểm nhân thọ theo hướng tăng tỷ trọng đầu tư vào TPCP; (iii) Đa dạng hóa các loại hình Quỹ Đầu tư mục tiêu, trong đó bao gồm các quỹ đầu tư trái phiếu.

- Nghiên cứu đưa TPCP vào rổ chỉ số trái phiếu quốc tế để thu hút thêm các quỹ đầu tư, các nhà đầu tư chuyên nghiệp nước ngoài, tăng tính thanh khoản của thị trường thứ cấp; đồng thời, chuẩn hóa các quy định, quy tắc của thị trường theo thông lệ quốc tế.

Tài liệu tham khảo:

- Quốc hội, Luật Quản lý nợ công năm 2018;

- Chính phủ (2023), Nghị định số 83/2023/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 95/2018/NĐ-CP ngày 30/6/2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ;

- Chính phủ (2018), Nghị định số 95/2018/NĐ-CP ngày 30/06/2018 quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ trên thị trường chứng khoán.