Kinh nghiệm quản lý thuế của Australia

Trong hơn hai thập kỷ qua, để thích ứng với sự chuyển đổi mạnh mẽ của nền kinh tế chia sẻ, Sở Thuế Australia đã triển khai một chiến lược cải cách, marketing và truyền thông toàn diện, kèm theo chương trình tuyển dụng và đào tạo chuyên sâu, qua đó, góp phần triển khai thành công chính sách Thuế hàng hóa và dịch vụ tại quốc gia này.

Trên cơ sở phân tích, đánh giá những giải pháp (như: Lắng nghe cộng đồng, thiết kế chương trình thay đổi, đổi mới dịch vụ, giảm chi phí tuân thủ...) mà Sở Thuế Australia áp dụng, bài viết gợi mở bài học kinh nghiệm đối với Việt Nam trong việc hoàn thiện chính sách thuế.

Kinh nghiệm từ cải cách thuế ở Australia

Trong nhận thức của đại bộ phận người dân, Sở Thuế Australia không còn là một tổ chức quyền lực chính trị mà là một phần thiết yếu, công bằng và thân thiện trong cuộc sống của người dân (Tran-Nam, 2016; Olesen, 2018).

Quản lý thuế ở Australia bắt đầu thay đổi mạnh mẽ từ cuối những năm 1990 với việc Chính phủ nước này công bố chi tiết chương trình cải cách thuế với tên gọi “Cải cách thuế - Không phải thuế mới, mà là một hệ thống thuế mới”, trong đó, điểm nhấn quan trọng của hệ thống thuế mới này là giới thiệu thuế hàng hóa và dịch vụ.

Để triển khai và quản lý Thuế hàng hóa và dịch vụ, Sở Thuế Australia đã đánh giá công tác quản lý thuế và quyết tâm thay đổi hoạt động của cơ quan này theo phương châm “Sở Thuế mới cho một hệ thống thuế mới”. Nhờ đó, Sở Thuế Australia đã đáp ứng kịp thời về thể chế, pháp luật và góp phần nâng cao năng lực quản trị, đáp ứng yêu cầu thay đổi từ chính thực tiễn của Australia.

Thuế hàng hóa và dịch vụ được Sở Thuế Australia triển khai từ năm 2000 với nhiều yêu cầu mới đặt ra như: Các loại hình kinh doanh phong phú đa dạng; Niềm tin của thị trường vào cán bộ thuế dao động; Hệ thống công nghệ thông tin đòi hỏi phải được nâng cấp, cơ chế hoạt động của Sở Thuế cần có quy trình mới, thủ tục mới, để hướng dẫn và điều hành hiệu quả hơn; Đào tạo và phổ biến thông tin kịp thời cho doanh nghiệp và người nộp thuế…

Cùng với đó, Sở Thuế Australia đã triển khai một chiến lược cải cách, marketing và truyền thông toàn diện, kèm theo chương trình tuyển dụng và đào tạo chuyên sâu, qua đó, góp phần quan trọng vào việc triển khai thành công chính sách Thuế hàng hóa và dịch vụ tại Australia, cụ thể như sau:

- Lắng nghe cộng đồng: Hiểu được cộng đồng để có những giải pháp, có chính sách phù hợp với thực tiễn. Sở Thuế Australia chủ động thực hiện chương trình “Lắng nghe cộng đồng” nhằm hướng đến ba mục tiêu chính là: Tăng cường tuân thủ thuế, nâng cao chất lượng dịch vụ và tính ổn định, thân thiện giúp người dân và doanh nghiệp trải nghiệm dễ hơn (Langham & Paulsen, 2015).

- Thiết kế chương trình thay đổi: Sở Thuế Australia nâng cấp hệ thống công nghệ thông tin để cải tiến mạnh mẽ các sản phẩm và dịch vụ của cơ quan Thuế (Ascenzo, 2015; Olesen, 2018). Mục tiêu của chương trình này nhằm cải tiến dịch vụ cung cấp cho người dân, đồng thời đồng bộ hóa các hoạt động của Sở Thuế và nâng cao năng lực xử lý thông tin, đảm bảo tuân thủ các nguyên tắc trong hoạt động quản lý thuế.

Chương trình thay đổi này gồm 2 sáng kiến: (i) Xây dựng Cổng thông tin điện tử đại lý thuế, nhằm cung cấp cho các đại lý thuế giao diện trực tuyến an toàn với sở Thuế và thực sự là một cuộc cách mạng trong mối quan hệ giữa đại lý thuế và Sở Thuế; (ii) Cổng thông tin điện tử kinh doanh cho phép các doanh nghiệp giao tiếp trực tuyến với Sở Thuế, giúp giảm thiểu chi phí tuân thủ.

Chương trình thay đổi được Sở Thuế Australia triển khai làm 3 đợt, gồm: (i) Triển khai hệ thống quản lý mối quan hệ với khách hàng, nhằm cải thiện trải nghiệm của khách hàng; (ii) Thay thế 187 hệ thống quản lý vụ việc bằng một hệ thống tích hợp quốc gia có khả năng xử lý chuỗi công việc, qua đó, theo dõi và quản lý rủi ro hiệu quả trên toàn quốc; (iii) Triển khai hệ thống công nghệ thông tin quy mô lớn nhất từ trước đến nay của Sở Thuế.

Bản chất thay đổi mạnh mẽ của chương trình này đòi hỏi cách thức mới về tư duy, ứng xử, và nhận thức (Olesen, 2018). Sở Thuế Australia chuyển đổi từ mô hình "lấy tổ chức làm trung tâm" được chuyển sang mô hình "lấy người sử dụng dịch vụ làm trung tâm" – đặt nhu cầu của cộng đồng lên hàng đầu, nắm rõ tình hình của khách hàng, am hiểu khách hàng hơn, cộng tác tích cực với khách hàng, đại lý thuế và các bên liên quan đều hướng đến phát triển sản phẩm và dịch vụ thuế ngày càng tốt hơn. Sự chuyển đổi toàn diện này là một lời chia tay dứt khoát với quá khứ. Đồng thời, phù hợp với xu hướng phát triển của nền kinh tế nói chung và nền kinh tế chia sẻ nói riêng.

Chương trình thay đổi này đã định dạng lại toàn bộ hạ tầng công nghệ thông tin của Sở Thuế Australia bằng cách thay thế các hệ thống thông tin rời rạc, cũ kỹ hàng thập kỷ với một nền tảng công nghệ thông tin tích hợp duy nhất (Tran-Nam, 2016).

Chương trình này đã thay đổi hoàn toàn cách thức quản lý thuế tại Sở Thuế Australia, đem lại nhiều lợi ích cụ thể như: Tiết kiệm hơn 150 triệu USD mỗi năm; Tuân thủ thuế tăng lên và giảm phần thanh toán hoàn thuế khống; Ban hành và triển khai các thay đổi chính sách nhanh hơn; Khả năng xử lý vụ việc tăng cả về số lượng và tốc độ để phù hợp với sự thay đổi các loại hình hoạt động kinh doanh, đặc biệt là sự phát triển mạnh của kinh tế chia sẻ.

Chương trình này thay đổi không chỉ dừng lại ở tính hiệu quả cho Sở Thuế và cộng đồng Australia mà còn tạo nền tảng thúc đẩy đổi mới và xây dựng lợi thế so sánh cho Sở Thuế nói riêng và kinh tế Australia nói chung. Chương trình đổi mới hệ thống quản lý thuế của Australia được hoàn tất vào năm 2010.

Đến năm 2015, Sở Thuế Australia đã phát triển một chiến lược trực tuyến mới, nhằm cải tiến hơn nữa giao tiếp của cộng đồng với Sở Thuế, trong đó, sử dụng một số giải pháp nhằm nâng cao quyền hạn của người nộp thuế. Trong khi đó, bản thân các nền tảng công nghệ thông tin vẫn chưa thể đảm bảo một sự chuyển đổi thành công nếu không có sự thay đổi tương ứng từ phía nhân sự với sự cam kết và khả năng sáng tạo cao hơn.

- Nhân sự và kỹ năng: Nhân sự của một tổ chức công phụ thuộc vào bản chất công việc và nhiệm vụ của tổ chức đó. Do Sở Thuế Australia đã số hóa rất nhiều hoạt động của mình để phù hợp với thay đổi của mọi loại hình kinh doanh, cơ quan này ngày càng cần nhiều hơn nhân sự giỏi về kiến thức và kỹ năng.

Sở Thuế Australia đã chủ động kết hợp năng lực chuyên môn của cả khu vực công và khu vực tư trong môi trường nội tại của mình (Tran-Nam, 2016). Năm 2012, Sở Thuế Australia đã đạt được sự cân bằng khá tốt giữa chuyên môn khu vực công và khu vực tư. Đầu tư vào con người và năng lực chuyên môn được Sở Thuế Australia tập trung triển khai.

Mô hình quản trị dựa trên kết quả trở thành một cấu thành chủ chốt đối với công việc của cán bộ quản lý thuế. Theo đó, quản trị dựa trên kết quả ở Sở Thuế Australia, bao gồm: Đánh giá kết quả công việc theo các tiêu chuẩn chuyên nghiệp; huấn luyện; phản hồi 360 độ; so sánh định lượng và định tính với cả hệ thống; thông tin phản hồi từ người nộp thuế và đại lý thuế...

- Đổi mới dịch vụ và giảm chi phí tuân thủ: Công nghệ mới cho phép Sở Thuế Australia cung cấp các dịch vụ phục vụ thực tiễn của doanh nghiệp như truy cập trực tuyến đầy đủ thông tin đa dạng về điều hành và thống kê, đăng ký trực tuyến, sử dụng được nhiều tính năng trên website của Sở Thuế, sử dụng mạng xã hội như Facebook, thực hiện trực tuyến kê khai thuế và nhiều thủ tục khác (Devos. K., & Zackrisson, 2015; Olesen, 2018).

Sở Thuế Australia sử dụng công nghệ mới để nghiên cứu nhu cầu của người nộp thuế, qua đó, nâng cao chất lượng dịch vụ và phát hiện các rủi ro tiềm ẩn. Công nghệ này cho phép Sở Thuế phân tích được xu hướng và chủ động chuẩn bị phương án phù hợp và kịp thời. Trung tâm khách hàng của Sở Thuế trả lời hơn 11 triệu cuộc điện thoại một năm và được đánh giá là một trong những trung tâm dịch vụ khách hàng tốt nhất cả nước.

- Quản lý đại lý thuế: Ủy ban quốc gia về chuyên viên khai thuế được thành lập để đảm nhiệm việc đăng ký và quản lý hoạt động của các chuyên viên khai thuế và đảm bảo tuân thủ luật pháp về dịch vụ đại lý thuế. Cơ chế quản lý này giúp nghề Thuế phát triển và minh bạch hơn, từ đó các đại lý thuế đã trở thành đòn bẩy quan trọng cho một hệ thống thuế hoạt động hiệu quả (Olesen, 2018).

Các đại lý thuế ở Australia có ảnh hưởng tích cực đến khả năng tuân thủ luật pháp của khách hàng, Sở Thuế chủ động tạo điều kiện hỗ trợ hoạt động của các đại lý thuế phù hợp với những thay đổi của thị trường, của luật thuế, các thách thức và cơ hội của công nghệ mới. Sở Thuế Australia cũng đã ban hành Kế hoạch hành động đối với chuyên viên khai thuế nhằm làm mới, cải thiện tốt hơn mối quan hệ với nghề nghiệp đóng vai trò quan trọng này.

- Cách tiếp cận tinh tế về tuân thủ: Sở Thuế Australia thực sự đổi mới cách tiếp cận về tính tuân thủ, điển hình ở mức độ toàn cầu về việc xây dựng mô hình tuân thủ thuế phản ánh được các điều kiện khác nhau của người nộp thuế trên các phương diện như: Kinh tế, tâm lý và xã hội (Ascenzo, 2015).

Với một lộ trình thực hiện thận trọng, Sở Thuế Australia đã từng bước chuyển đổi được tư duy của Sở và của cộng đồng từ chiến lược xử lý các sai phạm sang ngăn chặn các sai phạm. Sở Thuế Australia chú trọng hơn đến những bước đầu tiên của quá trình tuân thủ, phân biệt rõ hơn và khách quan hơn bối cảnh của người nộp thuế, động viên và hỗ trợ sự minh bạch từ cả 2 phía thông qua việc cải thiện mối quan hệ với người nộp thuế và các chuyên viên thuế (Bevacqua, 2015).

Với cách tiếp cận này, Sở Thuế Australia đã giúp người nộp thuế cảm nhận được lợi ích thực sự trong việc cộng tác cởi mở và xây dựng với Sở Thuế; mối quan hệ giữa Sở Thuế, doanh nghiệp và chuyên viên thuế trở nên thân thiện hơn theo quan điểm sự tuân thủ đến từ cả 2 phía, không đơn thuần là nghĩa vụ của bên nộp thuế (Devos. K., & Zackrisson, 2015).

Sở Thuế Australia cũng phân chia các phân khúc thị trường khác nhau để quản lý tuân thủ, vì mỗi phân khúc thị trường có nhu cầu dịch vụ khác nhau và mức độ rủi ro tuân thủ khác nhau. Thêm vào đó, Sở Thuế Australia đầu tư tích cực vào công tác nghiên cứu phân tích để chủ động nắm bắt được nhu cầu của người nộp thuế.

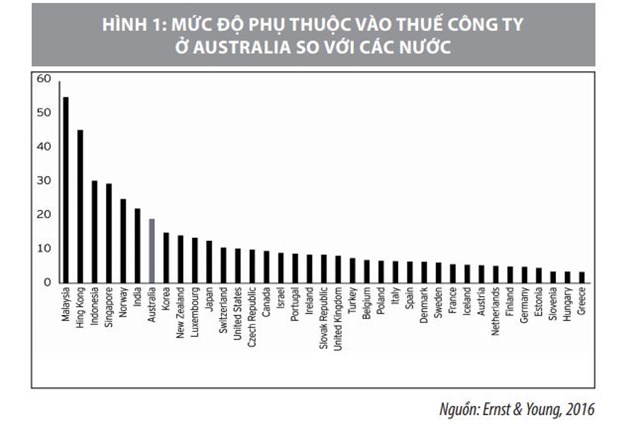

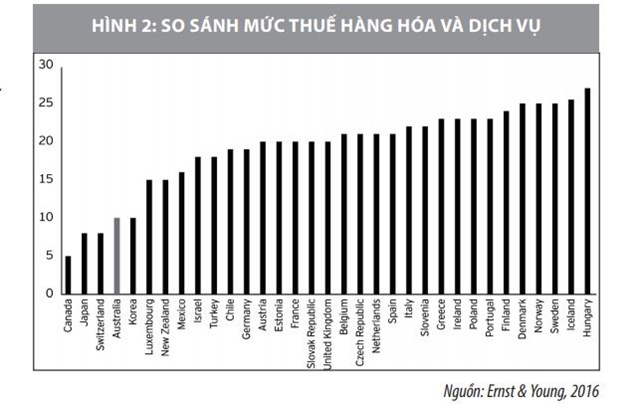

Mặc dù đã có những thay đổi rất tích cực trong công tác quản lý và gặt hái được nhiều kết quả khả quan, Chính phủ Australia nói chung và Sở Thuế Australia nói riêng cũng phải đối mặt với không ít khó khăn, thách thức mới, đó là cần tiếp tục cải tổ hệ thống thuế để nâng cao năng lực cạnh tranh quốc tế và đảm bảo nguồn thu bền vững (Ernst & Young, 2016). Hiện tại, so với các nước phát triển, mức độ phụ thuộc vào thuế công ty của Australia khá cao (Hình 1), và mức thuế hàng hóa và dịch vụ khá thấp (Hình 2), điều này sẽ ảnh hưởng đến cạnh tranh và thu hút đầu tư trong dài hạn.

Tuy nhiên, với nền tảng quản lý đã được chuyển đổi và xây dựng trong suốt 2 thập kỷ, Chính phủ và Sở Thuế Australia có cơ sở thuận lợi để thực hiện các bước thay đổi tiếp theo để phục vụ phát triển kinh tế - xã hội. Trọng tâm của cơ sở thuận lợi này là sự ủng hộ của cộng đồng dựa trên mối quan hệ gắn kết tương hỗ giữa cơ quan thuế và cộng đồng; nền tảng công nghệ thông tin tiên tiến được nâng cấp toàn diện có khả năng tích hợp với các thay đổi của công nghệ toàn cầu; đội ngũ nhân sự với tư duy mới, vững chắc về pháp luật.

Kinh nghiệm đối với Việt Nam

Từ kinh nghiệm quản lý thuế ở Australia, các tác giả gợi mở một số bài học đối với Việt Nam trong việc hòa thiện chính sách thuế, như sau:

Một là, cùng với sự phát triển của kinh tế chia sẻ, mô hình này đang đặt ra rất nhiều thách thức đối với các cơ quan quản lý thuế tại Việt Nam. Cần thay đổi tư duy, không chỉ coi thuế là nghĩa vụ mà còn phải coi là quyền lợi của người nộp thuế, tránh tình trạng tận thu, có giải pháp để nuôi dưỡng nguồn thu.

Chính sách thuế nên hướng tới khuyến khích kinh tế chia sẻ trên góc độ hình thức kinh doanh này, nhằm giảm được sự lãng phí trong tiêu dùng, hướng tới cộng đồng, theo đó, tài nguyên xã hội cũng được khai thác một cách hiệu quả, giá trị sử dụng của các tài sản và các nguồn lực nhàn rỗi cũng được tăng lên.

Hai là, bên cạnh việc cải cách hướng tới nâng cao hiệu quả quản lý thuế, chống thất thu và gian lận thuế thì cần phải hướng tới tính nhân văn trong quản lý thuế đòi hỏi thay đổi về tư duy, ứng xử và nhận thức. Quản lý thuế chuyển đổi từ mô hình lấy tổ chức làm trung tâm sang mô hình lấy người sử dụng dịch vụ làm trung tâm – đặt nhu cầu của cộng đồng lên hàng đầu, đặt vai trò người quản lý thuế trong bối cảnh của khách hàng, am hiểu khách hàng hơn, cộng tác tích cực với khách hàng, hướng đến phát triển sản phẩm và dịch vụ ngày càng tốt hơn.

Ba là, cần đổi mới dịch vụ đa dạng các hình thức kê khai thuế và các thủ tục liên quan. Đầu tư vào con người và năng lực chuyên môn, cần áp dụng mô hình quản trị dựa trên kết quả. Mô hình quản trị dựa trên kết quả trở thành một cấu thành chủ chốt đối với công việc của cán bộ quản lý thuế. Như vậy, theo kinh nghiệm của Australia nên đánh giá kết quả công việc theo các tiêu chuẩn chuyên nghiệp; huấn luyện và thông tin phản hồi từ người nộp thuế và đại lý thuế.

Bốn là, tăng cường hỗ trợ sự tuân thủ của người nộp thuế bài học từ quản lý thuế của Australia cho thấy: Cần phân chia các phân khúc thị trường khác nhau để quản lý tính tuân thủ, vì mỗi phân khúc thị trường có nhu cầu dịch vụ khác nhau và mức độ rủi ro tuân thủ khác nhau. Thêm vào đó, cần đầu tư tích cực vào công tác nghiên cứu phân tích để chủ động nắm bắt được xu hướng nhu cầu và rủi ro của người nộp thuế và ở đây là tính đặc thù của kinh tế chia sẻ.

Năm là, cần đổi mới dịch vụ và giảm chi phí tuân thủ trên nền công nghệ mới cho phép cơ quan Thuế cung cấp các dịch vụ phục vụ thực tiễn của doanh nghiệp như truy cập trực tuyến đầy đủ thông tin đa dạng về điều hành và thống kê, đăng ký trực tuyến, sử dụng được nhiều tính năng trên website của cơ quan Thuế, sử dụng mạng xã hội như Facebook, thực hiện trực tuyến kê khai thuế và nhiều thủ tục khác.

Sáu là, cần xây dựng mô hình tuân thủ thuế. Mô hình này phản ánh các điều kiện khác nhau của người nộp thuế về kinh tế, tâm lý và xã hội, sự tuân thủ đến từ cả 2 phía, không đơn thuần là nghĩa vụ của bên nộp thuế và đây cũng chính là tính nhân văn trong quản lý thuế đã được trình bày ở trên và xuyên suốt chương trình cải cách thuế của Chính phủ Australia.

Tóm lại, Việt Nam đang bước vào giai đoạn hội nhập kinh tế quốc tế ngày càng sâu rộng với việc tham gia các tổ chức quốc tế, cộng đồng kinh tế khu vực và hiệp định thương mại tự do. Sự phát triển của nền kinh tế chia sẻ dựa trên nền tảng của việc áp dụng công nghệ nhằm giảm sự lãng phí trong tiêu dùng, hướng tới cộng đồng, tài nguyên được dùng một cách hiệu quả.

Kinh tế chia sẻ mang lại sự tiếp cận mở rộng hơn cho tất cả mọi người đối với tài sản và các nguồn lực nhàn rỗi khác mà họ không sở hữu. Khi tham gia “sân chơi” này, các cơ quan quản lý nhà nước nói chung và cơ quan quản lý thuế nói riêng cũng như các doanh nghiệp cần thay đổi tư duy trong quản lý và thực thi pháp luật theo hướng hiện đại, nhân văn, linh hoạt và minh bạch để tạo dựng niềm tin với các nhà đầu tư, đối tác quốc tế tiềm năng và khai thác được nguồn tài nguyên của xã hội.

Tài liệu tham khảo:

- Ernst & Young (2016), Australian Tax Reform: A Better Way;

- Ascenzo. M. D (2015), Modernising the Australian Taxation Office: Vision, people, systems and values. eJournal of Tax Research, vol.13, no.1, 361-377;

- Bevacqua. J (2015), A chilling account: North American and Australasian approaches to fears of over-defensive responses to taxpayer claims against tax officials. eJournal of Tax Research, vol.13, no.1, 262-279;

- Devos. K., & Zackrisson. M (2015), Tax compliance and the public disclosure of tax information: An Australia/Norway comparison. eJournal of Tax Research, vol.13, no.1, 108-129;

- Jo’Anne Langham. J. A., & Paulsen. N (2015), Effective engagement: Building a relationship of cooperation and trust within the community. eJournal of Tax Research, vol.13, no.1, 378-399;

- Olesen. N. (2018), Tax Administration in a Digital Age: The Australian Experience. international ATAX conference on tax administration. University of New South Wales, Sydney;

- Tran-Nam B. (2016), Tax Reform and Tax Simplification: Conceptual and Measurement Issues and Australian Experiences. In: James S., Sawyer A., Budak T. (eds) The Complexity of Tax Simplification. Palgrave Macmillan, London.