Triển vọng thị trường công nghệ tài chính ở Việt Nam

Bài viết đưa ra một bức tranh khái quát về thực trạng phát triển thị trường Fintech (Công nghệ tài chính) ở Việt Nam giai đoạn 2017-2022 ở các chỉ số như: số lượng khách hàng tham gia thị trường, số lượng các nhà cung cấp, số lượng và giá trị các giao dịch trên thị trường. Từ đó, bài viết đưa ra những đánh giá về những thành tựu và hạn chế của thị trường Fintech Việt Nam trong những năm vừa qua, đồng thời chỉ ra những triển vọng phát triển thị trường Fintech ở Việt Nam trong thời gian tới.

Đặt vấn đề

Fintech là hiện tượng ứng dụng các công nghệ hiện đại, đổi mới vào các hoạt động kinh tế như: cho vay, đầu tư, giao dịch tài chính… tạo ra sự kết hợp thuận tiện, dễ dàng giữa công nghệ và kinh tế nói chung cho tất cả mọi người có thể sử dụng.

Về cơ bản, các sản phẩm được giao dịch trên thị trường Fintech bao gồm: dịch vụ thanh toán bằng ví điện tử, cho vay ngang hàng Peer to Peer (P2P lending), E-banking, chuỗi công nghệ khối (Blockchain) và tiền mã hoá (Cryptocurrency)… Bài viết này đánh giá thực trạng phát triển thị trường Fintech tại Việt Nam giai đoạn 2017-2022 và triển vọng của thị trường này trong thời gian tới.

Tình hình phát triển thị trường công nghệ tài chính Việt Nam giai đoạn 2017-2022

Từ năm 2015, thị trường Fintech ở Việt Nam có những bước phát triển mạnh mẽ, các công ty Fintech được ra đời với những ứng dụng công nghệ ở các lĩnh vực như: thanh toán điện tử, ví điện tử, huy động vốn cộng đồng… được người dân Việt Nam đón nhận. Sự phát triển của thị trường Fintech được thể hiện như sau:

Về số lượng khách hàng

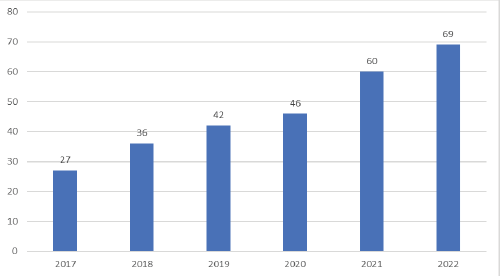

Giai đoạn 2017-2022, số lượng người dùng Fintech có dấu hiệu tăng lên qua từng năm. Cụ thể, năm 2017, số lượng người dùng Fintech đạt khoảng 27 triệu người, con số này liên tục tăng qua từng năm do sự mở rộng tăng trưởng của thị trường Fintech. Đến năm 2022, số lượng người dùng Fintech đã lên tới gần 69 triệu người, gấp gần 3 lần so với năm 2017.

Hình 1: Số lượng khách hàng sử dụng các sản phẩm Fintech giai đoạn 2017-2022 (triệu người)

Số lượng người dùng Fintech vẫn tập trung chủ yếu ở mảng thanh toán điện tử, gấp nhiều lần so với các sản phẩm số khác trong ngành, số lượng khách hàng sử dụng thanh toán điện tử chiếm hơn 90% tổng số khách hàng sử dụng các sản phẩm Fintech khác.

Trong những năm gần đây, tỷ lệ người sử dụng tài sản kỹ thuật số cũng có dấu hiệu tăng trưởng lên so với thời kỳ trước. Năm 2019, tỷ lệ người sử dụng dịch vụ tiền kỹ thuật số mới tại nước ta đạt khoảng 2,06 triệu người, đến năm 2022 đã tăng lên gấp 4 lần, đạt khoảng 8,01 triệu người.

Tuy nhiên, với mảng huy động vốn trực tuyến, con số này vẫn đạt giá trị 0 hoặc rất ít người dùng qua nhiều năm sau khi Fintech xuất hiện tại Việt Nam. Nhìn chung, sự tăng lên của số lượng người dùng Fintech đã cho thấy Fintech ngày càng phổ biến đối với thị trường tiêu dùng tại Việt Nam.

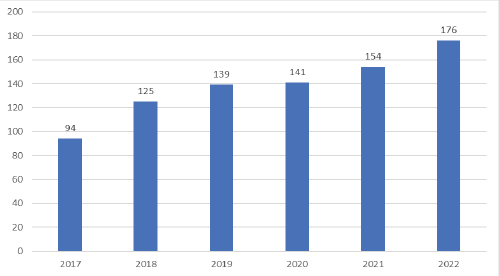

Về số lượng nhà cung cấp

Theo báo cáo của Statista, trước năm 2015, số lượng công ty Fintech tại Việt Nam là dưới 50 công ty (tính cả số công ty chưa có giấy phép hoạt động). Đến năm 2017, số lượng các công ty Fintech đã lên đến hơn 94 công ty; trong đó, công ty sở hữu ví điện tử lớn nhất là Momo đã đạt được giải thưởng “Doanh nghiệp Fintech tiêu biểu Việt Nam năm 2017” và giải “Top 100 sản phẩm dịch vụ Tin và Dùng 2017”. Sang năm 2018, thị trường Fintech Việt Nam có 125 công ty, tăng 31 công ty so với năm 2017, đây là một con số rất khả quan đối với một thị trường mới ra đời.

Theo Ngân hàng Nhà nước, năm 2018, tại Việt Nam có đến 72% số doanh nghiệp công nghệ tài chính chọn để hợp tác với các ngân hàng trong hoạt động kinh doanh và cung cấp các dịch vụ. Các công ty, doanh nghiệp đã bắt đầu hợp tác với các ngân hàng để đưa ra các dịch vụ trực tuyến thuận tiện với người tiêu dùng.

Ngoài ra, có khoảng 70 tổ chức thực hiện thanh toán qua internet, 44 tổ chức cho thanh toán qua di động. Năm 2019, số lượng công ty Fintech ở Việt Nam tiếp tục tăng lên tới 139 công ty, trong đó chiếm phần lớn vẫn là các công ty hoạt động ở mảng thanh toán, tiếp sau đó là các công ty làm trong lĩnh vực huy động vốn cộng đồng.

Việt Nam trong giai đoạn này cũng có một số công ty về lĩnh vực quản lý tài sản và bảo hiểm bắt đầu ra mắt thị trường. Trong số các công ty Fintech, có khoảng 70% các công ty có vốn đầu tư từ nước ngoài đổ vào. Các công ty nước ngoài như Citi đã hợp tác với công ty Payoo tại Việt Nam để tạo điều kiện thuận lợi cho các hoạt động của khách hàng. Sang năm 2022, số lượng công ty Fintech ở Việt Nam đạt 176 công ty (Hình 2).

Hình 2: Số lượng nhà cung cấp các sản phẩm Fintech giai đoạn 2017-2022

Về số lượng và giá trị các giao dịch

Theo báo cáo của Solidiance, năm 2017, số vốn được đầu tư vào thị trường Fintech Việt Nam là 150 triệu USD. Đến năm 2021, Việt Nam đứng thứ 3 trong khu vực Đông Nam Á về vốn tài trợ Fintech.

Thị trường Fintech tại Việt Nam đã đạt đến 10% tổng số thương vụ được chốt trong khu vực Đông Nam Á, với tổng số 15 thương vụ. Số tiền tài trợ cho 15 thương vụ này đạt 388 triệu USD. Cũng trong năm 2021, 2 công ty gọi được số vốn lớn, đóng góp vào sự gia tăng nguồn đầu tư cho Fintech là VNpay với 250 triệu USD và Momo với 100 triệu USD.

Sang đến năm 2022, tổng giá trị đầu tư cho các thương vụ tại thị trường Fintech Việt Nam là 294 triệu USD. Các công ty khởi nghiệp đã nhận được thêm 14 khoản đầu tư cho lĩnh vực Fintech, chiếm 6% so với số giao dịch đầu tư ở khu vực Đông Nam Á. Khoảng 70% các công ty khởi nghiệp Fintech của Việt Nam gần đây đều có nguồn vốn từ nước ngoài.

Đánh giá chung về sự phát triển thị trường công nghệ tài chính tại Việt Nam

Về những điểm mạnh

Thứ nhất, thị trường Fintech Việt Nam phát triển với tốc độ khá tốt và ổn định. Các công ty tài chính, các ngân hàng truyền thống đang dần áp dụng các sản phẩm của Fintech vào để phát triển và tiếp cận được với người tiêu dùng tại Việt Nam nhanh chóng, tiện lợi hơn. Các mô hình ví điện tử như: VNPay, Momo, Shopee Pay… đã gặt hái được nhiều thành công và có chỗ đứng trên thị trường Fintech, nhận được sự ủng hộ từ cộng đồng.

Thứ hai, thị trường Fintech Việt Nam trong những năm qua đã và đang thu hút được sự quan tâm của rất nhiều nhà đầu tư trong và ngoài nước. Rất nhiều nhà đầu tư đã cung cấp vốn cho nhiều thương vụ, nhiều dự án của những công ty Fintech nổi tiếng… Những khoản đầu tư cho thị trường Fintech lên tới hàng trăm triệu USD, thậm chí lên tới hàng tỷ USD đã cho thấy sức hút lớn của thị trường này và ngày càng bùng nổ.

Những điểm yếu

Thứ nhất, thị trường Fintech Việt Nam tuy có sự phát triển nhanh khi so sánh với những ngành khác trong nước nhưng so với các quốc gia khác trên thế giới, tốc độ phát triển vẫn chưa sánh ngang và quy mô cũng chưa lớn.

Thứ hai, Fintech tại Việt Nam vẫn chưa có sự phân bổ cơ cấu các ngành đồng đều, tập trung chủ yếu ở mảng thanh toán điện tử. Có thể thấy, các công ty thuộc thị trường Fintech ở Việt Nam sẽ có xu hướng hoạt động chủ yếu ở những mảng lớn như: thanh toán, cho vay ngang hàng, đầu tư tài chính, E-banking… Còn lại một số lĩnh vực chưa được các công ty đưa vào hoạt động như quản lý thanh khoản hay quản lý đầu tư… Thậm chí, khi có dịch vụ huy động vốn điện tử thì tỷ lệ người dùng dịch vụ này tại Việt Nam nhiều năm qua vẫn xấp xỉ 0%. Sự phân bổ không đồng đều sẽ khiến cho cơ cấu và những thị phần dần mất sự cân xứng, từ đó khiến cho sự phát triển của thị trường Fintech gặp chênh lệch cao giữa tỷ lệ cơ cấu của các ngành.

Thứ ba, tình trạng lừa đảo, hoạt động bất chính trong thị trường Fintech vẫn còn tồn tại ở các lĩnh vực khác nhau khiến chất lượng phát triển của thị trường Fintech gặp nhiều vấn đề nan giải. Đặc biệt, đối với những ngành như cho vay ngang hàng P2P, đây là ngành vẫn chưa có được sự kiểm soát chặt chẽ của nhà nước. Điều này dẫn tới rất nhiều công ty đã lừa đảo khách hàng để chiếm đoạt tài sản, cho vay nặng lãi, tạo ra nhiều tín dụng đen…

Thứ tư, hệ thống quy định pháp luật, pháp lý đối với thị trường Fintech tại Việt Nam còn chưa có được sự cải thiện, dẫn đến nhiều bất cập trong quá trình phát triển của Fintech trong những năm qua.

Triển vọng thị trường công nghệ tài chính ở Việt Nam

Mặc dù thị trường Fintech vẫn còn một số khó khăn nhưng trong bối cảnh Việt Nam hội nhập sâu rộng vào nền kinh tế thế giới cùng với những quyết tâm của các cấp chính quyền từ Trung ương đến địa phương, trong những năm tới, thị trường Fintech có nhiều triển vọng:

Một là, nền kinh tế kỹ thuật số của Việt Nam sẽ có được đội ngũ nhân lực trẻ mới trong tương lai am hiểu về công nghệ mới hiện đại, có thể bắt kịp xu hướng với thế giới. Nhờ vậy mà Việt Nam có khả năng nắm bắt xu hướng mới và là quốc gia được ưa chuộng bởi thị trường quốc tế.

Hai là, công nghệ Blockchain đang là một lĩnh vực được quan tâm nhiều ở thị trường Việt Nam. Blockchain có thể ứng dụng rộng rãi trong nhiều lĩnh vực như: sản xuất, y tế, nông nghiệp, trò chơi điện tử, giáo dục… nên sẽ có nhiều cơ hội phát triển trong tương lai.

Ba là, công nghệ bảo hiểm cũng là lĩnh vực có nhiều cơ hội trong tương lai. Triển vọng tới năm 2025, khoảng 95% số khách hàng sẽ được tương tác với các doanh nghiệp bảo hiểm thông qua ứng dụng công nghệ Chatbot. Ngoài ra những ứng dụng khác như công nghệ Telematics, Internet vạn vật sẽ có thể đem lại nhiều lợi ích khác cho các doanh nghiệp bảo hiểm, giúp tối đa lợi ích và tiết kiệm thời gian, chi phí hoạt động cho những doanh nghiệp này.

Bốn là, trong những năm tới, mô hình ngân hàng số E-banking cũng sẽ tiếp tục tăng trưởng lớn tại thị trường Fintech Việt Nam. Kết hợp với việc thanh toán điện tử cũng trên đà phát triển, các giao dịch tài chính cũng được thực hiện trên thiết bị di động thông minh, ngân hàng số sẽ có thêm nhiều lượt sử dụng hơn nhờ vào những tính năng thuận tiện của công nghệ mang lại.

Năm là, nhu cầu tham gia thị trường Fintech của người dân vùng nông thôn, miền núi, vùng sâu vùng xa ngày càng lớn. Trước đây, người dân ở các vùng sâu vùng xa khó được tiếp cận với mạng internet, với các ứng dụng công nghệ hiện đại, trong thời gian tới, khu vực này đã và đang thay đổi lớn và sẽ được tiếp cận nhiều hơn với thị trường công nghệ tài chính trong tương lai.

Sáu là, trên thị trường Fintech tại Việt Nam vẫn còn nhiều công nghệ Blockchain, P2P… hay những ngành chưa được khai thác hết như quản lý thanh khoản… cũng sẽ tạo ra cơ hội cho thị trường Fintech nước ta trong những năm tới.

Tài liệu tham khảo:

- Hoàng Hà (2017), Fintech và Cách mạng công nghiệp 4.0, những tác động lên thế giới tài chính, Hội thảo Quốc gia Khoa học Quản trị và Kinh doanh lần thứ VI – COMB 2017, Trường Đại học Kinh tế - Đại học Đà Nẵng;

- HyperLead (2022), Vietnam Fintech Report 2021 – Báo cáo Fintech Việt Nam 2021;

- HyperLead (2023); Fintech Việt Nam 2022: Sự biến động;

- Trần Vũ Thuý Hằng (2021), Hoàn thiện pháp luật điều chỉnh hoạt động cho vay ngang hàng (P2P lending) ở Việt Nam, Luận văn thạc sỹ, Đại học Quốc gia Hà NộI;

- Statista (2021), Fintech in Vietnam;

- Navaretti, G. B. and et al (2017), Fintech and Banks: Friends or foes?;

- Oanh, T. (2016), How Fintech industry is changing the world, Thesis, Centria University of Applied Sciences.