Chất lượng tài sản các ngân hàng đang có dấu hiệu suy giảm mạnh

6 tháng đầu năm 2023, nợ xấu của các ngân hàng tăng mạnh hơn 37% trong khi bộ đệm tỷ lệ bao phủ nợ xấu sụt giảm hơn 40% cho thấy, chất lượng tài sản tại nhiều ngân hàng đang suy giảm mạnh.

Tổng nợ xấu toàn ngành Ngân hàng tăng 37% trong 6 tháng

Trong 6 tháng đầu năm 2023, nợ xấu của hầu hết các ngân hàng niêm yết đều tăng mạnh. Đáng chú ý, nợ nhóm 2 (nhóm nợ cần chú ý – có nguy cơ chuyển sang nợ xấu) tăng đột biến trong những tháng đầu năm, nhưng đã có dấu hiệu cải thiện hơn ở quý II/2023.

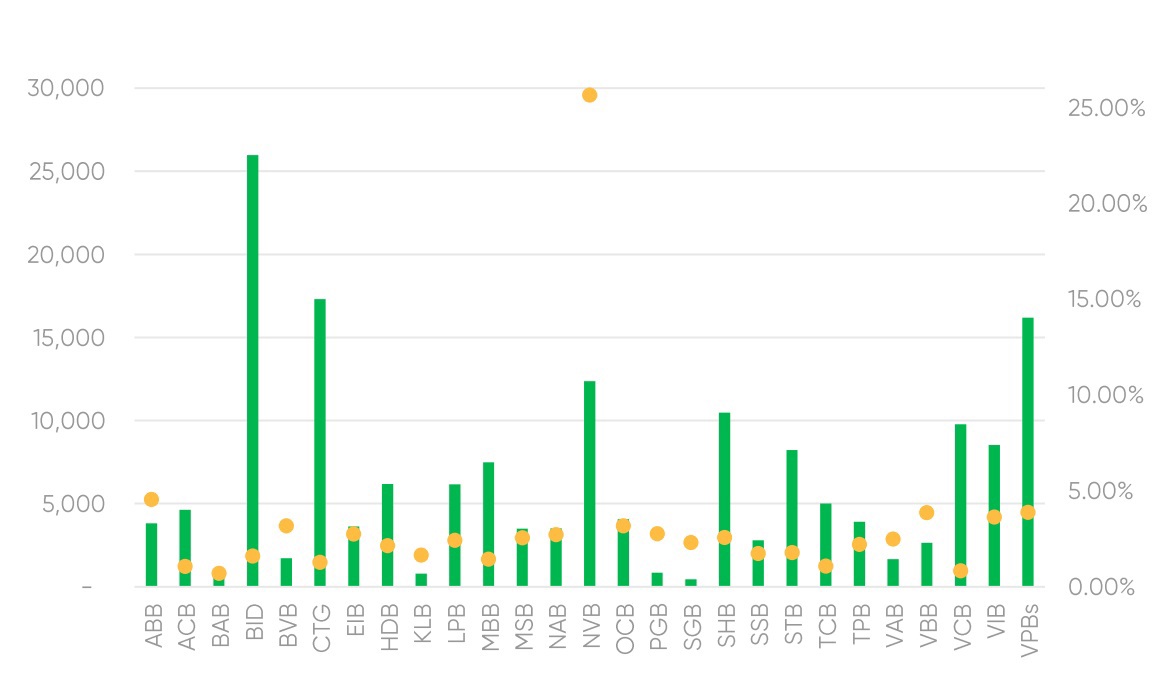

Tổng hợp số liệu từ Báo cáo tài chính quý II/2023 của 27 ngân hàng thương mại, tổng nợ xấu (nhóm 3-5) là khoảng 187.475 tỷ đồng, tăng 10% so với quý trước và tăng 37,4% so với thời điểm cuối năm 2022. Tỷ lệ nợ nhóm 2 toàn ngành Ngân hàng thời điểm cuối quý I/2023 tăng đến 45% so với cuối năm 2022; tại quý II/2023, xu hướng vẫn tăng nhưng tốc độ tăng đã thu hẹp hơn.

Trong khi đó, tỷ lệ bao phủ nợ xấu (LLR) toàn Ngành lại suy giảm mạnh trong một năm trở lại đây, từ mức 143% xuống 99,4%.

Theo Báo cáo ngành Ngân hàng năm 2023 của Công ty Chứng khoán VPBank (VPBankS), tỷ lệ nợ xấu trên tổng dư nợ trung bình của các ngân hàng niêm yết đang ở mức 2% (tăng 20 điểm cơ bản so với quý trước), vẫn dưới mức trần 3% nhưng cũng là con số đáng cảnh báo ở thời điểm kinh tế khó khăn, tín dụng tăng trưởng thấp.

Số liệu thống kê từ báo cáo tài chính các ngân hàng cho thấy, bức tranh nợ xấu có sự phân hóa khá mạnh. Nhìn chung, tỷ lệ nợ xấu có xu hướng tăng tại đa số nhà băng. Hiện chỉ còn 2 ngân hàng giữ được tỷ lệ nợ xấu ở dưới mức 1%, là Bắc Á Bank (0,7%) và Vietcombank (0,8%).

Số ít ngân hàng có tỷ lệ nợ xấu quanh ngưỡng 1% chỉ gồm ACB, Techcombank, ngoài ra có Vietinbank (1,3%), MB (1,4%), BIDV (1,6%)… Khi tỷ lệ nợ khó đòi tăng cao trên diện rộng sẽ dẫn đến rủi ro hệ thống liên ngân hàng và nghiêm trọng hơn có thể gây nên một cuộc khủng hoảng tài chính. Riêng NCB vẫn là ngân hàng có tỷ lệ nợ xấu cao nhất hệ thống.

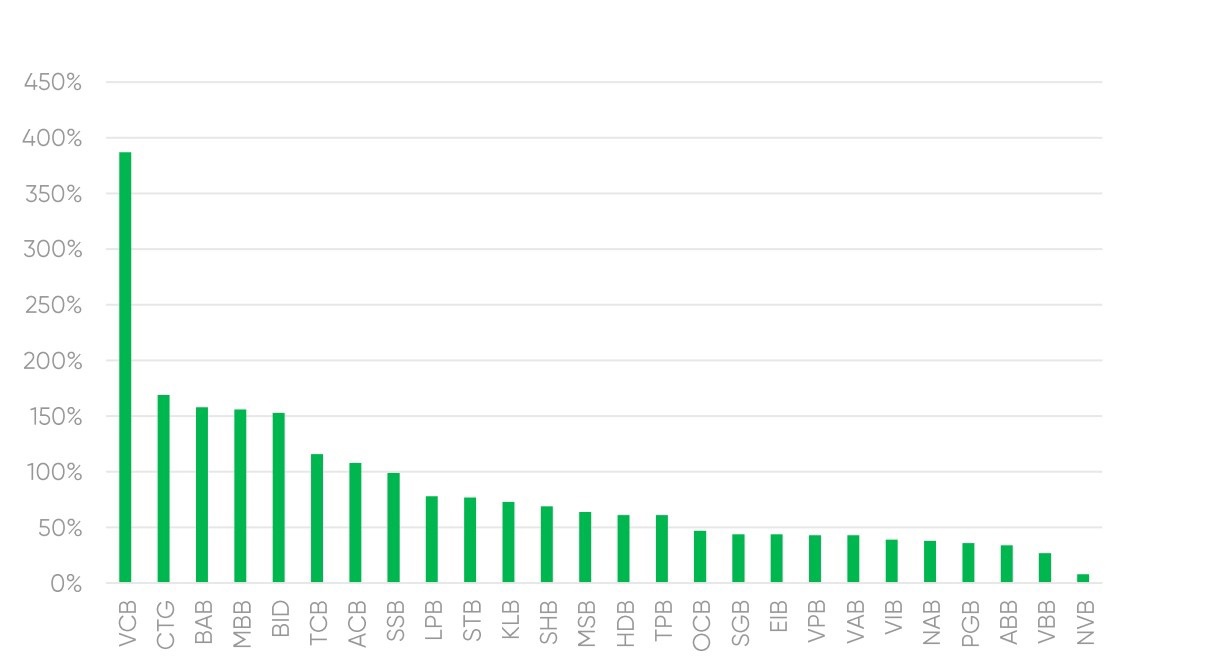

Vietcombank là ngân hàng tỷ lệ bao phủ nợ xấu cao nhất hệ thống, đạt 387% và tăng 70% so với cuối năm 2022, đứng sau là các ngân hàng: Vietinbank, MBBank, BIDV, Techcombank… Tỷ lệ bao phủ nợ xấu là “đệm đỡ” cho ngân hàng trước rủi ro nợ xấu.

Theo các chuyên gia, ngân hàng nào càng có tỷ lệ bao phủ nợ xấu cao thì lợi nhuận sẽ ít bị ảnh hưởng bởi nợ xấu hơn và ngược lại. Vì khi không thể thu hồi được nợ, ngân hàng chỉ cần trích lập dự phòng ra để cấn trừ vào khoản nợ đó.

Đẩy một phần rủi ro sang cuối năm 2024

VPBankS cho rằng, những lý do chính dẫn đến chất lượng tài sản suy giảm là lãi suất tăng mạnh trong quý IV/2022, trong khi thị trường trái phiếu và bất động sản (BĐS) gần như đóng băng từ quý II/2022 làm các doanh nghiệp gặp khó khăn trong việc huy động vốn để đảo nợ, đồng thời hoạt động xử lý nợ xấu khó khăn do BĐS là tài sản bảo đảm chính cho phần lớn các khoản vay.

Bên cạnh đó, trước xu hướng kinh tế suy yếu rõ rệt trong đầu năm 2023 với nhiều chỉ báo từ quý IV/2022, nợ xấu nhóm 2 gia tăng mạnh trong quý trước cũng đã phản ánh lên tỷ lệ nợ xấu trong quý II và những tháng còn lại của năm 2023.

Một rủi ro nữa là việc một lượng lớn trái phiếu doanh nghiệp đáo hạn trong năm 2023 và 2024. Nền kinh tế khó khăn khiến các tổ chức phát hành gặp khó trong việc hoàn trả các nghĩa vụ đã cam kết, dẫn đến rủi ro hệ thống cao hơn.

Tỷ lệ nợ cần chú ý (nợ nhóm 2) tăng mạnh một phần do nợ tái cơ cấu chuyển nhóm khi Thông tư số 14/2021/TT-NHNN hết hiệu lực, theo đó, làm dấy lên lo ngại về áp lực nợ xấu gia tăng trong năm 2023.

Tuy nhiên, sau khi Thông tư số 02/2023/TT-NHNN được ban hành, các ngân hàng sẽ có quyền lựa chọn cơ cấu lại thời hạn trả nợ trong phạm vi tối đa là 12 tháng và giữ guyên nhóm nợ trong khi các khoản dự phòng có thể được trích dẫn trong 2 năm.

Nhờ vậy, áp lực lên cả bảng cân đối kế toán và báo cáo kết quả kinh doanh sẽ giảm bớt phần nào, do tỷ lệ nợ xấu gia tăng sẽ được chuyển sang đến nửa cuối năm 2024. Áp lực lợi nhuận cũng giảm bớt, ít nhất trong năm 2023 cho đến nửa cuối năm 2024.