Áp lực tăng vốn đè nặng lên các ngân hàng

Năm 2019 được dự báo là một năm khó khăn đối với lĩnh vực ngân hàng bởi có nhiều biến động từ thị trường thế giới cũng như nội tại của ngành ngân hàng trong nước. Theo một số chuyên gia, chưa khi nào câu chuyện tăng vốn lại trở nên bức thiết như hiện nay, khi mà tại hội nghị tổng kết ngành Ngân hàng năm 2018 và triển khai nhiệm vụ ngân hàng năm 2019 mới đây với sự tham dự của Thủ tướng Chính phủ, cả 4 ngân hàng thương mại lớn nhất cùng đồng loạt ta thán.

Năm 2018 được xem là khá thành công của ngành Ngân hàng khi ghi nhận lãi kỷ lục trong nhiều năm trở lại đây. Đặc biệt, nguồn thu từ hoạt động dịch vụ tăng trưởng mạnh mẽ, kết quả thu hồi nợ tích cực, một số ngân hàng tăng vốn khá thành công khi niêm yết chính thức trên sàn. Tuy nhiên, năm 2019 sẽ không phải là năm dễ thở đối với các ngân hàng với áp lực tăng vốn đang ngày càng gia tăng.

Theo TS. Nguyễn Trí Hiếu - chuyên gia tài chính – ngân hàng, bản thân nội tại của hệ thống ngân hàng vẫn còn tồn đọng nhiều vấn đề chưa được giải quyết rốt ráo như, xử lý nợ xấu, quản trị rủi ro vẫn chưa đáp ứng quy định thông lệ quốc tế.

Đặc biệt, vấn đề tăng vốn sẽ là áp lực rất lớn đối với các ngân hàng trong năm 2019 khi mà Thông tư số 41/2016/TT-NHNN quy định về tỷ lệ an toàn vốn đối với ngân hàng và chi nhánh ngân hàng nước ngoài với những yêu cầu khắt khe hơn theo chuẩn Basel 2 sẽ chính thức có hiệu lực vào đầu năm 2020.

Chuyên gia này cho rằng, áp lực tăng vốn lên các ngân hàng trong năm 2019 là tương đối lớn, đòi hỏi nhiều ngân hàng phải có vốn chủ sở hữu cao hơn nhiều so với trước đây để đảm bảo quản trị rủi ro hiệu quả.

“Tôi lấy ví dụ một khoản vay 100 đồng, nếu tính hệ số rủi ro là 100%, tỷ lệ an toàn vốn là 8% thì 100 đồng cho vay ra ngân hàng cần có 8 đồng vốn chủ sở hữu. Nhưng với cách tính theo công thức mới, hệ số rủi ro sẽ tăng lên 200%, ngân hàng cho vay 100 đồng thì cần phải có 16 đồng vốn chủ sở hữu”, TS. Nguyễn Trí Hiếu chia sẻ.

Thực ra, câu chuyện tăng vốn của các ngân hàng để đáp ứng yêu cầu của Basel II vào năm 2020 được đề cập nhiều lần trong 2-3 năm trở lại đây. Không ít ngân hàng cổ phần tư nhân đã nỗ lực và ghi nhận nhiều thành công thời gian qua, điển hình là hai ngân hàng nhỏ hơn là VIB và OCB đã chạm tới Basel II sớm hơn thời hạn tới một năm.

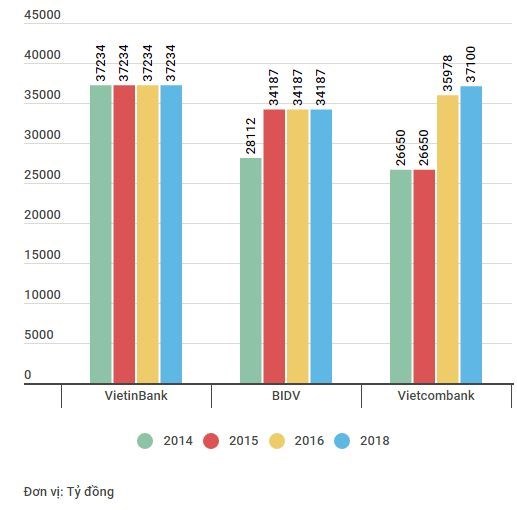

Hình 1. Tình hình Vốn điều lệ của Vietcombank, VietinBank và BIDV

Tuy nhiên, theo một số chuyên gia, chưa khi nào câu chuyện tăng vốn của các ngân hàng lại trở nên bức thiết như hiện nay, khi mà tại hội nghị tổng kết ngành Ngân hàng năm 2018 và triển khai nhiệm vụ ngân hàng năm 2019 mới đây khi cả 4 ngân hàng thương mại lớn nhất cùng đồng loạt than vãn về chuyện tăng vốn.

Ông Lê Đức Thọ, Chủ tịch Hội đồng Quản trị VietinBank cho biết, hệ số CAR của ngân hàng này hiện đang ở sát ngưỡng tối thiểu theo quy định và để không vi phạm quy định, trong quý IV/2018, VietinBank đã phải giảm dư nợ cho vay đối với nền kinh tế xuống 26.400 tỷ đồng khiến tăng trưởng tín dụng trong năm qua của ngân hàng này chỉ đạt 6,1%.

Tăng vốn đối với BIDV cũng đang là yêu cầu bức thiết khi mà tổng tài sản của ngân hàng này đạt tới gần 1,283 triệu tỷ đồng, song vốn điều lệ mới chỉ đạt gần 34.200 tỷ đồng – thấp nhất trong số 3 ngân hàng thương mại Nhà nước đã cổ phần hóa. Thực tế cho thấy, dù năm nào Ban lãnh đạo ngân hàng này cũng đề ra từ 3-4 phương án tăng vốn điều lệ, nhưng trong suốt 3 năm nay, BIDV vẫn không thể tăng nổi một đồng vốn điều lệ nào.

Năm 2019, các ngân hàng phải dồn lực vào việc triển khai thực hiện hai thông tư gồm: Thông tư số 13/2018/TT-NHNN quy định về hệ thống kiểm soát hoạt động và Thông tư số 41/2016/TT-NHNN quy định về tỷ lệ an toàn vốn đối với ngân hàng và chi nhánh ngân hàng nước ngoài. Với các quy định chặt chẽ của cả hai thông tư này, đòi hỏi ngân hàng phải có đủ các nguồn lực, đặc biệt là nguồn lực về tài chính để đảm bảo triển khai hiệu quả.

Có thể thấy quy định mới tạo áp lực ngân hàng phải tăng vốn chủ sở hữu cao hơn so với trước kia. Nếu ngân hàng không tăng được vốn thì bắt buộc phải thu hẹp quy mô tín dụng. Thậm chí, có ngân hàng có thể không đạt được tỷ lệ an toàn vốn tối thiểu như quy định.

“Đây là điều nguy hiểm cho các ngân hàng. Trong trường hợp họ không khắc phục được có thể bị đưa vào diện kiểm soát đặc biệt. Nên đối với các ngân hàng, trong năm 2019 tăng vốn để đáp ứng được tỷ lệ an toàn vốn là vấn đề vô cùng quan trọng”, TS. Nguyễn Trí Hiếu cảnh báo.