Hoàn thiện chính sách thuế tiêu thụ đặc biệt nhằm hướng dẫn sản xuất và tiêu dùng

Thuế tiêu thụ đặc biệt là sắc thuế tiêu dùng đánh vào một số hàng hoá dịch vụ đặc biệt nằm trong danh mục Nhà nước quy định.

Ở Việt Nam, Luật Thuế tiêu thụ đặc biệt đã qua các lần sửa đổi, bổ sung cho phù hợp với thực tiễn nền kinh tế - xã hội, với yêu cầu quản lý thuế trong từng giai đoạn, với chính sách điều tiết của Nhà nước trong từng thời kỳ. Tuy nhiên, so với yêu cầu đặt ra, chính sách thuế tiêu thụ đặc biệt cũng còn có những hạn chế nhất định, cần tiếp tục được hoàn thiện để phát huy hơn nữa vai trò của thuế tiêu thụ đặc biệt. Bài viết đánh giá những kết quả đạt được của chính sách thuế tiêu thụ đặc biệt hiện hành, nhận diện những tồn tại, hạn chế, từ đó đề xuất một vài giải pháp góp phần hoàn thiện chính sách thuế tiêu thụ đặc biệt nhằm hướng dẫn sản xuất và tiêu dùng.

Đặt vấn đề

Thuế tiêu thụ đặc biệt (TTĐB) đánh vào một số hàng hoá dịch vụ đặc biệt nằm trong danh mục Nhà nước quy định. Tính chất đặc biệt của hàng hoá, dịch vụ ở một quốc gia tuỳ thuộc vào phong tục, tập quán, lối sống và mức thu nhập bình quân đầu người của quốc gia đó. Nhìn chung, các hàng hoá, dịch vụ được lựa chọn để đánh thuế TTĐB có các tính chất sau:

- Hàng hoá, dịch vụ cao cấp vượt trên nhu cầu phổ thông của đời sống xã hội.

- Các loại hàng hoá, dịch vụ tiêu dùng không có lợi cho sức khoẻ, môi trường gây lãng phí cho xã hội và tác động tiêu cực đến đời sống văn hoá - xã hội.

- Lượng cầu của hàng hoá, dịch vụ này thường biến động theo thu nhập, ít biến động theo giá cả.

Thuế TTĐB thường có mức động viên cao. Thuế TTĐB được xác định trên cơ sở giá trị hoặc tính theo mức tuyệt đối và thường được thu với mức thuế cao hơn so với thuế tiêu dùng thông thường. Với mức động viên cao, nên khi Nhà nước đánh thuế TTĐB vào một hàng hóa, dịch vụ nào đó thường dẫn đến giá của hàng hóa, dịch vụ đó tăng lên, qua đó ảnh hưởng đến cung, cầu các hàng hóa dịch vụ.

Đặc điểm này thể hiện quan điểm điều tiết của Nhà nước thông qua thuế TTĐB. Xét ở khía cạnh quản lý, việc sản xuất và cung cấp các hàng hoá, dịch vụ được coi là đặc biệt không chỉ liên quan đến các vấn đề kinh tế, phân bổ nguồn lực, mà còn liên quan đến các vấn đề xã hội. Vì vậy, để sản xuất và tiêu dùng hàng hoá và dịch vụ này theo định hướng của Nhà nước, thì cần phải sử dụng mức thuế cao thông qua thuế TTĐB để hướng dẫn sản xuất và tiêu dùng hợp lý.

Xét ở khía cạnh phân phối thu nhập, đối tượng tiêu dùng phần lớn các hàng hoá, dịch vụ đặc biệt này là những người có thu nhập cao. Vì vậy, mức động viên cao còn nhằm điều tiết thu nhập của những người có thu nhập cao, đảm bảo công bằng xã hội.

Ở Việt Nam, Luật Thuế TTĐB đã qua các lần sửa đổi, bổ sung cho phù hợp với thực tiễn nền kinh tế-xã hội, với yêu cầu quản lý thuế trong từng giai đoạn, với chính sách điều tiết của Nhà nước trong từng thời kỳ. Lần sửa đổi, bổ sung Luật Thuế TTĐB gần nhất là trong năm 2014. Ngày 26/11/2014, Quốc hội thông qua Luật số 70/2014/QH13 sửa đổi, bổ sung một số điều của Luật Thuế TTĐB, có hiệu lực từ ngày 01/01/2016. Năm 2016, Luật sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng (GTGT), Luật Thuế TTĐB và Luật Quản lý thuế có hiệu lực thi hành từ ngày 01/7/2016.

Một số kết quả đạt được của chính sách thuế tiêu thụ đặc biệt hiện hành

Các kết quả chủ yếu đạt được của chính sách thuế TTĐB hiện hành thể hiện ở những nội dung sau:

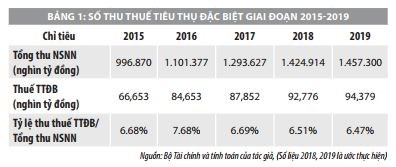

- Góp phần tạo nguồn thu cho ngân sách nhà nước (NSNN): Trong giai đoạn 2015-2019, số thu thuế TTĐB năm sau luôn cao hơn năm trước. Số thu thuế TTĐB hàng năm chiếm khoảng 6-7% trong tổng thu NSNN. Bằng việc đánh thuế TTĐB với thuế suất cao vào các càng hóa, dịch vụ xa xỉ, các hàng hóa cần điều tiết, qua đó Nhà nước thu được số thu thuế TTĐB khá lớn. Trong tổng thu từ thuế TTĐB thì số thu từ các mặt hàng ô tô, thuốc lá, rượu, bia chiếm tỷ trọng lớn nhất.

- Góp phần điều tiết thu nhập của những người có thu nhập cao: Hiện hành, đối với các hàng xa xỉ như ô tô từ 9 chỗ ngồi trở xuống: Loại có dung tích xi lanh trên 6.000 cm3 thuế suất thuế TTĐB là 150%, loại có dung tích xi lanh trên 5.000 cm3 đến 6.000 cm3 thuế suất thuế TTĐB là 130%; loại có dung tích xi lanh trên 4.000 cm3 đến 5.000 cm3 thuế suất thuế TTĐB là 110%. Đối với tàu bay, du thuyền, thuế suất thuế TTĐB là 30%. Đối với dịch vụ cao cấp như kinh doanh gôn, thuế suất thuế TTĐB là 20%; kinh doanh ca sino, trò chơi điện tử có thưởng: thuế suất thuế TTĐB là 35%; đối với kinh doanh đặt cược, thuế suất thuế TTĐB là 30%. Thông qua quy định thuế suất thuế TTĐB cao đối với hàng hóa, dịch vụ cao cấp, xa xỉ đã góp phần tăng điều tiết vào thu nhập của những người có thu nhập cao, qua đó góp phần giải quyết vấn đề tái phân phối thu nhập, đảm bảo công bằng xã hội.

- Góp phần hạn chế sản xuất và tiêu dùng những mặt hàng không có lợi như thuốc lá, rượu, bia: Hiện hành, thuế suất thuế TTĐB đối với thuốc lá là 75%; đối với bia là 65%; đối với rượu từ 20 độ trở lên là 65%, đối với rượu dưới 20 độ là 35%. Việc quy định thuế suất thuế TTĐB đối với thuốc lá, rượu, bia cao là nhằm mục đích hạn chế việc sản xuất, kinh doanh và tiêu dùng, bởi lẽ những hàng hóa này có ảnh hưởng không tốt đến sức khỏe, đến môi trường.

- Góp phần bảo vệ môi trường: Hiện thuế suất thuế TTĐB đối với xăng là 10%, đối với xăng E5 là 8%, đối với xăng E10 thuế suất thuế TTĐB là 7%. Việc quy định thuế suất thuế TTĐB đối với các loại xăng theo hướng thấp đối với các loại xăng thân thiện với môi trường, qua đó tạo điều kiện để giảm giá bán của các loại xăng này, thể hiện quan điểm của Nhà nước là khuyến khích tiêu dùng các loại xăng E5, E10.

Đối với ô tô thuế suất thuế TTĐB phân biệt theo nhiên liệu sử dụng, hiện hành thuế suất thuế TTĐB đối với xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng, thì thuế suất thuế TTĐB bằng 70% mức thuế suất áp dụng cho xe cùng loại; đối với xe ô tô chạy bằng năng lượng sinh học, thì thuế suất thuế TTĐB chỉ bằng 50% mức thuế suất áp dụng cho xe cùng loại; đối với ô tô chạy bằng điện loại chở người từ 9 chỗ trở xuống, thì thuế suất thuế TTĐB là 15%; đối với ô tô chạy bằng điện loại chở người từ 10 đến dưới 16 chỗ, thì thuế suất TTĐB là 10%; đối với ô tô loại chở người từ 16 đến dưới 24 chỗ, thì thuế suất là 5%.

Việc phân biệt thuế suất thuế TTĐB đối với ô tô tùy theo nhiên liệu sử dụng theo hướng ô tô sử dụng nhiên liệu càng thân thiện với môi trường, thì thuế suất thuế TTĐB ngày càng thấp, đã thể hiện quan điểm của Nhà nước là khuyến khích sử dụng ô tô thân thiện với môi trường.

- Thuế TTĐB đã có điều chỉnh để hỗ trợ doanh nghiệp sản xuất ô tô gặp khó khăn do Covid -19: Theo quy định tại Nghị quyết số 84/NQ-CP ngày 29/5/2020 về các nhiệm vụ, giải pháp tiếp tục tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy giải ngân vốn đầu tư công và đảm bảo trật tự an toàn xã hội trong bối cảnh đại dịch Covid -19, trong đó có quy định gia hạn thời hạn nộp thuế TTĐB đối với ô tô sản xuất hoặc lắp ráp trong nước “gia hạn thời hạn nộp thuế TTĐB đối với ôtô sản xuất hoặc lắp ráp trong nước đối với các khoản phải nộp phát sinh từ tháng 3/2020. Thời gian gia hạn không muộn hơn thời điểm 31/12/2020”. Việc gia hạn nộp thuế TTĐB nhằm giúp các doanh nghiệp sản xuất hoặc lắp ráp ô tô trong nước tháo gỡ khó khăn do ảnh hưởng dịch Covid-19.

Những vấn đề còn tồn tại, hạn chế

Mặc dù, chính sách thuế TTĐB triển khai trong thực tiễn đã ghi nhận những kết quả khả quan, song vẫn còn có những hạn chế nhất định, cụ thể:

- Phạm vi áp dụng của thuế TTĐB hiện hành ở Việt Nam còn hẹp: So với các nước đang phát triển, cũng như các nước trong khu vực, thuế TTĐB ở nước ta hiện nay có diện chịu thuế hẹp. Danh mục chịu thuế TTĐB của Thái Lan có 20 nhóm hàng hóa và dịch vụ, của Malaysia thu vào 17 loại hàng hóa, Hungari thu vào 22 loại hàng hóa, Thụy Điển thu vào 19 nhóm hàng hóa…

Một số loại hàng hóa, dịch vụ được các nước trong khu vực đưa vào diện chịu thuế TTĐB, nhưng chưa được đưa vào đối tượng chịu thuế TTĐB ở nước ta hiện nay như: đồ uống có ga, sản phẩm cao cấp: đồ trang sức và đá quý, đồng hồ đeo tay cao cấp, mỹ phẩm, nước hoa cao cấp…; các thiết bị điện, điện tử gia dụng cao cấp...

Chính sách thuế TTĐB hiện hành quy định khá nhiều trường hợp không chịu thuế TTĐB, nên cũng làm thu hẹp thêm đối tượng chịu thuế TTĐB. Phạm vi áp dụng thuế TTĐB còn hẹp nên số thu thuế TTĐB của Việt Nam còn chiếm tỷ lệ khiếm tốn trong tổng thu NSNN.

- Một số quy định trong chính sách thuế TTĐB chưa rõ ràng, gây khó khăn, vướng mắc trong quá trình thực hiện: Theo quy định hiện hành, xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó, tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng áp dụng thuế suất thuế TTĐB bằng 70% mức thuế áp dụng cho xe cùng loại chạy bằng xăng.

Mục tiêu của quy định này là khuyến khích người tiêu dùng sử dụng các loại xe thân thiện với môi trường. Loại xe được áp dụng thuế suất này phải là loại xe có hai động cơ: động cơ xăng và động cơ điện. Trong điều kiện bình thường, xe chủ yếu chạy bằng động cơ điện và động cơ xăng có tính chất dự phòng (khi ắc quy dùng để chạy động cơ điện chưa kịp nạp) lượng khí thải ra môi trường thấp hơn nhiều so với loại xe ô tô thông thường khác. Nhưng do quy định chưa rõ nên việc vận dụng trong thực tế gây ra sự hiểu nhầm, một số doanh nghiệp hiểu là loại ô tô chạy bằng năng lượng điện, nhưng năng lượng điện này có được do chuyển hóa từ nhiên liệu xăng cũng được áp dụng mức thuế suất ưu đãi này, song trên thực tế không phải như vậy.

- Thuế suất thuế TTĐB đối với mặt hàng thuốc lá còn thấp, chưa tương xứng với yêu cầu điều tiết đối với mặt hàng này: Theo Tổ chức Y tế thế giới, thuốc lá là một trong những nguyên nhân hàng đầu gây bệnh tật và tử vong trên thế giới. Việc sử dụng thuốc lá gây ra 25 loại bệnh khác nhau như: ung thư phổi, ung thư thanh quản, ung thư khoang miệng, ung thư da, các bệnh tim mạch… Việt Nam thuộc nhóm 15 nước có số người hút thuốc lá cao nhất trên thế giới. Mặc dù Việt Nam đã ký kết và tham gia Công ước Khung về Kiểm soát Thuốc lá từ ngày 01/01/2005; đã ban hành quy định cấm hút thuốc lá nơi công cộng, nhưng nhìn chung tỷ lệ người hút thuốc lá trên tổng số dân vẫn còn cao và người hút thuốc lá phân bố ở tất cả các độ tuổi khác nhau.

Một trong các nguyên nhân dẫn đến tỷ lệ người hút thuốc lá còn cao là do khả năng dễ tiếp cận với thuốc lá và do giá bán lẻ thuốc lá còn thấp. Giá bán lẻ thuốc lá thấp là do thuế TTĐB chưa cao. Đối với mặt hàng thuốc lá, thuế suất thuế TTĐB hiện hành là 75% tính trên giá bán chưa có thuế GTGT và chưa có thuế TTĐB. Với việc áp dụng mức thuế suất này thì tỷ lệ thuế trong giá bán lẻ chỉ chiếm khoảng 36% giá bán lẻ thuốc lá, trong khi trung bình của nhiều nước trên thế giới là 56%, thấp hơn so với nhiều nước ở khu vực ASEAN.

- Việc quy định thuế suất thuế TTĐB đối với một số mặt hàng chưa thực sự phù hợp, chưa đáp ứng yêu cầu điều tiết, hướng dẫn tiêu dùng và hướng tới bảo vệ môi trường: Theo quy định của Luật Thuế TTĐB hiện hành, mặt hàng xe ô tô vừa chở người, vừa chở hàng áp dụng mức thuế suất thuế TTĐB thấp hơn đối với xe ô tô chở người có cùng dung tích xi lanh (gồm 3 mức 15%, 20% và 25%), trong khi xe chở người có 8 mức thuế suất từ 35% đến 150%. Do có thuế suất thấp hơn, nên nhiều người tiêu dùng đã có xu hướng chuyển sang sử dụng xe bán tải, dẫn tới số lượng xe ô tô vừa chở người, vừa chở hàng nhập khẩu và tiêu dùng tăng nhanh trong những năm qua. Trong khi đó, thực tế là loại xe này vừa tiêu hao nhiều nhiên liệu, vừa chiếm nhiều diện tích khi tham gia giao thông.

Đề xuất, khuyến nghị

Nhằm góp phần hạn chế tối đa những tồn tại, bài viết đề xuất một số giải pháp sau:

- Mở rộng đối tượng chịu thuế TTĐB: Trên cơ sở phân loại các nhóm mặt hàng cần thực hiện chủ trương điều tiết đúng hướng sản xuất, tiêu dùng và phân phối thu nhập để đưa thêm một số hàng hóa, dịch vụ và đánh thuế TTĐB. Hiện nay, ở Việt Nam có khá nhiều mặt hàng là tiêu dùng cao cấp, nhưng chưa bị đánh thuế TTĐB (như mỹ phẩm cao cấp, vàng bạc, đá quý, dịch vụ thẩm mỹ viện...). Do vậy, cần nghiên cứu để dần đưa các hàng hóa, dịch vụ này vào diện chịu thuế TTĐB, bởi đây là những loại hàng hóa, dịch vụ cao cấp mà thành phần sử dụng đa số là những người có thu nhập cao trong xã hội. Việc mở rộng diện chịu thuế TTĐB với những hàng hóa dịch vụ này sẽ góp phần điều tiết thu nhập, định hướng tiêu dùng, mở rộng thêm được nguồn thu, góp phần tăng tỷ trọng thu thuế TTĐB trong tổng thu NSNN.

- Nghiên cứu điều chỉnh thuế suất thuế TTĐB: Cần điều chỉnh thuế suất thuế TTĐB hợp lý để thực hiện các mục tiêu của thuế TTĐB là rõ ràng, khuyến khích sử dụng hàng hóa thân thiện với môi trường, tăng điều tiết đối với các hàng hóa có hại để giảm sản xuất kinh doanh và tiêu dùng các hàng hóa này. Trong thời gian tới, thuế suất thuế TTĐB nên điều chỉnh thuế suất thuế TTĐB, cụ thể:

+ Đối với xe ô tô dưới 24 chỗ vừa chở người vừa chở hàng: Hiện tại, những loại xe này đang áp dụng mức thuế suất thuế TTĐB thấp nên số lượng xe loại này (nhất là loại xe bán tải có 5 chỗ ngồi) ngày càng phổ biến. Trong khi đó, loại xe này cũng gây ra nhiều vấn đề về môi trường, giao thông và các vấn đề xã hội khác, vì cũng sử dụng nguyên liệu là xăng, dầu, kích thước lớn… do đó, cần xem xét tăng mức thuế suất thuế TTĐB đối với mặt hàng này. Mức thuế suất thuế TTĐB đối với ô tô dưới 24 chỗ vừa chở người vừa chở hàng cũng giống như các loại xe cùng số chỗ ngồi, cùng dung tích và cùng loại nhiên liệu.

+ Đối với xe sử dụng năng lượng điện cần quy định rõ hơn loại xe chạy bằng năng lượng điện đang được ưu đãi thuế suất so với xe chạy bằng nhiên liệu xăng để tránh các trường hợp hiểu nhầm trong thực hiện. Cụ thể, loại xe chạy bằng xăng kết hợp với năng lượng điện, năng lượng sinh học đang được áp dụng thuế suất thuế TTĐB chỉ bằng 70% loại xe chạy bằng xăng, do vậy, cần quy định rõ chỉ áp dụng đối với xe có 2 động cơ, trong đó động cơ sử dụng năng lượng điện là chủ yếu, động cơ chạy bằng xăng mang tính dự phòng khi hết điện (tức xe có hệ thống sạc điện riêng). Quy định này không áp dụng đối với xe sử dụng năng lượng điện nhưng lại chuyển hóa từ xăng.

+ Hiện hành thuế suất thuế TTĐB đối với xe ô tô chạy bằng điện, loại chở người từ 9 chỗ trở xuống, áp dụng thuế suất 15%; Loại từ 10 đến dưới 16 chỗ, áp dụng thuế suất 10%; Loại từ 16 đến dưới 24 chỗ, áp dụng thuế suất 5%. Trên thực tế, có một số nước trên thế giới không đánh thuế TTĐB đối với ô tô chạy bằng điện, một số nước đánh thuế TTĐB rất thấp đối với ô tô loại này. Việt Nam cần nghiên cứu giảm thuế suất thuế TTĐB đối với ô tô loại này, để góp phần để khuyến khích sử dụng xe ô tô thân thiện với môi trường.

+ Đối với mặt hàng bia, rượu: Hiện nay, mức giá bia, rượu của Việt Nam vẫn còn ở mức thấp, bên cạnh các yếu tố chất lượng, giá thành thì mức điều tiết thu nhập của thuế TTĐB cũng là một yếu tố dẫn đến hiện tượng này. Khi đó, việc tiếp cận với các hàng hóa này trong xã hội quá dễ dàng, dẫn đến nhiều hệ lụy về sức khỏe, lối sống, xã hội, môi trường… Do đó, cần tăng mức thuế suất thuế TTĐB đối với hàng hóa này.

+ Đối với thuốc lá: Mức thuế TTĐB của Việt Nam thấp, nên thực tế thuế TTĐB chỉ chiếm khoảng hơn 35% so với giá bán thuốc lá. Do vậy, để đạt mục tiêu giảm tiêu dùng thuốc lá, nên nghiên cứu phương án tăng mức thuế TTĐB đối với thuốc lá, có thể lựa chọn phương án là tăng thuế suất thuế TTĐB đối với thuốc lá hoặc đánh thuế hỗn hợp, bên cạnh đánh thuế TTĐB đối với thuốc lá thì áp dụng mức thuế tuyệt đối cho 1 đơn vị sản phẩm thuốc lá bán ra. Việc áp dụng thuế hỗn hợp đối với thuốc lá hiện đã được khá nhiều nước áp dụng.

Tài liệu tham khảo:

1. Luật Thuế Tiêu thụ đặc biệt số 02/VBHN-VPQH ngày 28/4/2016;

2. Nghị quyết số 84/NQ-CP ngày 29/5/2020 của Chính phủ về các nhiệm vụ, giải pháp tiếp tục tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy giải ngân vốn đầu tư công và đảm bảo trật tự an toàn xã hội trong bối cảnh đại dịch Covid -19;

3. Học viện Tài chính (2019), Giáo trình Thuế, NXB Tài chính;

4. Đinh Thị Ngọc Mai (2019), Hoàn thiện chính sách thuế gián thu ở Việt Nam, Luận án Tiến sĩ kinh tế, Học viện Tài chính.