Lãi suất bình quân 10%/năm, doanh nghiệp BĐS phát hành gần 37.000 tỉ đồng trái phiếu trong 8 tháng

Theo ước tính của CTCP Chứng khoán SSI, trong 8 tháng đầu năm, nhóm bất động sản chào bán 47.804 tỉ đồng trái phiếu nhưng chỉ có 36.146 tỉ đồng trái phiếu được phát hành, dư bán 10.858 tỉ đồng.

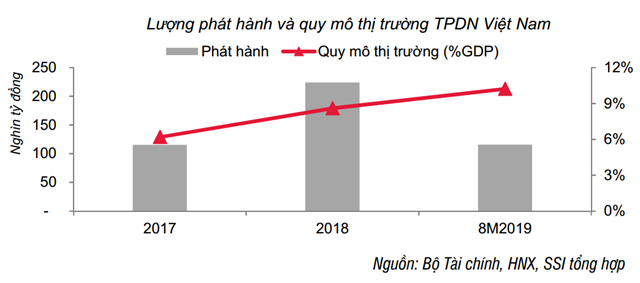

SSI cho biết, căn cứ thông tin phát hành riêng lẻ trên Sở Giao dịch Chứng khoán Hà Nội (HNX) và công bố thông tin của các doanh nghiệp, ước tính trong 8 tháng đầu năm 2019, tổng lượng chào bán trái phiếu là 129.016 tỉ đồng và lượng phát hành 117.142 tỉ đồng.

Tỉ lệ phát hành thành công trên toàn thị trường vào khoảng 90,8% và qui mô thị trường tăng mạnh, chiếm khoảng 10,2% GDP.

Theo SSI, Nghị định 163/2018/NĐ-CP đã tạo hành lang pháp lí thông thoáng hơn cho thị trường trái phiếu doanh nghiệp (TPDN).

Bên cạnh đó, các chính sách từ Ngân hàng Nhà nước (NHNN) như giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn, giới hạn cho vay một khách hàng không quá 15% vốn tự có, điều chỉnh hệ số rủi ro với cho vay BĐS… dẫn đến sự dịch chuyển kênh huy động vốn của các doanh nghiệp từ tín dụng ngân hàng sang phát hành trái phiếu.

Ngoài ra, phát hành trái phiếu có sự tham gia tích cực của các trung gian phân phối là ngân hàng, công ty chứng khoán. Sự gia tăng cung và phía cầu làm cho thị trường TPDN Việt Nam trở lên sôi động hơn.

Doanh nghiệp BĐS phát hành 36.946 tỉ đồng trong 8 tháng

Các doanh nghiệp BĐS là tổ chức phát hành lớn thứ hai sau các ngân hàng thương mại với tổng giá trị phát hành 36.946 tỉ đồng (chiếm 31,5%), tỉ lệ phát hành thành công đạt 77,3%, mức thấp nhất trong các nhóm.

Trong 8 tháng đầu năm, nhóm BĐS có 44/108 doanh nghiệp chào bán trái phiếu qua 139 đợt. Trong số 47.804 tỉ đồng trái phiếu được chào bán, chỉ có 36.146 tỉ đồng trái phiếu được phát hành, dư bán 10.858 tỉ đồng.

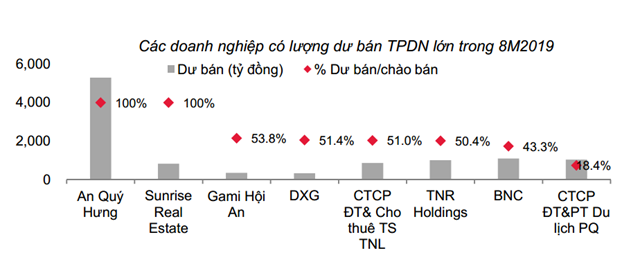

Trong đó, An Quý Hưng và Sunrise Real Estate, một thành viên của Bitexco là hai doanh nghiệp huy động trái phiếu bất thành. Còn lại là 59 đợt phát hành có dư bán và 76 đợt phát hành được mua hết toàn bộ.

Cụ thể, An Quý Hưng phát hành 5.300 tỉ đồng, chia làm 2 đợt, do CTCP Chứng khoán Kỹ Thương (TCBS) tư vấn phát hành và Sunrise Real Estate, một thành viên của Bitexco phát hành 820 tỉ đồng trái phiếu, do CTCP Chứng khoán VPS (VPBS) tư vấn phát hành.

CTCP Đầu tư và Phát triển Du lịch Phú Quốc là doanh nghiệp có tổng giá trị phát hành lớn nhất với 4.610 tỉ đồng. Toàn bộ trái phiếu phát hành được bảo đảm bởi cổ phần của Vinhomes, bảo lãnh thanh toán bởi Vinpearl và Vinhomes.

Một số doanh nghiệp có lượng phát hành lớn khác là Tân Liên Phát Sài Gòn (2.228 tỉ đồng), Vinpearl (2.000 tỉ đồng), Tiếp vận và Tân Liên Phát Tân Cảng (1.979 tỉ đồng), Novaland (1.900 tỉ đồng)…

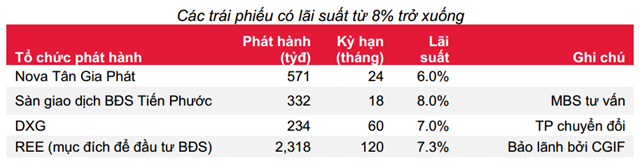

Ngoài ra, đợt phát hành 100 triệu USD (tương đương 2.318 tỉ đồng) trái phiếu kì hạn 10 năm của REE vào cuối tháng 1/2019 được SSI xếp vào nhóm BĐS do mục đích huy động vốn là phát triển các dự án BĐS.

Trái phiếu được bảo lãnh bởi Tổ chức bảo lãnh và Đầu tư tín dụng (CGIF), thuộc Ngân hàng Phát triển Châu Á (ADB).

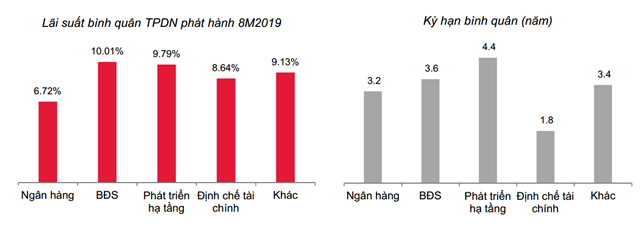

Trái phiếu BĐS có lãi suất bình quân 10%/năm

Bất động sản là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro. Bản thân các ngân hàng thương mại cũng phải áp hệ số rủi ro 50% khi cho vay đảm bảo bằng nhà ở, quyền sử dụng đất; 200% khi cho vay đầu tư, kinh doanh BĐS (theo thông tư 36) và hệ số này còn tăng cao hơn nữa trong dự thảo thông tư thay thế.

Rủi ro cao hơn nên lãi suất trái phiếu BĐS thuộc nhóm cao nhất cũng là điều dễ hiểu. Lãi suất trái phiếu bình quân của tất cả các trái phiếu BĐS phát hành 8 tháng đầu năm 2019 là 10.01%/năm.

Chỉ có 4 doanh nghiệp huy động được trái phiếu có lãi suất từ 8% trở xuống, nếu loại trừ các khoản này, lãi suất huy động bình quân tăng lên 10.3%/năm.

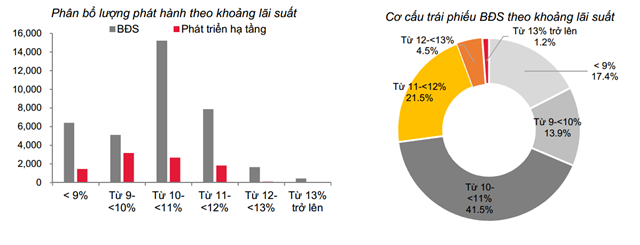

Khoảng lãi suất từ 10% đến dưới 11%/năm chiếm tỉ trọng lớn nhất (15.277 tỉ đồng, tương đương 41,5%). Tiếp theo là khoảng từ 11% đến dưới 12%/năm (7.874 tỉ đồng, 21,5%). Như vậy, 94,3% trái phiếu BĐS phát hành có lãi suất dưới 12%/năm.

Chỉ có 8 lô phát hành của 5 doanh nghiệp với tổng giá trị phát hành 2.079 tỉ đồng trái phiếu có lãi suất từ 12%/năm trở lên (chiếm 5,7%). Trong đó, cao nhất là 200 tỉ đồng trái phiếu phát hành ngày 8/4/2019 của CTCP Phát triển BĐS Phát Đạt (Mã: PDR) với mức lãi suất 14,45%/năm.

Trong 6 đợt phát hành của Phát Đạt đã có 4 đợt đều ở nhóm lãi suất cao nhất thị trường, hai đợt còn lại có lãi suất thấp hơn thì đều được các ngân hàng ôm trọn.

Cụ thể, Ngân hàng TMCP Quân Đội (MBBank - Mã: MBB) mua trọn lô trái phiếu 550 tỉ đồng, có lãi suất thả nổi, năm đầu 10,5%/năm, các năm sau bằng lãi suất tham chiếu cộng 3,5%/năm, kì hạn 5 năm, phát hành ngày 3/6/2019.

Tiếp đó, Ngân hàng TMCP Phương Đông (Mã: OCB) mua trọn lô trái phiếu 225 tỉ đồng, có lãi suất 9,5%/năm, kì hạn 1 năm, được phát hành vào ngày 1/8/2019.

Ngân hàng, CTCK tham gia tích cực vào trái phiếu BĐS

Trong tổng số 36.876 tỉ đồng trái phiếu BĐS được phát hành, có 7.410 tỉ đồng (20,1%) được mua bởi các ngân hàng thương mại (NHTM), 3.250 tỉ đồng (8,8%) được mua bởi các công ty chứng khoán (CTCK) và 22.664 tỉ đồng (61,5%) chỉ có thông tin chung chung là do nhà đầu tư trong nước mua.

TCBS là tổ chức tư vấn phát hành lớn nhất đối với trái phiếu BĐS. Công ty đã thu xếp phát hành thành công cho gần 13,7 nghìn tỷ đồng trái phiếu BĐS, tập trung vào các công ty liên quan đến Vingroup như Vinpearl, CTCP Đầu tư và Phát triển Du lịch Phú Quốc.

Ngoài ra, TCBS còn thu xếp phát hành cho Cáp treo Bà Nà, NewCo, BĐS Tân Liên Phát Sài Gòn, Tân Liên Phát Tân Cảng.

CTCP Chứng khason MB (MBS) thời gian gần đây cũng đẩy mạnh mảng trái phiếu,Vlà trung gian thu xếp phát hành thành công cho 2.792 tỉ đồng trái phiếu BĐS, trong đó có trái phiếu của Novaland, FLC và một số công ty khác.

Được biết vào nửa cuối tháng 8, trong công văn gửi các ngân hàng, NHNN nhấn mạnh sẽ xử lí nghiêm các trường hợp vi phạm qui định liên quan đến hoạt động đầu tư trái phiếu doanh nghiệp.

Trong đó, NHNN yêu cầu các ngân hàng thương mại không được mua trái phiếu doanh nghiệp trong đó có mục đích để cơ cấu lại các khoản nợ của doanh nghiệp.

Đồng thời, các ngân hàng cũng phải kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng qui mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro.