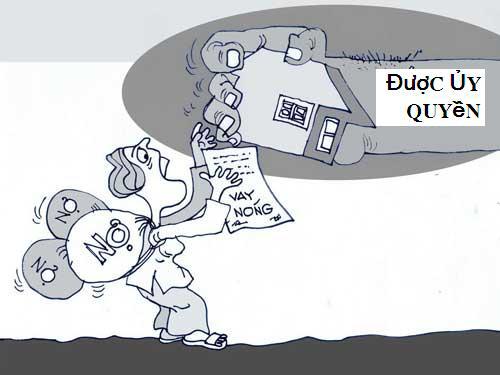

Mất nhà vì hợp đồng ủy quyền

Nhiều gia đình khi không tiếp cận được vốn ngân hàng đã ủy quyền cho người khác sử dụng sổ đỏ của mình để vay giúp, song không ngờ phải gánh món nợ khổng lồ "từ trên trời rơi xuống".

Vợ chồng anh Nguyễn Quang Trung (xã Kim Nỗ, Đông Anh, Hà Nội) như "đứng đống lửa, như ngồi đống than”, bởi mảnh đất hương hỏa gần 250 m2 đang có nguy cơ bị ngân hàng phát mại.

Cách đây gần 3 năm, cần vốn làm ăn, nhưng không thể vay được ngân hàng, vợ chồng anh vay 300 triệu đồng của chị Nguyễn Thị Tuyết Lan (trú ở quận Tây Hồ). Đổi lại, họ phải giao “sổ đỏ”, ký hợp đồng ủy quyền (thời hạn 36 tháng) với nội dung giao chị Lan toàn quyền đứng ra làm thủ tục vay tiền ngân hàng hoặc bảo lãnh cho bên thứ 3 vay vốn của các tổ chức tín dụng.

Có được bản hợp đồng ủy quyền cùng “sổ đỏ” của vợ chồng anh Trung, chị Lan giao cho ông Phạm Văn Hạnh (ở huyện Thanh Trì) đem thế chấp ngân hàng vay 1,8 tỷ đồng. Đến nay, cho dù hợp đồng tín dụng giữa ông Hạnh và ngân hàng hết từ lâu, nhưng người vay vốn vẫn không thanh toán nợ và yêu cầu giải chấp “sổ đỏ”. Khoản vay nợ của ông Hạnh được chuyển hóa sang vợ chồng anh Trung. Tính cả tiền gốc, lãi đến hạn và lãi quá hạn, hiện tổng số tiền phát sinh đã gần 3 tỷ đồng.

Anh Trung cho biết được ngân hàng gọi lên thông báo và xác nhận khoản vay nợ kia. Theo ngân hàng, gia đình anh đã ủy quyền cho bên thứ 3 đứng ra dùng “sổ đỏ” thế chấp vay tiền, không muốn bị phát mại nhà đất phải hoàn trả toàn bộ số nợ phát sinh mà ông Hạnh đã đứng ra vay mượn nếu không ngân hàng buộc phải áp dụng biện pháp cần thiết mà các bên đã cam kết, thỏa thuận.

Vụ việc của vợ chồng anh Trung không phải là trường hợp hiếm gặp vào thời điểm hiện nay. Mới đây, TAND Hà Nội đã tuyên bố cho một ngân hàng thắng kiện trong vụ tranh chấp vay nợ. Người “bỗng dưng” mất nhà là ông Trần Ngọc Quang (trú ở xã Mễ Trì, Từ Liêm, Hà Nội). Năm 2007, do cần 400 triệu đồng làm ăn nhưng lại không thể tiếp cận được nguồn vốn ngân hàng, ông Quang cậy nhờ một người quen.

Sau khi nhận ủy quyền vay vốn bằng việc thế chấp quyền sử dụng mảnh đất 82m2 của gia đình ông Quang, người này lại bán đứt cho người thứ ba. Sau đó, người mua nhà của ông Quang mang “sổ đỏ” đến ngân hàng thế chấp vay gần 2 tỷ đồng. Gia đình, ông Quang chỉ biết sự việc khi ngân hàng tìm đến đòi nhà vì người dùng “sổ đỏ” thế chấp vay tiền không trả được nợ.

Luật sư Nguyễn Quang Tiến (Đoàn luật sư Hà Nội) nhìn nhận, đứng về mặt pháp lý thì ngân hàng hoàn toàn có cơ sở để phát mại tài sản thế chấp. Thế nhưng ở chừng mực nào đó, việc bán nhà đất như của gia đình anh Trung không thật sự thuyết phục. Bởi lẽ trước khi quyết định cho vay vốn, bao giờ ngân hàng cũng phải thẩm tra tài sản thế chấp và phương án sản xuất, kinh doanh rất kỹ càng. Trên cơ sở đó, nhà băng sẽ nắm rõ được nhu cầu vay vốn thực sự, việc sử dụng đồng vốn ra sao cũng như khả năng trả nợ thế nào. Và để tránh rủi ro cho tất cả các bên, ngân hàng nhất thiết phải tiến hành “đối chất” giữa người ủy quyền và người nhận ủy quyền đối với khoản tiền vay thực tế. Cái lợi từ việc làm này trước hết thuộc về ngân hàng, nhất là trong bối cảnh bất động sản “đóng băng” như hiện nay.

Cũng theo luật sư Tiến, ngoài việc chủ động của ngân hàng thì Luật Công chứng cũng đã quy định công chứng viên phải giải thích cặn kẽ về hậu quả pháp lý cho các bên đương sự khi họ ký hợp đồng ủy quyền tài sản với nhau, đặc biệt là đối với bất động sản. Tuy nhiên, trong thực tế không phải hợp đồng ủy quyền nào công chứng viên cũng giải thích tỉ mỉ, thậm chí một số người còn cố tình “lờ” đi.

Với những người bị mất nhà từ việc ủy quyền thế chấp tài sản vay vốn ngân hàng, luật sư Tiến cho rằng “tiên trách kỷ, hậu trách nhân”. Một khi không hiểu rõ, không biết rõ về nó thì chớ có dại mà “nhắm mắt” ký bừa.