Chất lượng thu nhập làm giảm động lực nắm giữ tiền mặt của các công ty niêm yết ở Việt Nam

Nghiên cứu này nhằm kiểm tra ảnh hưởng của chất lượng thu nhập đến hành vi nắm giữ tiền mặt của các doanh nghiệp phi tài chính ở Việt Nam. Kết quả nghiên cứu này mang đến hàm ý cho các nhà quản trị trong công ty về đảm bảo tính chính xác, trung thực của báo cáo tài chính.

Nghiên cứu này nhằm kiểm tra ảnh hưởng của chất lượng thu nhập đến hành vi nắm giữ tiền mặt của các doanh nghiệp phi tài chính ở Việt Nam. Với mẫu dữ liệu gồm 289 công ty phi tài chính niêm yết trên thị trường chứng khoán Việt Nam trong giai đoạn 2013-2018, nghiên cứu tìm thấy bằng chứng về tác động ngược chiều của chất lượng thu nhập đến lượng tiền mặt mà công ty nắm giữ, nghĩa là những công ty có chất lượng thu nhập cao có thể giảm động lực nắm giữ tiền mặt. Ngoài ra, các đặc điểm của doanh nghiệp như quy mô, đòn bẩy tài chính, khả năng tăng trưởng và hiệu quả hoạt động có ảnh hưởng đến mối quan hệ giữa chất lượng thu nhập và tiền mặt của doanh nghiệp. Kết quả nghiên cứu này mang đến hàm ý cho các nhà quản trị trong công ty về đảm bảo tính chính xác, trung thực của báo cáo tài chính.

Giới thiệu

Thu nhập và lượng tiền mặt có sẵn trong kinh doanh là một trong những nhân tố quan trọng đối với các công ty. Các nhà đầu tư thường dựa vào kết quả thu nhập trên báo cáo tài chính để ra quyết định, bên cạnh đó việc quản trị dòng tiền có hiệu quả là vấn đề rất được các nhà quản trị công ty quan tâm.

Giữa hai đại lượng trên có mối quan hệ với nhau: Thu nhập phản ánh dòng tiền công ty từ việc cung ứng hàng hóa và dịch vụ, tuy nhiên có nhiều trường hợp công ty có lợi nhuận trên sổ sách nhưng lại không có sẵn nguồn tiền để đáp ứng nghĩa vụ thanh toán ngắn hạn. Vì vậy, chất lượng thu nhập có ý nghĩa quan trọng, ảnh hưởng đến quyết định lượng tiền mặt cần nắm giữ.

Trên cơ sở lý thuyết và các bằng chứng thực nghiệm liên quan, bài viết này xem xét khả năng ảnh hưởng của chất lượng thu nhập đến hành vi nắm giữ tiền mặt tại các doanh nghiệp, một mặt xác nhận vấn đề thông tin bất cân xứng giữa công ty và nhà tài trợ bên ngoài, mặt khác cung cấp bằng chứng thực nghiệm về lợi ích của việc nâng cao chất lượng thu nhập cho các nhà quản trị doanh nghiệp ở Việt Nam.

Cơ sở lý thuyết và bằng chứng thực nghiệm

Khái niệm về chất lượng thu nhập

Francis và cộng sự (2005) xem chất lượng thu nhập là một thước đo về tính chính xác của báo cáo tài chính công ty. Dechow và cộng sự (2010) định nghĩa, chất lượng thu nhập như là khả năng cung cấp thông tin về các đặc điểm của hoạt động tài chính của công ty liên quan đến quyết định cụ thể của một người ra quyết định cụ thể. Theo Shin và cộng sự (2018), chất lượng

thu nhập tập trung vào độ chính xác mà thu nhập kế toán chuyển tải thông tin về dòng tiền dự kiến cho các bên liên quan bên ngoài, đặc biệt là các nhà đầu tư và chủ nợ. Vì vậy, chất lượng thu nhập, hay chất lượng của thu nhập kế toán, thường được hiểu là khả năng hay mức độ phản ánh của thu nhập đối với các điều kiện kinh tế cơ bản, mức độ ước lượng dòng tiền, mức độ thận trọng và mức độ dự báo.

Dechow và cộng sự (2010) đã tiến hành lược khảo trên 300 nghiên cứu liên quan, để rút ra các nhóm nhân tố ảnh hưởng đến chất lượng thu nhập: (1) các đặc điểm của công ty (bao gồm hiệu quả hoạt động, tỷ lệ nợ, đầu tư và tăng trưởng, quy mô công ty); (2) thực trạng lập báo cáo tài chính; (3) quản trị công ty và kiểm soát công ty; (4) kiểm toán; (5) khuyến khích của thị trường cổ phiếu và (6) các nhân tố môi trường bên ngoài.

Mối quan hệ giữa chất lượng thu nhập và hành vi nắm giữ tiền mặt

Việc nắm giữ tiền mặt theo Keynes (1937) bao gồm động cơ chi phí giao dịch và động cơ phòng ngừa. Miller và Orr (1966) cho rằng, các công ty có thể thiết lập mức tiền mặt nắm giữ bằng việc đánh đổi giữa chi phí và lợi ích của thanh khoản. Opler và cộng sự (1999) đã kiểm định mô hình đánh đổi này và cho thấy, tiền mặt nắm giữ có quan hệ cùng chiều với cơ hội tăng trưởng, rủi ro dòng tiền; có quan hệ ngược chiều với khả năng tiếp cận thị trường tài chính, đại diện bởi quy mô và mức xếp hạng tín dụng.

Myers và Majluf (1984) giải thích hành vi nắm giữ tiền mặt bằng lý thuyết trật tự phân hạng cho rằng, tồn tại tình trạng thông tin bất cân xứng giữa công ty và các nhà đầu tư làm gia tăng chi phí tài trợ bên ngoài, khuyến khích các nhà quản trị nắm giữ nhiều tiền mặt hơn để giảm lệ thuộc vào nguồn tài trợ bên ngoài. Sun và cộng sự (2012) cũng nhất trí rằng, các công ty có mức độ thông tin bất cân xứng cao phải chịu chi phí tài trợ bên ngoài cao hơn, cho dù là vốn vay hay vốn chủ sở hữu; buộc công ty phải duy trì nguồn tài trợ nội bộ cao hơn.

Jensen và Meckling (1976) dùng lý thuyết đại diện để giải thích quan điểm khác nhau của cổ đông và nhà quản trị về lợi ích và chi phí của việc duy trì các tài sản thanh khoản. Các nhà quản trị ưa chuộng nắm giữ nhiều tiền mặt hơn để phòng ngừa rủi ro kinh doanh và mở rộng phạm vi ảnh hưởng. Tại các công ty có chi phí đại diện cao, dự trữ tiền mặt thường cao hơn mức cần thiết để tối đa hóa giá trị cổ đông.

Verrecchia (2001) xem chất lượng báo cáo tài chính có liên quan đến tình trạng bất cân xứng thông tin, có thể gây ra hiện tượng lựa chọn đối nghịch và mối nguy đạo đức. Vì vậy, chất lượng thu nhập kém có thể dẫn đến tình trạng không chắc chắn về thực trạng tài chính của công ty và dấy lên hoài nghi về khả năng thu nhập bị quản lý sai lệch. Francis và cộng sự (2005) cũng nhất trí rằng chất lượng thu nhập kém làm gia tăng tính không chắc chắn của tình hình tài chính của công ty và làm trầm trọng thêm tình trạng bất cân xứng thông tin. Một khi chất lượng thu nhập được xem là thước đo của bất cân xứng thông tin, hệ quả chắc chắn là tồn tại mối quan hệ nghịch biến giữa chất lượng thu nhập và lượng tiền mặt mà công ty nắm giữ.

Các bằng chứng thực nghiệm liên quan

Verrecchia (2001) cho thấy, chất lượng báo cáo tài chính cao hơn sẽ giảm thiểu bất cân xứng thông tin. Các bằng chứng thực nghiệm sau đó cho thấy bất cân xứng thông tin đã làm gia tăng đáng kể tỷ lệ tiền mặt của công ty (Ozkan và Ozkan, 2004; Ferreira và Vilela, 2004).

Nhiều tác giả đã sử dụng chất lượng thu nhập như là đại diện của mức độ bất cân xứng thông tin và xem xét ảnh hưởng của nó đến hành vi nắm giữ tiền mặt của công ty. García-Teruel và cộng sự (2009) từ mẫu nghiên cứu của các công ty Tây Ban Nha tìm thấy bằng chứng cho thấy chất lượng thu nhập kế toán cao hơn làm giảm mức độ tài sản ngắn hạn.

Sun và cộng sự (2012) nghiên cứu trên mẫu các công ty niêm yết ở Mỹ giai đoạn 1980-2005 đã tìm ra bằng chứng về mối quan hệ tiêu cực giữa chất lượng thu nhập và tiền mặt của công ty. Shin và cộng sự (2018) khi nghiên cứu trên mẫu các công ty Hàn Quốc trong giai đoạn 2000-2014 đã cung cấp bằng chứng về ảnh hưởng tiêu cực của chất lượng thu nhập đến tiền mặt vượt trội của công ty. Gần đây, Farinha và cộng sự (2018) đã xác nhận các kết quả nghiên cứu nêu trên từ mẫu các công ty niêm yết ở Vương quốc Anh trong giai đoạn 1988-2015.

Tuy vậy, theo hiểu biết chủ quan của nhóm tác giả các nghiên cứu liên quan ở Việt Nam chưa được thực hiện nhiều. Đa số các nghiên cứu được thực hiện hoặc liên quan đến hành vi quản trị thu nhập (earnings management) hoặc hành vi nắm giữ tiền mặt, mà chưa thấy có nghiên cứu về mối quan hệ giữa hai biến này. Chẳng hạn, Ngô Minh Phương (2019) đã điều tra các yếu tố quyết định đến việc nắm giữ tiền mặt và xác nhận một số yếu tố như tuổi công ty, dòng tiền, đòn bẩy tài chính, vốn lưu động ròng, cổ tức có ảnh hưởng tích cực đến nắm giữ tiền mặt. Nguyễn Thị Phương Hồng (2017) đã xác định mức độ quản trị lợi nhuận các công ty niêm yết trên thị trường chứng khoán Việt Nam trong giai đoạn 2012-2014 và so sánh với thực trạng này với một số quốc gia khác. Vì vậy, nghiên cứu này được tiến hành nhằm thu hẹp khoảng trống nghiên cứu nêu trên.

Phương pháp nghiên cứu

Giả thuyết nghiên cứu

Mối quan hệ giữa chất lượng thu nhập và tiền mặt nắm giữ thường được giải thích từ tiếp cận bất cân xứng thông tin và hầu hết bằng chứng thực nghiệm liên quan đều chỉ ra mối quan hệ nghịch biến giữa hai đại lượng này. Việt Nam được MSCI xem là thị trường cận biên, với quy định pháp luật về bảo vệ nhà đầu tư chưa được hoàn thiện, điểm số quản trị công ty của Việt Nam trong giai đoạn 2012-2019, mặc dù có cải thiện rõ rệt, là thấp nhất trong số 6 quốc gia tham gia Dự án Thẻ điểm quản trị công ty ASEAN (VIOD, 2020). Trong môi trường có cơ chế quản trị công ty chưa hoàn thiện, bất cân xứng thông tin kết hợp với vấn đề đại diện làm giảm chất lượng thu nhập và gia tăng tiền mặt nắm giữ (Dittmar và Mahrt-Smith, 2007). Vì vậy, giả thuyết nghiên cứu đầu tiên của nhóm tác giả là:

H1: Tồn tại mối quan hệ nghịch biến giữa chất lượng thu nhập và hành vi nắm giữ tiền mặt của doanh nghiệp tại Việt Nam.

Giả thuyết thứ hai liên quan đến các đặc điểm của công ty có ảnh hưởng đến mối quan hệ giữa chất lượng thu nhập và tiền mặt của doanh nghiệp. Dechow và cộng sự (2012) tổng kết bốn đặc điểm của doanh nghiệp ảnh hưởng đến chất lượng thu nhập, đó là hiệu quả hoạt động, tỷ lệ nợ, đầu tư và tăng trưởng, quy mô công ty. Theo các tác giả trên, những công ty có quy mô nhỏ, hiệu quả hoạt động yếu kém, có tỷ lệ nợ cao, hoặc cơ hội tăng trưởng thấp đều có thể dẫn đến hành vi điều chỉnh lợi nhuận do tình trạng bất cân xứng thông tin, qua đó có xu hướng làm sụt giảm chất lượng thu nhập. Tuy vậy, bằng chứng thực nghiệm về ảnh hưởng của các đặc điểm doanh nghiệp đến mối quan hệ giữa chất lượng lợi nhuận và tiền mặt là rất khác nhau. Nhóm tác giả đề xuất giả thuyết nghiên cứu sau:

H2: Đặc điểm của doanh nghiệp (quy mô, hiệu quả hoạt động, tỷ lệ nợ, khả năng tăng trưởng) có ảnh hưởng đến mối quan hệ giữa chất lượng thu nhập và hành vi nắm giữ tiền mặt của doanh nghiệp tại Việt Nam.

Mô hình và các biến nghiên cứu

Mô hình nghiên cứu được kế thừa từ Farinha và cộng sự (2018), cụ thể sau:

CASHit=α+β1EQit+β2CFit+β3SIZEit+β4TOBINQit+β5NWCit+

β6STDEBTit+ 7LTDEBTit+β8UNIQit+β9ZSCOREit +εit

Trong đó:

Biến phụ thuộc: tiền mặt (CASH), được đo bằng tỷ số giữa tiền, các khoản tương đương tiền và đầu tư tài chính ngắn hạn so với tổng tài sản.

Biến độc lập: Chất lượng thu nhập (EQ)

EQ được tính toán theo mô hình Farinha và cộng sự (2018), Sun và cộng sự (2012), và nhiều tác giả trước sử dụng. Đầu tiên hồi quy biến kế toán dồn tích (total accruals) năm t theo dòng tiền từ hoạt động kinh doanh 3 năm (t, t-1 và t+1), thay đổi trong doanh thu năm t và giá trị máy móc, thiết bị năm t. Sau đó tính toán phần dư từ phương trình hồi quy. EQ là độ lệch chuẩn của phần dư trong 5 năm liền kề, từ năm (t–4) đến năm t. EQ càng cao thì mức độ không giải thích được của biến kế toán dồn tích theo các biến độc lập càng cao, nghĩa là chất lượng thu nhập càng thấp; và ngược lại. Vì vậy, dấu kỳ vọng của hệ số β1 là dương.

Các biến kiểm soát:

- Dòng tiền hoạt động (CF) được đo lường bằng tỷ số giữa tổng số thu nhập hoạt động và khấu hao tài sản cố định so với tổng tài sản.

- Quy mô công ty (SIZE) được đo bằng logarit tự nhiên của tổng doanh thu.

- Cơ hội tăng trưởng (TOBINQ) được đo lường bằng giá sổ sách của nợ cộng với giá thị trường của vốn chủ sở hữu chia cho tổng tài sản.

- Vốn lưu động ròng (NWC) được đo bằng tỷ số giữa khoản phải thu, tồn kho trừ khoản phải trả so với tổng tài sản.

- Tỷ lệ nợ (STDEBT và LTDEBT) lần lượt đo bằng tỷ số giữa nợ ngắn hạn, nợ dài hạn so với tổng tài sản.

- Tính độc đáo của sản phẩm (UNIQ) được đo bằng tỷ số giữa lãi gộp và doanh thu thuần.

- Rủi ro phá sản (ZSCORE) được tính toán theo công thức của Altman (1968).

Mẫu dữ liệu

Mẫu dữ liệu được thu thập từ báo cáo tài chính và giá trị trường của các công ty niêm yết trên 2 Sở giao dịch chứng khoán Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (HNX) trong khoảng thời gian từ 2013 - 2019, là giai đoạn sau khủng hoảng tài chính thế giới và trước đại dịch Covid-19. Các công ty tài chính và công ty không đủ dữ liệu trong giai đoạn nghiên cứu sẽ bị loại bỏ. Việc tính toán giá trị cho biến chất lượng thu nhập (EQ) đã thu hẹp mẫu nghiên cứu còn 289 công ty trong giai đoạn 2013-2018, tạo thành mẫu dữ liệu bảng cân bằng với 1.734 quan sát.

Xử lý dữ liệu

Để kiểm tra giả thuyết nghiên cứu H1, nhóm tác giả sử dụng các ước lượng hồi quy cho dữ liệu bảng (hồi quy gộp, hiệu ứng cố định và hiệu ứng ngẫu nhiên) và các kiểm định lựa chọn được thực hiện để xác định ước lượng phù hợp. Các tác giả cũng kiểm tra các vi phạm giả định hồi quy (tự tương quan, phương sai sai số thay đổi) và khắc phục vi phạm (nếu có).

Giả thuyết nghiên cứu H2 được kiểm tra bằng cách tiến hành hồi quy theo các mẫu phụ. Đối với quy mô, tỷ lệ nợ và khả năng tăng trưởng, mẫu phụ được chia theo trung vị của biến độc lập. Đối với hiệu quả hoạt động, mẫu phụ được chia theo tiêu chí lãi/lỗ (theo lợi nhuận trước thuế).

Thảo luận kết quả nghiên cứu

Thống kê mô tả

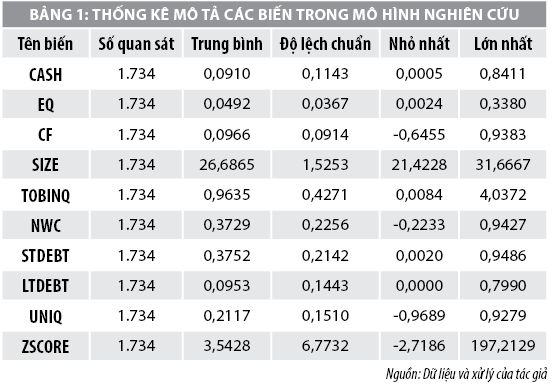

Bảng 1 cho thấy, tỷ lệ tiền mặt nắm giữ trung bình của các doanh nghiệp trong mẫu đạt 9,1% so với tổng tài sản. Giá trị EQ bình quân (tỷ lệ nghịch với chất lượng thu nhập) đạt 4,92%. Ma trận hệ số tương quan không cho thấy vấn đề đa cộng tuyến nghiêm trọng.

Thảo luận kết quả nghiên cứu

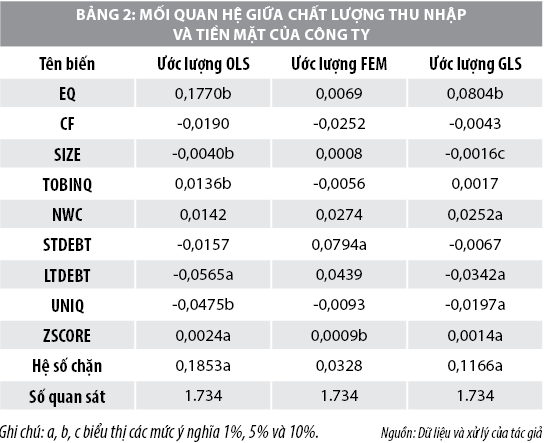

Ước lượng phù hợp cho tập dữ liệu bảng là mô hình hiệu ứng cố định (FEM). Tuy nhiên, kết quả ước lượng này tồn tại hiện tượng tự tương quan và phương sai sai số thay đổi. Vì vậy, các tác giả khắc phục vi phạm bằng ước lượng bình phương nhỏ nhất tổng quát (GLS).

Bảng 2 cho thấy, EQ có tương quan dương với biến phụ thuộc CASH, và có ý nghĩa thống kê 5% theo ước lượng GLS. Vì EQ tỷ lệ nghịch với chất lượng thu nhập, kết quả nghiên cứu này xác nhận giả thuyết nghiên cứu thứ nhất của các tác giả, nghĩa là chất lượng thu nhập có ảnh hưởng tiêu cực đến hành vi nắm giữ tiền mặt của các doanh nghiệp trong mẫu nghiên cứu. Kết quả này phù hợp với các bằng chứng thực nghiệm trước đó của García-Teruel và cộng sự (2009), Sun và cộng sự (2012), Shin và cộng sự (2018), Farinha và cộng sự (2018) tại nhiều quốc gia khác nhau. Kết quả này khẳng định thực trạng bất cân xứng thông tin giữa doanh nghiệp và môi trường ngoài, đồng thời tồn tại hành vi điều chỉnh thu nhập của các nhà quản trị trong doanh nghiệp.

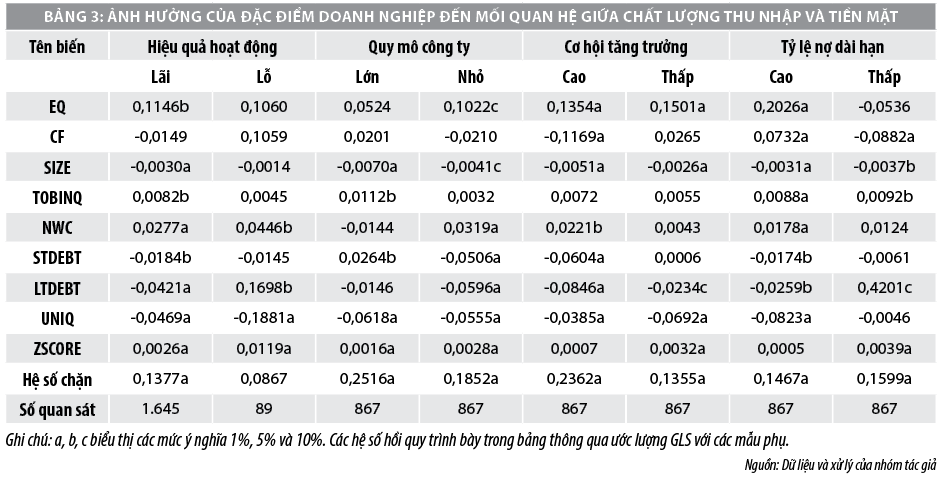

Kết quả hồi quy từ Bảng 3 cho thấy, các đặc điểm doanh nghiệp thực sự có ảnh hưởng đến mối quan hệ giữa chất lượng thu nhập và tiền mặt mà doanh nghiệp nắm giữ. Ở những công ty có quy mô nhỏ, hoặc có cơ hội tăng trưởng thấp, hoặc có tỷ lệ nợ cao, ảnh hưởng của chất lượng thu nhập đến tiền mặt nắm giữ lớn hơn các công ty còn lại. Kết quả này phù hợp với lập luận của Dechow và cộng sự (2012) cũng như nhiều bằng chứng thực nghiệm trước đó do chính các tác giả trên tổng hợp.

Riêng kết quả hồi quy liên quan đến đặc điểm hiệu quả kinh doanh không như kỳ vọng (ảnh hưởng của chất lượng thu nhập đến tiền mặt tại các công ty thua lỗ thấp hơn các công ty có lãi, và không có ý nghĩa thống kê), nhưng kết quả này tương tự với phát hiện của Farinha và cộng sự (2018) trên mẫu các công ty đại chúng ở Vương quốc Anh. Các công ty thua lỗ thường bị hạn chế, thậm chí không thể tiếp cận nguồn tài trợ bên ngoài, vì vậy tiền mặt nhàn rỗi có chi phí cơ hội cao đáng kể. Trong trường hợp này, chất lượng thu nhập sẽ có tác động yếu hơn đến hành vi nắm giữ tiền mặt, nếu so với các công ty đang kinh doanh có lãi.

Kết luận và hàm ý quản trị

Nhằm kiểm tra ảnh hưởng của tình trạng bất cân xứng thông tin lên hành vi nắm giữ tiền mặt của các nhà quản trị trong doanh nghiệp, nhóm tác giả đã kiểm định mô hình về mối quan hệ giữa chất lượng thu nhập và tỷ lệ tiền mặt trên mẫu các doanh nghiệp phi tài chính niêm yết trong giai đoạn 2013-2018. Kết quả nghiên cứu xác nhận ảnh hưởng tiêu cực của chất lượng thu nhập đến tỷ lệ tiền mặt của doanh nghiệp, nghĩa là bất cân xứng thông tin có thể dẫn đến việc tích lũy tiền mặt quá mức, gây thiệt hại cho cổ đông và các bên liên quan. Bên cạnh đó, nghiên cứu cũng xác nhận ảnh hưởng cao hơn của bất cân xứng thông tin đến hành vi nắm giữ tiền mặt tại các công ty có quy mô nhỏ, có tỷ lệ nợ cao, có khả năng tăng trưởng thấp.

Kết quả này là cơ sở cho một số hàm ý hoàn thiện cơ chế quản trị công ty tại các doanh nghiệp Việt Nam.

Thứ nhất, nâng cao chất lượng của thông tin tài chính được công bố, đặc biệt là các báo cáo tài chính, nhằm giảm tình trạng bất cân xứng thông tin giữa doanh nghiệp và nhà đầu tư.

Thứ hai, nâng cao tiêu chuẩn niêm yết về các đặc điểm doanh nghiệp có ảnh hưởng đến chất lượng thu nhập như quy mô, hiệu quả hoạt động, khả năng tăng trưởng và đòn bẩy tài chính.

Tài liệu tham khảo:

1.Nguyễn Thị Phương Hồng (2017), Phân tích thực trạng mức quản trị lợi nhuận của các công ty niêm yết trên thị trường chứng khoán Việt Nam bằng mô hình Jones điều chỉnh. Tạp chí Kinh tế và Phát triển, số 245 (tháng 11/2017), trang 46-57;

2.Ngô Minh Phương (2019), Các yếu tố tài chính quyết định đến việc nắm giữ tiền mặt của các công ty niêm yết trên HOSE. Tạp chí Công Thương, số 6 (tháng 4/2019), trang 311-317;

3.VIOD (2020b), Thẻ điểm Quản trị công ty ASEAN 2019 – Báo cáo tóm tắt của Việt Nam, Truy cập tại https://viod.vn/wp-content/uploads/2020/12/Bao-Cao-Tom-tat-ACGS2019_Vietnam_FINAL.pdf;

4.Bigelli, M., & Sánchez-Vidal, J. (2012), Cash holdings in private firms. Journal of Banking & Finance, 36(1), 26-35;

5.Dechow, P., Ge, W., & Schrand, C. (2010), Understanding earnings quality: A review of the proxies, their determinants and their consequences. Journal of accounting and economics, 50(2-3), 344-401;

6.Dittmar, A., & Mahrt-Smith, J. (2007), Corporate governance and the value of cash holdings. Journal of financial economics, 83(3), 599-634.

(*) Phạm Quốc Việt, Phạm Quang Hiếu

(**) Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 5/2021.