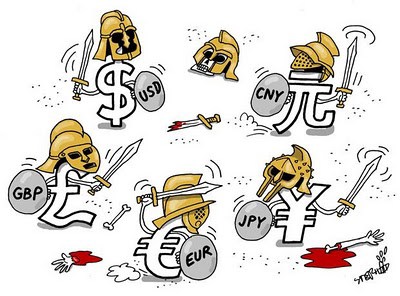

“Chiến tranh tiền tệ” thế giới và những rủi ro tiềm ẩn

Gần đầy, nhiều cảnh báo đã liên tục được đưa ra liên quan đến vấn đề "chiến tranh tiền tệ" toàn cầu khi mà hàng loạt các nước sử dụng các biện pháp tiền tệ để hạ giá đồng tiền nước mình nhằm thúc đẩy xuất khẩu, hạn chế nhập khẩu. Với những đặc điểm khác biệt so với các cuộc chiến tiền tệ trong lịch sử, vấn đề "chiến tranh tiền tệ" giai đoạn 2010 - 2013 vẫn còn nhiều tranh cãi. Tuy nhiên, nếu thực sự đang xảy ra một cuộc chiến tiền tệ thì hậu quả của nó đối với kinh tế thế giới là rất nghiêm trọng.

Cụm từ "chiến tranh tiền tệ" liên tục được quan chức trên thế giới nhắc đến và xuất hiện trên các mặt báo khá nhiều trong những tháng gần đây sau khi Cục Dự trữ liên bang Mỹ (Fed) thông báo triển khai gói nới lỏng định lượng lần thứ 3 (QE3) song song với việc cam kết giữ lãi suất thấp sát 0% đến giữa năm 2015. "Chiến tranh tiền tệ" được hiểu là việc các quốc gia đua nhau giảm giá đồng tiền của mình với mục đích thúc đẩy xuất khẩu và hạn chế nhập khẩu.

QE3 được coi là biện pháp nới lỏng tiền tệ mạnh tay nhất trong lịch sử Fed kể từ sau khủng hoảng Đại suy thoái 1929 - 1933 bởi Fed cam kết quy mô "in tiền" 85 tỷ USD/tháng sẽ được duy trì liên tục cho đến khi tỷ lệ thất nghiệp của Mỹ xuống dưới 6,5% (hiện nay tỷ lệ thất nghiệp của Mỹ- vẫn xấp xỉ 8%).

QE3 cùng với cam kết giữ lãi suất thấp gần 0% đến giữa năm 2015 đả dẫn đến nhiều chỉ trích cho rằng Fed đang cố tình hạ giá đồng USD với mục đích tăng sức cạnh tranh cho hàng xuất khẩu của Mỹ.

Thực tế, chỉ trong vòng 2 tuần tính đến ngày 14/9/2012 - một ngày sau khi kết thúc cuộc họp ủy ban điều hành thị trường mở Fed FOMC với tuyên bố về QE3 - đồng USD đã giảm giá xấp xỉ 5% so với đồng EUR khi đồn đoán về động thái nới lỏng mạnh tay của Fed lan rộng trên thị trường và từ đó tiếp tục giảm mạnh cho đến nay (ngày 1/2/2013 tỷ giá EUR/USD chạm ngưỡng cao nhất trong vòng 15 tháng, ở mức 1,3639 USD ăn 1 EUR). Thâm hụt thương mại tháng 12/2012 của Mỹ thu hẹp mạnh xuống 38,5 tỷ USD - mức thâm hụt thương mại theo tháng thấp nhất trong vòng hơn 2 năm qua.

Một tuần sau quyết định QE3 của Fed, Ngân hàng Trung ương (NHTW) Nhật Bản cũng bất ngờ công bố quyết định nới lỏng quyết liệt chính sách tiền tệ của mình. Sau khi mở rộng chương trình mua tài sản thêm 10 nghìn tỷ Yên lên mức 80 nghìn tỷ Yên (tương đương 101 tỷ USD) vào tháng 9/2012, NHTW Nhật Bản liên tục mở rộng gói mua tài sản vào tháng 10, 11 và gần đây nhất, ngày 22/1/2013, quy mô chương trình mua tài sản đã được tăng lên mức 111 nghìn tỷ Yên (tương đương 113 tỷ USD) và sẽ kéo dài vô thời hạn.

Mặc dù, Thống đốc Masaaki Shirakawa khẳng định động thái nới lỏng một cách quyết liệt là nhằm đảm bảo kinh tế Nhật Bản "không chệch ra khỏi xu hướng hồi phục về mức tăng trưởng dài hạn trong bối cảnh lạm phát ổn định", nhưng những gì mà ông Shinzo Abe, Thủ tướng mới của Nhật Bản, tuyên bố hồi tháng 12/2012 trước khi chính thức nhậm chức rằng "Nhật Bản phải tự bảo vệ mình bằng cách duy trì một đồng yên yếu nhằm chống lại việc các nước khác đang giảm giá đồng tiền của mình" và khẳng định "mức tỷ giá 90 Yên ăn 1 USD sẽ đem lại lợi nhuận cho các doanh nghiệp xuất khẩu của Nhật Bản, việc tỷ giá dao động quanh mức 80 thực sự là một khó khăn lớn đối với doanh nghiệp xuất khẩu Nhật Bản" khiến giới quan sát cho rằng Nhật Bản đang công khai chủ động phá giá đồng Yên với mục đích rõ ràng là hỗ trợ xuất khẩu. Đồng Yên Nhật đã giảm giá mạnh khoảng 17% so với đồng USD chỉ trong 3 tháng qua.

Lo ngại về "chiến tranh tiền tệ" thực chất đã bắt đầu từ năm 2010 khi Mỹ khởi đầu chiến dịch nới lỏng định lượng khiến USD giảm giá mạnh, kéo theo một loạt các nước cũng tìm mọi cách bảo vệ đồng tiền của mình không tăng giá, nổi bật nhất là Brazil và Thụy Sỹ.

Tháng 8/2011, bất chấp lạm phát vẫn cao hơn mức mục tiêu, NHTW Brazil đột ngột quyết định cắt giảm lãi suất và tuyên bố Brazil sẽ "không ngần ngại can thiệp để giảm giá đồng Real"; năm 2012, NHTW liên tục can thiệp trực tiếp vào thị trường ngoại hối bằng cách bán ra các hợp đồng hoán đổi đảo nghịch (reverse-currency swaps) và Bộ trưởng Tài chính Guido Mantega nhấn mạnh rằng, Chính phủ Brazil sẽ không để đồng Real tăng giá.

Trong bối cảnh đồng Franc Thụy Sỹ tăng giá mạnh so với nhiều đồng tiền với vai trò dự trữ an toàn, thì tháng 9/2011, lần dầu tiên kể từ năm 1978, NHTW Thụy Sỹ đưa ra quyết định mua "không giới hạn" các ngoại tệ nhằm giữ tỷ giá luôn trên ngưỡng 1,20 Euro ăn 1 Franc, khiến đồng Franc ngay lập tức giảm giá 8,1% so với Euro chỉ trong vòng 1 ngày sau khi NHTW bắt đầu can thiệp. Chiến dịch giảm giá tiền tệ gần đây giữa Mỹ và Nhật Bản đang gây quan ngại sâu sắc rằng nó có thể lan rộng thành một cuộc chiến tiền tệ toàn cầu với sự tham gia của nhiều quốc gia. Phó Thống đốc NHTW Nga Alexei Ulyukayev đả bày tỏ lo ngại "Nhật Bản đang can thiệp làm yếu đồng Yên và các nước khác có thể sẽ nối gót".

Dù Chủ tịch NHTW châu Âu ECB Mario Draghi cũng khẳng định "tỷ giá đồng EUR không phải ià mục tiêu chính sách tiền tệ" nhưng theo các nhà kinh tế của Goldman Sachs và Citigroup, nếu đồng Euro còn tiếp tục tăng, ECB có thể sẽ buộc phải cát giảm lãi suất điểu hành. Tiếng nói của nhiều NHTW khác, từ Na-uy, Thụy Điển đến các nước mới nổi như Hàn Quốc, Brazil, Trung Quốc cũng đều cho thấy đồng nội tệ tăng giá mạnh có thể sẽ là nguyên nhân khiến NHTW các nước này giảm lãi suất và thực hiện “các hành động trả đũa từ các quốc gia nhằm giảm thiểu bất kỳ tác động tiêu cực nào lên xuất khẩu và lòng tin của nhà đầu tư"

"Chiến tranh tiền tệ" lần này có những điểm mới so với những cuộc chiến trong lịch sử "Chiến tranh tiền tệ' không phải là hiện tượng mới. Cuộc chiến tiền tệ nổi tiếng những năm 1930s xảy ra sau khi nước nước Anh tuyên bố bãi bỏ chế độ bản vị vàng và phá giá đồng bảng Anh với một loạt các đồng tiền bản vị vàng còn lại nhằm nâng cao khả năng cạnh tranh cho hàng hóa xuất khẩu nước này trong bối cảnh thế giới chìm trong Đại suy thoái.

Lợi thế thương mại của Anh sau khi phá giá tiền tệ thúc đẩy một chuỗi các nước cũng lập tức chấm dút bản vị vàng, tạo điều kiện cho các NHTW thực hiện chiến dịch bơm tiền ồ ạt phục hồi kinh tế gồm Na-uy, Thụy Điển, Đan Mạch (1931), Mỹ (1934), Pháp và Đức (1936). Từ đầu thế kỷ 21, Trung Quốc cũng bị nhiều nước công kích, nhất là Mỹ và Nhật Bản, về việc giữ đồng Nhân dân tệ yếu để thúc đẩy xuất khẩu. Tuy nhiên, cuộc chiến tiền tệ gần đây kể từ sau khủng hoảng tài chính toàn cầu 2008 tương đối khác biệt so với những cuộc chiến tiền tệ trước đây.

Trước đây, các can thiệp nhằm hạ giá đồng bản tệ được thực hiện chủ yếu thông qua can thiệp trực tiếp của NHTW trên thị trường ngoại hối hoặc bằng các biện pháp bảo hộ thương mại, kiểm soát vốn. Tuy nhiên, trong cuộc chiến lần này, công cụ chủ yếu là các công cụ chính sách tiền tệ với mục tiêu theo tuyên bố là "hỗ trợ tăng trưởng kinh tế" và có tác động lên các đồng tiền trên thế giới. Tại cuộc họp thượng đỉnh G20, Bộ trưởng Tài chính Canada Jim Flaherty đã đặt ra câu hỏi làm thế nào để phân biệt giữa việc sử dụng chính sách tiền tệ nhằm mục tiêu thúc đẩy nền kinh tế với việc các chính sách tiền tệ này được hướng trực tiếp vào mục tiêu tỷ giá và thừa nhận rất khó khăn để nhận biết điều này.

Do đó, câu hỏi có phải đang diễn ra một cuộc "chiến tranh tiền tệ" lúc này không cũng đã gây nhiều tranh cãi. Các nước phát triển gồm Mỹ, Nhật Bản cho rằng, họ không hề nhắm vào tỷ giá mà chỉ đang thực hiện các biện pháp "mang tính nội bộ nhằm thực hiện những "mục tiêu nội bộ quốc gia". Kết luận của Hội nghị G20 tháng 2/2013 đã nhất trí rằng "không có gì sai" với những biện pháp chính sách của nhà nước này.

Quỹ Tiền tệ quốc tế (IMF) cũng cho rằng các nước đang quá thổi phồng vấn đề '"chiến tranh tiền tệ", và chỉ nên coi những căng thẳng tiền tệ hiện nay ở mức độ "lo ngại tiền tệ" chứ chưa đến mức "chiến tranh tiền tệ". Tuy niên, phe khẳng định "chiến tranh tiền tệ" dường như chiếm số đông hơn với quan điểm: giảm giá tiền tệ, dù thông qua trực tiếp can thiệp ngoại hối hay qua các công cụ chính sách tiền tệ, vẫn cứ là giảm giá tiền tệ và sẽ tác động bất lợi lên các nước còn lại.

Những động cơ đằng sau một cuộc "chiến tranh tiền tệ" - Ai được, ai mất?

Đồng nội tệ yếu dường như là hy vọng cuối cùng cho các quốc gia để cứu vãn tăng trưởng kinh tế khi mà dư địa chính sách tiền tệ và chính sách tài khóa không còn. Lãi suất điều hành đã giảm xuống mức thấp sát 0% tại Mỹ và Nhật Bản nên không cho phép các NHTW tiếp tục cắt giảm lãi suất hỗ trợ tăng trưởng kinh tế.

Trong khi đó, cam kết về các biện pháp tài khóa, nguy cơ "vách đá tài khóa" và mâu thuẫn về trần nợ công tại Mỹ; mức nợ công cao báo động tại Nhật Bản 250% GDP cản trở các Chính phủ và người dân hậu thuẫn cho bất kỳ kế hoạch nới lỏng tài khóa với quy mô đủ đáp ứng yêu cầu khôi phục tăng trưởng kinh tế hiện nay. Vấn đề ở chỗ, khi một nước thực hiện các biện pháp làm giảm giá đồng nội tệ của mình, sẽ kéo theo những biện pháp trả đũa từ các nước còn lại. Và hậu quả có thể là rất nghiêm trọng với kinh tế thế giới.

Cuộc chiến tiền tệ những năm 1930 đã cho thấy, trong ngắn hạn, những nước thực hiện phá giá trước có thể có lợi thế (the first mover's advantages). Giai đoạn 1930s, Anh là nước đầu tiên rời bỏ chế độ bản vị vàng và phá giá tiền tệ và do đó là nước phục hồi kinh tế sớm nhất. Song, lợi thế của nước này là bất lợi của nước khác. Pháp, Đức - những nước rời bỏ bản vị vàng khá muộn - đã phải trải qua một giai đoạn suy thoái kinh tế kéo dài với những bất lợi về thương mại gây ra bởi các nước phá giá tiền tệ trước đó.

Tổng kết của ngân hàng D&B (2011) về chiến tranh tiền tệ năm 1930 đã cho thấy, việc một số nước phá giá tiền tệ đã khiến các nước đối tác thương mại của họ chìm sâu hơn vào suy thoái kinh tế, cản trở thương mại và tiếp tục thúc đẩy các nước phá giá tiền tệ hơn nữa, dẫn đến kinh tế toàn cầu thu hẹp, đầu tư và thương mại toàn cầu sụt giảm tương tự như hậu quả của chiến tranh thế giới lần thứ 2. Trong cuộc chiến tiền tệ lần này, đồng USD, yên Nhật và bảng Anh đang là những đồng tiền giảm giá mạnh hơn so với các đồng tiền khác sau những gói in tiền khổng lồ của NHTW các nước này. Hậu quả là đã có những đồng tiền khác tăng giá mạnh, đáng kể nhất là Euro, Won Hàn Quốc và Real Brazil, tác động tiêu cực lên xuất khẩu của các quốc gia này.

Tuy nhiên, trong trung dài hạn, các lý thuyết kinh tế đã cho thấy giảm giá tiền tệ không phải lúc nào cũng hiệu quả đối với tăng trưởng kinh tế. Theo điều kiện Marshall- Lerner, phá giá nội tệ chỉ có thể có tác dụng cải thiện cán cân thương mại nếu tổng hệ số co giãn của xuất khẩu với giá cả và nhập khẩu với giá cả lớn hơn 1. Theo tạp chí World Street Journal, nhiều nghiên cứu cho thấy điều kiện này không được thỏa mãn tại phần lớn các quốc gia, kể cả trong quá khứ cũng như hiện tại.

Nghiên cứu của D&B (2011) cũng phân tích những rủi ro gây ra bởi cuộc "chiến tranh tiền tệ" hiện nay. Đó là sự bất ổn về giá tài sản (chủ yếu trên thị trường tiền tệ), sự gia tăng của các biện pháp bảo hộ thương mại nhằm bảo vệ tính cạnh tranh của hàng hóa xuất khẩu mỗi quốc gia, dẫn đến những tranh chấp liên quan đến chống bán phá giá hàng hóa.

Những rủi ro này sẽ tác động tiêu cực lên thương mại và đầu tư quốc tế. Diễn biến này thực tế đã xảy ra từ sau cuộc khủng hoảng tài chính toàn cầu 2008 - 2009 đến nay và có thể sẽ còn tiếp tục trầm trọng hơn nữa. Sự bất ổn về tiền tệ đã diễn ra tại nhiều nước trong giai đoạn vừa qua, nhất là tại các nước xuất khẩu hàng hóa cơ bản và những nước đang chuyển đổi.

Đối với các biện pháp bảo hộ thương mại, từ tháng 1/2008, đã có thêm gần 1500 biện pháp bảo hộ thương mại được áp dụng trên toàn thế giới, 75% số đó được áp dụng tại các nước phát triển. Năm 2008, số lượng các vụ tranh chấp thương mại quốc tế cũng đã tăng gần 50% so với năm 2007 khi các nước tìm cách bảo hộ khu vực trong nước thông qua việc khởi kiện các nước khác đã trợ cấp cho hàng xuất khẩu. Sau khi giảm xuống trong năm 2009, số vụ khởi kiện tiếp tục tăng, đe dọa đến sự ổn định của chuỗi cung cấp hàng hóa toàn cầu.

Theo James Rickards, tác giả cuốn "Chiến tranh tiền tệ: Sự kiến tạo của một cuộc khủng hoảng toàn cầu mới [Currency Wars: The Making of the Next Global Crisis]", trong cuộc chiến tiền tệ, sẽ không thể có người chiến thắng. Khi các nước đua nhau phá giá tiền tệ, cuộc chiến sẽ giống như một trận đấu bóng bàn không phân thắng bại, bóng bay từ bên này sang bên kia mà không thể phân định được người thắng cuộc. Hậu quả sẽ là sự bất ổn, thậm chí là sụp đổ, của hệ thống tiền tệ quốc tế, lòng tin vào tiền giấy sẽ không còn khi mà nhiều quốc gia đều in tiền hàng loạt, và khi đó lạm phát sẽ tăng mạnh. Chuyên gia này cũng nhận định chiến tranh tiền tệ có thể biến thành chiến tranh thương mại và đôi khi có thể biến thành chiến tranh thực sự giữa các quốc gia.