Giải pháp kiểm soát, phòng ngừa rủi ro tín dụng lĩnh vực bất động sản

Vốn đầu tư phát triển nền kinh tế Việt Nam được thực hiện qua rất nhiều kênh khác nhau nhưng đến nay vốn tín dụng ngân hàng vẫn đóng vai trò chủ lực… Tăng trưởng dư nợ vốn tín dụng ngân hàng có tác động rất quan trọng đến phát triển bền vững nền kinh tế. Trong thời gian qua, vay vốn lĩnh vực bất động sản thu hút được sự quan tâm lớn của dư luận. Do đó, phân tích thực trạng vốn tín dụng cho nền kinh tế nói chung, lĩnh vực bất động sản nói riêng sẽ giúp đưa ra các đánh giá về vấn đề này, từ đó có các giải pháp để tăng trưởng tín dụng an toàn, hiệu quả và bền vững.

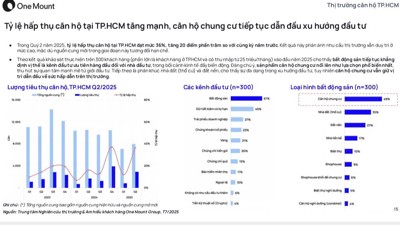

Thực trạng diễn biến dư nợ tín dụng nền kinh tế

Theo số liệu của Ngân hàng Nhà nước (NHNN) Việt Nam, tính đến hết tháng 5/2022, dư nợ tín dụng ngân hàng tăng 8,04% so với cuối năm 2021 và tăng 16,94% so với cùng kỳ năm 2021; tỷ lệ nợ xấu nội bảng của hệ thống tổ chức tín dụng (TCTD) là 1,62%. Mức tăng trưởng dư nợ như trên là khá cao, gấp gần 2 lần mức tăng cùng kỳ 2 năm gần đây và cao hơn bình quân cùng kỳ từ năm 2010 đến nay.

Trong số đó, có một số ngân hàng thương mại (NHTM) đã đạt mức tăng trưởng dư nợ trên 10% trong 5 tháng đầu năm và đạt gần 2/3 chỉ tiêu tăng trưởng tín dụng đã được NHNN giao cho từ đầu năm. Với mức độ tăng trưởng tín dụng như trên, dư luận và giới nghiên cứu đặt ra câu hỏi, tín dụng có tăng trưởng “nóng” không, có tiềm ẩn rủi ro cho nền kinh tế hay không? Các rủi ro cho vay bất động sản như thế nào?

Thực tế cho thấy, tăng trưởng tín dụng thời gian qua có thể giải thích phần nhiều là do nhu cầu vốn của nền kinh tế phục hồi sau 2 năm bị ảnh hưởng bởi dịch bệnh COVID-19, do tác động tích cực của việc thực hiện các Hiệp định thương mại tự do của Việt Nam với các khối và các nước trên thế giới.

Còn về lạm phát, chỉ số giá tiêu dùng (CPI) tăng khá so với cùng kỳ chủ yếu do giá cả các mặt hàng quan trọng trên thị trường quốc tế tăng, tác động đến thị trường trong nước, chứ không phải do vấn đề tiền tệ, do tín dụng ngân hàng. Bên cạnh đó, chất lượng tín dụng được đảm bảo, tỷ lệ nợ xấu của các NHTM được kiểm soát chặt chẽ, các khoản nợ xấu cũ được quyết liệt xử lý bằng tổng hợp các biện pháp, nhất là bán tài sản đảm bảo tiền vay, thu hồi nợ.

Xem xét chi tiết hơn về tăng trưởng dư nợ tín dụng ngân hàng trong 5 tháng đầu năm 2022 cho thấy, có 4/5 lĩnh vực ưu tiên của nền kinh tế như: nông nghiệp nông thôn, doanh nghiệp nhỏ và vừa, công nghiệp phụ trợ, ứng dụng công nghệ cao trong sản xuất nông sản sạch có mức tăng cao hơn cùng kỳ. Tăng trưởng tín dụng ngân hàng trong những tháng đầu năm 2022 cũng phù hợp với diễn biến phục hồi của nền kinh tế và tập trung vào các lĩnh vực sản xuất kinh doanh, sản xuất các mặt hàng xuất khẩu. Căn cứ mục tiêu kinh tế - xã hội như tăng trưởng GDP, lạm phát được Quốc hội và Chính phủ đề ra, NHNN xây dựng chỉ tiêu tăng trưởng tín dụng định hướng cho cả năm của các hệ thống TCTD; đồng thời, có điều chỉnh phù hợp với nhu cầu, khả năng hấp thụ vốn của nền kinh tế, bảo đảm cung cấp vốn cho phát triển kinh tế nhưng cũng thận trọng với rủi ro lạm phát và rủi ro nợ xấu phát sinh.

NHNN cũng chỉ đạo các TCTD kiểm soát tăng trưởng tín dụng an toàn, hiệu quả, tập trung vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên, tạo điều kiện thuận lợi cho người dân, doanh nghiệp tiếp cận vốn tín dụng ngân hàng; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như đầu tư, kinh doanh bất động sản (BĐS), chứng khoán, các dự án BOT, BT giao thông; đầu tư mua trái phiếu doanh nghiệp.

Phân tích rủi ro tín dụng bất động sản

Tính đến cuối tháng 4/2022, tổng dư nợ đối với lĩnh vực BĐS của TCTD đạt 2.288.278 tỷ đồng, tăng 10,19% so với cuối năm 2021, chiếm tỷ trọng 20,44% trong tổng dư nợ đối với nền kinh tế, tỷ lệ nợ xấu là 1,62%. Đến hết tháng 5/2022 dư nợ lĩnh vực bất động sản về cơ bản không thay đổi so với cuối tháng 4/2022 do các TCTD thận trọng hơn trong cho vay lĩnh vực này, giao dịch bất động sản trong tháng 5 trầm lắng và NHNN liên tục đưa ra các cảnh báo về cho vay BĐS.

Tính đến hết tháng 5/2022, khoảng 94% dư nợ tín dụng BĐS của các TCTD là cho vay trung, dài hạn, với thời hạn 10 - 25 năm, trong khi nguồn huy động của ngân hàng chủ yếu là ngắn hạn. Chênh lệch kỳ hạn và lãi suất giữa vốn, cho vay lĩnh vực này đem lại rủi ro lớn cho các NHTM.

Khảo sát cụ thể về tín dụng BĐS của các TCTD có thể thấy, tính đến cuối năm 2021, Techcombank là NHTM cho vay kinh doanh BĐS nhiều nhất với dư nợ 95.913 tỷ đồng, chiếm 27,6% tổng dư nợ cho vay khách hàng. Dư nợ cho vay kinh doanh BĐS của Techcombank cũng đã tăng 4.500 tỷ đồng so với năm 2020 nhưng tỷ trọng trong tổng dư nợ lại giảm hơn 5,3 điểm%. Thực tế, việc số dư cho vay kinh doanh BĐS tăng lên mà tỷ trọng lại giảm xuống xuất hiện ở hầu hết các NHTM chứ không riêng Techcombank. Cuối tháng 3/2022, Techcombank đã ban hành văn bản nội bộ siết chặt hơn việc giải ngân các khoản vay mua BĐS, với lý giải để đảm bảo tuân thủ quy định của NHNN về tỷ lệ tăng trưởng tín dụng. Do đó, trong 5 tháng đầu năm 2022, dư nợ tín dụng BĐS của Techcombank hầu như không tăng.

Tính đến hết năm 2021, dư nợ cho vay BĐS của Sacombank chiếm khoảng 22% tổng dư nợ, tương đương hơn 85.000 tỷ đồng. Trong đó, cho vay người dân xây, sửa nhà chiếm đến 60% dư nợ cho vay BĐS của ngân hàng này. Cho vay phát triển dự án chỉ chiếm tỷ lệ nhỏ.

Eximbank cho vay BĐS gần 28.700 tỷ đồng trong tổng dư nợ tín dụng của ngân hàng này là 114.700 tỷ đồng, chiếm tỷ lệ 25%. VPBank có quy mô dư nợ cho vay BĐS là 42.567 tỷ đồng, chiếm 12% tổng dư nợ. Trong khi đó, tỷ trọng dư nợ cho vay BĐS trên tổng dư nợ cho vay khách hàng tại Vietcapital Bank là 15,7%, tương đương 7.300 tỷ đồng; tại MSB là 11,95%, tương đương 12.100 tỷ đồng; tại SHB là 6,75%, tương đương 24.400 tỷ đồng; tại MB là 3,5%, tương đương 12.632 tỷ đồng.

Ở nhóm NHTM nhà nước, tính đến hết năm 2021, Agribank có dư nợ cho vay BĐS khoảng 17.900 tỷ đồng, chiếm tỷ lệ 1,36% tổng dư nợ. BIDV là gần 31.900 tỷ đồng, chiếm tỷ lệ 2,35%. Trong khi đó, Vietcombank, VietinBank không thuyết minh tỷ trọng cho vay BĐS trên báo cáo tài chính, nhưng ước tính chiếm khoảng dưới 2% tổng dư nợ của mỗi ngân hàng.

Thực tiễn tại các NHTM cho thấy, hầu hết các nguồn vốn cho vay BĐS đều đi vào nhu cầu mua nhà thật, cho vay khách hàng đầu cơ không nhiều, thủ tục pháp lý đảm bảo nên rủi ro nợ xấu không cao. Chất lượng tín dụng đối với lĩnh vực BĐS ngày càng được cải thiện tỷ lệ nợ xấu đối với lĩnh vực BĐS đã giảm dần. Cụ thể, năm 2017, tỷ lệ nợ xấu là 2,48%; năm 2018 là 3,66%; năm 2019, tỷ lệ nợ xấu giảm còn 1,87%. Đến năm 2020, con số này là 1,69% và của năm 2021 là 1,92%.

Vấn đề đặt ra về tín dụng đối với nền kinh tế

Năm 2022 và tiếp đó là năm 2023, sức ép tăng trưởng tín dụng ngân hàng rất lớn do cộng hưởng nhiều yếu tố, đặc biệt là sản xuất, kinh doanh, dịch vụ phục hồi nhanh sau đại dịch COVID-19; các hợp đồng xuất khẩu liên tục gia tăng. Bên cạnh đó, tiến độ giải ngân vốn đầu tư công còn chậm, khiến nguồn vốn phục hồi kinh tế phụ thuộc lớn vào tín dụng ngân hàng. Đồng thời, việc triển khai gói hỗ trợ lãi suất 40.000 tỷ đồng theo Nghị quyết của Quốc hội trong năm 2022-2023 trước bối cảnh áp lực lạm phát ngày càng tăng và tỷ lệ tín dụng/GDP đã ở mức cao khiến công tác điều hành tín dụng của NHNN gặp nhiều thách thức.

Lãi suất cho vay vẫn còn cao mặc dù Chính phủ nhiều lần có chỉ đạo điều chỉnh. Các công cụ điều hành lãi suất nói riêng và điều hành chính sách tiền tệ nói chung của NHNN ít tác động đến lãi suất trên thị trường.

Nhiều NHTM hiện nay đã hết hạn mức tín dụng hoặc gần hết hạn mức tín dụng. Trong khi đó, nhiều doanh nghiệp có dự án tốt, được đánh giá là có hiệu quả nhưng không vay được vốn do NHTM hết chỉ tiêu tăng trưởng tín dụng. Thực trạng này gây áp lực gia tăng lãi suất cho vay, thiếu vốn cho phục hồi sản xuất kinh doanh và xuất khẩu.

Nợ xấu đang tiềm ẩn ở mức cao. Công cụ xử lý nợ xấu qua VAMC chưa thực sự hiệu quả. Bên cạnh đó, các tổ chức hỗ trợ vốn cho doanh nghiệp nhỏ và vừa chưa phát huy được hiệu quả như mong đợi, bởi quy mô hoạt động thấp, trong khi đó bộ máy cồng kềnh, thiếu năng động.

Một số khuyến nghị giải pháp

Từ thực tiễn diễn biến dư nợ đối với nền kinh tế nói chung và lĩnh vực BĐS nói chung cũng như những vấn đề đặt ra, để góp phần đảm bảo tăng trưởng cho vay ổn định, bền vững, kiểm soát rủi ro cho vay BĐS, bài viết đề xuất một số giải pháp gồm:

Một là, NHNN cần quyết liệt trong kiểm soát chặt chẽ tín dụng với các lĩnh vực tiềm ẩn rủi ro, trong đó có đầu tư, kinh doanh BĐS. Thực tế cho thấy, thị trường BĐS biến động mạnh, tình trạng thổi giá gây sốt ảo BĐS, đấu giá đất với giá cao bất thường... ảnh hưởng đến việc cấp tín dụng, định giá tài sản đảm bảo của các TCTD. Do đó, cả NHNN và chính bản thân các NHTM cần tăng cường giám sát chặt tốc độ tăng trưởng dư nợ và chất lượng tín dụng với lĩnh vực chứng khoán, BĐS để kịp thời phát hiện dấu hiệu tiềm ẩn rủi ro và có biện pháp xử lý phù hợp, đảm bảo an toàn hệ thống.

NHNN cần quyết liệt trong kiểm soát chặt chẽ tín dụng BĐS. Tuy nhiên, đối với người mua nhà ở tự sử dụng, tiêu dùng, hay nhu cầu vay mua nhà ở xã hội, nhà ở cho công nhân hay nhà ở thương mại giá rẻ... thì cần được tạo điều kiện thuận lợi về cả biện pháp quản lý lẫn công cụ điều hành.

Hai là, căn cứ mục tiêu kinh tế - xã hội về tăng trưởng GDP, lạm phát, hàng năm cũng như năm 2022, NHNN xây dựng chỉ tiêu tăng trưởng tín dụng định hướng cho cả năm của cả hệ thống TCTD, tuy nhiên, cần chủ động điều chỉnh phù hợp với nhu cầu, khả năng hấp thụ vốn của nền kinh tế.

Trong điều hành chính sách tiền tệ, NHNN cần bảo đảm cung cấp vốn hiệu quả, kịp thời cho phát triển kinh tế nhưng cũng thận trong với rủi ro lạm phát và rủi ro nợ xấu phát sinh, tác động giảm lãi suất cho vay theo chỉ đạo của Chính phủ. NHNN xem xét giảm 0,5% tỷ lệ dự trữ bắt buộc, sẽ giải phóng trên 50.000 tỷ đồng vốn để các NHTM cho vay các nhu cầu của nền kinh tế, tác động giảm lãi suất trên thị trường.

NHNN cần thực hiện đồng bộ một số giải pháp và các công cụ điều hành chính sách. Cụ thể như, việc xác định và thông báo chỉ tiêu tăng trưởng tín dụng cho từng TCTD cần được dựa trên cơ sở phân tích sát thực tế hơn tình hình hoạt động, năng lực tài chính, quản trị điều hành và khả năng mở rộng tín dụng lành mạnh của từng TCTD.

Ba là, NHNN cần chỉ đạo các TCTD tăng trưởng tín dụng an toàn, hiệu quả, tập trung vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên, tạo thuận lợi cho người dân, doanh nghiệp tiếp cận vốn tín dụng ngân hàng, kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro như đầu tư, kinh doanh bất động sản, chứng khoán, các dự án BOT, BT giao thông, trái phiếu doanh nghiệp.

Bốn là, nhằm tiếp tục tạo điều kiện thuận lợi cho người dân, doanh nghiệp trong việc tiếp cận tín dụng, đáp ứng nhu cầu hợp pháp của người dân, góp phần hạn chế "tín dụng đen", ngành Ngân hàng cần tiếp tục quyết liệt triển khai nhiều giải pháp như đẩy mạnh ứng dụng khoa học, công nghệ, phát triển các dịch vụ trực tuyến; mở rộng mạng lưới, đa dạng sản phẩm dịch vụ, giảm lãi suất, đơn giản hóa thủ tục cho vay đáp ứng nhu cầu vay vốn của doanh nghiệp và mọi tầng lóp dân cư.

Năm là, Bộ Tài chính, NHNN cần phối hợp phân tích, đánh giá thực chất hiệu quả hoạt động, vai trò của Công ty Quản lý tài sản của các TCTD VAMC trong xử lý nợ xấu hiện nay, kiến nghị Chính phủ có biện pháp phù hợp, tiết kiệm nguồn lực của ngân sách nhà nước. Bên cạnh đó, Bộ Tài chính, NHNN và Bộ Kế hoạch và Đầu tư cần phối hợp đánh giá thực trạng cho vay, bảo lãnh, hỗ trợ doanh nghiệp nhỏ và vừa của các tổ chức, các quỹ hỗ trợ để có kiến nghị kịp thời, điều chỉnh phù hợp, sử dụng có hiệu quả nguồn tài chính công, tinh giản bộ máy và biên chế.

Tài liệu tham khảo:

- Quốc hội, Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng;

- Ngân hàng Nhà nước (2021), Thông tư số 11/2021/TT-NHNN về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro của tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài;

- Các website: www.gso.gov.vnl; www.sbv.gov.vn; www.chinhphu.vn

* TS. Hoàng Nguyên Khai - Trường Đại học Công nghệ TP. Hồ Chí Minh

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 6/2022