Thông tư số 68/2024/TT-BTC:

Tạo đà cho thị trường chứng khoán Việt Nam sớm được nâng hạng

Thị trường chứng khoán sẽ hưởng lợi nhiều từ chính sách không yêu cầu đủ tiền khi đặt lệnh giao dịch theo Thông tư số 68/2024/TT-BTC.

Thu hút dòng vốn ngoại

Ngày 18/09/2024, Thông tư số 68/2024/TT-BTC chính thức được Bộ Tài chính ban hành, cho phép các công ty chứng khoán cung cấp dịch vụ cho phép nhà đầu tư tổ chức nước ngoài đặt lệnh chứng khoán mà không cần đủ tiền.

Trước đây, nhà đầu tư tổ chức nước ngoài không được mua chứng khoán trừ khi có đủ tiền trong tài khoản trước khi lệnh mua được gửi đi. Việc này dẫn đến hạn chế trong việc cơ cấu danh mục, do khách hàng tổ chức nước ngoài phải đợi tiền từ việc bán chứng khoán được thanh toán trước khi thực hiện các giao dịch mua tiếp theo. Theo quy định của Việt Nam, tiền từ việc bán cổ phiếu chỉ được thanh toán và có thể tái đầu tư vào sáng ngày T+2.

Theo ông Vũ Mạnh Hùng – Chuyên viên phân tích Công ty Chứng khoán VNDirect, Thông tư này sẽ tạo bước đệm, giúp thị trường chứng khoán Việt Nam được FTSE nâng hạng lên thị trường mới nổi vào tháng 09/2025.

Theo ông Hùng, có 03 tác động tiềm ẩn đến đến từ việc chấp thuận đặt lệnh không cần đủ tiền đối với thị trường chứng khoán Việt Nam. Tác động đầu tiên là thu hút nhiều hơn nhà đầu tư tổ chức nước ngoài khi các quy định của Việt Nam đã tiệm cận các tiêu chuẩn quốc tế. Khối ngoại sẽ không còn bị “bó buộc” trong quy định phải có sẵn tiền trước khi giao dịch, trong khi, nhiều nhà đầu tư không chủ động được tiền ngay do liên quan tỷ giá, ngoại hối hoặc khoảng cách địa lý…

Tác động này cũng là tiền đề cho kỳ vọng gia tăng dòng vốn nước ngoài đổ vào thị trường chứng khoán Việt Nam. Yêu cầu đủ tiền trước khi giao dịch là một trong những nút thắt chính ngăn cản thị trường chứng khoán Việt Nam nâng hạng lên thị trường Mới Nổi. Thông tư số 68/2024/TT-BTC dự kiến sẽ giúp Việt Nam đáp ứng các điều kiện cốt yếu để nâng hạng.

“Chúng tôi kỳ vọng thị trường chứng khoán Việt Nam sẽ được FTSE và MSCI xếp hạng là thị trường mới nổi lần lượt vào năm 2025 và 2026”, chuyên gia của VNDirect chia sẻ.

Theo VNDirect, nếu thị trường chứng khoán Việt Nam được các tổ chức xếp hạng FTSE và MSCI nâng hạng lên thị trường mới nổi, các quỹ đầu tư mô phỏng các chỉ số này sẽ phân bổ vốn vào thị trường Việt Nam. Mức đầu tư sẽ phụ thuộc vào chiến lược phân bổ của từng quỹ. Các cổ phiếu dự kiến sẽ được hưởng lợi nhiều nhất sẽ là những cổ phiếu có tỷ trọng cao nhất trong rổ chỉ số FTSE và MSCI.

Khi khối ngoại giao dịch nhiều hơn sẽ giúp thanh khoản thị trường cải thiện hơn, đây cũng là một trong những tác động tích cực cho thị trường.

Tăng tính cạnh tranh các công ty chứng khoán

Chuyên gia của VNDirect cho rằng, phục vụ khách hàng tổ chức nước ngoài sẽ tăng tính cạnh tranh giữa các công ty chứng khoán. Bên cạnh đó, ngành Chứng khoán sẽ được hưởng lợi khi phục vụ nhiều nhà đầu tư tổ chức nước ngoài hơn nhờ gia tăng thu nhập từ mảng môi giới khi thanh khoản gia tăng.

Tuy nhiên, rủi ro thanh toán là khó tránh đối với các công ty chứng khoán, do các quỹ tổ chức nước ngoài thanh toán trễ sau T+2 sau khi mua. Vì vậy, các công ty chứng khoán cần tăng cường quản lý rủi ro liên quan đến khách hàng, tỷ lệ kí quỹ, điều kiện thị trường và tỷ lệ cho vay phù hợp.

“Chúng tôi đánh giá rủi ro này thấp khi xét đến uy tín của các tổ chức nước ngoài và mục tiêu lâu dài là duy trì đầu tư vào thị trường chứng khoán Việt Nam. Tuy nhiên, việc áp lực cạnh tranh có thể làm tăng những rủi ro này theo thời gian là không thể phủ nhận”, ông Hùng đưa ra ý kiến trong báo cáo.

Để thu hút các nhà đầu tư tổ chức nước ngoài, ông Hùng kỳ vọng, các công ty chứng khoán sẽ cạnh tranh dựa trên phí giao dịch, tỷ lệ cấp vốn trước (vốn tự có/tổng giá trị mua), tổng giá trị vốn được ứng trước và chất lượng dịch vụ (thông tin và báo cáo).

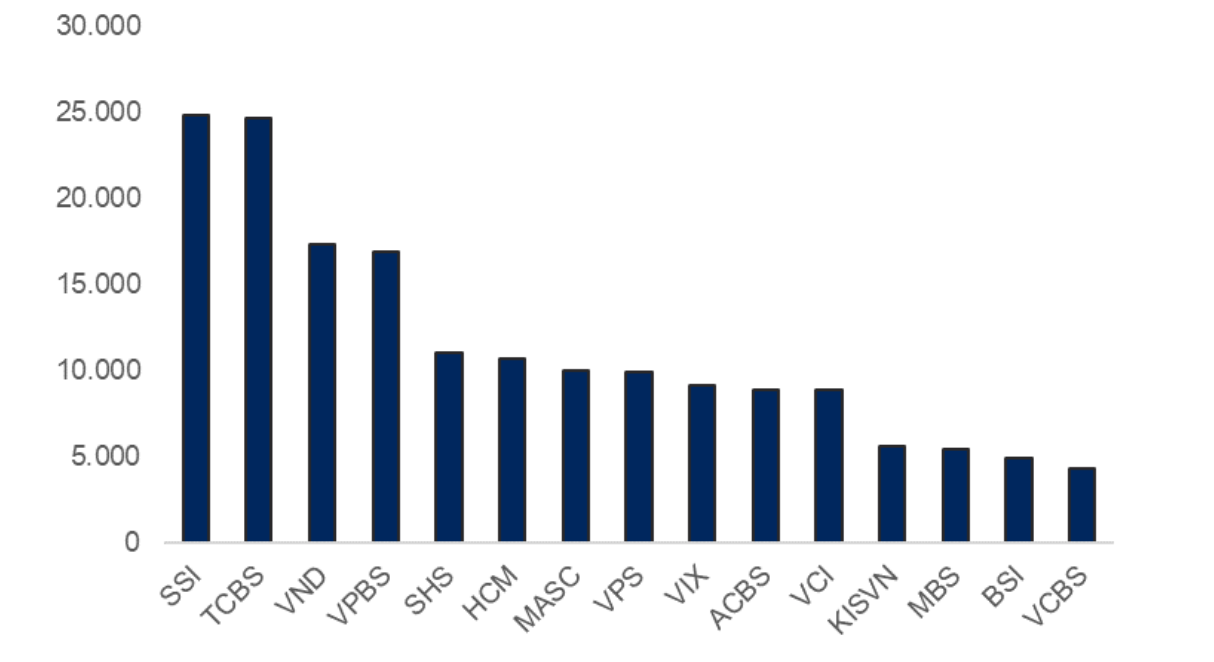

Đối với yếu tố đầu tiên, mặc dù các công ty chứng khoán có thể cung cấp vốn cho các khách hàng tổ chức nước ngoài, nhưng các khách hàng tổ chức nước ngoài vẫn sẽ chỉ bị tính phí giao dịch. Đối với yếu tố thứ hai, khả năng cung cấp mức tỷ lệ cấp vốn trước thấp hơn sẽ mang lại lợi thế cạnh tranh. Yếu tố thứ ba sẽ phụ thuộc vào vốn chủ sở hữu của công ty vì các công ty chứng khoán có cơ cấu vốn chủ sở hữu lớn hơn sẽ mang lại lợi thế rõ rệt.

“Chúng tôi tin rằng yếu tố thứ ba sẽ làm tăng áp lực buộc các công ty chứng khoán phải tăng vốn chủ sở hữu, do quy định giới hạn tỷ lệ nợ trên vốn chủ sở hữu là không quá năm lần. Tóm lại, các công ty chứng khoán quy mô lớn với phí giao dịch thấp và tỷ lệ cấp vốn trước cạnh tranh sẽ được hưởng lợi khi thu hút nhà đầu tư tổ chức nước ngoài”, chuyên gia của VNDirect nhận định.