Thị trường đồ uống và nước giải khát Việt Nam: Cuộc chiến chưa hồi kết

Sự đầu tư trở lại của Coca-Cola vào Việt Nam gần đây và những chiêu hạ giá của hai ông lớn Coca, Pepsi đối với dòng nước giải khát có gas chai thủy tinh đang dấy lên một cuộc chiến giữa hai ông lớn này với các doanh nghiệp (DN) nội.

Cuộc đấu không cân sức

Với thị trường nước giải khát, Coca - Cola, Pepsi, URC, Wonderfarm, Uni-President.… là những tập đoàn lớn đã đầu tư tại Việt Nam khá lâu.

Đổi lại, trong nước, các nhãn hiệu đầu ngành bia và nước giải khát trước đây và hiện nay có Ngọc Hồi, Sabeco, Habeco, Chương Dương, Huda, Tribeco, Tân Hiệp Phát, Sài Gòn… và nhiều nhãn hàng khác.

Nhưng thế cân bằng giữa các DN trong nước so với các tập đoàn đa quốc gia về đồ uống tại Việt Nam đang ngày càng bị xô lệch. Sự đầu tư và chiến lược dài hạn của các tập đoàn đa quốc gia, với sự hậu thuẫn về thương hiệu lâu đời và tài chính dồi dào, đã khiến nhiều DN Việt phải “rơi” khỏi sân chơi đồ uống.

Có thể điểm qua một số trường hợp điển hình. Ở bia, mặc dù thương hiệu bia Huda danh tiếng của Huế hiện nay vẫn còn nhưng thực chất đã bị thâu tóm hoàn toàn bởi hãng bia Carlsberg của Đan Mạch. Bia Huda là trường hợp bán DN “đường hoàng” thay vì bị các chiêu trò liên doanh, thâu tóm, đại hạ giá… của các đại gia lớn trên thị trường đánh úp. Carlsberg hiện cũng đang ngắm nghía Habeco và muốn nâng tỉ lệ sở hữu tại thương hiệu này lên 30%. Ý muốn này có thể không dễ dàng nếu xét ở góc độ ý chí của các lãnh đạo Habeco vì hiện tại Carlbserg chỉ nắm 16,07% tại đây, song theo quyết định của Bộ Công Thương, Carlsberg thực tế đã nắm đủ “room” chỉ tiêu trong tay, chỉ cần chờ thời cơ thực hiện.

“Cáo gửi chân”

Điều đáng nói là việc liên doanh, góp vốn đến tăng tỉ lệ sở hữu, chi phối hoặc nuốt trọn DN Việt Nam đối với Carlsberg đã là một trò chơi quen thuộc. Năm 1994, trong liên doanh với bia Huế, Carlsberg chỉ nắm 50%. Gần 20 năm sau, tỉ lệ sở hữu của Carlsberg là 100%. Trước đó, năm 1993, Carlsberg thâm nhập thị trường Việt Nam lần đầu tiên thông qua việc thiết lập liên doanh với Công ty bia Việt Hà và sở hữu 60% cổ phần của liên doanh nhà máy bia Đông Nam Á (Halida). Tỉ lệ vốn góp ban đầu của Carlsberg tại Việt Hà chỉ là 35%. Năm 2007, Carlsberg đã mua lại 30% cổ phần của Công ty bia Hạ Long và cuối năm 2007, Habeco và Carlsberg cùng nhau thành lập liên doanh mới tại tỉnh Bà Rịa - Vũng Tàu với nhà máy công suất 50 triệu lít/năm.

Như vậy, cùng với thương vụ tại Habeco, hiện Carlsberg ngoài nắm bia Huda, còn đồng thời nắm 60% cổ phần tại Halida, 55% cổ phần Bia Hà Nội - Vũng Tàu và 30% cổ phần tại Bia Hạ Long. Chiến lược và ý đồ phủ sóng qua hoạt động liên doanh, thâu tóm các DN bia khu vực Trung – Bắc của Carlsberg đã rất rõ ràng. Vì vậy, Carlsberg gửi chân ở bao nhiêu DN bia miền Trung và miền Bắc, thì nguy cơ sẽ có bấy nhiêu DN bia Việt Nam sẽ mất thương hiệu (hay chỉ còn cái vỏ thương hiệu) - như trường hợp Huda.

Đối với thị trường nước giải khát, từ liên doanh đến nuốt trọn cũng là chiêu quen thuộc của Coca-Cola. Năm 1994, Coca-Cola chính thức vào Việt Nam. Năm 1995, Coca-Cola lập liên doanh đầu tiên giữa Coca-Cola Đông Dương và Công ty Nông nghiệp và Thực phẩm Vinafimex. Ba năm sau, một liên doanh nữa tại miền Trung giữa Coca-Cola Đông Dương với Công ty Nước giải khát Đà Nẵng được lập mang tên Coca-Cola Non Nước. Tháng 10/1998, Chính Phủ Việt Nam đã cho phép các Công ty Liên Doanh trở thành Công ty 100% vốn đầu tư nước ngoài. Các liên doanh của Coca-Cola tại Việt Nam lần lượt thuộc về quyền sở hữu hoàn toàn của Coca-Cola Đông Dương, và sự thay đổi này đã được thực hiện trước tiên bởi Công ty Coca-Cola Chương Dương – miền Nam. Từ tháng 3 đến tháng 8/1999, liên doanh tại Đà Nẵng và Hà Nội cũng chuyển sang hình thức sở hữu tương tự.

Năm 2001, một lần nữa, được sự cho phép của Chính phủ Việt Nam, ba Công ty Nước Giải Khát Coca-Cola tại ba miền đã hợp nhất thành một và có chung sự quản lý của Coca-Cola Việt Nam, đặt trụ sở tại TP HCM. Như vậy, sau 6 năm chính thức kinh doanh tại Việt Nam, CoCa-Cola đã lập liên doanh với nhiều DN Việt để đi đến hồi kết hợp nhất làm một, trở thành một Công ty 100% vốn nước ngoài. Cái giá sau liên doanh là cái tên Coca-Cola Ngọc Hồi và Coca-Cola Non Nước biến mất, nay chỉ còn lại mỗi Chương Dương do vẫn còn hoạt động độc lập thương hiệu. Tất nhiên, sự thua lỗ triền miên của Nhà máy Coca-Cola Chương Dương cũng khiến Chương Dương không có lựa chọn khác ngoài bán toàn bộ phần vốn góp của mình tại liên doanh. Như vậy, bất kỳ DN nào CoCa-Cola đang hoặc có ý muốn gửi chân, chắc chắn cũng phải “sờ gáy” của mình trước khi tính đặt bút thỏa thuận hợp tác.

Gần đây nhất, trường hợp Tribico bị “nuốt” trọn bởi Uni-President thông qua con đường vòng vèo liên doanh cũng là một hiện tượng cho thấy các DN nội rất dễ dàng bị rơi trên thị trường này. Liên doanh chỉ là phương thức để các DN ngoại lấn sân. Nguyên do DN nội rơi thực sự vẫn là quyết định của chính sách (với DN có vốn Nhà nước), DN lơ là không nhìn thấy sớm được ý đồ “cáo gửi chân”, DN có ý đồ hoặc chấp nhận bán mình, đầu hàng trước sức ép cạnh tranh...

Nỗ lực của DN nội

Bên cạnh những DN đã rơi, thị trường đồ uống Việt Nam may vẫn còn những tên tuổi lớn. Ở bia, trụ lại vẫn là bia Sài Gòn Sabeco với thị phần chiếm tới 34% và bia Hà Nội Habeco chiếm khoảng 19%. Bia Phú Yên vừa bán cho Masan đang hé mở hy vọng có thể phát triển mạnh mẽ nhờ một ông lớn thực phẩm tiêu dùng chuyên nghiệp (cũng có yếu tố vốn ngoại). Ở nước giải khát, Tân Hiệp Phát là một DN lớn trong 17 năm đã có nhiều bước tiến trong việc tạo ra các xu hướng khiến các DN quốc tế phải “chạy theo”. Với mục tiêu “trở thành tập đoàn hàng đầu Châu Á trong 3 lĩnh vực kinh doanh chính: thức uống, thực phẩm ăn liền, bao bì nhựa”, đến nay Tân Hiệp Phát hiện đã đạt được mục tiêu nhất định trên sân nhà với lĩnh vực thức uống, trong đó, các sản phẩm chất lượng như Number1, Trà xanh 0 độ, Trà thảo mộc Dr Thanh… của Tân Hiệp Phát có những thời điểm “làm mưa làm gió” thị trường.

Đối trọng của Tân Hiệp Phát trong phân khúc này không chỉ có CoCa-Cola hay Pepsi mà còn bao gồm cả URC, Wonderfarm, Uni-President. Bất kỳ một động thái nào từ các DN này cũng khiến Tân Hiệp Phát “mệt mỏi”. Cái may của Tân Hiệp Phát là các DN lớn này đang đối đầu trực tiếp với nhau, thay vì liên doanh dồn ép DN nội. Chính vì lẽ đó, sức mạnh của các tập đoàn không có liên kết bị phân tán và tiêu hao một phần do phải tập trung đối đầu với các đối thủ cùng đẳng cấp, đặc biệt cùng trường vốn và sẵn sằng lặp lại các chiến lược đại hạ giá chấp nhận lỗ… như nhau.

Tân Hiệp Phát, cũng như các DN đồ uống nội địa, cũng có lợi thế lớn là dễ nắm bắt được khẩu vị và tâm lý thưởng thức của người Việt Nam. Song lợi thế đó cũng sẽ là lực cản cho chính các DN nội nếu chỉ quẩn quanh khẩu vị và cách thức tiếp thực theo kiểu “quê nhà” mang đậm tinh thần và bản sắc dân tộc mà quên mất nhu cầu thưởng thức của ngon vật lạ, nói một cách nôm na là sính ngoại”, vốn cũng rất đậm đà ở người Việt ta. Chưa kể, nếu muốn vươn ra thị trường quốc tế, khẩu vị Việt, cách thức tiếp thị Việt cũng sẽ là yếu tố tạo khoảng cách đối với người tiêu dùng ở các quốc gia khác.

Trong cuộc chiến đồ uống nói chung, chúng ta chưa đề cập đến thị trường đồ uống cà phê. Chúng tôi muốn nhắc đến thị trường này bởi cuộc đối đầu của Starbucks với Trung Nguyên ngay trên sân nhà đã hâm nóng thị trường cà phê ngay đầu năm 2013, có vẻ đang là một kịch bản tương lai của CoCa-Cola, Pepsi đối với Tân Hiệp Phát. Điều thú vị nhất là theo một nguồn tin, trước khi các cuộc chiến được khởi lên, ông lớn Starbucks đã từng có ý định mặc cả thương hiệu Trung Nguyên với trị giá cả triệu USD và CoCa-Cola đối với Tân Hiệp Phát cũng vậy. Rõ ràng, là thương hiệu Việt đang rất có giá. Do đó, những cuộc đối đầu càng ngày càng khó dự đoán tỉ số, tất nhiên, trừ khi khi người tiêu dùng Việt (và cả các nhà quản lý) thực sự muốn ủng hộ các thương hiệu Việt.

“Vùng trũng” của thị trường đồ uống Châu Á

Hai năm qua, kinh tế Việt Nam đã trải qua một chặng đường khó khăn. Song so với các nền kinh tế mới nổi khác cùng khu vực, Việt Nam vẫn được đánh giá cao. Ưu điểm lớn nhất của Việt Nam tập trung vào ba yếu tố chính:

Thứ nhất, nền kinh tế ổn định. “Nền kinh tế” ở đây không có nghĩa chỉ là các biến số vĩ mô có thể đo đếm được như tăng trưởng GDP hay lạm phát, nó bao gồm cả yếu tố chính trị. Một thể chế chính trị ổn định đã và đang là ưu thế đặc biệt của Việt Nam, đặc biệt trong bối cảnh các cuộc chiến tranh địa – chính trị vẫn đang diễn ra ở nhiều quốc gia khác trên thế giới. Điều đó, hứa hẹn Việt Nam dù sớm hay muộn, vẫn có khả năng lấy lại những mốc tăng trưởng cao trên 7%, khi nền kinh tế thế giới phục hồi và khi Việt Nam thực sự biến quyết tâm tái cấu trúc nền kinh tế thành hành động. Báo cáo Phát Triển Việt Nam (VDR) 2012 của Ngân hàng Thế giới (World Bank) về kinh tế thị trường khi Việt Nam trở thành quốc gia thu nhập trung bình được mở đầu với sự đánh giá cao năng lực chuyển đổi diện mạo nền kinh tế.

Và một trong những cơ hội cho tất cả các thị trường của kinh tế Việt Nam, chính là cơ cấu dân số vàng với hơn 50% người dân đang trong độ tuổi lao động, chiếm khoảng hơn 45 triệu dân, tương đương gấp gần khoảng… 10 lần dân số toàn quốc của một quốc gia phát triển trong khu vực là Singapore (xét năm 2011). Dân số thuộc độ tuổi vàng của Việt Nam cũng tương đương gấp gần 5 lần dân số toàn quốc của một đất nước có vị trí lãnh thổ rộng lớn đứng trong top 10 thế giới là Australia. Dân số vàng, nói ngắn gọn, chính là động lực tăng trưởng của Việt Nam hiện nay và trong tương lai.

Cùng với đó, yếu tố thứ ba khiến thị trường Việt Nam trở thành trọng điểm của các tập đoàn tiêu dùng đồ uống, thực phẩm đa quốc gia, là Việt Nam đã chính thức bước qua nhóm quốc gia có thu nhập trung bình, đồng nghĩa, sức mua, lượng tiêu thụ của những người đang trong độ tuổi lao động đã được cải thiện và ngày càng tăng lên.

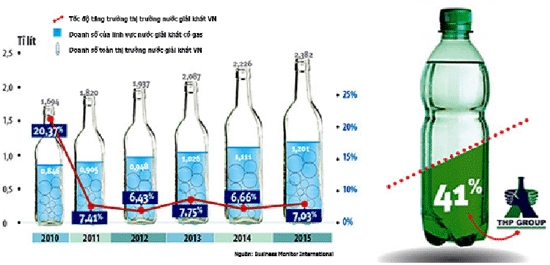

Với những yếu tố đó, trong hai năm qua, kể cả khi kinh tế khủng hoảng, thị trường thực phẩm, đồ uống của Việt Nam vẫn không ngừng tăng trưởng. Riêng thị trường đồ uống có sức tăng trưởng trung bình ngành từ 20-40%, là mức tăng được đánh giá “tạm thời có sự chùng xuống” so với trước đây, song vẫn có những DN cá biệt đạt mức tăng trưởng tới 800% (nguồn: Hiệp hội Bia - Rượu - Nước giải khát Việt Nam).

Tiềm năng của thị trường đồ uống Việt Nam, vì vậy, có thể ví như “chỗ trũng” hút vốn đầu tư của nhiều DN ở khắp các quốc gia khác nhau, từ Châu Âu, Châu Úc tới Châu Á và tất nhiên không thể loại trừ các tập đoàn đa quốc gia. Ông Laurent Lourdais - Chuyên gia tư vấn Tổng cục nông nghiệp và Phát triển nông thôn, Ủy ban Châu Âu, cho biết trong tổng kim ngạch xuất khẩu từ Châu Âu vào Việt Nam năm 2012, một phần rất lớn tổng giá trị đến từ đồ uống như rượu Bordeaux, Champagne… Điều đó cho thấy, sức mua và khả năng tiêu thụ của người Việt Nam, với các sản phẩm đồ uống từ bình dân, trung và cao cấp, không nhỏ.