Yếu tố ảnh hưởng đến thu nhập lãi cận biên của các ngân hàng thương mại cổ phần Việt Nam

Trên cơ sở nghiên cứu lý thuyết và các nghiên cứu định lượng trước đây, nhóm tác giả bài viết này xây dựng mô hình nghiên cứu các yếu tố ảnh hưởng đến thu nhập lãi cận biên của các ngân hàng thương mại cổ phần Việt Nam.

Với kết quả nghiên cứu đã đạt được, kết hợp với tình trạng thực tiễn kinh tế và hoạt động của các ngân hàng thương mại cổ phần Việt Nam hiện nay, nhóm tác giả đề xuất một số kiến nghị nhằm cải thiện thu nhập lãi cận biên cho các ngân hàng này trong thời gian tới.

Các nghiên cứu liên quan

Md. Shahidul Islam và Shin-Ichi Nishiyama (2016) xem xét các yếu tố quyết định tỷ suất lợi nhuận ròng của ngân hàng thông qua việc nghiên cứu các yếu tố quyết định tỷ suất lợi nhuận ròng của các ngân hàng (NIM) tại 04 quốc gia Nam Á (Băng-la-đét, Ấn Độ, Nê-pan và Pa-ki-xtan).

Nghiên cứu này sử dụng dữ liệu bảng của 230 ngân hàng với phương pháp nghiên cứu là mô hình hồi quy tác động cố định (FEM) trong giai đoạn năm 1997-2012. Nghiên cứu chỉ ra rằng, tỷ lệ thanh khoản, tỷ lệ vốn chủ sở hữu trên tổng tài sản, dự trữ bắt buộc và chi phí hoạt động trên tổng tỷ lệ tài sản ảnh hưởng tích cực đến tỷ suất lợi nhuận ròng. Ngược lại, quy mô ngân hàng tương đối, mức độ tập trung của thị trường và tăng trưởng kinh tế ảnh hưởng ngược chiều với tỷ suất lợi nhuận ròng.

Anthony Birchwood và cộng sự (2017) đã nghiên cứu lãi suất biên và quy định ngân hàng tại Trung Mỹ và Ca-ri-bê. Tác giả sử dụng dữ liệu trên báo cáo tài chính của 134 ngân hàng thương mại từ 17 quốc gia ở Trung Mỹ và Ca-ri-bê trong giai đoạn 1998 -2014. Bằng phương pháp phân tích hồi quy GMM, kết quả nghiên cứu chỉ ra rằng, sức mạnh thị trường ngân hàng, chi phí hoạt động, rủi ro tín dụng và thanh khoản tác động cùng chiều với lợi nhuận ngân hàng.

Bên cạnh đó, đa dạng hóa thu nhập và tăng trưởng GDP có tác động ngược chiều. Koffie Ben Nassar và cộng sự (2014) đã nghiên cứu các yếu tố quyết định lợi nhuận ròng của ngân hàng tại Hon-đu-rát. Tác giả sử dụng dữ liệu từ các ngân hàng tại Hon-đu-rát giai đoạn 1998-2013, sử dụng phương pháp PCSE dựa trên OLS. Kết quả mô hình thực nghiệm cho thấy, chi phí hoạt động, tỷ lệ thanh khoản, rủi ro tín dụng, rủi ro tài trợ, lạm phát có tác động cùng chiều với tỷ suất lợi nhuận ròng, bên cạnh đó biến sự tập trung thị trường tác động ngược chiều với tỷ suất lợi nhuận ròng.

Tại Việt Nam, Nguyễn Thị Mỹ Linh và Nguyễn Thị Ngọc Hương (2015) nghiên cứu các yếu tố ảnh hưởng đến thu nhập lãi cận biên của các ngân hàng TMCP tại Việt Nam. Nghiên cứu sử dụng dữ liệu từ 27 ngân hàng TMCP trong giai đoạn 2008-2013, bằng phương pháp bình phương nhỏ nhất (Pooled OLS), phương pháp FEM và REM, phương pháp bình phương nhỏ nhất tổng quát (GLS).

Kết quả nghiên cứu cho thấy, các yếu tố tác động cùng chiều với thu nhập lãi cận biên gồm: Rủi ro tín dụng, tỷ lệ lãi suất, quy mô vốn chủ sở hữu, quy mô hoạt động cho vay, quy mô ngân hàng, đồng thời các yếu tố như: Tăng trưởng GDP, hiệu quả quản lý có tác động ngược chiều với thu nhập lãi cận biên.

Nguyễn Thị Diễm Hiền và Nguyễn Hồng Hạt (2016) đã nghiên cứu thu nhập ngoài lãi và hiệu quả tài chính của các ngân hàng thương mại. Nghiên cứu thực nghiệm dựa trên dữ liệu của 33 ngân hàng TMCP Việt Nam giai đoạn 2006-2013 với việc sử dụng mô hình Pooled, FEM, REM. Kết quả nghiên cứu cho thấy, thu nhập ngoài lãi của các ngân hàng phụ thuộc vào: Tỷ lệ cho vay trên tổng tài sản (LORA), logarit tự nhiên tổng tài sản (LNA), biến giả tăng trưởng tài sản (GRO), tỷ lệ VCSH trên tổng tài sản (EQTA), tỷ lệ thu nhập lãi trên tổng tài sản (NIM), tốc độ tăng trưởng (GDP).

Trong đó, GRO, EQTA có mối quan hệ cùng chiều với thu nhập ngoài lãi (NIIRATIO) và LORA, LNA, NIM, GDP có mối quan hệ ngược chiều với thu nhập ngoài lãi (NIIRATIO). Các yếu tố gồm: Thu nhập ngoài lãi (NIIRATIO), tỷ lệ thu nhập lãi trên tổng tài sản (NIM), biến giả tăng trưởng tài sản (GRO), tỷ lệ lạm phát (IFL), tỷ lệ cho vay trên tổng tài sản (LORA) có tác động cùng chiều với hiệu quả tài chính (ROA).

Bên cạnh đó, logarit tự nhiên tổng tài sản (LNA), tỷ lệ VCSH trên tổng tài sản (EQTA), tỷ lệ tiền gửi trên tổng tài sản (CORA), tốc độ tăng trưởng GDP (GDP) có tác động ngược chiều với hiệu quả tài chính (ROA). Ngoài ra sự biến động của hiệu quả tài chính (ADZ) phụ thuộc vào các yếu tố: NIIRATIO, LNA, EQTA tác động cùng chiều và NIM có tác động ngược chiều.

Phương pháp và dữ liệu nghiên cứu

Trong nghiên cứu này, nhóm tác giả sử dụng dữ liệu được thu thập từ Báo cáo thường niên của các ngân hàng TMCP Việt Nam giai đoạn 2007-2019.

Mô hình nghiên cứu được xây dựng dựa trên các công trình của Md. Shahidul Islam và Shin-Ichi Nishiyama (2016), mô hình các yếu tố tác động đến lãi cận biên được trình bày như sau:

NIMit = α_0+ α1SIZEit + α2ROAit+ α3LLR it+ α4NIIit + α5LOANit + α6ETAit +α7SHAREit+ εit

+ Biến phụ thuộc:

NIM: Tỷ suất lợi nhuận biên

+ Biến độc lập

SIZE: Logarit cơ sơ tự nhiên tổng TS

ROA: LNST/ Tổng TS

LLR: Chi phí dự phòng RR/ Tổng dư nợ cho vay

NII: Thu nhập ngoài lãi/ Tổng thu nhập hoạt động

LOAN: Dư nợ cho vay/Tổng tài sản

EAT: Vốn CSH/Tổng TS

SHARE: Tổng TS 1 NH/ Tổng TS các NH

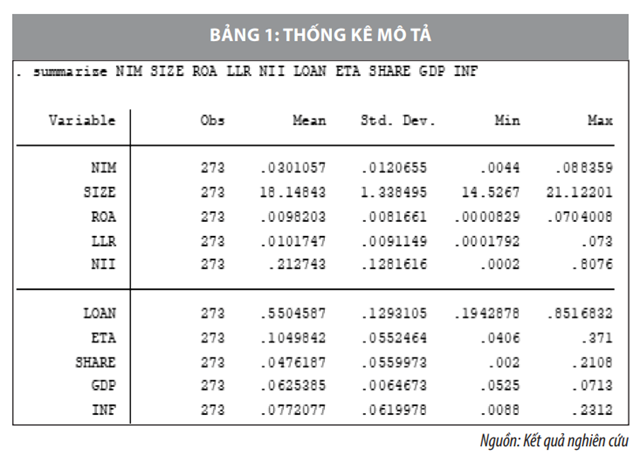

Thông qua việc tổng hợp các nghiên cứu trước ở các quốc gia khác nhau, tác giả sử dụng biến NIM để đo lường thu nhập lãi cận biên của các ngân hàng TMCP Việt Nam. Nghiên cứu đã lựa chọn ra mô hình phù hợp cho Việt Nam với 10 yếu tố ảnh hưởng đến thu nhập lãi cận biên. Nghiên cứu đã xây dựng mô hình đề xuất các biến độc lập tác động đến biến phụ thuộc bao gồm: Các yếu tố bên trong ngân hàng, yếu tố đặc trưng ngành và các yếu tố bên ngoài ngân hàng, thông qua mẫu số liệu thứ cấp được thu thập từ các báo cáo tài chính của 21 ngân hàng TMCP Việt Nam trong giai đoạn từ năm 2007 đến năm 2019.

Nghiên cứu sử dụng kỹ thuật phân tích định lượng dựa trên mô hình hồi quy POOLED OLS, mô hình hồi quy tác động cố định (FEM) và mô hình hồi quy tác động ngẫu nhiên (REM). Thông qua kết quả hồi quy cũng như tiến hành kiểm định các giả thuyết, nhóm tác giả lựa chọn được mô hình REM. Tác giả sử dụng kết quả của mô hình hồi quy với phương pháp bình phương bé nhất tổng quát khả thi (FGLS) để phân tích cũng như giải thích kết quả.

Kết quả cho thấy, các yếu tố ảnh hưởng đến thu nhập lãi cận biên của các ngân hàng thương mại cổ phần Việt Nam bao gồm: SIZE, ROA, LLR, LOAN, ETA có tác động cùng chiều với NIM và có ý nghĩa thống kê ở mức ý nghĩa 1% đến 5%. Các biến có tác động ngược chiều với NIM bao gồm: NII, SHARE có ý nghĩa thống kê ở mức ý nghĩa 1% đến 10%. Do đó đã có cơ sở để chấp nhận các giả thuyết đã đặt ra.

Trong nghiên cứu này, nhóm tác giả sử dụng phương pháp bình phương nhỏ nhất tổng quát Pooled OLS trên dữ liệu bảng. Tuy nhiên, kết quả hệ số hồi quy bị sai lệch do không quan tâm đến các yếu tố không thể quan sát cũng như đặc điểm riêng của từng doanh nghiệp. Vì vậy, để khắc phục nhược điểm này, tác giả sử dụng phương pháp FEM và phương pháp REM.

Tác giả cũng đã sử dụng các kiểm định như Chow test, Hausman, Breuch – Paragan để kiểm định và lựa chọn mô hình phù hợp. Sau khi lựa chọn mô hình phù hợp, tác giả tiếp tục sử dụng các kiểm định Wald, Woolridge để kiểm định phương sai thay đổi, tự tương quan, và hiện tượng đa cộng tuyến trong mô hình đã lựa chọn. Do mô hình Pooled OLS, FEM, REM xảy ra hiện tượng phương sai thay đổi, tự tương quan và hiện tượng đa cộng tuyến, vì vậy sử dụng mô hình hồi quy tổng quát (FGLS) để khắc phục.

Kết quả nghiên cứu

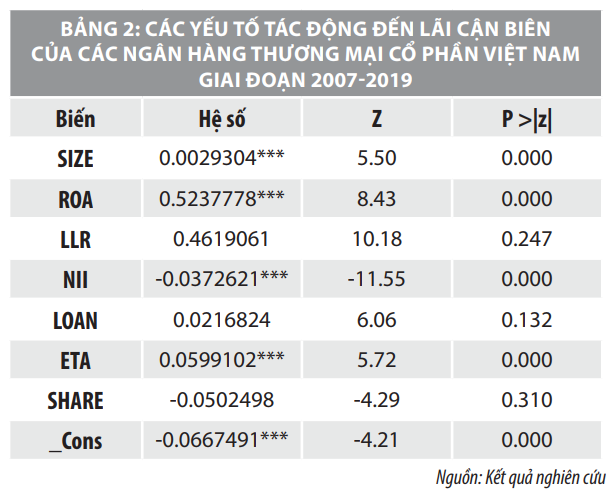

Bảng 2 trình bày kết quả hồi quy tổng quát (FGLS) của mô hình các yếu tố tác động đến lãi cận biên của các ngân hàng TMCP Việt Nam giai đoạn 2007-2019.

Kết quả cho thấy, tại mức ý nghĩa 1% khi quy mô ngân hàng tăng 1% với điều kiện các yếu tố khác không đổi thì tỷ lệ thu nhập lãi cận biên tăng 0.0047%. Điều này hàm ý rằng, khi quy mô ngân hàng càng lớn thường có uy tính trên thị trường, tạo được sự tin tưởng từ khách hàng, hoạt động có nhiều thuận lợi, từ đó dẽ tạo ra lợi nhuận, nguồn thu, vì vậy sẽ làm tang tỷ lệ thu nhập lãi cận biên.

ROA càng cao thể hiện hiệu quả sử dụng tài sản của doanh nghiệp càng tốt, từ đó sẽ tạo ra lợi nhuận, nguồn thu cao, làm tăng tỷ lệ thu nhập lãi cận biên. Kết quả hồi quy cho thấy, ROA có tác động cùng chiều với NIM. Hệ số hồi quy là 0,4647, nghĩa là ở mức ý nghĩa 1% khi ROA tăng 1% thì tỷ lệ lãi cận biên tăng 0,4647%.

Kết quả nghiên cứu cho thấy tỷ lệ thu nhập ngoài lãi trên tổng thu nhập hoạt động có mối quan hệ ngược chiều với tỷ lệ thu nhập lãi cận biên ở mức ý nghĩa 1% với hệ số tác động là 0,0352. Như vậy, tại mức ý nghĩa 1% khi tỷ lệ thu nhập ngoài lãi trên tổng thu nhập hoạt động tăng 1% với điều kiện các yếu tố khác không đổi thì tỷ lệ thu nhập lãi cận biên giảm 0,0352%.

Kết quả hồi quy cho thấy, tỷ lệ vốn chủ sở hữu trên tổng tài sản tác động cùng chiều đến NIM ở mức ý nghĩa thống kê 1%, không thể bác bỏ giả thuyết H6. Hệ số tác động là 0.0671 có nghĩa là trong điều kiện các yếu tố khác không đổi thì khi tỷ lệ vốn chủ sở hữu trên tổng tài sản tăng 1% thì tỷ lệ thu nhập lãi cận biên sẽ tăng 0,0671%.

Hàm ý chính sách

Kết quả nghiên cứu chỉ ra rằng việc gia tăng dư nợ cho vay bằng nguồn vốn huy động được sẽ gia tăng tỷ lệ thu nhập lãi thuần của ngân hàng. Vì thế, ngân hàng cần có những biện pháp tích cực nhằm thu hút nguồn vốn tiết kiệm và đồng thời đẩy mạnh các hoạt động cấp tín dụng nhằm mở rộng quy mô hoạt động. Tuy nhiên, gia tăng và mở rộng quy mô phải có mục tiêu, chiến lược, lộ trình và kế hoạch hợp lý, vẫn kiểm soát được chi phí cũng như đảm bảo hiệu quả hoạt động của mình.

Các NHTM phải tuân thủ quy định, chính sách điều hành từ Ngân hàng Nhà nước trong từng thời kỳ. Việc gia tăng quy mô quá nhanh sẽ kéo theo những rủi ro làm ảnh hưởng đến ngân hàng, ngành ngân hàng. Do đó, mở rộng quy mô đánh giá hiệu quả, đảm bảo an toàn hoạt động và hiệu quả kinh doanh, đảm bảo tuân thủ quy định, chính sách điều hành và sự an toàn của hệ thống.

Tỷ lệ vốn trên tổng tài sản được đánh giá là một trong các chỉ số khuyến khích để đánh giá độ lành mạnh tài chính của ngân hàng thương mại. Vì khi vốn chủ sở hữu tăng sẽ làm cho chi phí trả lãi giảm hơn là việc sử dụng vốn vay. Vì vậy, các ngân hàng TMCP Việt Nam cần có chiến lược tăng vốn phù hợp đáp ứng nhu cầu kinh doanh.

Tài liệu tham khảo:

Nguyễn Thị Mỹ Linh và Nguyễn Thị Ngọc Hương, 2015, Nghiên cứu các yếu tố ảnh hưởng đến thu nhập lãi cận biên của các ngân hàng thương mại cổ phần tại Việt Nam, Tạp chí kinh tế, số 450, tháng 11/2015, trang 43-51.

Islam Md. S., Nishiyama.S-I., 2016. The determinants of bank net interest margins: A panel evidence from South Asian countries. Research in International Business and Finance. S0275-5319(16)30023-X;

Kasman, A., & Tunc, G., & Vardar, G., & Okan, B. (2010), “Consolidation and commercial bank net interest margins: Evidence from the old and new European Union members and candidate countries”, Economic Modelling, 27 (2010), pp. 648–655;