Yếu tố tác động đến hiệu quả kinh doanh: thực tiễn các công ty chứng khoán Việt Nam

Bài viết nghiên cứu các yếu tố tác động đến hiệu quả hoạt động kinh doanh của 71 công ty chứng khoán thành viên Sở giao dịch chứng khoán ở Việt Nam trong giai đoạn 2013-2019, với 497 quan sát. Hiệu quả hoạt động kinh doanh được đo lường bằng thước đo tỷ suất lợi nhuận trên tài sản (ROA). Các biến độc lập trong nghiên cứu gồm SIZE, CS, TANG, GROWTH, COI, GDP, CPI.

Nghiên cứu sử dụng phần mềm STATA 13 để phân tích dữ liệu. Kết quả nghiên cứu cho thấy, các biến SIZE và GROWTH có tác động cùng chiều với ROA còn các biến CS, TANG, COI có tác động ngược chiều với ROA. Hai biến GDP và CPI không có ý nghĩa thống kê.

Đến nay, thị trường chứng khoán (TTCK) Việt Nam đã hoạt động được 20 năm. Trải qua các giai đoạn thăng trầm của TTCK Việt Nam, hiệu quả hoạt động kinh doanh của các công ty chứng khoán (CTCK) theo đó cũng bị ảnh hưởng. Tuy nhiên, từ năm 2013 đến nay, thực hiện tái cấu trúc các CTCK, hoạt động kinh doanh của các CTCK đã dần ổn định và hiệu quả hơn. Trước xu thế hội nhập, cạnh tranh gay gắt, việc nâng cao hiệu quả hoạt động kinh doanh của các CTCK là cần thiết, giúp các CTCK có thể tồn tại và phát triển lâu dài. Do đó, việc nghiên cứu các yếu tố ảnh hưởng đến hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam là hết sức cần thiết.

Cơ sở lý luận và giả thuyết nghiên cứu

Cơ sở lý luận

Hiệu quả hoạt động kinh doanh của doanh nghiệp (DN) chịu ảnh hưởng của nhiều yếu tố, bao gồm cả các yếu tố bên trong và yếu tố bên ngoài DN. Trong đó, có những yếu tố tác động cùng chiều với hiệu quả hoạt động kinh doanh và những yếu tố tác động ngược chiều.

Theo Taani và Banykhaled (2011), Adekunle và Kajola (2010), Rami Zeitun và Gary Gang Tian (2007), yếu tố quy mô của DN có tác động cùng chiều với ROA; Fozia Memon, Niaz Ahmed Bhutto và Ghulam Abbas (2012) cho rằng, cấu trúc vốn có tác động ngược chiều với ROA. Theo Đường Thị Thanh Hải (2019), tỷ lệ chi phí trên thu nhập hoạt động tác động ngược chiều đến ROA; Phạm Ánh Tuyết (2017), lạm phát, GDP tăng trưởng kinh tế có tác động cùng chiều với ROA.

Tổng hợp lại kết quả các nghiên cứu trên nhóm tác giả đưa ra các yếu tố ảnh hưởng đến hiệu quả hoạt động kinh doanh của DN (Bảng 1).

Giả thuyết nghiên cứu

Quy mô (SIZE) của DN thể hiện năng lực tài chính và lợi thế cạnh tranh của DN trên thị trường. Một DN có quy mô lớn sẽ có nhiều cơ hội để phát triển, mở rộng hoạt động kinh doanh và cạnh tranh với các đối thủ cùng ngành, cùng lĩnh vực kinh doanh. Theo Taani và Banykhaled (2011), Adekunle và Kajola (2010), Rami Zeitun và Gary Gang Tian (2007), thì yếu tố quy mô của DN có tác động cùng chiều với ROA. Do đó, giả thuyết H1 như sau: Quy mô của các CTCK có quan hệ cùng chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở giao dịch chứng khoán ở Việt Nam hiện nay.

Cấu trúc vốn (CS) thể hiện tỷ lệ nợ trên tổng nguồn vốn của DN. Theo Fozia Memon, Niaz Ahmed Bhutto và Ghulam Abbas (2012), cấu trúc vốn có tác động ngược chiều với ROA. Do đó, giả thuyết H2 như sau: Cấu trúc vốn của các CTCK có quan hệ ngược chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam.

Tỷ lệ tài sản dài hạn trên tổng tài sản (TANG) thể hiện tỷ lệ đầu tư vào tài sản dài hạn của DN. Nếu tỷ lệ này thấp thể hiện DN đầu tư ít vào tài sản dài hạn và chủ yếu đầu tư vào tài sản ngắn hạn. Theo Rami Zeitun và Gary Gang Tian (2007), Fozia Memon, Niaz Ahmed Bhutto và Ghulam Abbas (2012), tỷ lệ tài sản dài hạn trên tổng tài sản có tác động ngược chiều với ROA. Do đó, giả thuyết H3 như sau: Tỷ lệ tài sản dài hạn trên tổng tài sản của các CTCK có quan hệ ngược chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam.

Tỷ lệ tăng trưởng doanh thu thể hiện doanh thu năm sau tăng bao nhiêu phần trăm so với doanh thu năm trước. Doanh thu tăng trưởng cao và đều đặn, chứng tỏ DN đã mở rộng hoạt động bán hàng hoặc cung cấp dịch vụ và tạo được nhiều nguồn thu hơn so với kỳ trước.

Tỷ lệ chi phí trên thu nhập hoạt động (COI) thể hiện: Để tạo ra một đồng thu nhập hoạt động thì CTCK phải bỏ ra bao nhiêu đồng chi phí? Chỉ tiêu này càng thấp càng chứng tỏ DN đã quản lý tốt chi phí và hiệu quả kinh doanh cao. Vì vậy, COI có quan hệ ngược chiều với ROA (Đường Thị Thanh Hải, 2019). Do đó, giả thuyết H5 như sau: Tỷ lệ chi phí trên thu nhập hoạt động của các CTCK có quan hệ ngược chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam.

Tỷ lệ tăng trưởng GDP phản ánh tổng sản phẩm quốc nội năm sau tăng trưởng bao nhiêu % so với năm trước. Một nền kinh tế tăng trưởng cao cũng giúp cho các DN làm ăn hiệu quả hơn. Vì vậy, tỷ lệ tăng trưởng kinh tế có quan hệ cùng chiều với ROA (Phạm Ánh Tuyết, 2017). Do đó, giả thuyết H6 như sau: Tỷ lệ tăng trưởng kinh tế có quan hệ cùng chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam.

Tỷ lệ lạm phát (CPI) là sự tăng mức giá chung một cách liên tục của hàng hóa và dịch vụ theo thời gian và sự mất giá trị của một loại tiền tệ nào đó. Theo Phạm Ánh Tuyết (2017), tỷ lệ lạm phát có quan hệ cùng chiều với ROA. Do đó, giả thuyết H7 như sau: Tỷ lệ lạm phát có quan hệ cùng chiều với hiệu quả hoạt động kinh doanh của các CTCK thành viên Sở Giao dịch Chứng khoán ở Việt Nam.

Phương pháp nghiên cứu

Dữ liệu nghiên cứu được thu thập từ 71 CTCK thành viên Sở Giao dịch Chứng khoán tại Việt Nam. Trong thời gian nghiên cứu từ năm 2013 đến năm 2019, với 71 CTCK thì số quan sát là 497. Với dữ liệu bảng, phần mềm STATA 13 được sử dụng để phân tích hồi quy. Mô hình hồi quy tuyến tính bội được sử dụng để phân tích hồi quy. Phương trình hồi quy (1) có dạng như sau:

ROA-i=a0+a1*SIZEi+a2*CSi+a3*TANGi+a4*GRO WTHi+a5*COIi+a6*GDPi+ a7*CPIi+ ei (1)

Trong đó, ROAi là biến phụ thuộc trong lần quan sát thứ i; SIZE, CS, TANG, GROWTH, COI, GDP, CPI là các biến độc lập; a0 là hệ số chặn; a1, a2…, a7 là các hệ số góc hay độ dốc của mô hình; ei là sai số ngẫu nhiên trong lần quan sát thứ i.

Kết quả phân tích tương quan cho thấy, biến ROA có tương quan với tất cả các biến độc lập. Trong đó, biến TANG, CPI và COI có quan hệ ngược chiều với ROA với mức tương quan lần lượt là -0,1818; -0,0519; -0,3472. Các biến còn lại là SIZE, CS, GROWTH, GDP có quan hệ cùng chiều với ROA với mức tương quan lần lượt là: 0,3216; 0,0692; 0,0991; 0,0840. Các biến độc lập cũng có mối quan hệ tương quan với nhau.

Kết quả kiểm định Hausman cho thấy, giá trị P-value bằng 0,7884 >0,1 nên mô hình REM là phù hợp.

Kết quả hồi quy mô hình theo REM cho tham số hiệu chỉnh R2 của mô hình là 0,2349, nghĩa là có 23,49% sự biến thiên của biến phụ thuộc ROA được giải thích bởi các biến độc lập SIZE, CS, TANG, GROWTH, COI, GDP, CPI. Giá trị P-value của 05 yếu tố SIZE, CS, TANG, GROWTH, COI đều nhỏ hơn 0,05 cho thấy, các biến này có ý nghĩa thống kê với mô hình với mức ý nghĩa 5%. Trong khi đó, tỷ lệ tăng trưởng kinh tế (GDP) và tỷ lệ lạm phát (CPI) có P-value lớn hơn 0,05 nên không có ý nghĩa thống kê với mô hình với mức ý nghĩa 5%. Các biến SIZE và GROWTH có quan hệ cùng chiều với ROA; còn các biến CS, TANG, COI có quan hệ ngược chiều với ROA.

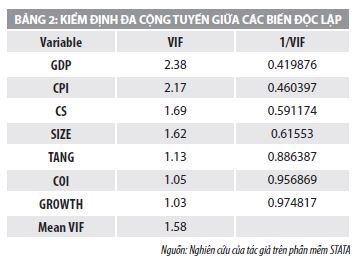

Tiếp theo, tác giả tiến hành kiểm định đa cộng tuyến giữa các biến trong mô hình. Kết quả kiểm định đa cộng tuyến cho thấy, các biến độc lập có giá trị VIF <5, chứng tỏ các biến độc lập không có hiện tượng đa cộng tuyến.

Từ kết quả ước lượng, ta có phương trình hồi quy (2) các yếu tố tác động đến ROA như sau:

ROA=-0,194+0,0513*SIZE–0,070*CS- 0,0998*TANG+0,0031*GROWTH - 0,0244*COI + e (2)

Như vậy, kết quả nghiên cứu này phù hợp với kết quả nghiên cứu trước đây như: Taani và Banykhaled (2011), Adekunle và Kajola (2010), Odalo và cộng sự (2016); Rami Zeitun và Gary Gang Tian (2007); Fozia Memon, Niaz Ahmed Bhutto và Ghulam Abbas (2012); Đường Thị Thanh Hải (2019). Đồng thời, cũng chứng minh rằng, các giả thuyết nghiên cứu đặt ra ban đầu là phù hợp.

Kết luận

Kết quả nghiên cứu này đã cung cấp thông tin quan trọng về mối quan hệ giữa các yếu tố với hiệu quả hoạt động kinh doanh của 71 CTCK thành viên Sở giao dịch chứng khoán ở Việt Nam hiện nay. Trong số 7 yếu tố được đưa vào mô hình có 5 yếu tố có tác động đến hiệu quả hoạt động kinh doanh của các CTCK. Cụ thể: Yếu tố quy mô (SIZE) và yếu tố tỷ lệ tăng trưởng doanh thu (GROWTH) có quan hệ cùng chiều với hiệu quả hoạt động kinh doanh của các CTCK; còn lại biến cấu trúc vốn (CS), biến tỷ lệ tài sản dài hạn trên tổng tài sản (TANG) và biến tỷ lệ chi phí trên thu nhập hoạt động (COI) có quan hệ ngược chiều với hiệu quả hoạt động kinh doanh của các CTCK. Kết quả này là cơ sở để các nhà quản trị sử dụng để hoạch định các chính sách nhằm nâng cao hiệu quả hoạt động kinh doanh.

Từ kết quả nghiên cứu, có thể thấy, muốn tăng ROA, các CTCK cần phải tăng quy mô vốn và tỷ lệ tăng trưởng doanh thu, bởi hai yếu tố này có quan hệ cùng chiều với ROA. Ngược lại, phải giảm tỷ lệ tài sản dài hạn trên tổng tài sản, giảm tỷ lệ chi phí trên thu nhập hoạt động và giảm tỷ lệ nợ trên tổng tài sản vì các yếu tố này có quan hệ ngược chiều với ROA. Trong các yếu tố trên thì yếu tố tỷ lệ tài sản dài hạn trên tổng tài sản có ảnh hưởng mạnh nhất đến ROA, tiếp đó là cấu trúc vốn, quy mô tài sản, tỷ lệ chi phí trên thu nhập hoạt động và cuối cùng là tỷ lệ tăng trưởng doanh thu.

Tuy nhiên, nghiên cứu trên còn một số tồn tại như: Số lượng biến được đo lường giới hạn ở một biến ROA, biến độc lập dừng lại ở 07 biến, do đó, mức độ giải thích của biến độc lập trong mô hình có ảnh hưởng đến ROA, với tỷ lệ là 23,49%. Những hạn chế nêu trên có thể là hướng nghiên cứu tiếp theo.

Tài liệu tham khảo:

1. Phạm Ánh Tuyết (2017), Phân tích các nhân tố ảnh hưởng đến hiệu quả hoạt động kinh doanh của các ngân hàng thương mại cổ phần tại Việt Nam, Tạp chí Khoa học Đại học Kinh tế TP. Hồ Chí Minh;

2. Đường Thị Thanh Hải (2019), Tác động của cấu trúc tài chính tới hiệu quả hoạt động của ngân hàng thương mại, Luận án Tiến sỹ, Đại học Kinh tế quốc dân;

3. Abor, J. (2005), The effect of capital structure on profitability: empirical analysis of listed firms in Ghana, Journal of Risk Finance, 6(5).