Các yếu tố ảnh hưởng đến khả năng trả nợ của khách hàng cá nhân tại Ngân hàng BIDV Trà Vinh

Nghiên cứu này phân tích các yếu tố ảnh hưởng đến khả năng trả nợ (KNTN) của khách hàng cá nhân tại Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam - Chi nhánh Trà Vinh (BIDV Trà Vinh).

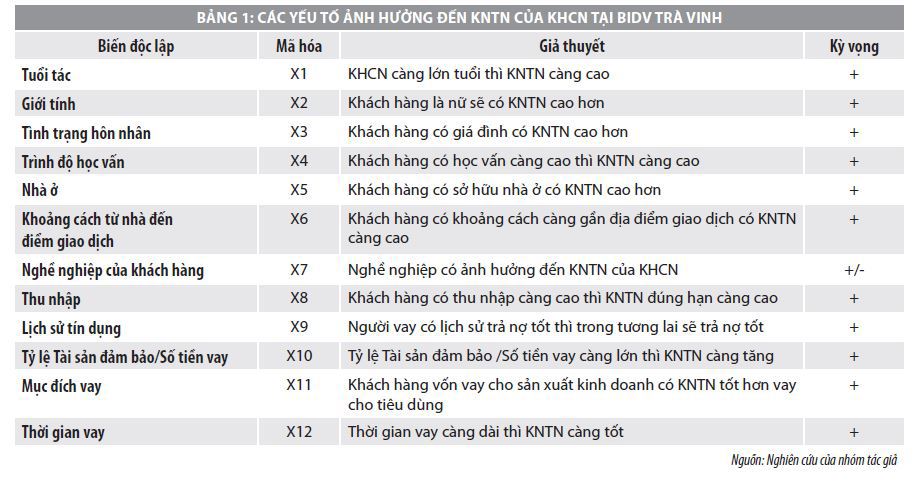

Kết quả nghiên cứu cho thấy, có 12 yếu tố (tuổi khách hàng, giới tính, tình trạng hôn nhân gia đình, trình độ học vấn, tình trạng nhà ở, khoảng cách từ nhà đến ngân hàng, nghề nghiệp, thu nhập, lịch sử trả nợ, tỷ lệ tài sản đảm bảo trên số tiền vay, mục đích vay, thời hạn vay) ảnh hưởng đến kế hoạch trả nợ của khách hàng cá nhân tại BIDV Trà Vinh. Dựa trên kết quả phân tích, nhóm tác giả đưa ra một số hàm ý quản trị nhằm nâng cao kế hoạch trả nợ của khách hàng cá nhân tại BIDV Trà Vinh.

Đặt vấn đề

Ngân hàng là một lĩnh vực kinh doanh đặc biệt, đóng vai trò trung gian tài chính, đi vay để cho vay, góp phần vào quá trình luân chuyển nguồn vốn. Chính vì tính chất đặc thù này mà sự tồn tại hay phát triển của bất kỳ một ngân hàng nào cũng ảnh hưởng tới sự phát triển hay khủng hoảng của nền kinh tế.

Hiện nay, ngành Ngân hàng Việt Nam đang trong quá trình hòa nhập với ngành ngân hàng trong khu vực và trên thế giới nên tính an toàn trong hoạt động tín dụng vẫn còn chưa cao. Giải quyết được vấn đề rủi ro tín dụng đang là bài toán khó đối với nhiều ngân hàng cũng như đối với BIDV Trà Vinh.

Vì vậy, nghiên cứu này đánh giá những yếu tố ảnh hưởng đến KNTN của KHCN tại BIDV Trà Vinh.

Cơ sở lý thuyết

KNTN của KHCN được đánh giá thông qua 2 biểu hiện: (1) Khả năng thanh toán bị nghi ngờ; (2) Khách hàng có khoản vay bị quá hạn trên 90 ngày (gốc/lãi). Có rất nhiều yếu tố ảnh hưởng đến KNTN của KHCN, tuy nhiên, có thể phân chia thành 4 nhóm chính: (1) Các yếu tố từ phía ngân hàng; (2) Các yếu tố từ phía khách hàng; (3) Các yếu tố về đặc điểm sản phẩm vay; (4) Các yếu tố kinh tế.

Đã có nhiều công trình nghiên cứu liên quan đến các yếu tố ảnh hưởng đến KNTN của KHCN. Có thể kể đến: Nguyễn Thị Thanh Hương (2012) kiểm chứng các nhân tố ảnh hưởng đến KNTN của KHCN tại Ngân hàng Liên doanh Việt Thái - Chi nhánh Đồng Nai. Đặng Thị Cẩm Nhung (2015) phân tích các yếu tố tác động đến KNTN của KHCN tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam - Chi nhánh Long An. Nguyễn Đặng Thiên Hương (2019) đánh giá các yếu tố ảnh hưởng đến KNTN của KHCN tại Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam.

Phan Thị Hằng Nga và Nguyễn Thị Ngọc Quỳnh (2020) tiến hành nghiên cứu các yếu tố ảnh hưởng đến KNTN của KHCN tại Ngân hàng Thương mại Cổ phần Ngoại Thương Việt Nam. Roslan & Karim (2009) đã phân tích các yếu tố ảnh hưởng đến KNTN của KHCN tại Malaysia. Nghiên cứu đã khảo sát 2630 đối tượng khảo sát từ 86 chi nhánh của Ngân hàng Agrobank, và cho thấy rằng có 3 nhóm đặc tính ảnh hưởng đến KNTN của KHCN. Thêm vào đó, Mantey (2016) cũng cho rằng có nhiều yếu tố ảnh hưởng đến KNTN của KHCN tại Ghana.

Trên cơ sở các nghiên cứu nêu trên, tác giả đề xuất 12 yếu tố ảnh hưởng đến KNTN của KHCN tại BIDV Trà Vinh (Bảng 1). Trong đó; Tuổi, Giới tính, Hôn nhân, Học vấn, Nhà ở, Khoảng cách, Nghề nghiệp, Thu nhập, Lịch sử tín dụng, Tỷ lệ Tài sản đảm bảo/Số tiền vay, Mục đích vay và Thời hạn vay có thể tác động đến KNTN của KHCN.

Kết quả nghiên cứu

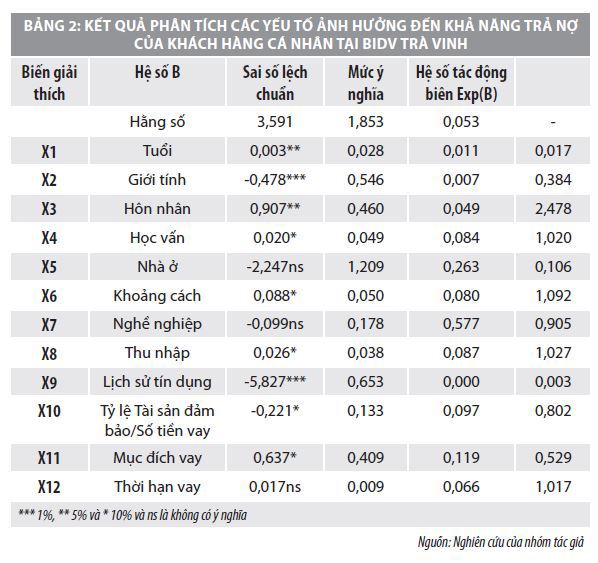

Kết quả nghiên cứu được trình bày ở Bảng 2. Kết quả mô hình hồi quy cho thấy KNTN của KHCN tại BIDV Trà Vinh bị ảnh hưởng bởi một số yếu tố.

Tuổi: Tuổi của khách hàng có ý nghĩa về mặt thống kê và có mối tương quan thuận với KNTN của KHCN ở mức ý nghĩa là 5%. Điều này cho thấy những khách hàng có độ tuổi càng cao thì KNTN cho ngân hàng càng cao.

Giới tính: Giới tính có ý nghĩa về mặt thống kê và có mối tương quan nghịch với KNTN của KHCN ở mức ý nghĩa 1%. Điều đó cho thấy rằng những khách hàng là nam sẽ có KNTN cao hơn khách hàng là nữ.

Tình trạng hôn nhân gia đình: Yếu tố này có ý nghĩa về mặt thống kê và có mối tương quan thuận với KNTN của KHCN ở mức ý nghĩa 5%. Điều đó cho thấy rằng những khách hàng có gia đình ổn định sẽ có KNTN cao hơn khách hàng là độc thân, ly dị.

Học vấn: Yếu tố này có ý nghĩa về mặt thống kê và có mối tương quan thuận với KNTN của KHCN ở mức ý nghĩa 10% cho thấy những khách hàng có trình độ học vấn càng cao sẽ có KNTN càng cao.

Khoảng cách: Khoảng cách có ý nghĩa về mặt thống kê và có mối tương quan thuận với KNTN của KHCN ở mức ý nghĩa 10%. Nghĩa là KHCN có nhà ở càng gần với ngân hàng thì KNTN càng cao.

Thu nhập: Yếu tố thu nhập có ý nghĩa về mặt thống kê và có mối tương quan thuận với KNTN của KHCN ở mức ý nghĩa 10% cho thấy những khách hàng có thu nhập càng cao thì có KNTN càng cao.

Lịch sử tín dụng: Biến này có mối tương quan nghịch với KNTN ở mức ý nghĩa 1%.

Tỷ lệ Tài sản bảo đảm/Số tiền vay: Biến này có mối tương quan nghịch chiều với khả năng xảy ra rủi ro của khoản vay cá nhân với mức ý nghĩa là 10%.

Mục đích vay: Biến này có tương quan thuận với KNTN của KHCN ở mức ý nghĩa 10%, đúng như kỳ vọng. Kết quả ước lượng cho thấy, những khách hàng vay vốn phục vụ sản xuất kinh doanh có KNTN tốt hơn những khách hàng vay tiêu dùng, hoàn toàn đúng như kỳ vọng ban đầu. Các yếu tố nhà ở, nghề nghiệp, thời hạn vay vốn không có ý nghĩa thống kê trong nghiên cứu này.

Hàm ý quản trị

Với các kết quả nghiên cứu nêu trên, nhóm tác giả đưa ra một số hàm ý quản trị nhằm nâng cao kế hoạch trả nợ của khách hàng cá nhân tại BIDV Trà Vinh gồm:

- Về độ tuổi: Khi xem xét hồ sơ vay vốn, ngân hàng cần ưu tiên cho khách hàng lớn tuổi. Khách hàng càng lớn tuổi thì càng chín chắn và sử dụng vốn ưu việt hơn, hiệu quả hơn khách hàng nhỏ tuổi.

- Về tình trạng hôn nhân: Khi xem xét hồ sơ vay vốn, ngân hàng cần ưu tiên những khách hàng đã có gia đình ổn định vì những khách hàng này luôn xem trọng sự tồn tại của gia đình mình và uy tín của gia đình đối với xã hội.

- Về giới tính: Kết quả nghiên cứu ngược lại với kỳ vọng, khách hàng nam có KNTN tốt hơn. Điều này chưa thể đưa ra hàm ý quản trị đối với nhân tố này, chờ các nghiên cứu tiếp theo.

- Về khoảng cách: Phía cán bộ quản lý, với điều kiện công nghệ thông tin và mạng xã hội phát triển vượt bậc thì việc liên lạc với khách hàng hay tới nơi thăm hỏi, quan sát thực tế điều kiện làm ăn của khách hàng không còn là vấn đề. Phía khách hàng, với điều kiện đi lại hiện nay rất thuận tiện, đều được giao thông hóa, đường xá, xe cộ tới các vùng sâu, vùng xa nên khách hàng đừng để khoảng cách làm ảnh hưởng đến KNTN của mình.

- Về học vấn và thu nhập: Khi xem xét cho vay, cần ưu tiên khách hàng có nghề nghiệp ổn định. Người dân Trà Vinh là trồng trọt, chăn nuôi nên nguồn thu nhập rất cao nếu điều kiện tự nhiên thuận lợi nhưng cũng lâm vào tình trạng mất trắng nếu xảy ra thiên tai dịch bệnh. Vì vậy, Nhà nước cần có chích sách hỗ trợ giúp người dân khắc phục khó khăn.

- Về lịch sử tín dụng: Ngân hàng nên chú ý đến lịch sử trả nợ của khách hàng tại các tổ chức tín dụng, để hạn chế cho vay đối với các khách hàng có tiền sử nợ xấu.

- Về thời hạn vay vốn: Đối với vay phục vụ cho hoạt động sản xuất kinh doanh cần có thời hạn dài hơn, trên 12 tháng, để khách hàng có nguồn thu và tái đầu tư, tránh tình trạng khách hàng phải chạy đôn chạy đáo vay mượn bên ngoài làm ảnh hưởng đến cuộc sống.

Tài liệu tham khảo:

1. Nguyễn Thị Thanh Hương, (2012), Các nhân tố ảnh hưởng đến khả năng trả nợ của khách hàng cá nhân tại Ngân hàng Liên doanh Việt Thái- Chi nhánh Đồng Nai, Luận văn Thạc sỹ, Trường Đại học Kinh tế TP. Hồ Chí Minh;

2. Đặng Thị Cẩm Nhung, (2015), Phân tích các yếu tố tác động đến khả năng trả nợ của khách hàng cá nhân tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam- Chi nhánh Long An, Luận văn thạc sỹ, Trường Đại học Tài chính Marketing;

3. Nguyễn Đặng Thiên Hương, (2019), Các yếu tố ảnh hưởng đến khả năng trả nợ của khách hàng cá nhân tại Ngân hàng Thương mại Cổ phẩn Ngoại thương Việt Nam, Luận văn Thạc sỹ, Trường Đại học Kinh tế TP. Hồ Chí Minh;

4. Phan Thị Hằng Nga & Nguyễn Thị Ngọc Quỳnh, (2020), Phân tích các yếu tố ảnh hưởng đến khả năng trả nợ của khách hàng cá nhân tại Ngân hàng Thương mại cổ phần Sài Gòn Thương Tín- Chi nhánh Tân Bình, Tạp chí Công thương;

5. Roslan, A.H., & Karim, M.Z, (2009), Determinants of microcredit repayment in Malaysia: The case of Agrobank, Humanity & Social Sciences Journal, 4(1), 45-52;

6. Mantey, E.L. (2016) Determinants Of Loan Delinquency Among Credit Unions In Ghana, Doctoral dissertation, University of Ghana, Ghana.

(*) PGS.,TS. Huỳnh Quang Linh, ThS. Vũ Mạnh Cường, ThS. Dương Thị Hồng Vân - Trường Đại học Công nghiệp Thực phẩm TP. Hồ Chí Minh & ThS. Phạm Thị Bích Phượng-Trường Đại học Trà Vinh.

(**) Bài đăng Tạp chí Tài chính kỳ 2 tháng 5/2021.