Các yếu tố ảnh hưởng đến tiếp cận tín dụng chính thức của hộ kinh doanh cá thể

Các hộ kinh doanh cá thể là một phần tất yếu của nền kinh tế quốc dân, hàng năm có những đóng góp nhất định vào tăng trưởng kinh tế (trên 30% GDP), do vậy, thời gian qua, Chính phủ và các tổ chức tín dụng đã ban hành nhiều cơ chế, chính sách hỗ trợ các hộ kinh doanh cá thể tiếp cận nguồn tín dụng chính thức, phát triển sản xuất kinh doanh. Mặc dù đã nhận được nhiều sự hỗ trợ từ Chính phủ và các tổ chức tín dụng, song các hộ vẫn gặp nhiều khó khăn trong tiếp cận tín dụng chính thức.

Qua phân tích các nhân tố ảnh hưởng tới tiếp cận tín dụng phi chính thức của các hộ kinh doanh hiện nay, bài viết gợi ý một vài giải pháp nhằm góp phần giúp các hộ kinh doanh cá thể tiếp cận nguồn vốn tín dụng chính thức hiệu quả hơn trong thời gian tới.

Đặt vấn đề

Trong nền kinh tế quốc dân, hộ kinh doanh cá thể (KDCT) tham gia hoạt động kinh doanh trong nhiều lĩnh vực. Các hộ KDCT, có thể huy động vốn từ nhiều kênh khác nhau như: từ người thân, bạn bè, tổ chức tiết kiệm, tổ chức tín dụng (TCTD) vi mô cho đến ngân hàng thương mại (NHTM) (Ann, 2017). Nhằm hỗ trợ loại hình kinh doanh này phát triển, Chính phủ, hệ thống ngân hàng, các TCTD đã ban hành nhiều chính sách hỗ trợ, trong đó bao gồm cả về vốn.

Tuy nhiên, việc tiếp cận tín dụng chính thức của các hộ KDCT vẫn còn gặp nhiều khó khăn. Nguyên nhân là do các hộ này chưa đủ năng lực quản lý tài chính, thiếu kinh nghiệm và tài sản đảm bảo... (VCCI, 2016). Theo Tổng cục Thống kê (2019), số hộ có đủ khả năng vay tín dụng chính thức còn thấp, chỉ khoảng 28% tổng số hộ KDCT. Như vậy, để thực hiện định hướng của Chính phủ là phát triển đồng đều các loại hình kinh tế, thì vấn đề hỗ trợ các hộ KDCT tiếp cận vốn chính thức là thiết yếu, cần tiếp tục phải đẩy mạnh trong thời gian tới.

Cơ sở lý luận

Tiếp cận tín dụng chính thức có thể hiểu theo nhiều hướng khác nhau. Rose (2015) và Casu (2013) cho rằng, tiếp cận tín dụng chính thức là việc khách hàng có khả năng sử dụng vốn của TCTD dựa trên việc đáp ứng các nghĩa vụ về tài chính, trong đó nhấn mạnh tới khả năng hoàn trả cả gốc và lãi. Quan điểm này được Nguyen (2014) và các cộng sự (2015) cho rằng, tiếp cận tín dụng chính thức là việc người dân, hộ gia đình, hộ kinh doanh hiểu biết và có thể vay vốn được tại các TCTD.

Hay nói cách khác, đây là hình thức phát sinh giao dịch bằng tài sản giữa một bên là các TCTD (bên cho vay) và một bên là các cá thể, doanh nghiệp - DN (bên vay). Bên cho vay sẽ chuyển giao tài sản cho bên vay sử dụng trong một khoảng thời gian nhất định, đồng thời bên vay sẽ có trách nhiệm hoàn trả vô điều kiện cho bên cho vay cả vốn lẫn lãi khi đến hạn phải thanh toán.

Tuy nhiên, nếu tiếp cận 1 phần dưới góc độ tài chính vi mô thì theo Consultative Group to Assist the Poor (2017), đây là việc TCTD cung cấp vốn cho nhóm đối tượng khó tiếp cận vốn với mức giá phải chăng. Chung quan điểm, Ledgerwood và các cộng sự (2013) cũng cho rằng, tiếp cận tín dụng chính thức không chỉ bao gồm việc có được vốn vay của TCTD, mà còn phải sử dụng các dịch vụ khác của TCTD nhằm thực hiện các mục tiêu khác nhau trong tiếp cận dịch vụ tài chính và hướng đến xóa đói giảm nghèo…

Trong phạm vi bài viết, quan điểm về tiếp cận tín dụng chính thức được thể hiện theo ý tưởng của Nguyen (2014) và các cộng sự (2015), đó là việc các hộ KDCT có ý định và có thể vay vốn của TCTD.

Phương pháp nghiên cứu

Sau khi xây dựng mô hình và thang đo sơ bộ, tác giả tiến hành phỏng vấn sâu các chuyên gia (3 chuyên gia nghiên cứu về kinh tế và TCTD, 3 chuyên gia trực tiếp tham gia quản trị trực tiếp ở các TCTD và 3 đại diện của các hộ KDCT) về yếu tố ảnh hưởng đến tiếp cận tín dụng chính thức của DN siêu nhỏ và hộ KDCT, từ đó hoàn thiện bảng câu hỏi khảo sát. Bảng hỏi hoàn thiện được sử dụng để tiếp tục phỏng vấn 70 hộ KDCT và DN siêu nhỏ, qua đó phát hiện những vấn đề liên quan trước khi tiến hành nghiên cứu chính thức.

Tất cả các thang đo trong nghiên cứu được kế thừa từ các nghiên cứu trước và điều chỉnh phù hợp dựa trên gợi ý của nghiên cứu định tính. Các thang đo sử dụng dạng Likert 5 cấp độ, trong đó 1 là hoàn toàn không đồng ý cho đến 5 là hoàn toàn đồng ý. Các thang đo đều được kế thừa từ thang đo của Ann (2017).

Cụ thể Thang đo tài sản đảm bảo (TSĐB) – 03 chỉ báo; thang đo thu nhập (TN) - 03 chỉ báo; thang đo kinh nghiệm của chủ hộ (KNCH) - 03 chỉ báo; thang đo khoảng cách (KC) - 03 chỉ báo; thang đo lãi suất (LS) - 03 chỉ báo; thang đo thủ tục vay vốn (TTV) - 03 chỉ báo; thang đo kinh nghiệm TCTD (KNNH) - 03 chỉ báo; thang đo ngân hàng số - 05 chỉ báo và thang đo khả năng tiếp cận tín dụng NHTM của hộ KDCT và DN siêu nhỏ - 04 chỉ báo. Công cụ khảo sát được xây dựng dựa trên các biến quan sát đo lường khái niệm trong mô hình. Ngoài ra, phiếu khảo sát còn có các câu hỏi về nhân khẩu học như giới tính, độ tuổi, trình độ học vấn, thu nhập.

Bảng hỏi được gửi trực tiếp đến đại diện các chủ DN siêu nhỏ và người đứng đầu hộ KDCT thông qua hồ sơ được lưu trữ tại các NHTM. Tổng số phiếu phát ra gồm 1.000 phiếu, số phiếu trả lời thu về là 618. Sau khi phân loại, kết quả khảo sát được nhập vào cơ sở dữ liệu và được mã hóa dựa trên Excel 2016. Các bảng trả lời không đầy đủ hoặc có lỗi sẽ bị loại bỏ để đảm bảo dữ liệu có độ tin cậy cao. Trên cơ sở đó, tác giả thực hiện phân tích mô hình hồi quy tuyến tính và phân tích khả năng tiếp cận vốn của các hộ KDCT thông qua phương pháp kiểm định Cronbach’s Alpha và phương pháp phân tích nhân tố khám phá (EFA).

Giả thuyết nghiên cứu

Qua phỏng vấn sâu các chuyên gia, tác giả đã nhận diện được 8 yếu tố điển hình ảnh hưởng trực tiếp tới việc tiếp cận tín dụng của các hộ KDCT, trên cơ sở đó đề xuất các giả thuyết nghiên cứu như sau:

- Tài sản đảm bảo: Tài sản đảm bảo (TSĐB) là toàn bộ các khoản mục tài sản nhằm minh chứng cho việc chi trả các nghĩa vụ nợ trong tương lai của khách hàng vay tín dụng chính thức (Rose, 2015; Casu, 2013) - trong trường hợp này là các hộ KDCT. TSĐB đóng vai trò là phương tiện để giảm thiểu rủi ro do thông tin bất cân xứng và rủi ro đạo đức khi thực hiện việc cho vay dựa trên tài sản (Nguyen, 2018).

Việc thiếu TSĐB là một trong những rào cản lớn đối với việc tiếp cận tín dụng chính thức (Ha et al, 2015). Các nghiên cứu thực nghiệm đã chứng minh rằng, TSĐB tăng khả năng tiếp cận nguồn vốn từ các tổ chức tài chính (Catherine, 2014; Claessens et al, 2000), nguồn tài chính dài hạn (Gideon, 2013) và tiếp cận tín dụng nói chung (Peria, 2018).

Như vậy, có thể đưa ra giả thuyết rằng:

H1: Tài sản thế chấp có ảnh hưởng thuận chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Lãi suất vay vốn: Lãi suất vay vốn được coi là chi phí của khoản vay có ảnh hưởng đáng kể đến các kế hoạch tăng trưởng của nhóm hộ KDCT. Chúng không chỉ ảnh hưởng đến các khoản thanh toán cho bên cho vay mà còn có tác động đến nguồn vốn của hộ kinh doanh tại vùng nông thôn, khi mà lãi suất còn thể hiện khả năng tín nhiệm với nhóm người vay vốn (Doan, 2015; Lê Thanh Tâm, 2015). Theo đó, tác giả đưa ra giả thuyết:

H2: Lãi suất có ảnh hưởng ngược chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Khoảng cách địa lý: Nguyen (2016) cho rằng, khoảng cách địa lý từ nơi kinh doanh của hộ KDCT đến các chi nhánh TCTD có mối quan hệ nghịch biến với khả năng tiếp cận vốn. Kết quả thực nghiệm của Doan (2015) cho thấy, điều kiện đi lại khó khăn sẽ ảnh hưởng nhiều đến khả năng tiếp cận nguồn vốn và thường thì những ở vùng sâu trình độ học vấn và khả năng nắm bắt thông tin còn hạn chế. Cho nên, có thể đưa ra giả thuyết sau:

H3: Khoảng cách địa lý có ảnh hưởng ngược chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Thủ tục vay vốn: Thủ tục vay vốn cũng là một nhân tố ảnh hưởng đến quyết định vay vốn của hộ KDCT (Hafeez, 2008). Nguyễn Phúc Chánh (2016) cũng chỉ ra vấn đề tương tự tại Việt Nam: Hầu hết các hộ KDCT có quy mô nhỏ cho đến rất nhỏ, kỹ năng trong việc quản lý kinh doanh và thiết lập các kế hoạch kinh doanh còn hạn chế, chủ yếu đúc rút từ kinh nghiệm thực tiễn, hạch toán đơn giản, hiểu biết về kiện tiếp cận vốn tín dụng còn chưa đầy đủ, không đáp ứng được các thủ tục cho vay nghiêm ngặt mà các tổ chức tín dụng yêu cầu. Theo đó, có thể đưa ra giả thuyết:

H4: Độ phức tạp của thủ tục vay vốn có ảnh hưởng ngược chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Dịch vụ ngân hàng số: Theo Gaurav (2017), ngân hàng số là một hình thức ngân hàng số hóa tất cả những hoạt động và dịch vụ ngân hàng truyền thống. Dịch vụ ngân hàng số sẽ rút ngắn chi phí di chuyển, thời gian chờ đợi xét duyệt hồ sơ, làm giảm tác động của khoảng cách địa lý tới khả năng tiếp cận tín dụng của DN siêu nhỏ và các hộ KDCT.

Kết quả phỏng vấn sâu các chuyên gia lĩnh vực tài chính – ngân hàng cho thấy, hiện nay dịch vụ ngân hàng số là xu thế tất yếu của thời đại Cách mạng công nghiệp 4.0; tăng khả năng tiếp cận cho các DN siêu nhỏ, cũng như hộ gia đình. Tuy nhiên, tiện ích dịch vụ ngân hàng số hiện nay đang được cung cấp chủ yếu cho đối tượng khách hàng cá nhân, đối với các khách hàng DN mới chỉ dừng ở bước cơ bản như thanh toán online. Trong thời gian tới, ngân hàng số chính là một trong các yếu tố tích cực tác động lên khả năng tiếp cận tín dụng chính thức của hộ KDCT. Như vậy, có thể đề xuất giả thuyết:

H5: Dịch vụ ngân hàng số có ảnh hưởng thuận chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Kinh nghiệm kinh doanh của DN siêu nhỏ/hộ kinh doanh: Kinh nghiệm kinh doanh thường được tính từ khi DN siêu nhỏ hoặc hộ KDCT bắt đầu thực hiện hoạt động sản xuất kinh doanh đến hiện tại. Hafeez (2008), Doan (2015), Nguyen (2018) cho rằng, càng có nhiều kinh nghiệm thì hộ gia đình và DN siêu nhỏ lại càng dễ dàng tiếp cận tín dụng chính thức. Vì vậy, tác giả đưa ra giả thuyết:

H6: Số năm kinh nghiệm có ảnh hưởng ngược chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Thu nhập: Nhóm chỉ tiêu này được hiểu là doanh thu với DN siêu nhỏ và thu nhập đối với hộ gia đình. Các nghiên cứu của Nguyen (2018), và Doan (2015), Peria (2018) đã nêu ra một trong những điều kiện để vay vốn từ các TCTD chính thức chính là khả năng trả nợ của người vay. Do đó, tác giả đưa ra giả thuyết:

H7: Thu nhập có ảnh hưởng ngược chiều đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

- Kinh nghiệm của TCTD: Nghiên cứu của Le (2013), Tibaingana & Mutenyo (2018) và Peria (2018) chỉ ra rằng, TCTD càng có nhiều kinh nghiệm trong việc cung cấp vốn đến các đối tượng đặc trưng (như vùng nông thôn) thì càng dễ phát triển dịch vụ này. Đặc biệt, tại Việt Nam, các TCTD được thành lập từ sớm, thời gian hoạt động lâu năm sẽ có lợi thế hơn trong việc hình thành uy tín, cũng như các dịch vụ tài chính chuyên biệt. Do đó, tác giả đưa ra giả thuyết:

H8: Kinh nghiệm của TCTD có ảnh hưởng đến tiếp cận tín dụng chính thức của nhóm hộ KDCT Việt Nam.

Kết quả nghiên cứu

Thống kê mô tả

Kết thúc điều tra, tổng số quan sát phân tích là 532 quan sát, 65% nam và 35% nữ; Yếu tố thu nhập chiếm tỷ lệ cao nhất ở mức từ 10-20 triệu/tháng (44,7% mẫu nghiên cứu); Hai nhóm độ tuổi từ 22 đến 40 tuổi chiếm tới 69,6% mẫu nghiên cứu là lực lượng lao động chính trong nhóm đối tượng nghiên cứu và chịu trách nhiệm chính trong hoạt động sản xuất kinh doanh. Vì vậy, đây chính là đối tượng thường xuyên vay tín dụng chính thức để phát triển sản xuất kinh doanh.

Phân tích mô hình

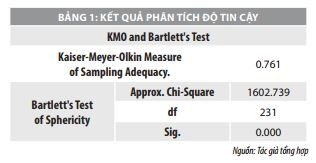

Phân tích độ tin cậy: Thang đo về biến độc lập đều có trọng số nhân tố đạt yêu cầu, có khả năng hội tụ, biểu diễn tốt của các biến quan sát. Thang đo biến phụ thuộc Khả năng tiếp cận vốn (4 biến quan sát), đều đã hội tụ và biểu diễn tốt ở các thang đo. Kết quả phân tích nhân tố theo mô hình nghiên cứu đề xuất cho hệ số KMO = 0,761 > 0,5; phân tích nhân tố là phù hợp.

Tổng phương sai trích đạt giá trị giải thích bằng 70,79%, như vậy có thể kết luận rằng, 70,79% sự thay đổi của các biến thành phần (của các nhân tố) được giải thích bởi các biến quan sát (các chỉ báo). Kết quả đánh giá độ tin cậy thang đo, phân tích nhân tố khám phá EFA và phân tích nhân tố khẳng định (CFA) với các tiêu chí đo lường các giả thuyết vẫn được giữ nguyên.

Kiểm định giả thuyết: Sau khi chạy kiểm định EFA, nhóm tác giả nhận thấy, có sự tương quan mạnh giữa các biến về tài sản đảm bảo và thu nhập, do đó đã gộp hai nhân tố này thành một nhân tố mới là Đặc điểm của người đại diện (DDCH).

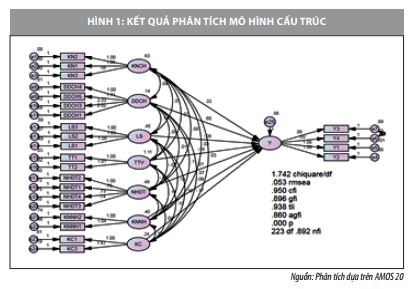

Nếu kết quả kiểm định cho ra tác động thuận chiều của biến đại diện với biến phụ thuộc thì hai giả thiết H1 và H2 đều được đảm bảo. Các hệ số trong mô hình phù hợp dữ liệu thực tế, kết quả thực hiện có hệ số Chi-square/df = 1.742 (<3); GFI = 0.896; TLI = 0.938 (> 0.9); CFI=0.950 (> 0.9); RMSEA=0.053 (<0.08). Mô hình chỉ ra sự ảnh hưởng của 8 yếu tố tác động đến khả năng tiếp cận tín dụng chính thức theo như giả thuyết tác giả đề cập.

Kết quả khẳng định các biến độc lập có tác động đến khả năng tiếp cận vốn của hộ KDCT và DN siêu nhỏ như giả thuyết đặt ra, riêng nhân tố “kinh nghiệm của các TCTD” thể hiện tác động ngược lại.

Thảo luận kết quả nghiên cứu

Kết quả khảo sát cho thấy, các giả thuyết từ 1 đến 7 được chấp nhận và có kết quả phân tích phù hợp với nghiên cứu lý thuyết cũng như nhận định ban đầu của nhóm tác giả. Cụ thể, các biến “Đặc điểm của người đứng đầu” tác động 0.60 phân vị; “Kinh nghiệm của người đại diện” tác động 0.33 phân vị; “Khoảng cách địa lý” tác động -0.17; “Lãi suất” tác động -0.08; “Thủ tục vay vốn” tác động -0.18. Dấu của kết quả này phù hợp với thực trạng kinh tế Việt Nam, khi các đối tượng khảo sát trải rộng trong các độ tuổi từ 18 đến trên 40, với ngành nghề kinh doanh đa dạng.

Kết quả nghiên cứu cũng chỉ ra rằng, một số quy định về TSĐB, thủ tục vay vốn… đã và đang là trở ngại lớn nhất đối với các hộ KDCT trong việc tiếp cận tín dụng chính thức. Các TCTD Việt Nam còn gặp nhiều khó khăn khi thẩm định các hồ sơ vay vốn của hộ KDCT, do các hộ này chưa đáp ứng đủ yêu cầu vay vốn của TCTD. Khoảng cách địa lý cũng như sự phát triển chưa đồng bộ của dịch vụ ngân hàng số cũng là một trở ngại trong việc tiếp cận các khoản vay của các hộ KDCT.

Điểm đáng chú ý là biến “Kinh nghiệm của TCTD” sau khi khảo sát và phân tích không mang lại kết quả so với nghiên cứu trước đó của Doan (2015); Nguyễn Phúc Chánh (2016); Le (2013); Ann (2018) và Gideon (2013) khi cho rằng, kinh nghiệm của TCTD càng tăng thì khả năng tiếp cận tín vốn vay của nhóm đối tượng nghiên cứu càng lớn.

Hàm ý về chính sách

Trong số các biến của mô hình, ngân hàng số có tác động thuận chiều đến việc tiếp cận tín dụng chính thức của các hộ KDCT. Điều này thể hiện bằng việc thời điểm hiện tại, việc vay vốn và sử dụng các dịch vụ khác trong TCTD đang có ranh giới mờ đi giữa việc vay vốn để sản xuất kinh doanh và vay vốn để tiêu dùng. Do vậy, nhằm thúc đẩy tiếp cận tín dụng chính thức của các hộ KDCT, thời gian tới, cần tiếp tục nghiên cứu và đề xuất khuyến nghị cụ thể về chính sách như sau:

Thứ nhất, đẩy nhanh quá trình hoàn thiện cơ chế, chính sách, tạo hành lang pháp lý cho dịch vụ ngân hàng số phát triển; có chính sách hỗ trợ cho các TCTD trong việc chuyển đổi và phát triển dịch vụ ngân hàng số; có giải pháp như tái cấp vốn, cấp bù lãi suất, có cơ chế xác định nhóm nợ và cơ chế trích lập dự phòng, xử lý rủi ro riêng… để tăng hiệu quả của chính sách cho vay đối tượng ưu tiên.

Các TCTD tập trung nghiên cứu, nâng cao các tính năng ưu việt của sản phẩm dịch vụ ngân hàng số, hướng tới phát triển cho vay vi mô, tăng cường bán chéo sản phẩm dịch vụ nhằm gia tăng lợi ích cho khách hàng cũng như bản thân TCTD.

Đẩy mạnh các dịch vụ kèm theo khoản tín dụng như tiết kiệm định kỳ phục vụ hoàn trả khoản vay khi có nhu cầu hoặc khi đến hạn, hoặc dịch vụ bảo hiểm, thanh toán. Xây dựng hệ sinh thái tài chính toàn diện. Hệ sinh thái bao gồm nhiều lĩnh vực, gia tăng số điểm chấp nhận thanh toán, khắc phục các hạn chế về công nghệ, đồng thời nâng cao giải pháp bảo mật để người dùng yên tâm sử dụng.

Bên cạnh đó, tăng cường công tác quảng bá, truyền thông về các dịch vụ TCTD thông qua các đoàn thể địa phương như Hội nông dân, Đoàn thanh niên, Hội phụ nữ và các phương tiện thông tin đại chúng nhằm nâng cao nhận thức cho các DN siêu nhỏ và các hộ KDCT trong việc tiếp cận tín dụng chính thức.

Thứ hai, các TCTD cần đa dạng hóa sản phẩm với hình thức TSĐB linh hoạt. TSĐB là một trong những vấn đề hạn chế khả năng vay vốn cũng như tiếp cận các dịch vụ TCTD của các hộ KDCT và DN siêu nhỏ.

Vì vậy, cơ chế, chính sách cho vay cần được xây dựng, bổ sung theo hướng: Mở rộng các loại hình TSĐB, yêu cầu khách hàng mua bảo hiểm với loại tài sản này tại DN mà chi nhánh chỉ định, với yêu cầu thụ hưởng thuộc về TCTD. Đối với trường hợp cho vay không TSĐB, NHTM cần nghiên cứu xây dựng các sản phẩm đặc thù theo nhóm nghành nghề và áp dụng một trong số các biện pháp quản lý rủi ro sau:

(i) Cấp hạn mức tín dụng nhỏ (trong hạn mức rủi ro cho phép của TCTD khi cân đối với chi phí đầu vào, đầu ra), hoặc cấp thêm hạn mức không TSĐB cho DN hoặc hộ KDCT đã có khoản vay có TSĐB.

(ii) Khách hàng chứng minh được doanh thu đảm bảo khả năng trả nợ (chuyển doanh thu về tài khoản mở tại TCTD cấp vốn); Cho vay dựa trên sự bảo lãnh từ các tổ chức xã hội, hiệp hội nơi khách hàng là hội viên.

(iii) Bán chéo sản phẩm để gia tăng lợi nhuận: Các DN siêu nhỏ hoặc hộ gia đình được vay vốn phải đồng ý sử dụng ít nhất 3 (hoặc tùy chọn) dịch vụ phi tín dụng đi kèm như: chuyển tiền, trả lương, thẻ ghi nợ, cho vay tiêu dùng đối với chủ DN và người lao động, tài khoản thanh toán.

(iv) Sử dụng các công cụ tính toán rủi ro để hạn chế tối đa rủi ro phát sinh.

Thứ ba, các TCTD có chính sách lãi suất phù hợp, tăng khả năng tiếp cận của khách hàng. Bên cạnh đó, việc giảm các chi phí hoạt động cũng là yêu cầu cần thiết. Một số giải pháp đề xuất để giảm chi phí: Áp dụng công nghệ vào việc cấp tín dụng (tiếp nhận hồ sơ online, xây dựng hệ thống chấm điểm tự động để giảm thiểu nguồn lực con người vào thẩm định tín dụng); Tăng năng suất lao động và nâng cao chất lượng phục vụ của đội ngũ nhân viên giao dịch trực tiếp với khách hàng thông qua việc cải tiến tác phong làm việc, nâng cao kỹ năng giao tiếp, chăm sóc khách hàng.

Thứ tư, các DN và hộ KDCT cần phải nâng cao tính minh bạch trong kinh doanh, điều hành; cần áp dụng các hệ thống quản trị nội bộ để đáp ứng yêu cầu về điều kiện cho vay của các TCTD. Đặc biệt, để tạo nên sự thay đổi toàn diện về công nghệ, quản trị điều hành… các DN, hộ KDCT cần nắm bắt cơ hội đổi mới, sáng tạo, ứng dụng công nghệ để nhanh chóng phát triển mạnh mẽ, an toàn, hiệu quả và bền vững...

Tài liệu tham khảo:

1. Ngân hàng Nhà nước (2016), Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 quy định về hoạt động cho vay của tổ chức tín dụng, chi nhánh

tổ chức tín dụng nước ngoài;

2. Tổng cục Thống kê (2019), Đặc điểm môi trường kinh doanh tại Việt Nam theo kết quả điều tra doanh nghiệp, NXB Thống kê, Hà Nội;

3. VCCI (2016), Báo cáo thường niên doanh nghiệp Việt Nam 2016, NXB Thông tin và Truyền thông;

4. Lê Thanh Tâm (2015), Các trường phái cung cấp tài chính vi mô – Lý thuyết gốc và thực nghiệm tại Việt Nam, Tạp chí Kinh tế & Phát triển, số 218 (II), tháng 8/2015, ISSN: 1859-0012, trang 2-10;

5. Le Thi Bich Ngoc (2013), Banking Relationship and Bank Financing: The Case of Vietnamese Small and Medium-sized Enterprises, Journal of Economics and Development, T. 15, S. 1;

6. Ledgerwood, Joanna (2013), The New Microfinance Handbook: A Financial Market System Perspective, Washington, DC: World Bank;

7. Tibaingana & Mutenyo (2018), Factors Affecting Acess to Formal Credit by Micro and Small Enterprises In Uganda retrieved.