Các yếu tố tác động đến lợi nhuận của công ty chứng khoán niêm yết

Trên cơ sở hồi quy dữ liệu bảng thu thập được từ 25 công ty chứng khoán niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (HNX) trong giai đoạn 2010-2021, nhóm tác giả xác định các yếu tố tác động đến lợi nhuận của các công ty chứng khoán niêm yết. Kết quả cho thấy, cả yếu tố vĩ mô, quy mô doanh nghiệp và các chỉ tiêu tài chính đều tác động đến lợi nhuận của những công ty này.

Đặt vấn đề

Trong kết quả hoạt động sản xuất kinh doanh, lợi nhuận đóng vai trò quan trọng trong việc đánh giá khả năng sinh lời của doanh nghiệp (DN). Lợi nhuận ròng trên tài sản (ROA) và lợi nhuận ròng trên vốn chủ sở hữu (ROE) thường được sử dụng để đánh giá hiệu quả hoạt động của các DN và giữa các ngành với nhau.

ROE phản ánh mức độ hiệu quả sử dụng vốn chủ sở hữu để tạo ra lợi nhuận cho DN; còn ROA phản ánh hiệu quả của nguồn nhân lực, khả năng tài chính, khả năng quản lý và hoạt động kinh doanh của DN, cũng như các nguồn đầu tư và kinh doanh tạo ra lợi nhuận (Malik, 2008; Yazdanfar, 2013; Sufian và Chong, 2008).

Tương tự như Gashaw (2012), trên cơ sở hồi quy dữ liệu bảng thu thập được từ 25 công ty chứng khoán niêm yết trên HOSE và HNX trong giai đoạn 2010-2021, nhóm tác giả xác định các yếu tố tác động đến lợi nhuận của các công ty chứng khoán niêm yết. Kết quả cho thấy, cả yếu tố vĩ mô, quy mô DN và các chỉ tiêu tài chính đều tác động đến lợi nhuận của những công ty này.

Cơ sở lý thuyết và tổng quan các nghiên cứu

Cơ sở lý thuyết

Lý thuyết đánh đổi cấu trúc vốn MM (Miller và ctg, 1963) chỉ ra sự tác động của cấu trúc vốn đến lợi nhuận của DN và là tiền đề cho các nghiên cứu khác sau này. Học thuyết này chứng minh, khi một DN sử dụng đòn bẩy tài chính hiệu quả sẽ tạo ra doanh thu cao và việc quản lý hiệu quả cơ cấu vốn sẽ giúp cân bằng được khả năng trả nợ và tăng thêm vốn chủ sở hữu (VCSH), điều mà các DN muốn hướng đến.

Lý thuyết trật tự phân hạng (Meyers và ctg, 1984) chỉ ra nguồn vốn của DN được quan tâm theo thứ tự vốn chủ sở hữu, vay nợ và phát hành cổ phiếu, hay nói cách khác một DN có khả năng sinh lời cao thì ít vay nợ và sử dụng VCSH hiệu quả, thể hiện khả năng vững chắc về tài chính của DN, có được sự tin tưởng của nhà đầu tư, tăng tỷ trọng VCSH của cổ đông.

Theo Malik (2011), lợi nhuận là một trong những yếu tố quan trọng nhất trong quản lý tài chính vì nó tối đa hóa tài sản và lợi nhuận của chủ sở hữu công ty. Lợi nhuận là yếu tố quyết định sự thành bại của một DN. Để đánh giá khả năng sinh lời của DN thường dùng chỉ tiêu tỷ suất lợi nhuận vì nó thể hiện mối quan hệ giữa lợi nhuận và chi phí sản xuất thực tế; đồng thời, thể hiện trình độ kinh doanh của DN, khi DN sử dụng các yếu tố này.

Tổng quan các nghiên cứu

Các nghiên cứu quốc tế

Vătavu (2014) nghiên cứu các chỉ tiêu xác định khả năng sinh lời của 126 công ty tốt nhất tại Romania-Bucharest, trong khoảng thời gian 10 năm (2003-2012). Vătavu (2014) chỉ ra rằng, các công ty có lãi hoạt động với các khoản vay hạn chế, quy mô công ty tác động cùng chiều với lợi nhuận. Bên cạnh đó, tính hữu hình, rủi ro kinh doanh và mức độ đánh thuế tác động ngược lại tới lợi nhuận của công ty. Tỷ lệ lạm phát tăng khi nền kinh tế trong thời kỳ bất ổn dẫn đến hiệu quả công ty ngày càng sa sút.

Nawaz Ahmad (2015) đã tiến hành nghiên cứu trên 18 công ty ngành Xi măng tại Pakistan trong giai đoạn 2015-2010. Mô hình FGLS được đưa vào cho dữ liệu để thiết lập mối quan hệ nhân quả giữa các biến. Nghiên cứu chỉ ra rằng, đòn bẩy tài chính có hướng ngược chiều với khả năng sinh lời trong khoảng tin cậy 99%.

Salman và Yazdanfar (2012) nghiên cứu khả năng sinh lời của các công ty siêu nhỏ của Thụy Điển trong các ngành chăm sóc sức khỏe, vận tải, thương mại và kim loại bao gồm khoảng 87.000 quan sát về 12.530 DN siêu nhỏ từ năm 2006 đến năm 2007. Phương pháp hồi quy SUR được áp dụng. Kết quả cho thấy, mối quan hệ chặt chẽ giữa ý nghĩa lý thuyết của kinh tế vi mô và khả năng sinh lời của DN vi mô của tất cả các DN siêu nhỏ ngoại trừ ngành kim loại. Các yếu tố tăng trưởng DN và tổng năng suất có mức độ tích cực đáng kể với lợi nhuận của công ty vi mô, trong khi quy mô thì theo chiều nghịch đảo với lợi nhuận.

Khidmat và Rehman (2014) nghiên cứu 10 công ty hóa chất niêm yết ở Pakistan từ năm 2001 đến năm 2009 cho thấy, hệ số thanh toán nhanh ảnh hưởng tiêu cực đáng kể đến ROA và ROE. Điều này có nghĩa là khi tỷ lệ nợ trên VCSH tăng lên, hiệu quả hoạt động sẽ giảm xuống.

Tuncay và Cengiz (2017) xem xét mối quan hệ giữa lợi nhuận DN và kinh tế vĩ mô trong 500 tổ chức công nghiệp lớn nhất của Thổ Nhĩ Kỳ trong giai đoạn 2002-2012. Phương pháp tổng quát hóa của Arellano Bond (GMM) đã được sử dụng. Tuncay và Cengiz (2017) chỉ ra tổng sản phẩm quốc nội, tỷ lệ lạm phát, lãi suất cho vay mới thuần trong nước và tỷ trọng chi trả lãi vay trong nước trên tổng thuế thu nhập có liên quan trực tiếp đến kết quả hoạt động kinh doanh. Mặt khác, tỷ giá hối đoái, lãi suất, nợ nước ngoài ngắn hạn và tỷ trọng dự trữ quốc tế của ngân hàng trung ương có tương quan nghịch.

Gashaw (2012) nghiên cứu các yếu tố ảnh hưởng đến lợi nhuận của các công ty bảo hiểm Ethiopia trong giai đoạn 2003-2011. Kết quả phân tích hồi quy cho thấy, tăng trưởng, đòn bẩy, lượng vốn, quy mô và tính thanh khoản được xác định là các yếu tố quyết định quan trọng nhất đến khả năng sinh lời. Trong đó, tăng trưởng bình quân đầu người, quy mô và số lượng tỷ lệ thuận với nhau. Ngược lại, tỷ lệ thanh khoản và tỷ lệ đòn bẩy có tương quan nghịch, nhưng tương quan đáng kể với khả năng sinh lời. Cuối cùng, tuổi của công ty và giá trị tài sản hữu hình không liên quan đáng kể đến khả năng sinh lời.

Bolek và Wiliński (2012) kiểm tra sự phụ thuộc lẫn nhau này đối với một nhóm các công ty ngành Xây dựng được niêm yết trên Sở Giao dịch chứng khoán Warsaw trong giai đoạn 2000-2010. Qua đó, quy mô DN và tốc độ tăng trưởng GDP có mối quan hệ thuận chiều với lợi nhuận DN. Mặt khác, cơ cấu tài sản, cơ cấu nguồn vốn, chu kỳ chuyển đổi các khoản phải thu và khả năng thanh toán nhanh thì ngược lại.

Một số nghiên cứu tại Việt Nam

Vân và Nga (2018) đã nghiên cứu tác động của quản lý vốn lưu động đến lợi nhuận của công ty niêm yết trong giai đoạn 2012-2016. Dữ liệu bao gồm 42 nhà sản xuất vật liệu xây dựng được sử dụng trong nghiên cứu này. Kết quả cho thấy, thời gian thu tiền bình quân, thời gian thanh toán trung bình và quy mô công ty có ảnh hưởng tích cực đến lợi nhuận công ty. Ngoài ra, tỷ lệ đòn bẩy và tài sản cố định thì lại có tác động tiêu cực đến lợi nhuận của một công ty.

Hằng và Linh (2020) nghiên cứu cho 27 công ty bất động sản tiêu biểu niêm yết trên HOSE từ năm 2010 đến 2019. Kết quả thu được cho thấy, cơ cấu tài sản tác động âm đến lợi nhuận của DN. Ngược lại, nhiều yếu tố như đòn bẩy tài chính, quy mô DN lại tác động dương đến lợi nhuận của công ty bất động sản.

Ngọc và ctg (2020) nghiên cứu các nhân tố ảnh hưởng đến lợi nhuận của 20 công ty dầu khí niêm yết tại Việt Nam từ năm 2014 đến 2018 cho thấy, quy mô, vòng quay tổng tài sản có tác động tích cực đến lợi nhuận của các DN trong ngành Dầu khí Việt Nam. Trong khi đòn bẩy tài chính lại tác động ngược lại đối với lợi nhuận DN; còn lại, lợi nhuận ròng, tỷ lệ nợ và tỷ lệ chi phí không có ý nghĩa.

Hiền và Hà (2020), nghiên cứu 20 công ty ngành Dệt may niêm yết trên sàn chứng khoán Việt Nam trong giai đoạn 2009-2018 đã chỉ ra rằng, quy mô, thời gian hoạt động, tăng trưởng doanh thu, khả năng thanh toán nhanh và vòng quay tổng tài sản tác động dương đến lợi nhuận DN. Ngược lại, đòn bẩy tài chính và sự tập trung thị trường có tác động tiêu cực đến lợi nhuận.

Nhằm tìm ra các nhân tố tác động đến chất lượng hiệu quả của 474 công ty niêm yết trên HOSE và HNX trong giai đoạn 2010-2015, nghiên cứu của Trang và Phương (2018) cho thấy, kỳ hạn thanh toán, đòn bẩy tài chính và cường độ vốn tác động thuận chiều tới lợi nhuận của DN. Ngược lại, tăng trưởng doanh thu có tác động ngược chiều đến thu nhập của DN.

Dữ liệu và phương pháp nghiên cứu

Dữ liệu nghiên cứu

Bài viết sử dụng dữ liệu bảng của 25 công ty chứng khoán niêm yết trên HOSE và HNX trong giai đoạn 2010-2021. Nguồn dữ liệu của báo cáo tài chính DN lấy từ https://iboard.ssi.com.vn/fundamental-analysis để đo lường lợi nhuận của công ty, chẳng hạn như lợi nhuận ròng trên tổng tài sản (ROA) và các chỉ tiêu ảnh hưởng đến lợi nhuận của DN như: Quy mô DN (SIZE), tăng trưởng doanh thu (GROWTH), chỉ số thanh toán nhanh (QR), đòn bẩy tài chính (LEV), đầu tư tài sản cố định (TANG). Một số biến vĩ mô ảnh hưởng đến lợi nhuận của DN như: Tỷ giá hối đoái (EX), tốc độ tăng trưởng kinh tế (GDP), được thu thập từ https://www.gso.gov.vn/.

Phương pháp nghiên cứu

Dữ liệu dạng bảng được thu thập đối với các công ty chứng khoán niêm yết tại HOSE và HNX từ 2010-2021. Ba phương pháp đã được sử dụng trong nghiên cứu này bao gồm: POLS, FEM, và REM. Nhóm tác giả tiến hành kiểm định F để chọn các mô hình POLS và FEM; Kiểm định Hausman (1978) để chọn giữa mô hình FEM và REM. Sau khi chọn ra mô hình phù hợp, để kiểm tra hiện tượng phương sai sử dụng Breusch và Pagan Lagrangian được thực hiện bởi Greene (2000); để kiểm tra hiện tượng tự tương quan được đưa ra bởi Wooldridge (2002). Mô hình FGLS được sử dụng để khắc phục những khiếm khuyết của mô hình nếu hiện tượng tự tương quan hoặc phương sai thay đổi trong kết quả mô hình.

Kết quả nghiên cứu

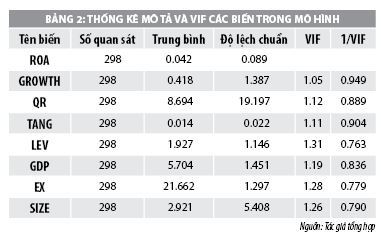

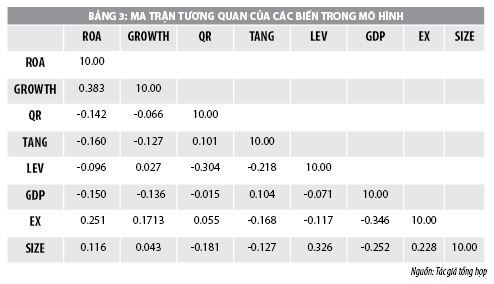

Thống kê mô tả, ma trận tương quan và VIF: Trong mô hình dữ liệu nghiên cứu, nhóm tác giả dựa trên 298 từ 25 công ty chứng khoán, đây là dữ liệu kiểm toán trong giai đoạn 2016-2021.

Bảng 2, 3 cho thấy, tương quan giữa các cặp biến đều nhỏ dưới 0,6 và tất cả các hệ số khuếch đại VIF đều nhỏ hơn 10, do đó, không có tương quan cao và đa cộng tuyến trong mô hình.

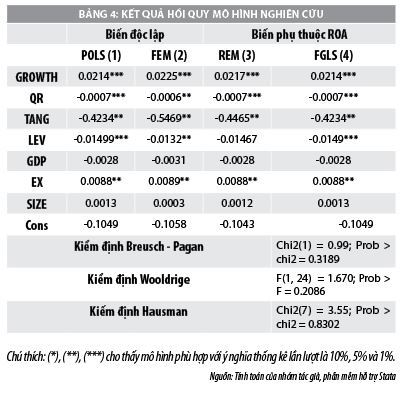

Phân tích kết quả hồi quy: Thử nghiệm mô hình chỉ ra rằng, mô hình OLS không phù hợp và nhóm sử dụng thử nghiệm của Hausman để lựa chọn giữa mô hình hiệu ứng cố định (FEM) và mô hình hiệu ứng ngẫu nhiên (REM). Sau khi thử nghiệm nhận thấy, mô hình REM hoạt động tốt hơn mô hình FEM. Tiếp theo, áp dụng phương pháp hồi quy, mô hình đã chỉ ra không có sự tương quan và phương sai thay đổi, nhóm sử dụng mô hình FGLS để xét xem mối quan hệ giữa các biến độc lập và biến phụ thuộc và thu được kết quả ổn định nhất.

Trong Bảng 4, các cột (1), (2), (3) và (4) lần lượt hiển thị kết quả cho mô hình hồi quy POLS, FEM, REM và FGLS. Kết quả kiểm định cho thấy, mô hình FGLS là phù hợp nhất.

Bảng 4 cho thấy, tốc độ tăng trưởng doanh thu (GROWTH) có tác động cùng chiều đến lợi nhuận DN với mức ý nghĩa 1%. Do đó, GROWTH sẽ đánh giá khả năng bán hàng của công ty và chỉ số này càng cao thì doanh số bán ra càng lớn và hiệu quả hoạt động của công ty càng tốt. Kết quả phân tích này tương tự với kết quả của Salman và Yazdanfar (2012) đối với các công ty trong lĩnh vực y tế, vận tải, thương mại và kim loại ở Thụy Điển; công ty bảo hiểm nhân thọ tại Pakistan (Malik, 2011).

Hệ số thanh toán nhanh (CR) có tác động tiêu cực đến lợi nhuận (ROA) của 25 công ty ngành Chứng khoán niêm yết trên HOSE và HNX. Khi đưa tài sản ngắn hạn vào đầu tư quá nhiều, nguồn vốn không thể thu hồi được ngay để đảm bảo trả các khoản vay ngắn hạn, điều này vô tình làm giảm khả năng thanh toán nhanh chóng của DN. Kết quả này tương tự như tại các công ty bảo hiểm 8 quốc gia châu Á giai đoạn 2008-2014 (Chen và Wong, 2004), tại các công ty bảo hiểm Pakistan (Zulfqar và Ahmed, 2011).

Đòn bẩy tài chính (LEV) có tác động tiêu cực đến lợi nhuận của các công ty chứng khoán. Kết quả này tương tự như ngành Xi măng (Nawaz Ahmad, 2015), các công ty tại Nigeria (Odusanya và ctg, 2018). Bởi nếu DN sử dụng tỷ lệ vốn vay ngân hàng cao thì áp lực trả lãi và gốc càng lớn, hoạt động kinh doanh càng khó khăn hơn. Do đó, các khoản nợ mà DN nên tăng cường là những khoản nợ ít áp lực hơn trong việc trả lãi và gốc, chẳng hạn như các khoản thu giữ từ các nhà cung cấp… Chỉ bằng cách này, DN mới có thể sử dụng hiệu quả các khoản vay để nâng cao hiệu quả hoạt động kinh doanh.

Đầu tư tài sản cố định (TANG) có tương quan nghịch với khả năng sinh lời. Kết quả này tương tự với Vătavu (2014) tại Romania, ngành sản xuất vật liệu xây dựng (Vân và Nga, 2018). Khi đầu tư không đúng mục đích, các khoản đầu tư này có thể dẫn đến lãng phí hoặc mất cân đối tài chính làm tăng tài sản cố định và giảm lợi nhuận DN.

Tỷ giá hối đoái (EX) tương quan thuận chiều đến lợi nhuận của các công ty chứng khoán. Baum, Caglayan, và Barkoulas (2001) đã chỉ ra khi tỷ giá biến động càng lớn thì lợi nhuận của công ty cũng bị ảnh hưởng theo.

Kết luận và kiến nghị

Thông qua nghiên cứu 25 công ty chứng khoán niêm yết trên hai sàn (HOSE và HNX) tại Việt Nam trong giai đoạn 2010-2021, kết quả cho thấy, tỷ lệ tăng trưởng doanh thu và tỷ giá hối đoái có ảnh hưởng tích cực đến lợi nhuận (ROA), trong khi hệ số thanh toán nhanh, đòn bẩy tài chính vốn và đầu tư tài sản cố định có tác động ngược lại đến lợi nhuận các công ty chứng khoán.

Kết quả này phù hợp với các cơ sở lý thuyết đánh đổi cấu trúc vốn MM (Miller và ctg, 1963) và lý thuyết trật tự phân hạng (Meyers và ctg, 1984), khi chỉ ra rằng một DN hoạt động kinh doanh hiệu quả khi DN đó sử dụng hiệu quả đòn bẩy tài chính, ít vay nợ và sử dụng nguồn VCSH hợp lý. Phát hiện này có ý nghĩa quan trọng trong việc đưa ra các khuyến nghị nhằm cải thiện lợi nhuận của các công ty chứng khoán.

Duy trì tăng trưởng GDP cao là cơ sở tăng thu nhập của bình quân đầu người, tác động tích cực đến hoạt động sản xuất kinh doanh của DN, là tiền đề để thị trường chứng khoán có nhiều hàng hóa tốt hơn từ đó các công ty chứng khoán cơ hội tăng doanh thu và nâng cao lợi nhuận. Vì vậy, các cơ quan quản lý điều hành có các biện pháp duy trì tăng trưởng kinh tế cao là nền tảng vĩ mô quan trọng trong nền kinh tế.

Để có thể gia tăng doanh thu, các công ty chứng khoán cần chú trọng đến việc đa dạng các sản phẩm cung cấp đến nhà đầu tư, nâng cao chất lượng tư vấn đến các nhà đầu tư. Làm tốt những vấn đề này sẽ giúp các công ty chứng khoán tăng doanh thu bền vững. Bên cạnh đó, các công ty chứng khoán cần chú trọng đến khả năng thanh toán nhanh, sử dụng đòn bẩy hợp lý để giảm bớt áp lực trả nợ ngắn hạn; đồng thời, nâng cao uy tín của DN.

Đối với nhà đầu tư, lợi nhuận công ty chứng khoán chịu ảnh hưởng của các yếu tố như: Tăng trưởng doanh thu (GROWTH); tỷ giá hối đoái (EX); hệ số thanh toán nhanh (QR); đòn bẩy tài chính (LEV); đầu tư tài sản cố định (TANG); Do đó, nhà đầu tư cần chú ý đến sự thay đổi của các yếu tố này khi quyết định nâng cao lợi nhuận.

Tài liệu tham khảo:

Alshatti, A.S. (2015), "The Effect of the Liquidity Management on Profitability in the Jordanian Commercial Banks", International Journal of Business and Management; Vol. 10, No. 1; 62-72;

Dumas, B. (1978), "A Revision of the Theory of the Business Firm, " Journal of Finance, 33(3), 1019-1030;

Baum, C.F., Caglayan, M. & Barkoulas, J.T. (2001), “Exchange Rate Uncertainty and Corporate Profitability, ” Journal of MaQRoeconomics, 23(4), 565-576;

Gashaw, A. (2012), "Factors Affecting Profitability of Insurance Companies in Ethiopia: Panel Evidence", Accelerating the world's research. Addis Ababa University;

Malik, H. (2011), "Determinants of Insurance Company Profitability: An Analysis of Pakistan’s Insurance Industry", International Academic Research. Vol.1, 315-321.

(*) Lại Cao Mai Phương, Lưu Hoàn Mỹ, Phạm Thị Như Thuỳ, Trịnh Thị Oanh, Khoa Tài chính – Ngân hàng, Trường Đại học Công nghiệp TP. Hồ Chí Minh

(**) Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 5/2022