Cần giải pháp kích cầu trái phiếu chính phủ

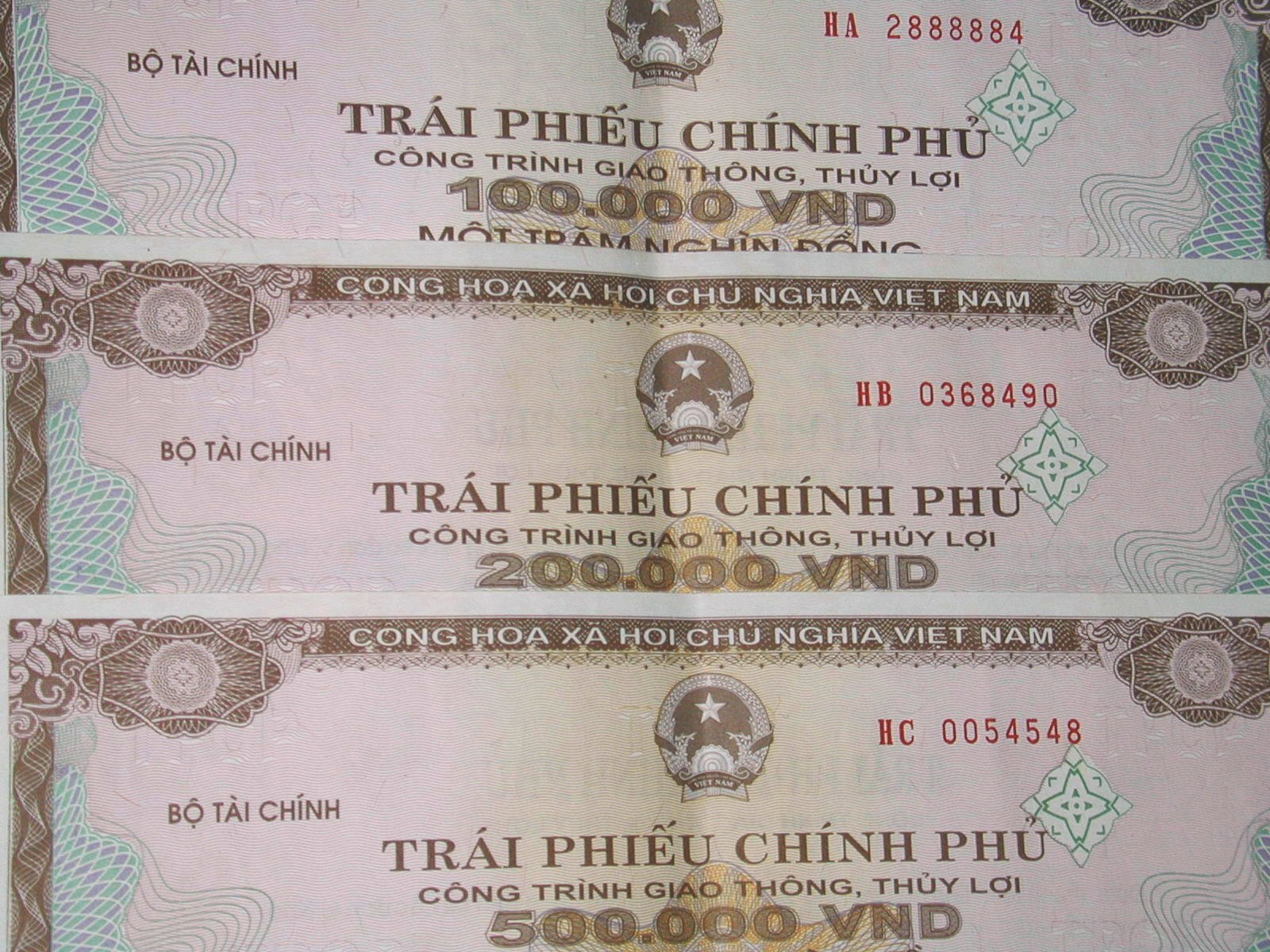

(Tài chính) Trên thị trường vốn, trái phiếu (TP) và đặc biệt trái phiếu chính phủ (TPCP) là hàng hóa quan trọng. Thông qua việc phát hành và đầu tư vào TPCP sẽ góp phần nâng cao hiệu quả của việc phân phối và tái phân phối nguồn lực tài chính, định hướng hoạt động đầu tư trong nền kinh tế. Tuy nhiên, trên thực tế, thị trường TPCP vẫn còn bộc lộ nhiều hạn chế, cần khắc phục. Xin trích đăng bài phân tích của PGS., TS. Trần Hoàng Ngân và cộng sự.

TPCP chưa phát huy hiệu quả

Để nghiên cứu thực nghiệm mối quan hệ giữa thị trường TPCP, tăng trưởng kinh tế và kiểm soát lạm phát tại Việt Nam, nhóm nghiên cứu thu thập dữ liệu kinh tế vĩ mô từ giai đoạn tháng /2009 đến tháng 4/2013 để đánh giá mối quan hệ của việc phát hành TPCP tài trợ cho chi tiêu công, đầu tư công và tăng trưởng kinh tế, kiểm soát lạm phát. Kết quả phân tích hệ số tương quan cho thấy, biến TP có tương quan khá cao đến IPI (biến chỉ số công nghiệp - đại diện cho tốc độ tăng trưởng kinh tế ở Việt Nam) và CPI (chỉ số giá tiêu dùng).Cụ thể biến Bond (khối lượng đấu thầu TPCP thành công) có mối tương quan với IPI là 0,601892 và có mối tương quan với CPI là 0,664437. Qua đó, cho thấy tác động khá cao của việc phát hành TPCP đến tăng trưởng kinh tế và kiểm soát lạm phát.

Tiếp theo, nhóm nghiên cứu sử dụng phương pháp phân tích nhân quả Granger nhằm đánh giá mối quan hệ nhân quả giữa phát hành TPCP, IPI và CPI. Kết quả cho thấy chỉ số IPI có quan hệ nhân quả đến việc phát hành TPCP, trong khi phát hành TPCP không có mối quan hệ ngược lại đến IPI.

Qua đó cho thấy, với sự tăng trưởng của nền kinh tế, dẫn đến đẩy mạnh nhu cầu vốn và làm gia tăng việc huy động vốn của Chính phủ để chi tiêu công và đầu tư công, nhằm mục tiêu đáp ứng nhu cầu vốn của một nền kinh tế mới nổi như Việt Nam.

Tuy nhiên, việc huy động nguồn vốn để tái đầu tư đang chưa thực sự hiệu quả, dẫn đến việc phát hành TPCP chưa có mối quan hệ đến tăng trưởng kinh tế mà phương pháp phân tích quan hệ nhân quả Granger đã chỉ ra.

Bên cạnh đó, CPI có mối quan hệ nhân quả đến việc phát hành TPCP, nhưng TPCP không có mối quan hệ ngược lại đến CPI. Từ đây đã phản ánh thực trạng hiện nay tại Việt Nam khi nền kinh tế có dấu hiệu gia tăng lạm phát, Ngân hàng Nhà nước sẽ tiến hành phát hành TP thông qua thị trường mở để hút tiền về nhằm mục tiêu kiểm soát lạm phát.

Do đó xuất hiện mối quan hệ một chiều của CPI đến việc phát hành TPCP của Việt Nam. Tuy nhiên, cũng giống như mối quan hệ giữa IPI và TPCP vẫn là mối quan hệ một chiều từ CPI tác động lên TPCP, nên chiều còn lại nghiên cứu cho thấy chưa có bằng chứng để chứng minh tồn tại tác động của TPCP đến việc kiểm soát lạm phát tại Việt Nam. Điều này cũng cho thấy, việc kiểm soát lạm phát thông qua phát hành TP vẫn chưa thực sự phát huy hiệu quả.

Ngoài ra, phân tích quan hệ nhân quả cũng chỉ ra CPI và IPI Việt Nam có mối quan hệ 2 chiều qua lại lẫn nhau và kết quả khá phù hợp với các lý thuyết tăng trưởng cũng như thực trạng nền kinh tế tại Việt Nam trong giai đoạn qua.

Thúc đẩy tính thanh khoản trên thị trường thứ cấp

Trong thời gian qua, TPCP nói riêng và TP Việt Nam nói chung đã đóng vai trò khá quan trọng trong việc huy động vốn cho đầu tư xây dựng nền kinh tế, cũng như bù đắp bội chi ngân sách của Chính phủ và kiểm soát lạm phát. Tuy nhiên, tỷ trọng giữa số vốn huy động được từ TPCP so với GDP còn thấp, thành viên tham gia vào thị trường TPCP còn hạn chế, chủ yếu là các ngân hàng thương mại. Do đó để có thể phát huy tốt hơn vai trò của thị trường TPCP đối với việc tái cấu trúc và phát triển bền vững nền kinh tế Việt Nam, nhóm nghiên cứu gợi ý một số chính sách.

Thứ nhất, cần có nhiều giải pháp kích cầu cho thị trường TPCP như đa dạng hóa kỳ hạn phát hành, Kho bạc Nhà nước cần công bố thông tin và kế hoạch phát hành theo lộ trình cụ thể và rộng rãi trước các đợt phát hành, để các nhà đầu tư có thể bố trí nguồn vốn đầu tư một cách hợp lý.

Đối với các TPCP đã niêm yết tại Sở Giao dịch chứng khoán, cần có các giải pháp về cơ chế giao dịch để thúc đẩy tính thanh khoản trên thị trường thứ cấp, từ đó thu hút nhiều hơn các nhà đầu tư trên thị trường sơ cấp. Ngoài ra, có thể nghiên cứu để phát hành thêm TP thả nổi lãi suất bên cạnh TP có lãi suất cố định.

Thứ hai, để hạn chế tình trạng bất cân xứng thông tin, cần nhanh chóng xây dựng một tổ chức định mức tín nhiệm hoạt động trong nước nhằm cung cấp các đánh giá chính xác và minh bạch cho nhà đầu tư trong các đợt phát hành. Cơ chế thanh toán cũng cần hiệu quả hơn, tránh các rủi ro cho nhà đầu tư. Cụ thể hơn, cần có sự phối hợp chặt chẽ giữa Kho bạc Nhà nước và hệ thống các ngân hàng thương mại trong quy trình thanh toán cho các nhà đầu tư.

Thứ ba, xây dựng hệ thống các nhà tạo lập thị trường để hình thành các mức giá giao dịch chuẩn. Cần thay đổi cơ sở nhà đầu tư bằng việc tạo điều kiện cho các tổ chức tài chính phát triển bởi vì đây là các tổ chức đẩy mạnh nhu cầu TP trên thị trường. Bên cạnh các ngân hàng thương mại, cần tạo điều kiện để phát triển các tổ chức tài chính như: công ty bảo hiểm, công ty tài chính, quỹ hưu trí, quỹ đầu tư tương hỗ…

Thứ tư, cần thực hiện kiểm soát chặt chẽ việc lập, thẩm định, phê duyệt các dự án đầu tư sử dụng nguồn vốn từ TPCP; cần có sự thanh tra và giám sát chặt chẽ quy trình đầu tư công để hạn chế tình trạng các nguồn vốn huy động được từ thị trường TPCP bị sử dụng sai mục đích; cần công khai minh bạch tiến độ thực hiện các dự án đầu tư từ ngân sách nhà nước và xử lý nghiêm khắc các sai phạm để tránh thất thoát, lãng phí nguồn vốn huy động.

Cuối cùng, Chính phủ cần phối hợp giữa chính sách tài khóa và chính sách tiền tệ để ổn định nền kinh tế vĩ mô, nhằm huy động được nguồn vốn qua phát hành TPCP cho phát triển kinh tế-xã hội đã được Quốc hội phê duyệt năm 2014 với chỉ tiêu tăng trưởng đạt khoảng 5,8%, CPI khoảng 7%, tiếp tục theo đuổi mục tiêu kiểm soát lạm phát không vượt quá mục tiêu được Quốc hội phê chuẩn.