Đi trước làm việc khó, một ngân hàng thí điểm chuẩn mực Basel III tại Việt Nam

Sau khi áp dụng Basel II, VIB tiếp tục là một trong những ngân hàng đầu tiên đưa chuẩn mực quản trị rủi ro thanh khoản theo Basel III vào thử nghiệm tại Việt Nam.

Tính đến nay, Việt Nam đã có 6 ngân hàng hoàn thành ba trụ cột của Basel II theo lộ trình của Ngân hàng Nhà nước (NHNN). Các ngân hàng khác cũng đang hoàn thành ba trụ cột theo bộ khung quản trị rủi ro mới.

Trong đó, VIB tiến tới áp dụng các chuẩn mực quản trị rủi ro thanh khoản theo Basel III.

Bước đi tiên phong của ngân hàng

Hướng tới việc quản lý rủi ro toàn diện theo các chuẩn mực quốc tế, VIB tiếp tục trở thành một trong những ngân hàng đầu tiên tại Việt Nam đưa chuẩn mực quản trị rủi ro thanh khoản theo Basel III vào thử nghiệm, triển khai áp dụng các chỉ số quản trị rủi ro theo chuẩn mực này.

Đồng thời, ngân hàng áp dụng và tuân thủ nghiêm ngặt các tỉ lệ an toàn hoạt động theo quy định của NHNN.

Cụ thể, ngân hàng đã hoàn thiện nghiên cứu phương pháp tính toán tỉ lệ nguồn vốn ổn định ròng (Net Stable Funding Ratio - NSFR) theo Basel III, đánh giá nguồn dữ liệu và thực hiện tính toán tỉ lệ này tại các thời điểm hiện tại và quá khứ.

Ngân hàng cũng đưa chỉ số quản trị mới vào quản trị nguồn vốn nội bộ thông qua việc thiết lập hạn mức nội bộ và xây sựng cơ chế giám sát tuân thủ chặt chẽ.

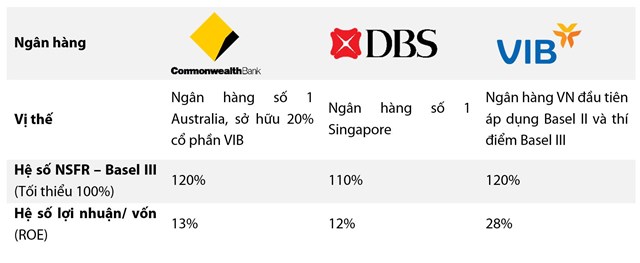

Hoạt động thí điểm bước đầu mang đến những kết quả tích cực khi VIB đạt hệ số NSFR tương đương với các ngân hàng đang triển khai Basel III trên thế giới, trong khi hệ số ROE cao vượt trội.

Ông Hàn Ngọc Vũ - Tổng giám đốc VIB - đánh giá đây tiếp tục là cột mốc quan trọng trên hành trình phát triển và hoàn thiện nền tảng quản trị mạnh, đặc biệt sau khi VIB trở thành một trong những ngân hàng Việt Nam đầu tiên công bố hoàn thành cả 3 trụ cột Basel II vào tháng 12/2019.

"Trong hơn 10 năm qua, chúng tôi luôn tiên phong trong việc áp dụng các chuẩn mực quản trị quốc tế để trở thành ngân hàng có uy tín, chất lượng và hiệu quả hàng đầu", ông Hàn Ngọc Vũ chia sẻ.

2008: Xếp hạng tín nhiệm độc lập bởi Moody’s, với thứ hạng cao nhất trong nhiều năm sau đó

2017: Được NHNN chọn thí điểm thanh tra trên cơ sở rủi ro theo mô hình Canada

2018: Là một trong 5 ngân hàng đầu tiên sạch nợ xấu tại VAMC

2019: Hoàn tất triển khai cả 3 trụ cột của chuẩn mực quản trị rủi ro Basel 2 tại Việt Nam

2019: Áp dụng thành công công nghệ AI và Big Data trong việc phê duyệt & phát hành thẻ tín dụng

2020: Thử nghiệm quản trị rủi ro thanh khoản theo Basel 3

Sau các bước công bố hoàn thành 3 trụ cột Basel II, thí điểm NSFR Basel III, ngân hàng sẽ tiếp tục đầu tư mạnh mẽ để hoàn thành phương pháp nâng cao của Basel II, song song với việc thí điểm triển khai nhiều hạng mục của Basel III.

Ngân hàng vẫn thường xuyên và sẽ tiếp tục trao đổi với NHNN, các nhà tư vấn và các cơ quan chuyên môn để có hướng đi đúng đắn nhằm nâng cao năng lực quản trị rủi ro, góp phần xây dựng ngành ngân hàng Việt Nam lành mạnh và thịnh vượng.

Chuẩn quản trị mới

Basel III là khuôn khổ quản trị rủi ro với những tiêu chí chặt chẽ hơn, được Ủy ban Giám sát Ngân hàng Basel (BCBS) công bố năm 2010.

Mục tiêu của chuẩn mới là đối phó với khủng hoảng tài chính, nâng cao tính bền vững của hệ thống ngân hàng, góp phần ngăn ngừa những tổn thất hệ thống có thể xảy ra trong tương lai.

Các tiêu chuẩn này dựa trên hai mục tiêu độc lập. Cụ thể, tỉ lệ dự trữ thanh khoản (LCR) cải thiện khả năng phục hồi trong ngắn hạn thông qua việc yêu cầu các ngân hàng duy trì đủ lượng tài sản có tính thanh khoản cao để đáp ứng nhu cầu thanh khoản trong vòng 30 ngày.

Trong khi đó, NSFR được tính bằng tỉ số giữa nguồn vốn ổn định thực có và nguồn vốn ổn định cần thiết, được phát triển dựa trên yêu cầu về cấu trúc ngày đáo hạn các loại tài sản và nghĩa vụ nợ, khuyến khích các ngân hàng hoạt động dựa trên nguồn vốn ổn định lâu dài nhằm giảm thiểu rủi ro thiếu hụt vốn trong tương lai, duy trì ổn định tài chính và bảo vệ quyền lợi cho người gửi tiền.

Khác với tỉ lệ của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn (SMLR), chỉ số NSFR Basel III không chỉ đơn thuần dựa trên yếu tố định lượng là kỳ hạn còn lại, mà còn xem xét tới các yếu tố hành vi, nguồn gốc, hệ số rủi ro và cấu trúc của tài sản và nợ của một ngân hàng để xác định sức mạnh thanh khoản.

Theo đó, các nguồn huy động từ cá nhân và doanh nghiệp nhỏ có kỳ hạn còn lại dưới 1 năm là nguồn vốn ổn định, áp dụng hệ số từ 90-95%. Đối với nguồn huy động doanh nghiệp, áp dụng hệ số chặt chẽ hơn là 50%.

Nguồn vốn ổn định cần thiết cũng tách riêng các tài sản của ngân hàng theo bản chất để từ đó xác định nhu cầu nguồn vốn ổn định phải đi huy động, nhằm đảm bảo chỉ số NSFR ở mức trên 100% mà vẫn duy trì khả năng sinh lời tốt.

Theo báo cáo giám sát định kỳ của BCBS vào tháng 4, tại thị trường châu Á, hiện có 7 ngân hàng tại 4 quốc gia chính thức áp dụng và báo cáo tỉ lệ LCR, NSFR trong các cuộc khảo sát định kỳ 6 tháng một lần của BCBS.

Vừa công bố kết quả kinh doanh Quý III đạt bằng kết quả kinh doanh cả năm 2019 với những chỉ số tăng trưởng chất lượng và ấn tượng, việc thử nghiệm áp dụng thành công NSFR sẽ củng cố vị thế của VIB, là một trong những ngân hàng có năng lực quản trị rủi ro và chất lượng tài sản trong top đầu tại Việt Nam.