Phát triển tài chính toàn diện ở tỉnh Bình Dương và những vấn đề đặt ra

Tài chính toàn diện được coi là trụ cột quan trọng nhằm góp phần huy động và sử dụng hiệu quả nguồn lực của xã hội.

Tài chính toàn diện giúp luân chuyển dòng vốn tiết kiệm và đầu tư, tạo cơ hội việc làm, qua đó thúc đẩy tăng trưởng kinh tế, giảm nghèo bền vững, bảo đảm an sinh và trật tự xã hội, cải thiện đời sống và phúc lợi xã hội ở mỗi quốc gia. Bình Dương là Tỉnh nằm trong vùng kinh tế trọng điểm phía Nam, có tốc độ phát triển kinh tế cao.

Với thế mạnh kinh tế công nghiệp và dịch vụ, trong những năm qua, Bình Dương tập trung nhiều cho chính sách phát triển kinh tế - xã hội. Bài viết phân tích công tác tiếp cận tài chính toàn diện ở Bình Dương và đề xuất một số giải pháp tăng cường tiếp cận tài chính toàn diện cho người dân trên địa bàn Tỉnh.

Lý luận chung về tài chính toàn diện

Các quan điểm về tài chính toàn diện

Có nhiều khái niệm khác nhau về tài chính toàn diện (TCTD), theo Beck và cộng sự (2007), tiếp cận TCTD là việc các chủ thể trong nền kinh tế bao gồm cá nhân, doanh nghiệp (DN) được sử dụng các các sản phẩm, dịch vụ tài chính. World Bank (2017) định nghĩa về tiếp cận tài chính là việc các cá nhân và DN có thể tiếp cận các sản phẩm dịch vụ tài chính hữu ích với giá cả phải chăng, đáp ứng được các nhu cầu của họ bao gồm: Chuyển tiền, thanh toán, tiết kiệm, tín dụng và bảo hiểm được cung cấp một cách có trách nhiệm và bền vững.

Phạm Thị Hoàng Anh và Trần Thị Thắng (2019) cho rằng, TCTD là việc DN hay cá nhân tiếp cận và sử dụng các sản phẩm, dịch vụ tài chính của các tổ chức tài chính một cách thuận tiện với chi phí hợp lý, trong đó, chú trọng đến nhóm người nghèo, người thu nhập thấp và những DN siêu nhỏ, nhỏ và vừa trong nền kinh tế.

Như vậy, tùy vào từng tổ chức, từng quốc gia cũng như mục tiêu nghiên cứu mà có nhiều định nghĩa khác nhau về TCTD. Trong bài viết này, TCTD được đánh giá dưới gốc độ tiếp cận và sử dụng rộng rãi các sản phẩm, dịch vụ tài chính gồm tiền gửi tiết kiệm, dịch vụ thanh toán, sản phẩm cho vay, bảo hiểm một cách thuận tiện, phù hợp với nhu cầu và với chi phí hợp lý của các cá nhân, đặc biệt là nhóm người dễ bị tổn thương trong xã hội.

Vai trò tiếp cận tài chính toàn diện

Tiếp cận tài chính có vai trò quan trọng không chỉ với các chủ thể liên quan như người dân, đơn vị cung cấp dịch vụ tài chính mà còn với nền kinh tế, xã hội. TCTD giúp cho người dân sử dụng các dịch vụ tài chính từ đó tăng hiệu quả đồng vốn, tăng thu nhập, cải thiện cuộc sống.

Chủ thể cung cấp dịch vụ tài chính mở rộng được thị trường, đa dạng hóa sản phẩm, tăng thu nhập từ đó gia tăng lợi nhuận. Đối với nền kinh tế, tiếp cận tài chính thúc đẩy tăng trưởng kinh tế, góp phần giảm thiểu sự phân hóa thu nhập, giảm nghèo đói, ổn định xã hội. Tiếp cận tài chính có nhiều cách tiếp cận khác nhau nên có nhiều tiêu chí để đo lường tiếp cận tài chính.

Tiếp cận tài chính toàn diện tại Bình Dương

Những kết quả đạt được

Tại Bình Dương, chính quyền các cấp đều chú trọng thực hiện chính sách xóa đói giảm nghèo, đẩy mạnh các hoạt động tiếp cận vốn và sử dụng vốn của người nghèo trên địa bàn Tỉnh. Các chương trình về nâng cao nhận thức của người dân về dịch vụ tài chính cũng đã được các cấp ban ngành triển khai tích cực. Cụ thể:

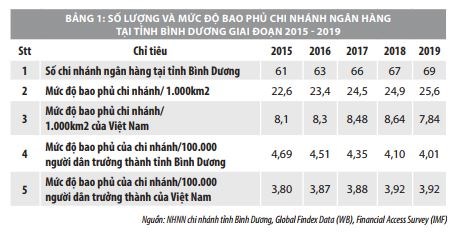

Mức độ bao phủ các chi nhánh ngân hàng

Theo thống kê của Ngân hàng Nhà nước (NHNN) chi nhánh tỉnh Bình Dương, đến cuối năm 2019, toàn Tỉnh có 32 ngân hàng thương mại (NHTM), 8 quỹ tín dụng nhân dân (TDND). Mạng lưới của hệ thống các tổ chức tín dụng cũng ngày càng được mở rộng thông qua số lượng chi nhánh/điểm đặt ATM/máy POS ngày càng tăng.

Về số lượng chi nhánh của NHTM tại Bình Dương liên tục tăng lên từ 61 năm 2015, lên 69 chi nhánh trong năm 2019. Do số lượng chi nhánh tăng lên nên mức độ bao phủ chi nhánh/1000 km2 tại Tỉnh cũng tăng lên. Cụ thể, năm 2015 cứ 1.000 km2 trung bình có 22,6 chi nhánh ngân hàng hoạt động. Chỉ tiêu này tăng dần đến năm 2019, cứ 1.000 km2 có 25,6 chi nhánh ngân hàng hoạt động.

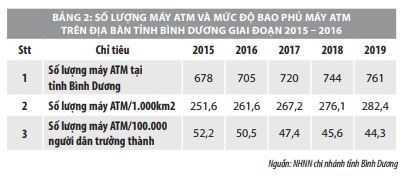

Mức độ bao phủ máy ATM trên địa bàn Bình Dương có sự tăng trưởng nhanh. Số lượng máy ATM trong giai đoạn 2015-2019, trung bình tăng 3%/năm. Mức độ bao phủ máy ATM tính theo diện tích tăng nhẹ từ 251,6 máy trên 1000 km2 năm 2015 đã tăng lên 282,4 máy trên 1000km2 năm 2019. Mật độ ATM rất dày đặc tại các khu vực thành phố lớn, nơi tập trung đông dân cư, tuy nhiên gần như vắng bóng tại khu vực nông thôn, vùng sâu, vùng xa.

Mức độ bao phủ chi nhánh/1000km2 của Tỉnh cao gấp 3 lần so với mức độ bao phủ chi nhánh/1000km2 của Việt Nam. Xem xét mức độ bao phủ chi nhánh theo dân số cho thấy có xu hướng giảm nhẹ. Cụ thể, năm 2015, cứ 100.000 người dân trưởng thành thì có 4,69 chi nhánh ngân hàng. Tuy nhiên, chỉ tiêu này giảm dần đến năm 2019 còn lại 4,01 chi nhánh ngân hàng. Nguyên nhân là do tốc độ tăng dân số của Tỉnh (trung bình 5%/năm) tăng cao hơn so với mức tăng của chi nhánh ngân hàng (trung bình 3%/năm). Nhìn chung, mức độ bao phủ chi nhánh theo dân số của tỉnh Bình Dương cao hơn so với mức trung bình của cả nước, điều này tạo ra sự thuận lợi cho người dân trong việc tiếp cận và sử dụng dịch vụ ngân hàng.

Về mức độ bao phủ mạng lưới ATM, tính theo dân số tại Tỉnh cao hơn hẳn so với cả nước. Theo số liệu Bảng 2, mật độ bao phủ mạng lưới ATM theo dân số của Tỉnh trong những năm đầu của giai đoạn nghiên cứu gần như cao gấp đôi so với cả nước. Tuy nhiên, từ năm 2017-2019, chỉ tiêu này có xu hướng giảm dần trong khi của cả nước lại tăng lên. Kết quả này cho thấy, mật độ bao phủ mạng lưới ATM của Tỉnh tương đối lớn so với mật độ chung của cả nước. Đây là cơ sở quan trọng để thúc đẩy tiếp cận tài chính toàn diện của người dân trên địa bàn Tỉnh.

Không chỉ mạng lưới ATM được mở rộng, các NHTM trên địa bàn Bình Dương cũng mở rộng mạng lưới điểm đặt máy POS, nhằm giúp phát triển dịch vụ thanh toán qua ngân hàng tại Tỉnh (Bảng 2). Tốc độ tăng trưởng điểm đặt máy POS ở mức cao với tỷ lệ tăng trung bình lên đến 19%/năm. Tính đến cuối năm 2019, toàn tỉnh Bình Dương có 1.196 máy POS. Số POS trên 100.000 dân số trưởng thành là 69,6, số POS/1000 km2 là 443,8. Tuy nhiên, theo báo cáo của NHNN Chi nhánh Bình Dương, số lượng thiết bị POS trên thị trường mới chỉ tập trung chủ yếu ở các ngân hàng lớn. Các điểm liên kết chấp nhận thanh toán POS chủ yếu tập trung ở 3 thành phố của Tỉnh.

Bên cạnh các NHTM, Ngân hàng Chính sách Xã hội (NHCSXH) và các quỹ tín dụng trên địa bàn Tỉnh cũng tham gia cung cấp các sản phẩm dịch vụ đến người dân. Trong đó, NHCSXH triển khai thực hiện các chương trình tín dụng ưu đãi dành cho các đối tượng chính sách chính phủ ban hành từng thời kỳ. Thông qua các tổ tiết kiệm và vay vốn, các hoạt động của NHCSXH tỉnh Bình Dương được triển khai rộng rãi đến các đối tượng chính sách. Các quỹ tín dụng đang thực hiện cho vay các khoản vay nhỏ đối với các thành viên và người dân sống trên địa bàn hoạt động.

Tóm lại, các tổ chức tín dụng trên địa bàn tỉnh Bình Dương không ngừng mở rộng và phát triển mạng lưới nhằm tiếp cận khách hàng. Số lượng và mức độ bao phủ mạng lưới thông qua chi nhánh, máy ATM và máy POS theo địa lý của các NHTM đều tăng nhanh trong những năm qua, tạo thuận lợi cho khách hàng trong việc tiếp cận và sử dụng dịch vụ ngân hàng. Tuy nhiên, nếu so sánh với dân số, mức độ bao phủ theo số dân đang có xu hướng giảm do tốc độ tăng dân số diễn ra nhanh hơn tốc độ phát triển mạng lưới của các ngân hàng.

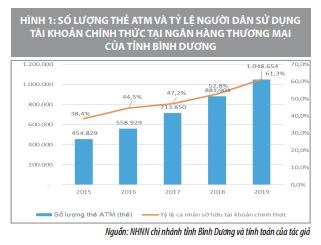

Tỷ lệ người dân sử dụng tài khoản

Từ thống kê tổng hợp của NHNN chi nhánh Tỉnh cho biết, số lượng tài khoản thanh toán cá nhân tại các NHTM cá nhân không ngừng tăng lên trong giai đoạn nghiên cứu. Tỷ lệ người dân sử dụng tài khoản chính thức tại các NHTM ngày càng gia tăng, đặc biệt là tài khoản thẻ ATM. Tỷ lệ cá nhân sở hữu tài khoản tại NHTM trong giai đoạn nghiên cứu tăng dần từ 38,4% trong năm 2015 lên 61,3% trong năm 2019. Điều này có nghĩa là trong 100 người từ 15 tuổi trở lên có đến 61,3 người sở hữu tài khoản tại ngân hàng (Hình 1). Nguyên nhân làm cho cá nhân sở hữu tài khoản tại ngân hàng và số lượng thẻ ATM ở mức cao là do Tỉnh có mức độ đô thị hóa ở mức cao, dân số trẻ, trình độ học vấn bình quân cao hơn mặt bằng chung của cả nước. Đồng thời, sự phát triển kinh tế và xã hội, mức độ bao phủ của ngân hàng trong Tỉnh ở mức cao so với trung bình chung cả nước. Các DN trả lương thông qua tài khoản ngân hàng, các tiểu thương, nhóm người kinh doanh tự do, sinh viên, học sinh trong Tỉnh nhận thức được sự tiện lợi khi sử dụng dịch vụ thanh toán qua ngân hàng, đặc biệt là khi ngân hàng triển khai thanh toán qua internet, qua điện thoại nên đều sử dụng tài khoản thanh toán.

Tỷ lệ người dân sử dụng dịch vụ thanh toán

Phần lớn người dân khi mở tài khoản tại ngân hàng đều nhận thức được sự tiện lợi, an toàn khi sử dụng các dịch vụ thanh toán qua tài khoản như thanh toán hóa đơn dịch vụ (điện, nước, internet, mua hàng trên mạng, vé máy bay) và chuyển khoản cho các giao dịch phát sinh. Kể từ khi các NHTM triển khai các ứng dụng ngân hàng điện tử qua điện thoại, internet hoặc liên kết với các ví điện tử, sự tiện lợi của thanh toán qua ngân hàng càng được thể hiện rõ hơn.

Khách hàng chỉ cần có điện thoại, hoặc công cụ kết nối internet có thể thanh toán mọi lúc, mọi nơi, không tốn kém thời gian đi lại, xếp hàng. Các thao tác thanh toán trên các ứng dụng tương đối đơn giản, đặc biệt là với người trẻ đã làm cho người dân ngày càng ưa chuộng thanh toán qua tài khoản.

Tỷ lệ người dân gửi tiết kiệm và tỷ lệ người dân vay mượn tại các tổ chức tín dụng

Tỷ lệ người dân gửi tiết kiệm tại các tổ chức tín dụng trong tỉnh tăng dần lên trong giai đoạn nghiên cứu. Sau 5 năm tỷ lệ người dân gửi tiền tiết kiệm tại các tổ chức tài chính chính thức tăng từ 18,8% năm 2015 lên 36,7% trong năm 2019.

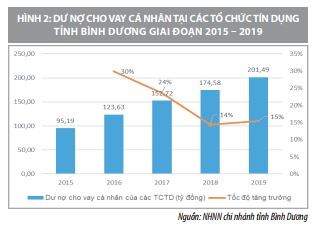

Theo báo cáo của NHNN chi nhánh Bình Dương, dư nợ cho vay cá nhân trên địa bàn Tỉnh ngày càng gia tăng (Hình 2). Cụ thể, năm 2015, dư nợ cho vay cá nhân tại các tổ chức tín dụng chỉ đạt 95,19 tỷ đồng nhưng chỉ sau 5 năm, dư nợ cá nhân đã tăng lên 201,49 tỷ đồng. Tốc độ tăng trưởng dư nợ cho vay cá nhân tại các tổ chức tín dụng biến động không đồng đều, đạt mức cao nhất là 30% năm 2016 và thấp nhất là 14% năm 2018, các năm còn lại lần lượt là 24% (2017) và 15% (2019).

Trong đó, dư nợ cá nhân tại các NHTM chiếm tỷ trọng cao nhất (70%), còn lại là các khoản vay tại các Qũy TDND và Ngân hàng Chính sách xã hội Bình Dương (số liệu về các khoản vay tiêu dùng thông qua các công ty tài chính chưa được tổng hợp trong báo cáo). Tỷ lệ người dân sử dụng tín dụng chính thức trên địa bàn tỉnh cũng ngày càng tăng. Năm 2015, tỷ lệ này chỉ đạt 15,3%, tăng lên 18,2% năm 2016. Tỷ lệ này tiếp tục tăng dần trong giai đoạn 2017–2019 với giá trị tương ứng lần lượt là 22,4%, 27,8% và 31,2%.

Một số khó khăn, tồn tại trong tiếp cận tài chính toàn diện tại Bình Dương

Bên cạnh những kết quả đạt được, tiếp cận tài chính tại tỉnh Bình Dương vẫn còn một số tồn tại cần khắc phục như sau:

Thứ nhất, nhận thức của người dân đặc biệt là bộ phận công nhân, nông dân, dân tộc thiểu số về dịch vụ tài chính mặc dù đã được nâng cao nhưng vẫn còn một bộ phận cảm thấy e ngại khi tiếp cận dịch vụ tài chính.

Thứ hai, dịch vụ tài chính được sử dụng nhiều nhất là dịch vụ thanh toán, trong khi các dịch vụ khác như cho vay, tiết kiệm, chiết khấu giấy tờ có giá… vẫn chưa được nhiều người dân sử dụng. Tỷ lệ sử dụng vốn vay trên thị trường phi chính thức còn cao.

Thứ ba, tỷ lệ người dân gửi tiết kiệm trên địa bàn tỉnh mặc dù tăng nhưng còn khá thấp so với tiềm năng. Nhiều cá nhân thay vì gửi tiết kiệm tại các tổ chức tín dụng chính thức thì chơi họ, hụi, nhóm hoặc mua vàng, ngoại tệ cất giữ.

Thứ tư, tốc độ tăng trưởng của tiền gửi tiết kiệm khách hàng cá nhân còn biến động thất thường trong giai đoạn nghiên cứu. Quy mô nguồn tiền gửi tiết kiệm tăng nhưng tốc độ tăng trưởng chưa đều trong giai đoạn nghiên cứu cho thấy hoạt động huy động tiền gửi tiết kiệm tại các tổ chức tín dụng chưa thực sự ổn định.

Thứ năm, quy mô dư nợ cho vay cá nhân tại các tổ chức tín dụng trên địa bàn tỉnh Bình Dương đang ngày càng tăng lên. Mặc dù vậy, tốc độ tăng trưởng có xu hướng giảm dần từ năm 2015 cho đến nay. Bên cạnh đó, số liệu khảo sát cho thấy nhiều khách hàng có nhu cầu vay thay vì tiếp cận vốn từ tổ chức tín dụng đã tìm đến các nguồn phi chính thức do thời gian, thủ tục.

Thứ sáu, việc tiếp cận dịch vụ tài chính chủ yếu tập trung ở khu vực thành thị, trong khi đó đối với người dân ở khu vực nông thôn còn bị hạn chế. Thông qua khảo sát cho thấy phần lớn người dân chưa sử dụng dịch vụ tài chính tập trung lớn ở khu vực nông thôn, vùng sâu, vùng xa.

Đề xuất, kiến nghị

Nhằm thúc đẩy phát triển tài chính toàn diện trên địa bàn tỉnh Bình Dương thời gian tới, nhóm tác giả đề xuất một số giải pháp sau:

Một là, thiết kế nhiều hơn các sản phẩm dịch vụ tài chính phù hợp với nhu cầu của người dân, đặc biệt là nhóm người yếu thế trong xã hội như người nghèo, sinh viên, nông dân.

Ngoài việc nhân rộng điểm giao dịch, nhà cung cấp cũng có thể khai thác công nghệ thông tin trong việc đưa khách hàng gần hơn đến dịch vụ tài chính bằng cách cho ra đời cái ứng dụng hỗ trợ phân phối dịch vụ tài chính đến khách hàng cá nhân trên địa bàn tỉnh Bình Dương với giao diện thân thiện và thông tin chắt lọc để khách hàng có thể tiếp cận nhanh chóng với nguồn thông tin tin cậy về dịch vụ tài chính. Nhờ vào sự phát triển của công nghệ các dịch vụ hiện đại như thẻ chip, thẻ không tiếp xúc, QR code... có thể được ra đời để phục vụ người dân.

Hai là, nâng cao nhận thức, trình độ dân trí cho người dân.

Theo thống kê của Ngân hàng Nhà nước chi nhánh tỉnh Bình Dương, đến cuối năm 2019, toàn Tỉnh có 32 ngân hàng thương mại, 8 quỹ tín dụng nhân dân. Mạng lưới của hệ thống các tổ chức tín dụng cũng ngày càng được mở rộng thông qua số lượng chi nhánh/điểm đặt ATM/máy POS ngày càng tăng.

Ngoài những nỗ lực của nhà cung cấp dịch vụ thì các hỗ trợ từ chính quyền có thể giúp các chiến dịch thúc đẩy tài chính toàn diện được triển khai sâu rộng hơn đến người dân. Chính quyền cần chú trọng đến việc nâng cao hơn nữa hiểu biết, nhận thức của người dân về dịch vụ tài chính - đây là yếu tố quan trọng để người dân nảy sinh nhu cầu sử dụng dịch vụ tài chính từ đó thúc đẩy tiếp cận và sử dụng dịch vụ tài chính. Nếu người dân không có kiến thức về dịch vụ thì người dân sẽ không có nhu cầu sử dụng dịch vụ tài chính đặc biệt sẽ bỏ đi nhiều cơ hội sử dụng và trải nghiệm sự tiện ích và hiện đại của các dịch vụ tài chính như mở tài khoản ngân hàng, thanh toán qua ngân hàng hay vay vốn tài chính.

Ba là, thúc đẩy tăng trưởng kinh tế nhằm tăng thu nhập bình quân đầu người.

Muốn tăng trưởng kinh tế, chính quyền địa phương cần khuyến khích doanh nghiệp, cá nhân mở rộng sản xuất kinh doanh, trên cơ sở đó, tạo ra nhiều công ăn việc làm cho người dân, tăng thêm thu nhập cải thiện đời sống. Giảm bớt các thủ tục hành chính trong phê duyệt dự án, thu hút vốn đầu tư, xem xét các gói chính sách ưu đãi vốn, đất đai cho thanh niên khởi nghiệp là những giải pháp khuyến khích các chủ thể trong nền kinh tế gia tăng sản xuất kinh doanh, từ đó thúc đẩy kinh tế địa phương phát triển. Đối với nhóm người yếu thế, ngoài chương trình cho vay hỗ trợ hộ nghèo, hộ cận nghèo của Chính phủ, bản thân địa phương cũng cần có cơ chế tạo công ăn việc làm cho người dân thông qua tổ chức đào tạo nghề nghiệp liên kết với các doanh nghiệp để giải quyết việc làm, tạo thêm thu nhập cho các hộ nghèo của Tỉnh thoát nghèo, vươn lên hội nhập xã hội.

Tính đến cuối năm 2019, toàn tỉnh Bình Dương có 1.196 máy POS. Số POS trên 100.000 dân số trưởng thành là 69,6, số POS/1000 km2 là 443,8. Tuy nhiên, theo báo cáo của Ngân hàng Nhà nước Chi nhánh Bình Dương, số lượng thiết bị POS trên thị trường mới chỉ tập trung chủ yếu ở các ngân hàng lớn. Các điểm liên kết chấp nhận thanh toán POS chủ yếu tập trung ở 3 thành phố của Tỉnh.

Bốn là, giám sát hoạt động của các tổ chức cung cấp dịch vụ tài chính, hạn chế hoạt động của tín dụng đen.

Niềm tin có ảnh hưởng quan trọng đến việc cá nhân tiếp cận và sử dụng dịch vụ tài chính của các tổ chức cung cấp dịch vụ tài chính bởi họ phải chuyển quyền sử dụng tài sản của mình cho các tổ chức sử dụng trong một khoảng thời gian hoặc ủy thác cho tổ chức quản lý tài sản của mình. Do vậy, cần quan tâm hơn nữa hoạt động cung cấp các dịch vụ tài chính tại địa phương.

Kết luận

Việc thúc đẩy tiếp cận TCTD là một mục tiêu lâu dài cần sự đồng bộ thực hiện của tất cả các bên có liên quan: nhà cung cấp dịch vụ, chính quyền tỉnh Bình Dương và chính quyền Trung ương để đảm bảo sự đồng lòng nhằm mang mang lại hiệu quả và từng bước đưa người dân tiếp cận được với tính hiện đại và tiện lợi của dịch vụ tài chính. Việc nâng cao tiếp cận TCTD cần nâng cao hơn nữa hiểu biết, nhận thức của người dân về dịch vụ tài chính – đây là yếu tố quan trọng để người dân nảy sinh nhu cầu sử dụng dịch vụ tài chính từ đó thúc đẩy tiếp cận và sử dụng dịch vụ tài chính.

Trong đó, cần đặc biệt quan tâm nâng cao hiểu biết về dịch vụ tài chính đối với nhóm người có thu nhập thấp, trình độ thấp, người sống ở khu vực nông thôn; Quan tâm thúc đẩy phát triển kinh tế địa phương nhằm tăng thu nhập bình quân đầu người; Giảm tỷ lệ thất nghiệp; Giám sát hoạt động của các tổ chức cung cấp dịch vụ tài chính nhằm đảm bảo hệ thống hoạt động an toàn, hiệu quả; Ban hành các chính sách hỗ trợ người yếu thế, người nghèo trên địa bàn nhằm đảm bảo đời sống và góp phần thúc đẩy tiếp cận tài chính trên địa bàn tỉnh Bình Dương.

Tài liệu tham khảo:

1. UBND tỉnh Bình Dương, Báo cáo kinh tế xã hội tỉnh Bình Dương năm 2015, 2016, 2017, 2018, 2019;

2. Ngân hàng Nhà nước tỉnh Bình Dương, Báo cáo hoạt động năm 2015, 2016, 2017, 2018, 2019;

3. Phan Thị Hoàng Anh và Trần Thị Thắng (2019), “Tiếp cận tài chính toàn diện tại các tỉnh Đồng bằng sông Hồng”, Tạp chí Khoa học & Đào tạo Ngân hàng, Số 202, tháng 3/2019, 18 – 44;

4. Beck, T., Demirgüç-Kunt, A. and Levine, R. (2007), Finance, inequality and the poor, Journal of Economic Growth, 12 (1);

5. World Bank (2008), Access to finance and development: Theory and measure”. Washington, DC, The World Bank;

6. World Bank (2014), Global Financial Development report 2014: Financial Inclusion. The World Bank, Washington DC, USA;

7. Worldbank. (2017), Overiew: National Financial Inclusion Strategies