Tăng cường quản lý thuế đối với hoạt động thương mại điện tử tại Việt Nam

Những năm gần đây, các quy định pháp luật về thuế đã được điều chỉnh và khá bao quát đối với lĩnh vực thương mại điện tử. Thất thu thuế đã phần nào được hạn chế nhưng vấn đề quản lý thu thuế đối với thương mại điện tử vẫn luôn là vấn đề nóng, thu hút sự quan tâm của xã hội. Bài viết này nghiên cứu công tác thuế quản lý đối với hoạt động thương điện tử tại Việt Nam và đề xuất hàm ý để tăng cường quản lý thuế nhằm đảm bảo thu đúng, đủ, hạn chế thất thu thuế của các hoạt động kinh doanh trên nền tảng công nghệ.

Đặt vấn đề

Trong những năm qua, hoạt động thương mại điện tử (TMĐT) tại Việt Nam liên tục tăng trưởng. Năm 2023, bất chấp những khó khăn của nền kinh tế, TMĐT tại Việt Nam phát triển với quy mô đạt 25 tỷ USD, tăng trưởng đạt 25% so với năm 2022. Việt Nam được dự báo tiếp tục giữ vị trí đứng đầu khu vực Đông Nam Á về phát triển TMĐT trong thời gian tới. TMĐT là lĩnh vực đặc thù kết hợp giữa thực và ảo, giữa công nghệ với không gian số và thị trường thực tế, phát triển và vận động không ngừng.

Mặc dù, những năm gần đây, các quy định pháp luật về thuế đã được điều chỉnh và khá bao quát đối với lĩnh vực TMĐT, thất thu thuế đã phần nào được hạn chế nhưng vấn đề quản lý thu thuế đối với TMĐT vẫn luôn là vấn đề nóng, là thách thức đối với cơ quan quản lý. Do đó, cần tiếp tục nghiên cứu để có những giải pháp quản lý hiệu quả thu thuế cho ngân sách nhà nước.

Chính sách quản lý thuế đối với hoạt động thương mại điện tử

|

Thu thuế từ hoạt động TMĐT của Việt Nam |

|||||

|

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Doạnh số TMĐT (tỷ USD) |

11,5 |

13,2 |

16 |

20 |

25 |

|

Tốc độ tăng doanh số TMĐT % |

32% |

15% |

20% |

25% |

25% |

|

Thu thuế từ TMĐT (tỷ đồng) |

1.167 |

1.143 |

1.591 |

83.000 |

97.000 |

|

Tốc độ tăng thu thuế từ TMĐT % |

52% |

-21% |

39% |

5.117% |

16,87 % |

Nguồn: Tổng hợp số liệu từ Tổng cục Thuế và Báo cáo chỉ số TMĐT Việt Nam

Quản lý thuế đối với TMĐT bao gồm quản lý thông tin người nộp thuế (NNT), quản lý căn cứ tính thuế và quản lý thu nộp thuế. Yêu cầu đặt ra là phải quản lý được NNT có hoạt động TMĐT, xác định được chính xác nghĩa vụ thuế của NNT dựa trên các căn cứ tính thuế hợp lý, đảm bảo cho cho tất cả NNT có hoạt động TMĐT nắm rõ trách nhiệm thực hiện các nghĩa vụ thuế của họ, nâng cao được sự tuân thủ thuế tự nguyện, giảm thiểu được các hành vi không tuân thủ thuế của NNT, đảm bảo nguồn thu cho ngân sách nhà nước theo đúng quy định từ hoạt động TMĐT.

Quản lý thuế đối với hoạt động TMĐT chịu sự ảnh hưởng của nhiều yếu tố khách quan và chủ quan: sự phát triển không ngừng của TMĐT và xu hướng số hóa trong nền kinh tế, định hướng của nhà nước về phát triển TMĐT, điều kiện và môi trường pháp lý cho hoạt động sản xuất kinh doanh, hệ thống văn bản quy phạm pháp luật về thuế đối với hoạt động TMĐT, ý thức tuân thủ pháp luật của NNT có hoạt động TMĐT, bộ máy quản lý thuế, quy trình quản lý thuế, điều kiện cơ sở vật chất kỹ thuật và ứng dụng công nghệ thông tin trong quản lý thuế, năng lực và đạo đức của cán bộ thuế, sự phối kết hợp giữa các đơn vị trong hệ thống cơ quan thuế và giữa cơ quan thuế với các cơ quan quản lý nhà nước khác trong công tác thu thuế đối với hoạt động TMĐT…

Các văn bản chính sách cho phát triển TMĐT Việt Nam như sau: Quyết định số 222/2005/QĐ-TTg ngày 15/09/2005 về Kế hoạch tổng thể phát triển TMĐT giai đoạn 2006-2010; Quyết định số 1073/QĐ-TTg ngày 12/07/2010 về Kế hoạch tổng thể phát triển TMĐT giai đoạn 2011–2015; Quyết định số 1563/QĐ-TTg ngày 08/08/2016 về Kế hoạch tổng thể phát triển TMĐT giai đoạn 2016-2020... Kế hoạch tổng thể phát triển TMĐT quốc gia giai đoạn 2026–2030 mặc dù chưa được phê duyệt nhưng cũng đã được dự thảo, đã được Bộ Công Thương đăng tải trên trang chính thức của cơ quan này để lấy ý kiến đóng góp của các tổ chức, doanh nghiệp, cá nhân từ đầu tháng 04/2024.

Quy định khung cơ bản cho TMĐT hiện nay được thể chế hóa ở Luật Giao dịch điện tử số 20/2023/QH15 ngày 22/6/2023 (thay thế Luật Giao dịch điện tử số 51/2005/QH11 ngày 29/11/2005 từ ngày 01/7/2024); Luật Thương mại (sửa đổi) số 36/2005/QH11 ngày 14/6/2005; Luật dân sự số 91/2015/QH13 (thay thế cho Luật Dân sự (sửa đổi) số 33/2005/QH11 ngày 14/6/2005 từ ngày 01/7/2017). Ngoài ra, hoạt động TMĐT còn chịu sự điều chỉnh của các luật khác như: Luật Công nghệ thông tin số 67/2006/QH11 ngày 29/6/2006…

Các văn bản quy định chi tiết hoạt động TMĐT hiện nay: Nghị định số 52/2013/NĐ-CP ngày 16/5/2013 của Chính phủ về TMĐT (thay thế Nghị định số 57/2006/NĐ-CP từ ngày 01/7/2013); Nghị định số 85/2021/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 52/2013/NĐ-CP ngày 16/5/2013 của Chính phủ về TMĐT, có hiệu lực kể từ ngày 01/01/2022); Thông tư số 47/2014/TT-BCT ngày 05/12/2014 quy định về Quản lý website TMĐT (thay thế thông tư số 12/2013/TT-BCT ngày 25/6/2013 từ ngày 01/7/2013)…

Tuân thủ thuế của các chủ thể có hoạt động thương mại điện tử ở Việt Nam

Trong 4 năm qua, TMĐT Việt Nam tăng trưởng ổn định với tốc độ trung bình hàng năm từ 16 – 30% và chưa có dấu hiệu chững lại. Tiếp đà tăng trưởng của năm 2022, TMĐT Việt Nam năm 2023 vẫn phát triển nhanh, lọt top đầu thế giới với quy mô đạt 25 tỷ USD và mức độ tăng trưởng đạt 25% so với năm 2022 bất chấp những khó khăn của nền kinh tế. Theo số liệu thống kê mới nhất của nền tảng số liệu TMĐT Metric, tổng doanh thu của 5 sàn TMĐT lớn nhất Việt Nam gồm: Shopee, Lazada, Tiki, Sendo, Tiktokshop trong 6 tháng đầu năm 2024 ước đạt 156.000 tỷ đồng, tăng 78% so với cùng kỳ năm 2023, vượt xa so với con số dự báo 35%. Thời gian tới, các nhà chuyên môn dự báo, Việt Nam vẫn sẽ tiếp tục giữ vị trí đứng đầu khu vực Đông Nam Á về phát triển TMĐT; Mạng xã hội sẽ dần trở thành kênh bán hàng chính, trí tuệ nhân tạo mà công nghệ máy học (machine learning) đóng vai trò ngày càng lớn trong TMĐT, trải nghiệm mua sắm thực tế ảo, mua trước trả sau và TMĐT xuyên biên giới là những xu hướng phát triển của TMĐT.

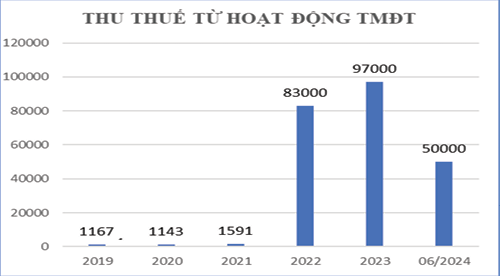

Theo số liệu thống kê của Tổng cục Thuế, số thu thuế từ hoạt động TMĐT từ năm 2016 đều tăng hàng năm, có giảm xuống ở năm 2020 do ảnh hưởng nặng nề của đại dịch COVID-19, nhưng sau đó tiếp tục tăng ở năm 2021 và lập kỷ lục tăng ở năm 2022 với con số thu nhảy vọt từ mức 1,591 nghìn tỷ lên tới con số 83 nghìn tỷ đồng. Năm 2023, số thu thuế từ hoạt động TMĐT tiếp tục tăng lên đạt mức 97.000 tỷ đồng với tốc độ tăng 16,87% so với số thu năm 2023. 6 tháng đầu năm 2024, cơ quan thuế đã thu được khoảng 50 nghìn tỷ đồng, tăng 23% so với cùng kỳ năm 2023.

Bội thu thuế từ lĩnh vực TMĐT trong thời gian qua nhờ vào sự phối hợp chia sẻ dữ liệu từ Bộ Công thương, Bộ Thông tin và Truyền thông và Ngân hàng Nhà nước với Tổng cục thuế, việc triển khai Cổng thông tin điện tử dành cho nhà cung cấp nước ngoài và những biện pháp, giải pháp quyết liệt của cơ quan thuế. Cơ quan Thuế đã đẩy mạnh chuyển đổi số nội ngành, áp dụng biện pháp quản lý thuế theo các nhóm nền tảng, chia nhóm NNT cung cấp hàng hóa dịch vụ trong nước và nhóm cung cấp dịch vụ xuyên biên giới để quản lý, chú trọng và tăng cường thanh - kiểm tra thuế đối với NNT có hoạt động trong lĩnh vực TMĐT, tuyên truyền và hỗ trợ NNT…

Tuy nhiên, số thu thuế TMĐT vẫn còn thấp, tỷ lệ tăng trưởng thu thuế 16,87% năm 2023 còn thấp hơn khá nhiều so với tỷ lệ tăng trưởng 25% của doanh số TMĐT. Có thể nói, thất thu thuế từ hoạt động TMĐT còn khá lớn, tình trạng không tuân thủ thuế của NNT có hoạt động TMĐT cho đến nay vẫn khá phổ biến, bao gồm cả vô tình và cố ý, dưới nhiều hình thức và thủ đoạn khác nhau có nguồn gốc từ đặc thù của TMĐT. Công tác quản lý thuế còn chưa bắt kịp đà phát triển mạnh mẽ, đa dạng và phức tạp của TMĐT, chưa có phương pháp và quy trình riêng thực sự phù hợp để nhận diện chính xác bản chất giao dịch TMĐT, xác định đúng – đủ cơ sở tính thuế và nhận diện những hành vi gian lận của NNT. Bên cạnh đó, những nỗ lực tuyên truyền và hỗ trợ NNT của cơ quan thuế chưa thực sự hiệu quả, chưa đến được với nhiều NNT có hoạt động TMĐT.

Giải pháp quản lý thuế đối với các hoạt động thương mại điện tử ở Việt Nam

Quản lý thuế có hiệu quả đòi hỏi cần tăng thu thuế đồng thời phải nuôi dưỡng và phát triển nguồn thu. Để quản lý thuế có hiệu quả đối với hoạt động TMĐT, tăng thu thuế từ TMĐT đồng thời tạo điều kiện để TMĐT phát triển nhanh và bền vững, cần tập trung vào một số giải pháp sau:

Thứ nhất, tiếp tục rà soát, điều chỉnh, bổ sung và hoàn thiện hệ thống luật pháp về TMĐT và quản lý thuế đối với hoạt động TMĐT theo hướng đồng bộ, minh bạch, rõ ràng, phù hợp với thông lệ quốc tế, có quy định cụ thể về sự phối hợp chặt chẽ và chia sẻ cơ sở dữ liệu giữa các bộ, ban, ngành liên quan với cơ quan thuế phục vụ cho công tác quản lý thuế.

Thứ hai, tăng cường đầu tư và hoàn thiện cơ sở vật chất, hạ tầng cho chuyển đổi số để tạo điều kiện thuận lợi cho TMĐT phát triển, tăng bảo mật thông tin để đảm bảo an toàn cho các chủ thể tham gia TMĐT, đồng thời tạo điều kiện để cơ quan thuế kiểm soát cơ sở tính thuế. Đẩy mạnh phát triển TMĐT ở các khu vực nông thôn, thu hẹp khoảng cách phát triển TMĐT giữa các vùng, miền.

Thứ ba, tiếp tục đẩy mạnh cải cách hành chính thuế theo hướng đơn giản, minh bạch, rõ ràng, dễ hiểu, dễ thực hiện để giảm chi phí tuân thủ thuế cho NNT. Bên cạnh đó, đồng thời đẩy mạnh chuyển đổi số nội ngành thuế để có được sự chia sẻ và đồng bộ thông tin NNT trên toàn bộ hệ thống thuế ở tất cả các địa phương, tạo điều kiện thuận lợi cho quản lý thuế phạm vi rộng.

Thứ tư, từng bước nâng cao năng lực của cán bộ thuế quản lý hoạt động TMĐT. Trước mắt là lựa chọn những cán bộ thuế có trình độ chuyện môn nghiệp vụ cao và có khả năng phát triển năng lực số tốt, tổ chức đào tạo bổ sung về kiến thức TMĐT cho họ, từ đó hình thành các bộ phận chuyên quản lý thuế đối với hoạt động TMĐT ở tất cả các cấp, địa phương. Về lâu dài, công tác đào tạo và tuyển chọn cán bộ thuế cần chú trọng cả kiến thức kinh tế và kiến thức về TMĐT, cán bộ thuế cần có cả năng lực chuyên môn nghiệp vụ tốt đồng thời cũng cần có năng lực số đáp ứng yêu cầu thực tế.

Thứ năm, nghiên cứu xây dựng phương pháp và quy trình riêng cho quản lý thuế đối với hoạt động TMĐT đáp ứng đặc thù của lĩnh vực này.

Thứ sáu, nâng cao sự tuân thủ thuế tự nguyện của NNT bằng hoạt động tuyên truyền hiểu biết về thuế đối với hoạt động TMĐT với đa dạng hình thức và qua các kênh thông tin phù hợp đối với NNT, đồng thời có các giải pháp hiệu quả, thiết thực hỗ trợ NNT tuân thủ thuế.

Bên cạnh các giải pháp trên, tăng cường thanh tra, kiểm tra thuế đối với NNT có hoạt động TMĐT nhằm kịp thời phát hiện và tháo gỡ những vướng mắc, hạn chế cản trở TMĐT phát triển, nhận diện các hành vi không tuân thủ thuế, chống thất thu thuế là điều cần thiết. Tăng cường xử phạt các hành vi cố ý không tuân thủ thuế, các hành vi tiêu cực cản trở TMĐT phát triển, đồng thời cũng có các hình thức tuyên dương, khen thưởng đối với những nỗ lực góp phần cho sự phát triển của TMĐT và đóng góp cho ngân sách nhà nước của NNT.

Tài liệu tham khảo:

- Dương Hồng Ngọc (2020). Thương mại điện tử trong phát triển kinh tế tài Việt Nam, Tạp chí Tài chính Kỳ 2, số tháng 7/2020;

- Nguyễn Thị Lệ Thúy (2009). Hoàn thiện quản lý thuế của Nhà nước nhằm tăng cường sự tuân thủ thuế của DN (Nghiên cứu tình huống của Hà Nội). Luận án Tiến sĩ Kinh tế, Trường Đại học Kinh tế Quốc dân;

- Phạm Nữ Mai Anh (2019). Quản lý thuế đối với hoạt động Thương mại điện tử ở Việt Nam. Luận án tiến sĩ, Học viện Tài chính;

- Debora Di Gioacchino và Domenico Fichera. (2020). Tax evasion and tax morale: A social network analysis. European Journal of Political Economy Volume 65, December 2020, 101922.