Tự do hóa tài chính và yêu cầu về tài sản thế chấp của doanh nghiệp nhỏ và vừa

Doanh nghiệp nhỏ và vừa là động lực chính đối với tăng trưởng kinh tế tại các quốc gia đang phát triển.

Tuy nhiên, trong quá trình hoạt động các doanh nghiệp nhỏ và vừa gặp không ít trở ngại, trong đó phải kể đến khả năng tiếp cận các nguồn tài trợ bên ngoài do không có tài sản thế chấp. Quá trình tự do hóa tài chính, thông qua những tác động lên cấu trúc của thị trường tín dụng, có khả năng tác động đến sự phụ thuộc của các doanh nghiệp nhỏ và vừa vào giá trị tài sản thế chấp trong tiếp cận các nguồn tài trợ bên ngoài. Nghiên cứu này kiểm định tác động của tự do hóa tài chính đến yêu cầu về tài sản thế chấp của các doanh nghiệp nhỏ và vừa tại các quốc gia đang phát triển ở khu vực Ðông Nam Á.

Cơ sở lý thuyết

Tự do hóa tài chính

Đầu những năm 1990, các nước đang phát triển bắt đầu thực hiện tiến trình tự do hóa tài chính. Tự do hóa tài chính đề cập đến chính sách của Chính phủ nhằm bãi bỏ kiểm soát lãi suất cũng như kiểm soát tín dụng, dỡ bỏ hàng rào gia nhập ngành cho các định chế tài chính nước ngoài, tư nhân hóa các định chế tài chính trong nước và chấm dứt các biện pháp kiểm soát giao dịch tài chính có yếu tố nước ngoài (Bumann và cộng sự, 2013).

Các nhà nghiên cứu tranh luận nhiều về tác động của tự do hóa tài chính đến nền kinh tế. Hầu hết các quan điểm ủng hộ tự do hóa tài chính dựa trên quan điểm của trường phái tân cổ điển, trong đó giả định thị trường có khả năng phân bổ nguồn lực hiệu quả. Tranh luận về tự do hóa thị trường tài chính bắt nguồn từ nghiên cứu của McKinnon (1973) và Shaw (1973) khi nghiên cứu này phê phán chính sách giới hạn và kiểm soát của Chính phủ trong giai đoạn đương thời như thiết lập trần lãi suất, chỉ định tín dụng. Theo đó, kiểm soát tài chính sẽ dẫn đến tình trạng thừa cầu và phân bổ nguồn vốn kém hiệu quả, trong khi tự do hóa thị trường tín dụng và thị trường tài chính có khả năng cải thiện hiệu quả phân bổ vốn và kích thích tăng trưởng kinh tế. Nhìn chung các luận điểm cho rằng, tự do hóa tài chính giúp cải thiện hiệu quả của các trung gian tài chính, từ đó góp phần nâng cao lợi suất đầu tư và đẩy nhanh tốc độ tăng trưởng kinh tế.

Trái ngược với luận điểm ủng hộ tự do hóa tài chính, một số nghiên cứu cho rằng, tự do hóa tài chính có khả năng tác động tiêu cực đến nền kinh tế, tự do hóa tài chính có thể dẫn đến khủng hoảng tài chính và khủng hoảng kinh tế (như cuộc khủng hoảng kinh tế giai đoạn 2007-2008, cuộc khủng hoảng tài chính tại châu Mỹ Latin những năm 1980 và Đông Á (giai đoạn 1997-1998).

Khi xem xét tác động của tự do hóa tài chính dưới góc độ DN, Laeven (2003) với dữ liệu về các DN tại 13 quốc gia đang phát triển trong giai đoạn 1988-1998 kết luận, tự do hóa tài chính góp phần làm giảm giới hạn tài trợ tại các DN, đặc biệt là các DN nhỏ. Với giới hạn tài trợ giảm, các DN ít phụ thuộc vào các nguồn tài trợ nội bộ và ít gặp khó khăn trong việc huy động vốn đầu tư bên ngoài. Forbes (2003), Gelos và Werner (2002), Guermazi (2014), Harris, Schiantarelli và Siregar (1994), Koo và Shin (2004), O’Toole và Newman (2015) cũng đưa ra kết luận tương tự khi nghiên cứu vai trò của tự do hóa tài chính với dữ liệu vi mô của từng quốc gia riêng lẻ.

Bên cạnh các ý kiến ủng hộ, tự do hóa tài chính cũng gặp không ít ý kiến phản đối khi xem xét dưới góc độ DN. Điển hình như: Bhaduri (2005), Hermes và Lensink (1998), Jaramillo, Schiantarelli và Weiss (1996), Nair (2009) tìm thấy bằng chứng về mối quan hệ đồng biến giữa tự do hóa tài chính và giới hạn tài trợ. Cụ thể, tự do hóa tài chính làm tăng giới hạn tài trợ của DN, đặc biệt ở các DN nhỏ. Khi việc huy động vốn đầu tư trở nên khó khăn hơn và do đó làm giảm mức đầu tư của DN cũng như sản lượng của nền kinh tế.

Tài sản thế chấp

Tài sản thế chấp (TSTC) là thỏa thuận hợp đồng cơ bản cho phép ngân hàng lọc bỏ các DN rủi ro (Bester, 1985) và bằng cách khuyến khích DN lựa chọn dự án đầu tư an toàn (Stiglitz và Weiss, 1981) cũng như thanh toán nợ vay đúng hạn (Boot và cộng sự, 1991 và Hart và Moore, 1994).

Tuy nhiên, cơ sở lý thuyết cho thấy, yêu cầu TSTC có thể ảnh hưởng tiêu cực đến việc phân bổ nguồn lực trong DN. Ngoài ra, các nghiên cứu trước đây cũng cho thấy, tình trạng bất cân xứng thông tin trong thẩm định dự án đầu tư giữa ngân hàng và DN có thể dẫn đến giá trị khoản vay thấp hơn mong muốn (Stiglitz và Weiss 1981 và Bester 1985). Các nghiên cứu sau này chứng tỏ, TSTC có thể giải quyết một phần vấn đề bất cân xứng thông tin nêu trên. Vai trò của TSTC trong hợp đồng vay phản ánh động cơ và hiệu ứng tín hiệu giúp giải quyết vấn đề lựa chọn bất lợi và rủi ro đạo đức do bất cân xứng thông tin. Nếu một khoản vay được bảo đảm bởi một TSTC, DN ít có động cơ lựa chọn dự án rủi ro. Ngoài ra, việc thế chấp tài sản có thể buộc DN tiết lộ những rủi ro tiềm ẩn.

Việc sử dụng TSTC có thể tốn kém đối với ngân hàng và DN. Ngân hàng tốn chi phí để định giá và quản lý TSTC cũng như thanh lý TSTC khi DN mất khả năng thanh khoản. DN tốn kém chi phí cho việc chuẩn bị các báo cáo bổ sung theo yêu cầu của ngân hàng cũng như chi phí do hạn chế trong quyền sử dụng TSTC (Leeth và Scott, 1989). Chi phí liên quan đến TSTC của ngân hàng càng cao khi TSTC càng đặc biệt hoặc kém thanh khoản.

Phương pháp nghiên cứu

Mô hình nghiên cứu

Nhóm tác giả kiểm định tác động của tự do hóa tài chính đến yêu cầu TSTC bằng cách xây dựng mô hình, trong đó yêu cầu TSTC là biến phụ thuộc và tự do hóa tài chính là biến giải thích chính. Yêu cầu về TSTC sẽ lần lượt được đo lường theo hai khía cạnh: (i) Khả năng hiện diện của yêu cầu TSTC trong hợp đồng vay và (ii) Quy mô TSTC so với khoản vay. Bên cạnh biến giải thích chính, còn có biến: (i) Đặc trưng của DN và (ii) Đặc trưng của quốc gia. Mô hình nghiên cứu được xây dựng dựa trên mô hình các yếu tố tác động đến yêu cầu TSTC theo Hanedar và cộng sự (2014), Duarte và cộng sự (2016).

Phương pháp ước lượng

Đa phần các nghiên cứu trước đây về TSTC xem xét yêu cầu TSTC bằng mô hình hồi quy Probit với biến phụ thuộc là biến giả đại diện cho sự hiện diện của TSTC trong hợp đồng vay (Berger và Udell, 1995; Degryse và van Cayseele 2000; Jimenez và cộng sự, 2009; Menkhoff và cộng sự, 2012; Peltoniemi và Vieru, 2013). Tuy nhiên, các mô hình lựa chọn này khó có thể xác định cụ thể quy mô TSTC yêu cầu. Chẳng hạn hợp đồng vay có tỷ số giá trị TSTC trên giá trị khoản vay là 1% và 100% đều được mã hóa giống nhau và không có sự phân biệt. Bên cạnh mô hình Probit và Logit, một số nghiên cứu của Menkhoff và cộng sự (2006), Peltoniemi (2007), Hanedar và cộng sự (2012) sử dụng mô hình hồi quy Tobit với biến phụ thuộc là tỷ số giá trị TSTC trên giá trị khoản vay.

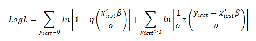

Trong nghiên cứu này, bên cạnh việc xem xét ảnh hưởng của tự do hóa tài chính đến sự hiện diện của TSTC trong các khoản vay, nhóm nghiên cứu còn tìm hiểu tác động của tự do hóa tài chính đến quy mô của TSTC. Do vậy, nghiên cứu này sẽ sử dụng lần lượt mô hình hồi quy Probit và Tobit. Mô hình Tobit trong nghiên cứu này có dạng:

Trong đó, y*icst là biến ẩn đại diện cho tỷ số giá trị TSTC trên giá trị khoản vay của DN I tại quốc gia c trong ngành s vào năm t; xicst là vector các biến giải thích và β là hệ số ước lượng tương ứng; và cuối cùng, uicst là sai số tuân theo phân phối chuẩn với phương sai không đổi. Do yicst, tỷ số TSTC thực tế, luôn có giá trị dương, mối quan hệ giữa y*icst và yicst được biểu diễn như sau:

max(y*icst,0)=yicst

Hàm log-likelihood cho mô hình tobit có dạng:

Với η(.) và τ(.) lần lượt là hàm phân phối tích lũy chuẩn và hàm phân phối xác suất.

Đo lường tự do hóa tài chính

Ba nhóm thang đo đo lường tự do hóa tài chính phổ biến trong cơ sở lý thyết hiện nay bao gồm: (i) Tự do hóa tài khoản vốn, (ii) Tự do hóa thị trường vốn và (iii) Tự do hóa khu vực ngân hàng. Ngoài các thang đo cho từng khía cạnh tự do hóa tài chính riêng biệt, còn có các thang đo đa chiều xem xét đồng thời các khóa cạnh tự do hóa tài chính.

Với mục tiêu đánh giá tác động của tự do hóa tài chính đến mối quan hệ giữa giới hạn tài trợ và đầu tư của DN, nghiên cứu áp dụng phương pháp đo lường tự do hóa tài chính đa chiều theo quan điểm của Abiad và cộng sự (2010) với 7 chỉ tiêu liên quan đến tự do hóa tài chính như sau: (i) Kiểm soát tín dụng và yêu cầu dự trữ, (ii) Kiểm soát lãi suất, (iii) Rào cản gia nhập lĩnh vực ngân hàng, (iv) Sở hữu nhà nước trong khu vực ngân hàng, (v) Kiểm soát tài khoản vốn, (vi) Quy định an toàn và giám sát khu vực ngân hàng và (vii) Chính sách đối với thị trường chứng khoán.

Trong từng chỉ tiêu, các quốc gia được đánh giá theo thang điểm từ 0 đến 3 với mức 0 là hàm ý mức độ kiểm soát tài chính cao nhất và mức 3 là hàm ý mức độ tự do hóa hoàn toàn. Cơ sở đánh giá dựa trên báo cáo thường niên của các quốc gia theo Quỹ Tiền tệ Quốc tế (IMF). Trong một số trường hợp khi thông tin trong báo cáo thường niên không rõ ràng, nhóm tác giả tham khảo báo cáo, bản tin và trang web của ngân hàng trung ương và Ngân hàng thế giới (WB). Chỉ số tự do hóa tài chính là tổng điểm của 07 chỉ tiêu như trên sau khi chuẩn hóa trong đoạn [0, 1].

Biến đại diện và dữ liệu

Tại bước đầu tiên, để kiểm định tác động của tự do hóa tài chính đến khả năng yêu cầu TSTC trong hợp đồng vay, nghiên cứu sử dụng mô hình hồi quy Probit với biến phụ thuộc là coll1 – biến giả có giá trị bằng 1 khi DN cần thế chấp tài sản trong hợp đồng vay. Thông tin về coll1 có được từ việc trả lời câu hỏi “Trong hợp đồng vay vốn gần nhất DN ký kết với một định chế tài chính, DN có cần thế chấp tài sản?”

Ở bước tiếp theo, nghiên cứu xem xét tác động của tự do hóa tài chính đến giá trị TSTC cần thiết bằng mô hình hồi quy Tobit với biến phụ thuộc coll2. Coll2 trả lời cho câu hỏi “Trong hợp đồng vay vốn gần nhất, giá trị TSTC chiếm tỷ lệ bao nhiêu phần trăm so với giá trị khoản vay?”

Biến giải thích chính nghiên cứu xem xét là chỉ số tự do hóa tài chính fli được xây dựng theo quan điểm của Abiad và cộng sự (2010). Bên cạnh biến giải thích chính, nghiên cứu bao gồm trong mô hình một số đặc trưng của DN và đặc trưng của quốc gia nghiên cứu.

Cụ thể, trong nhóm đặc trưng của DN bao gồm 03 biến đại diện cho rủi ro mất khả năng thanh toán của DN: liq_risk, crime và overdue. Trong đó: liq_risk đo lường bởi tỷ lệ doanh thu bán chịu của DN trên tổng doanh thu, đại diện cho rủi ro DN mất khả năng với giả định tỷ lệ doanh thu bán chịu càng cao thì lượng tiền DN nắm giữ càng ít. Overdue là biến giả có giá trị bằng 1 nếu DN có các khoản nợ đọng. Crime cũng là biến giả có giá trị bằng 1 nếu trong năm DN có chịu thiệt hại do trộm cướp hoặc phá hoại. Nhóm nghiên cứu kỳ vọng các định chế tài chính ít sẵn lòng cung cấp tài chính cho các DN có mức độ thanh khoản kém, chưa hoàn thành các nghĩa vụ nợ hiện tại và hoạt động trong một môi trường kém an toàn. Theo đó, các định chế tài chính sẽ xây dựng các hợp đồng vay nghiêm ngặt hơn (bao gồm các yêu cầu về TSTC) cho các DN có nguy cơ cao. Do vậy, kỳ vọng mối liên hệ cùng chiều giữa biến phụ thuộc và 03 biến trên.

Các biến kiểm soát khác cho đặc trưng của DN gồm: Biến industry đại diện cho ngành có giá trị bằng 0 trong trường hợp DN thuộc khu vực sản xuất và có giá trị bằng 1 trong trường hợp DN thuộc khu vực dịch vụ. Biến size, đại diện cho quy mô DN, là một biến giả có giá trị bằng 0 trong trường hợp DN quy mô trung bình và bằng 1 trong trường hợp DN quy mô nhỏ (Các DN trẻ, có triển vọng tăng trưởng lớn và do đó có rủi ro cao). Nghiên cứu kỳ vọng biến size có hệ số dương có nghĩa DN nhỏ làm tăng khả năng yêu cầu TSTC trong hợp đồng vay. Biến age đo lường bởi logarit tự nhiên của số năm DN hoạt động (DN lâu năm có thể duy trì mối quan hệ lâu dài với bên cho vay và do đó có thể thương lượng các hợp đồng vay với điều kiện ít nghiêm ngặt hơn như lãi suất thấp hoặc ít TSTC). Ở đây, kỳ vọng hệ số âm cho biến age. Biến sole_own, đại diện cho hình thức sở hữu DN, có giá trị bằng nếu DN chỉ có một chủ sở hữu.

Trong các DN có nhiều hơn một chủ sở hữu, việc thực thi hợp đồng có thể khó khăn hơn và do đó bên cung cấp tài chính có thể ràng buộc các điều khoản TSTC chặt chẽ hơn. Do vậy, kỳ vọng biến sole_own mang dấu âm. Quality là biến giả có giá trị bằng 1 nếu DN sở hữu chứng chỉ công nhận chất lượng quốc tế như ISO9000 hoặc ISO9002. Việc sở hữu giấy chứng nhận chất lượng quản lý có thể hàm ý về uy tín của DN và do đó có khả năng làm giảm các yêu cầu về TSTC nên biến quality được kỳ vọng mang dấu âm.

Ngoài đặc trưng DN, nghiên cứu còn kiểm soát đặc điểm môi trường vĩ mô có khả năng ảnh hưởng đến yêu cầu TSTC. Biến đại diện cho đặc điểm môi trường vĩ mô là biến info_shr đo lường bởi chỉ số độ sâu thông tin tài chính. Chỉ số độ sâu thông tin tài chính phản ánh quy định ảnh hưởng đến phạm vi, khả năng tiếp cận và chất lượng của thông tin tín dụng công cộng cụng như tư nhân. Chỉ số này được WB cung cấp từ năm 2004. Trong giai đoạn 2004-2012, chỉ số nằm trong đoạn [0, 6] và trong giai đoạn 2013-nay, trong đoạn [0, 8]. Nhằm khắc phục sự khác biệt trên, chúng ta chuẩn hóa hệ số độ sâu thông tin tài chính trong (giai đoạn 2009 - 2015) trong đoạn [0, 1]. Nghiên cứu kỳ vọng việc chia sẻ thông tin có thể hạn chế yêu cầu về TSTC hay nói cách khác hệ số của info_shr mang dấu âm.

Nghiên cứu sử dụng dữ liệu thứ cấp về các DNNVV trong cơ sở dữ liệu Enterprise Survey của Ngân hàng Thế giới. Theo cách phân loại của WB, các DN có từ 5-19 lao động làm việc toàn thời gian được xem là DN quy mô nhỏ, DN có từ 20-99 lao động là DN quy mô trung bình. Các DN có quy mô dưới 5 lao động được xem là các DN siêu nhỏ.

Trong mẫu nghiên cứu bao gồm 03 quốc gia thu nhập trung bình thấp trong khu vực Đông Nam Á (Việt Nam, Indonesia và Philippines), số lượng quan sát đến từ các DN siêu nhỏ có tỷ lệ không đáng kể (17 trong tổng số 1,105 quan sát) nên nghiên cứu kết hợp các quan sát này trong nhóm các DN quy mô nhỏ. Enterprise Surveys không được thực hiện theo định kỳ nhất định. Chẳng hạn trong 03 quốc gia nghiên cứu, Việt Nam có dữ liệu Enterprises Survey cho các năm 2005, 2009 và 2015 trong khi Indonesia và Philippine chỉ có dữ liệu cho năm 2009 và 2015. Nhằm đảm bảo tính cân xứng của dữ liệu, nghiên cứu thực hiện kiểm định trên dữ liệu năm 2009 và 2015 cho 03 quốc gia nêu trên. Bên cạnh dữ liệu vi mô đến từ cơ sở dữ liệu Enterprise Surveys, nghiên cứu sử dụng một số dữ liệu vĩ mô đến từ cơ sở dữ liệu Doing Business của WB. Sau khi loại trừ các quan sát không đủ dữ liệu đo lường các biến trong mô hình, chúng ta còn lại 1,105 quan sát cho 792 DN.

Kết quả nghiên cứu

Kết quả thống kê mô tả

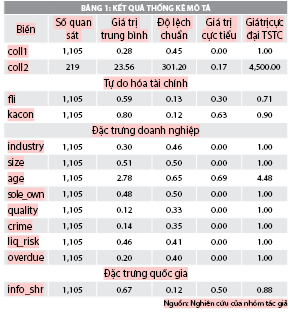

Kết quả thống kê mô tả cho toàn bộ mẫu được thể hiện trong Bảng 1.

Kết quả ước lượng và kiểm định

Kết quả ước lượng và kiểm định mô hình nghiên cứu thể hiện kết quả mô hình hồi quy Probit với biến phụ thuộc là coll1 nhằm xem xét tác động của tự do hóa tài chính đến khả năng hiện diện yêu cầu TSTC trong hợp đồng vay. Kết quả cho thấy, tự do hóa tài chính làm gia tăng khả năng DN phải thế chấp tài sản khi ký kết hợp đồng vay ở mức ý nghĩa 1%. Như vậy, tại các quốc nghiên cứu, tự do hóa tài chính có tác động tiêu cực đối với việc tiếp cận các nguồn tài trợ bên ngoài của các DNNVV.

Trong nhóm các yếu tố đặc trưng của DN, nhóm các yếu tố đại diện cho rủi ro mất khả năng thanh toán bao gồm crime, liq_risk và overdue đều có dấu dương đúng kỳ vọng và đa số có ý nghĩa thống kê (trừ biến liq_risk). Điều này có nghĩa tồn tại mối quan hệ đồng biến giữa yêu cầu về TSTC và mức độ rủi ro của DN. Kết quả cũng cho thấy, việc DN có chứng chỉ chứng nhận chất lượng quản lý là một yếu tố có khả năng làm giảm xác suất yêu cầu thế chấp tài sản từ các ngân hàng. Các DN hoạt động trong lĩnh vực dịch vụ có xác suất thế chấp tài sản trong hợp đồng vay thấp hơn các DN trong lĩnh vực sản xuất. Điều này có thể xuất phát từ đặc trưng tài sản của các DN dịch vụ với tỷ trọng chủ yếu là tài sản vô hình.

Biến đại diện cho đặc trung quốc gia, info_shr, có tương quan âm và có y nghĩa thống kê với khả năng DN chịu ràng buộc TSTC trong hợp đồng vay. Như vậy, một cơ chế chia sẻ thông tin minh bạch sẽ giúp hạn chế yêu cầu TSTC cho các DNNVV thông qua việc giảm thiểu tình trạng bất cân xứng thông tin giữa DN và nhà cung cấp tài chính. Bên cạnh mô hình Probit, chúng ta cũng sử dụng mô hình Logit để xem xét tác động của tự do hóa tài chính đến khả năng thế chấp tài sản của DN. Nhìn chung các hệ số hồi quy của hai mô hình có dấu và ý nghĩa thống kê tương đồng.

Sau khi xem xét tác động của tự do hóa tài chính đến khả năng DN cần thế chấp tài sản trong hợp đồng vay, nghiên cứu tiếp tục phân tích tác động của yếu tố này đến quy mô TSTC thông qua hồi quy Tobit. Kết quả cho thấy, tự do hóa tài chính có quan hệ đồng biến với quy mô TSTC yêu cầu. Tuy nhiên, kết quả này thiếu ý nghĩa thống kê, có thể xuất phát từ sự hạn chế của dữ liệu về mặt số lượng (chúng ta chỉ có 219 quan sát) và về mặt chất lượng. Trong quá trình phân tích dữ liệu, nhóm tác giả nhận thấy thông tin về giá trị TSTC so với khoản vay thường bị bỏ trống. Mặc dù thiếu ý nghĩa thống kê, kết quả về tác động của tự do hóa tài chính đến quy mô TSTC trong mô hình Tobit có thể mang tính gợi ý và là hướng để chúng ta cải thiện cho các nghiên cứu sau.

Nhằm mục đích kiểm định tính vững của kết quả nghiên cứu, nhóm nghiên cứu thay thế biến giải thích chính trong mô hình – chỉ số tự do hóa tài chính bằng chỉ số kiểm soát vốn – Kacon. Chỉ số này đo lường mức độ kiểm soát tài khoản vốn của các quốc gia. Do bản chất trái ngược, nhóm nghiên cứu kỳ vọng chỉ số kacon có dấu ngược với chỉ số tự do hóa tài chính. Kết quả khẳng định kỳ vọng trên khi cho thấy Kacon mang dấu âm. Điều này có nghĩa mức độ kiểm soát vốn cao có khả năng làm giảm yêu cầu TSTC đối với các DNNVV.

Kết luận

Nghiên cứu được thực hiện với mục tiêu xem xét tác động của tự do hóa tài chính đến yêu cầu TSTC ở các DNNVV tại các quốc gia có thu nhập trung bình thấp trong khu vực Đông Nam Á. Kết quả cho thấy tự do hóa tài chính có tác động tiêu cực đến yêu cầu TSTC trong khi độ sâu của thông tin tài chính có khả năng cải thiện vấn đề trên. Kết quả này cho thấy bất cân xứng thông tin là yếu tố quyết định yêu cầu về TSTC.

Như vậy, để giải quyết vấn đề TSTC cho các DNNVV, cần giải quyết từ vấn đề bất cân xứng thông tin. Một cơ chế chia sẻ thông tin minh bạch có khả năng hạn chế yêu cầu TSTC đối với DN. Tuy vậy, minh bạch thông tin không phải là một yếu tố dễ thỏa mãn đối với các DNNVV. Về mặt chủ quan, các DNNVV thiếu nguồn lực (tài chính cũng như chuyên môn); về mặt khách quan, yếu tố thể chế tại các quốc gia đang phát triển chưa tạo được cơ chế khuyến khích DN minh bạch thông tin.

Tuy vậy, các DNNVV có thể từng bước cải thiện vấn đề minh bạch thông tin thông qua công tác xây dựng hệ thống thông tin kế toán hiệu quả. Với một hệ thống thông tin hiệu quả, DN có thể hưởng lợi từ quá trình tự do hóa tài chính.