Vai trò của quỹ hưu trí tự nguyện đối với thị trường chứng khoán Việt Nam

Cải thiện cơ sở nhà đầu tư trên thị trường chứng khoán Việt Nam thông qua việc nâng cao tỷ trọng của các nhà đầu tư là một trong những yếu tố quan trọng để phát triển thị trường chứng khoán bền vững. Trong số các loại hình nhà đầu tư có tổ chức, Quỹ Hưu trí tự nguyện đã và đang khẳng định vị thế của mình đối với sự phát triển của thị trường chứng khoán Việt Nam. Bài viết này phân tích thực trạng phát triển của Quỹ Hưu trí tự nguyện và vai trò của Quỹ này đối với sự phát triển thị trường chứng khoán Việt Nam.

Thực trạng Quỹ Hưu trí tự nguyện đối với thị trường chứng khoán Việt Nam

Tại Việt Nam, hiện nay, hệ thống chương trình hưu trí tự nguyện gồm 2 mô hình: (i) Quỹ Hưu trí tự nguyện được tổ chức dưới mô hình tín thác (Quỹ Hưu trí được quản lý bởi doanh nghiệp bảo hiểm nhân thọ); Quỹ Hưu trí được tổ chức theo mô hình hợp đồng (Quỹ Hưu trí được quản lý bởi doanh nghiệp quản lý Quỹ Hưu trí trên cơ sở hợp đồng tham gia Quỹ Hưu trí ký giữa doanh nghiệp quản lý quỹ với cá nhân, người lao động và người sử dụng lao động).

Nhằm hướng dẫn thực hiện loại hình hưu trí tự nguyện áp dụng cho các doanh nghiệp bảo hiểm nhân thọ, ngày 20/8/2013, Bộ Tài chính ban hành Thông tư số 115/2013/TT-BTC hướng dẫn bảo hiểm hưu trí và Quỹ Hưu trí tự nguyện áp dụng cho các doanh nghiệp bảo hiểm nhân thọ có sản phẩm bảo hiểm hưu trí tự nguyện tại Việt Nam. Thông tư số 115/2013/TT-BTC có hiệu lực thi hành từ ngày 15/10/2013.

Đối tượng áp dụng là cá nhân người lao động hoặc nhóm người lao động (bảo hiểm hưu trí nhóm do chủ sử dụng lao động mua), thực hiện đóng góp vào Quỹ Hưu trí tự nguyện. Quyền lợi chi trả cho người tham gia theo nguyên tắc công ty bảo hiểm nhân thọ cam kết lãi suất tối thiểu tại hợp đồng bảo hiểm. Bên cạnh đó, công ty bảo hiểm nhân thọ có thể chia thêm lãi tùy thuộc hiệu quả đầu tư từ Quỹ Hưu trí tự nguyện.

Hệ thống hưu trí tự nguyện do công ty quản lý quỹ quản lý là hệ thống hưu trí mà ở đó Quỹ Hưu trí được doanh nghiệp (đơn vị sử dụng lao động) tạo lập cho người lao động làm việc tại đơn vị mình; đồng thời, uỷ thác Quỹ Hưu trí này cho một công ty quản lý quỹ độc lập quản lý hoặc là sản phẩm quỹ hưu trí của chính công ty quản lý quỹ thành lập và quản lý độc lập.

Tại Việt Nam, đối với loại hình hưu trí tự nguyện do công ty quản lý quỹ quản lý thực hiện theo hướng tại Thông tư số 86/2017/TT-BTC ngày 15/08/2017 của Bộ Tài chính về hướng dẫn một số điều của Nghị định số 88/2016/NĐ-CP ngày 01/07/2016 của Chính phủ về chương trình hưu trí bổ sung tự nguyện. Người tham gia quỹ, người sử dụng lao động đóng góp cho người lao động được nhận chi trả từ tài khoản hưu trí trong quá trình người lao động tham gia lực lượng lao động chưa đến độ tuổi nghỉ hưu.

Số tiền thanh toán từ tài khoản hưu trí cá nhân phụ thuộc vào giá trị tài khoản hưu trí cá nhân và kế hoạch chi trả quy định tại hợp đồng tham gia quỹ hưu trí và văn bản thỏa thuận giữa người lao động và người sử dụng lao động trong quá trình tham gia quỹ hưu trí. Lợi ích hưu trí chi trả cho người lao động khi về hưu hoàn toàn phụ thuộc vào số tiền đóng góp vào quỹ hưu trí và hiệu quả đầu tư của quỹ hưu trí.

Có thể thấy, đối với mô hình Quỹ Hưu trí tự nguyện được cung cấp bởi đơn vị sử dụng lao động và bởi công ty bảo hiểm, hiệu quả đầu tư của quỹ đóng góp một phần vào lợi ích hưu trí đối với người lao động/người tham gia Quỹ Hưu trí tự nguyện được chi trả khi về hưu. Vì vậy, trong quá trình vận hành, việc sử dụng khoản đóng góp tạo lập quỹ và phân bổ vốn vào các hạng mục đầu tư của Quỹ Hưu trí tự nguyện giúp đảm bảo nguồn tài chính đáp ứng nghĩa vụ hưu trí của người lao động trong tương lai khi họ về hưu. Hoạt động đầu tư của các Quỹ Hưu trí tự nguyện chủ yếu được thực hiện thông qua mua, bán các công cụ tài chính, hoặc đầu tư góp vốn trực tiếp, nhằm đa dạng hoá danh mục đầu tư và gia tăng lợi ích hưu trí cho người lao động khi về hưu.

Thực tế cho thấy, thời gian qua, ở Việt Nam, các Quỹ Hưu trí tự nguyện có đóng góp nhất định vào sự phát triển của thị trường chứng khoán Việt Nam, thể hiện ở một số khía cạnh chính sau:

Thứ nhất, Quỹ Hưu trí tự nguyện giúp đa dạng hoá sản phẩm tài chính trên thị trường chứng khoán, mở rộng các kênh đầu tư và cơ hội đa dạng hoá đầu tư cho các nhà đầu tư tư trên thị trường. Hiện nay, trên thị trường chứng khoán Việt Nam đã và đang cung cấp cho các nhà đầu tư nhiều loại hình sản phẩm đầu tư đa dạng như: Cổ phiếu, trái phiếu, chứng chỉ quỹ, chứng khoán phái sinh tới các sản phẩm cấu trúc khác như chứng quyền có đảm bảo, chỉ số chứng khoán. Đặc biệt, sản phẩm chứng chỉ quỹ đầu tư trong thời gian gần đây đã thu hút nhiều nhà đầu tư trong nước tham gia.

Theo thống kê từ Ủy ban Chứng khoán Nhà nước, trước năm 2012, phần lớn các quỹ hoạt động trên thị trường chứng khoán là quỹ thành viên, chỉ có 4 quỹ đóng đại chúng, chiếm khoảng 20% số lượng quỹ. Từ năm 2012-2020, các quỹ đầu tư trên thị trường chứng khoán Việt Nam đã có sự thay đổi từ quỹ thành viên, quỹ đóng dần được thay thế bằng các quỹ đại chúng mới như: Quỹ mở, Quỹ Hoán đổi danh mục, Quỹ Đầu tư bất động sản, Quỹ Hưu trí tự nguyện.

Số lượng Quỹ Đầu tư trên thị trường chứng khoán Việt Nam trong giai đoạn 2016 đến 2021 (tháng 5/2021) đã tăng từ 31 quỹ tại thời điểm 31/12/2016 lên 57 quỹ tính đến ngày 31/5/2021; Tổng tài sản quản lý của các quỹ đầu tư cũng có sự gia tăng đáng kể qua các năm, từ mức chỉ khoảng 9.000 tỷ đồng trong 2 năm (2012-2013) lên gần 73.000 tỷ đồng, tính đến tháng 4/2021, tăng hơn 8 lần so với năm 2012. Điều này cho thấy, nhu cầu uỷ thác đầu tư của nhà đầu tư đối với các Quỹ đầu tư chứng khoán tại Việt Nam đang có xu hướng tăng nhanh. Đây là cơ sở đặt nền móng cho xu hướng phát triển quản lý quỹ đầu tư, trong đó có Quỹ Hưu trí tự nguyện ở nước ta trong thời gian tới.

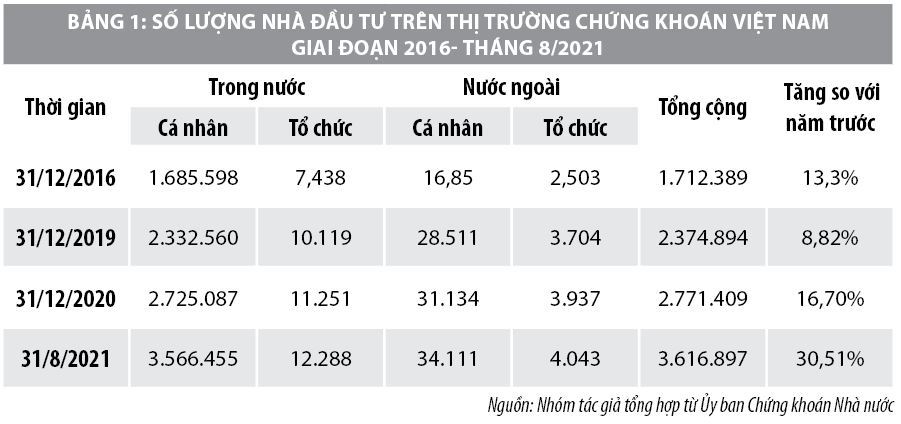

Thứ hai, Quỹ Hưu trí tự nguyện giúp gia tăng quy mô Quỹ Hưu trí tự nguyện trên thị trường giúp gia tăng quy mô nhà đầu tư có tổ chức và thông qua cải thiện cơ sở nhà đầu tư có tổ chức trên thị trường. Số lượng nhà đầu tư trên thị trường chứng khoán (Bảng 1) cho thấy, giai đoạn 2016- tháng 8/2021, các nhà đầu tư cá nhân, nhà đầu tư tổ chức trong nước và nước ngoài có chiều hướng tăng, năm sau cao hơn năm trước. Điều này cho thấy, các nhà đầu tư cá nhân và nhà đầu tư tổ chức trong nước rất quan tâm đến kênh đầu tư chứng khoán, vì còn nhiều dư địa phát triển.

Bảng 1 cho thấy, số lượng nhà đầu tư vẫn tập trung đông nhất là nhà đầu tư cá nhân với sự hiểu biết hạn chế về thị trường, chưa có chiến lược nghiên cứu sản phẩm đầu tư phù hợp theo diễn biến thị trường, cộng thêm yếu tố tâm lý đầu tư đám đông… Các yếu tố này đã chi phối nhiều tới hành vi đầu tư, cũng như diễn biến giao dịch của nhà đầu tư, đặc biệt trong những giai đoạn thị trường diễn biến bất ổn đã gây ra tâm lý e ngại của các nhà đầu tư vào thị trường chứng khoán Việt Nam.

Để khắc phục tồn tại, hạn chế trên, đối tượng tham gia thị trường chứng khoán cần có các nhà đầu tư trong nước và nước ngoài thông qua các quỹ đầu tư như: Quỹ Hưu trí, Quỹ Hưu trí tự nguyện nhằm phát triển thị trường chứng khoán ổn định, bền vững trước các “cú sốc” thanh khoản và biến động của kinh tế vĩ mô do ảnh hưởng bởi đại dịch COVID-19.

Thứ ba, Quỹ Hưu trí tự nguyện góp phần cải thiện thanh khoản và tính ổn định cho thị trường chứng khoán thông qua các hoạt động giao dịch thường xuyên với khối lượng lớn và phòng ngừa rủi ro của Quỹ.

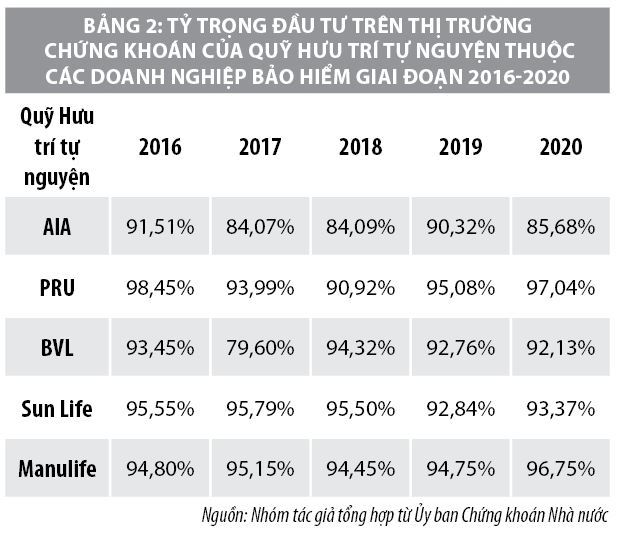

Theo Bảng 2, tỷ lệ đầu tư trên thị trường chứng khoán Việt Nam của một số Quỹ Hưu trí tự nguyện của các công ty bảo hiểm hoạt động tại Việt Nam chiếm tỷ trọng lớn trong các hạng mục đầu tư của các quỹ, đạt từ 250-300 tỷ đồng giá trị đầu tư/năm/quỹ, ngoại trừ Công ty Bảo hiểm Nhân thọ Sun Life có quy mô đầu tư lớn trên thị trường chứng khoán Việt Nam gia tăng từ 800 tỷ đồng năm 2016 lên xấp xỉ 2.100 tỷ đồng năm 2020.

Với quy mô giao dịch lớn, Quỹ Hưu trí tự nguyện giúp các nhà đầu tư cá nhân hưởng lợi từ chi phí giao dịch thấp hơn, tăng cường tính hiệu quả của thị trường. Cùng với đó, với đặc tính và chiến lược tích lũy tài sản dài hạn, các Quỹ Hưu trí tự nguyện có xu hướng đầu tư dài hạn vào các tài sản trên thị trường chứng khoán, góp phần tăng nguồn cung vốn dài hạn cho thị trường, giảm thiểu sự phụ thuộc vào vốn tín dụng ngân hàng.

Một số tồn tại, hạn chế

Bên cạnh những đóng góp tích cực của Quỹ Hưu trí tự nguyện đối với sự phát triển của thị trường chứng khoán Việt Nam, hoạt động của các Quỹ Hưu trí tự nguyện ở Việt Nam cũng đang gặp những tồn tại, hạn chế sau:

Một là, số lượng Quỹ Hưu trí tự nguyện còn hạn chế, đặc biệt là các Quỹ Hưu trí tự nguyện do đơn vị sử dụng lao động tạo lập cho người lao động, giới hạn lựa chọn của người lao động về các Quỹ Hưu trí tự nguyện. Theo thống kê, từ năm 2013 đến nay, Việt Nam chỉ có 6/18 công ty bảo hiểm tạo lập các Quỹ Hưu trí tự nguyện như: Tổng Công ty Bảo Việt Nhân thọ, Công ty TNHH Bảo hiểm nhân thọ Prudential Việt Nam, Công ty Bảo hiểm nhân thọ AIA Việt Nam, Công ty Bảo hiểm nhân thọ Manulife Việt Nam, Công ty Bảo hiểm nhân thọ Sunlife Việt Nam, với tổng số người tham gia Quỹ Hưu trí tự nguyện là 41.335 người vào thời điểm cuối tháng 3/2020 (Lê Ngọc Chi, 2020). Về mô hình Quỹ Hưu trí tự nguyện do công ty quản lý quỹ thành lập hoặc đơn vị sử dụng lao động thành lập tại Việt Nam, tính đến nay, chỉ có duy nhất chương trình Hưu trí An Vui của Công ty Quản lý quỹ Dragon Capital hoạt động từ 4/2021 gồm 3 Quỹ Hưu trí tự nguyện được thiết kế với các mục tiêu đầu tư đa dạng, phù hợp với các phân khúc người lao động tham gia với mức độ rủi ro khác nhau.

Hai là, cơ chế, chính sách về hoạt động của các Quỹ Hưu trí tự nguyện tại Việt Nam còn chồng chéo, chưa thu hút, khuyến khích việc phát triển các mô hình Quỹ Hưu trí tự nguyện. Mặc dù, Quỹ Hưu trí tự nguyện đóng vai trò quan trọng đối với sự phát triển của thị trường chứng khoán Việt Nam nhưng Quỹ này tại Việt Nam chưa được nhiều nhà đầu tư quan tâm. Thêm vào đó, các mô hình Quỹ Hưu trí tự nguyện do đơn vị sử dụng lao động thành lập cho người lao động và uỷ thác công ty quản lý quỹ quản lý, các khoản đóng góp hưu trí sẽ được quản lý độc lập theo các tài khoản hưu trí cá nhân của người lao động tham gia Quỹ Hưu trí tự nguyện.

Bên cạnh đó, các chương trình hưu trí tự nguyện của các DN bảo hiểm đối với người lao động còn chưa phù hợp với thực tế Việt Nam. Đồng thời, Việt Nam cũng chưa có các chính sách thuế thu nhập liên quan tới phần thu nhập đóng góp vào Quỹ Hưu trí tự nguyện nhằm khuyến khích người lao động tham gia tích luỹ tài chính thông qua các mô hình Quỹ Hưu trí tự nguyện khác nhau.

Ba là, mô hình đầu tư thông qua quỹ đầu tư nói chung và Quỹ Hưu trí tự nguyện nói riêng chưa hấp dẫn và thu hút được sự quan tâm tham gia của các nhà đầu tư, đặc biệt là các nhà đầu tư cá nhân. Điều này có thể hạn chế động lực tìm hiểu, tiếp cận, đầu tư vào Quỹ Hưu trí tự nguyện dài hạn, cũng như tiềm năng phát triển Quỹ này tại Việt Nam.

Hàm ý chính sách phát triển

Quỹ Hưu trí tự nguyện tại Việt Nam

Để khắc phục những tồn tại, hạn chế trên, cũng như tiếp tục khẳng định vai trò của Quỹ Hưu trí tự nguyện đối với sự phát triển của thị trường chứng khoán Việt Nam thúc đẩy sự phát triển của Quỹ này trong thời gian tới, tác giả đề xuất một số giải pháp sau:

Thứ nhất, có cơ chế, chính sách khuyến khích phát triển mô hình Quỹ Hưu trí tự nguyện do các đơn vị sử dụng lao động tạo lập cho người lao động tại đơn vị thông qua tăng cường giáo dục, phổ biến tới các đơn vị sử dụng lao động và người lao động về mô hình Quỹ Hưu trí tự nguyện. Vai trò của Quỹ Hưu trí tự nguyện đối với việc tạo lập kênh hỗ trợ tài chính quan trọng cho người lao động khi về hưu, giảm áp lực lên hệ thống an sinh xã hội quốc gia và thúc đẩy sự phát triển lành mạnh, ổn định của thị trường chứng khoán.

Thứ hai, thúc đẩy phát triển thị trường bảo hiểm Việt Nam theo hướng ổn định trong bối cảnh đại dịch COVID-19. Đối với mô hình Quỹ Hưu trí tự nguyện thuộc DN bảo hiểm nhân thọ, cần có chính sách khuyến khích các DN gia tăng số lượng Quỹ Hưu trí tự nguyện theo nhu cầu tham gia các sản phẩm của khách hàng. Như vậy, việc giải quyết bài toán về số lượng và quy mô của các Quỹ Hưu trí tự nguyện thuộc quản lý của các công ty bảo hiểm, cần sự tham gia của các đối tượng trên thị trường. Cùng với đó, tăng cường tuyên truyền về những lợi ích của việc tham gia Quỹ Hưu trí tự nguyện để nâng cao nhận thức cho các cá nhân về bảo hiểm hưu trí tự nguyện, cũng như thúc đẩy dự phòng tiết kiệm trong dân cư.

Thứ ba, rà soát, hoàn thiện khung pháp lý đối với hoạt động đầu tư của các Quỹ hưu trí; Trong đó, có quy định pháp lý về hoạt động đầu tư và phân bổ tài sản đóng vai trò quan trọng đến sự phát triển Quỹ Hưu trí tự nguyện trên thị trường chứng khoán.

Thứ tư, có chính sách ưu đãi về thuế để khuyến khích người lao động tham gia các Quỹ Hưu trí tự nguyện, chủ động kế hoạch hoá tài chính cá nhân cho giai đoạn về hưu, qua đó, thúc đẩy mở rộng, phát triển các mô hình Quỹ Hưu trí tự nguyện, cải thiện dòng vốn đầu tư vào thị trường chứng khoán thông qua các Quỹ Hưu trí tự nguyện.

Kết luận

Để nâng cao chất lượng sản phẩm đầu tư trên thị trường chứng khoán Việt Nam, cũng như cải thiện thứ hạng thị trường chứng khoán Việt Nam, thời gian tới, cần đẩy mạnh phát triển các mô hình quỹ đầu tư, trong đó có Quỹ Hưu trí tự nguyện trên thị trường chứng khoán Việt Nam để thúc đẩy tốc độ tăng trưởng quy mô vốn hóa của tài sản Quỹ Hưu trí tự nguyện trên thị trường, cũng như quy mô vốn hóa thị trường chứng khoán. Cùng với đó, cần tăng cường hiểu biết của công chúng, nhà đầu tư về các mô hình Quỹ Hưu trí tự nguyện, cũng như hoàn thiện cơ chế, chính sách về hoạt động đầu tư của các Quỹ hưu trí trên thị trường chứng khoán Việt Nam.

Tài liệu tham khảo:

1. Bộ Tài chính (2021), Báo cáo thường niên năm 2017, 2018 và 2019, https://vst.mof.gov.vn/webcenter/portal/btc/r/cddh/sltk/thhdttbh4?_afrLoop=11328497632962562;

2. Uỷ ban Chứng khoán nhà nước (SSC) (2021a), Thông tin thị trường, https://ssc.gov.vn/ubck/faces/vi/vimenu/vipages_vithongtinthitruong/thongkettck?_adf.ctrl-state=gyokralt9_4&_afrLoop=2045963563000;

3. Uỷ ban chứng khoán nhà nước (SSC) (2021b), Thông tin thị trường, https://ssc.gov.vn/ubck/faces/vi/vimenu/vipages_vithongtinthitruong/thongkettck?_adf.ctrl-state=gyokralt9_4&_afrLoop=2045963563000;

4. Lê Ngọc Chi (2020), “Phát triển chương trình hưu trí tự nguyện: Cơ sở pháp lý và thực tiễn triển khai”, Tạp chí Tài chính kỳ 1, tháng 6/2020.

5. Như Ngọc, Phương Thảo (2021), Thị trường chứng khoán thiếu vắng nhà đầu tư tổ chức, https://vovgiaothong.vn/thi-truong-chung-khoan-thieu-vang-cac-nha-dau-tu-to-chuc;

6. Dragon Capital (2021), ‘Dòng tiền đang về đâu? https://dcvfm.com.vn/dcvfms-talks-dong-tien-dang-ve-dau/;

7. OECD (2015), The tax treatment of unded rivate pension plans: OECD and EU Country Profiles, Retrieved on 10/6/2021 from: https://www.oecd.org/daf/fin/private-pensions/tax-treatment-pension-planscountry-profiles.pdf;

8. OECD (2021), Global Pension Statistics, Truy cập ngày 1/7/2021 từ: https://www.oecd.org/pensions/globalpensionstatistics.htm;

9. Whitehouse, E. (2005), Taxation: The tax treatment of funded pensions, World Bank Pension Reform Primer Series, World Bank, Washington, DC, Retrieved on 10/6/2021 from https://openknowledge.worldbank.org/handle/10986/11211.

* Ngô Thị Hằng - Học viện Ngân hàng

* Nguyễn Thành Hưng - Tổng Công ty Bảo hiểm Nhân thọ

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 11/2021