VN-Index sẽ tăng lên 1.250-1.280 điểm trong năm 2024?

Sau một năm với nhiều cung bậc thăng trầm, VN-Index được dự báo sẽ tăng trưởng tích cực hơn trong năm 2024 với nhiều yếu tố hỗ trợ từ vĩ mô, các chính sách, có thể tăng lên 1.250-1.280 điểm.

2023 - một năm nhiều thăng trầm

Báo cáo chiến lược 2024 của Công ty Chứng khoán MB (MBS) cho thấy, sau diễn biến khá ảm đạm trong quý I/2023, thị trường chứng khoán bắt đầu sôi động từ tháng 4 cùng với trong bối cảnh Việt Nam chuyển dịch chính sách tiền tệ “thắt chặt” sang “nới lỏng, linh hoạt”.

Cùng với đó là hàng loạt các giải pháp quyết liệt của cơ quan quản lý được triển khai nhằm tháo gỡ các nút thắt của thị trường trái phiếu và thị trường bất động sản.

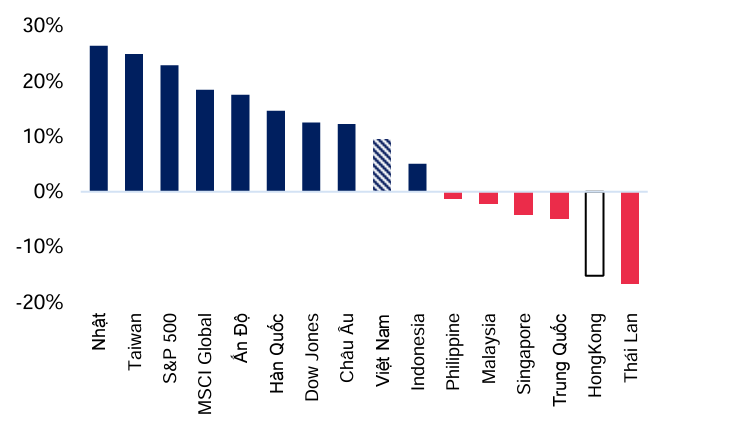

Hình 1: Thị trường chứng khoán Việt Nam có hiệu suất đầu tư tốt hơn so với các thị trường khác trong khu vực

Chỉ số VN-Index đã có mạch tăng ấn tượng 250 điểm từ cuối tháng 3 đến đỉnh 1.250 điểm vào giữa tháng 9. Tuy nhiên, vào cuối tháng 9, thị trường dần đảo chiều đồng pha với các thị trường chứng khoán châu Á khi Cục dự trữ liên bang Mỹ (Fed) phát đi thông điệp về việc lãi suất có thể tiếp tục tăng và neo ở mức cao một thời gian dài.

Đồng thời, trong nước, Ngân hàng nhà nước (NHNN) đã sử dụng công cụ tín phiếu để hút bớt lượng tiền VND trên thị trường mở nhằm hạ nhiệt tỷ giá.

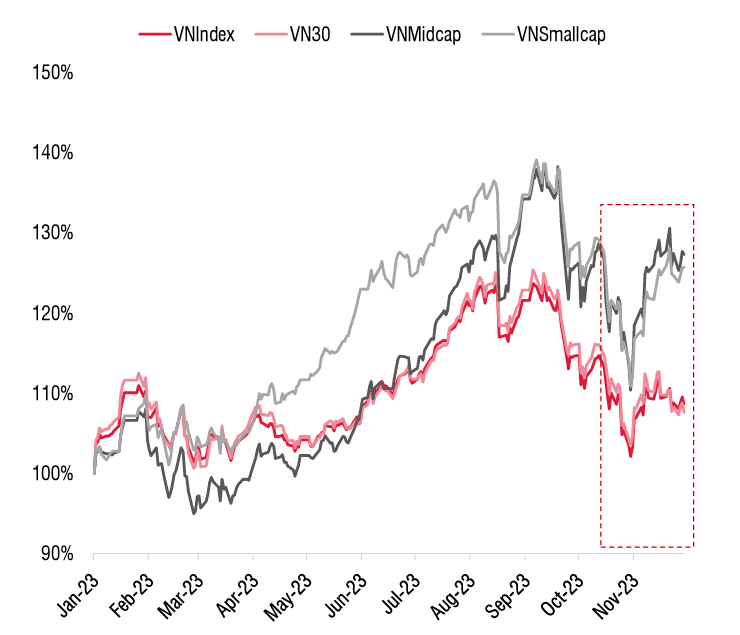

Hình 2: Diễn biến các nhóm chỉ số chính trong năm 2023

Trong giai đoạn cuối tháng 9 và tháng 10, chỉ số VN-Index gần như mất hết thành quả tăng điểm trước đó. Từ đầu tháng 11, thị trường chứng khoán Việt Nam dần phục hồi khi ngày càng có nhiều tín hiệu cho thấy lãi suất của Fed đã tạo đỉnh trong bối cảnh lạm phát Mỹ có xu hướng giảm mạnh hơn dự báo.

Theo MBS, thị trường chứng khoán Việt Nam đang phục hồi lệch pha với thị trường chứng khoán thế giới. Tính đến ngày 18/12, chỉ số VN-Index đã ở mức 1.102 điểm, tăng 9,5% so với đầu năm.

Chỉ số VNMIDCAP (cổ phiếu vốn hóa trung bình) và VNSMALLCAP (cổ phiếu vốn hóa nhỏ) lần lượt tăng 28,1% và 26,9% so với đầu năm, trong khi đó đại diện cho nhóm cổ phiếu vốn hóa lớn chỉ số VN30 chỉ tăng 8.7%.

Trong năm 2023, thị trường chứng khoán Việt Nam có hiệu quả đầu tư tốt hơn các thị trường khác trong khu vực như: Thái Lan (-16,6%), Trung Quốc (-4,8%), Singapore (-4,2%), Philippine (-1,3%),…

Hầu hết các nhóm ngành đều có diễn biến tích cực trong năm 2023. Chứng khoán là nhóm ngành có hiệu quả đầu tư cao nhất trong năm với 83.8%. Nhờ hiệu ứng từ giải ngân đầu tư công, Xây dựng và vật liệu xây dựng; nhóm cổ phiếu đầu công có đà tăng lần lượt là 54,6% và 49,2%. Ở chiều ngược lại, các cổ phiếu Vingroup, Bán lẻ và Dịch vụ ghi nhận mức giảm giá mạnh trong năm 2023.

Các cổ phiếu đóng góp lớn nhất vào thành quả của VN-Index trong năm 2023 bao gồm: VCB (đóng góp +3,2%), HPG (+1,7%), FPT (+1,2%). Ở chiều ngược lại, các cổ phiếu kéo giảm VN-Index bao gồm: VIC (-1,4%), VHM (-1,1%), MSN (-0,7%).

Giờ là cơ hội tích lũy dài hạn

Theo phân tích của MBS, đà giảm của lợi nhuận ròng của doanh nghiệp niêm yết toàn thị trường đã thu hẹp đáng kể trong quý III/2023, với mức giảm chỉ 1,5% so với cùng kỳ năm 2022 (quý II/2023 giảm 14%; quý I/2023 giảm 21% so với cùng kỳ năm ngoái).

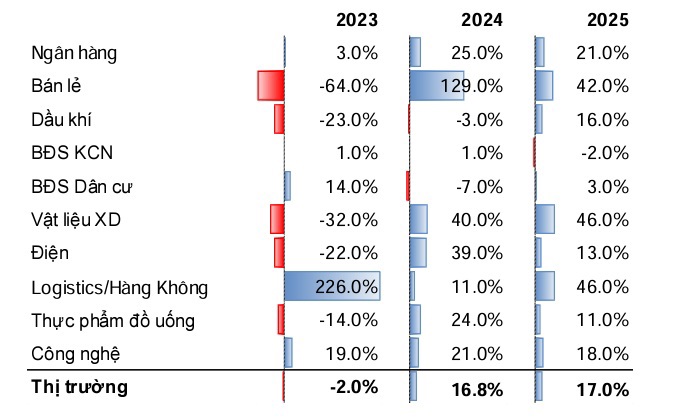

Trong bối cảnh các yếu tố vĩ mô như xuất khẩu, sản xuất, tiêu dùng có xu hướng cải thiện trong những tháng cuối năm 2023, lãi suất và tỷ giá hạ nhiệt, MBS kỳ vọng lợi nhuận thị trường sẽ ghi nhận tăng trưởng dương trong quý IV/23, từ đó đưa lợi nhuận thị trường cả năm 2023 giảm nhẹ 2% so với năm 2022.

Hình 3: Dự báo tăng trưởng lợi nhuận ròng của các nhóm ngành và toàn thị trường trong giai đoạn 2023 - 2025

Trong năm 2024, theo MBS, lợi nhuận ròng thị trường sẽ tăng 16,8% so với năm 2023, chủ yếu được hỗ trợ bởi sự phục hồi của các ngành Ngân hàng, Vật liệu xây dựng và Bán lẻ và tiêu dùng. Điểm rơi lợi nhuận của thị trường chủ yếu sẽ rơi vào quý III và quý IV/2024, chủ yếu là do nền thấp cùng kỳ năm 2023.

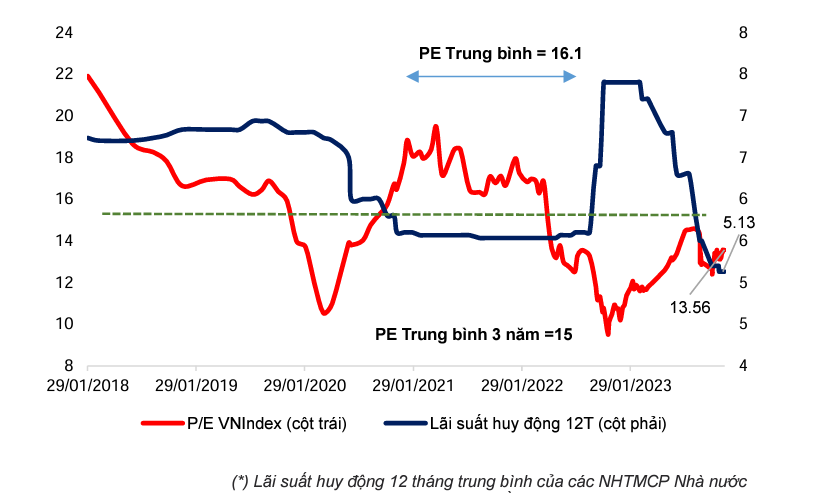

Ở kịch bản cơ sở, MBS kỳ vọng VN-Index sẽ tăng lên ngưỡng 1.250-1.280 điểm trong năm 2024. Định giá hiện tại của VN-Index đang ở mức xấp xỉ 13,5 lần P/E, thấp hơn 11,1% so với P/E trung bình 3 năm gần đây.

Ngoài ra, nếu đặt trong mối tương quan giữa thị trường chứng khoán và lãi suất, lãi suất huy động 12 tháng của các ngân hàng thương mại lớn đã trở về mặt bằng tương đương thậm chí thấp hơn giai đoạn đại dịch COVID-19 bùng phát, trong khi định giá thị trường hiện tại đang thấp hơn giai đoạn này 19,2%.

“Nhìn về năm 2024, chúng tôi cho rằng những yếu tố tích cực hỗ trợ cho thị trường chứng khoán Việt Nam vẫn còn đó”, MBS ghi nhận trong báo cáo.

Hình 4: Định giá thị trường đang ở mức hấp dẫn so với đà giảm của lãi suất huy động

MBS cho rằng, mặc dù tiến độ tương đối chậm song nhiều dự án bất động sản ở TP. Hồ Chí Minh và Hà Nội đã dần tháo gỡ được các vướng mắc pháp lý, tạo tiền đề cho sự phục hồi của thị trường bất động sản.

Bên cạnh đó, hệ thống KRX khi được đưa vào vận hành sẽ là tạo nền tảng cơ sở để nhiều giải pháp giao dịch mới được triển khai, từ đó rút ngắn con đường nâng hạng của Việt Nam.

Tuy nhiên, MBS nhận định các yếu tố rủi ro có thể tác động đến thị trường bao gồm: Thị trường bất động sản đóng băng kéo dài sẽ gia tăng nợ xấu cho hệ thống ngân hàng, tạo điểm nghẽn dòng vốn trên thị trường tài chính, làm giảm sự lưu thông dòng vốn trên thị trường chứng khoán. Lạm phát tăng cao hơn so với kỳ vọng (trên 4 – 4,5%) có thể khiến chính sách tiền tệ đảo chiều.