Khả năng hấp thụ vốn của nền kinh tế còn yếu khiến tăng trưởng tín dụng chậm

Hiện tại thanh khoản hệ thống vẫn dư thừa và còn rất nhiều dư địa để tăng trưởng, tuy nhiên, tăng trưởng tín dụng chưa cao nguyên nhân chủ yếu đến từ phía cầu và khả năng hấp thụ tín dụng của nền kinh tế.

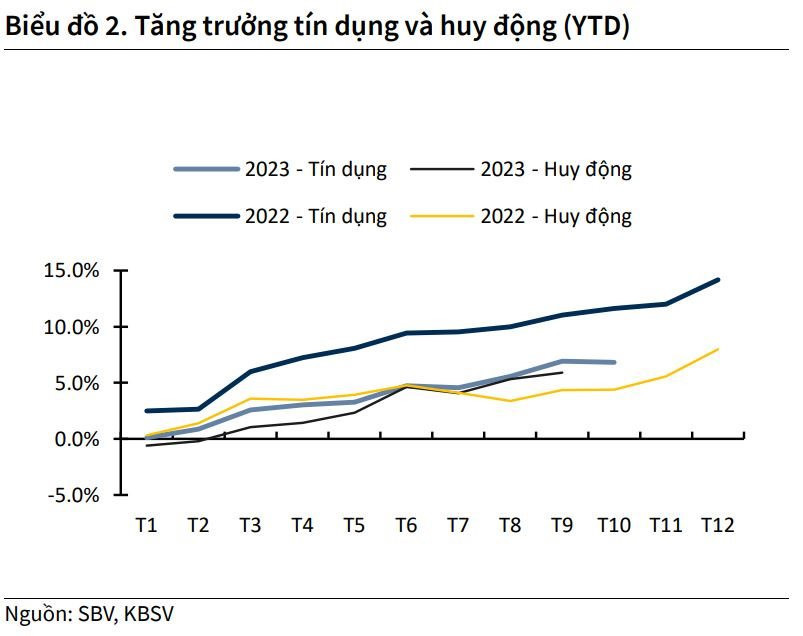

Theo số liệu từ Ngân hàng Nhà nước, tín dụng tính đến cuối tháng 8/2023 đạt 5,6% so với đầu năm, cao hơn mức ước tính trước đó là 5,3%.

Đồng thời, tăng trưởng tín dụng tính đến cuối tháng 9/2023 cũng tăng mạnh lên 6,9%, như vậy, chỉ trong tháng 9, quy mô tín dụng của toàn nền kinh tế đã tăng thêm 161.300 tỷ đồng.

Xét theo quý, tăng trưởng tín dụng trong quý III/2023 tương đương quý trước nhưng cao hơn gấp 1,5 lần so với tăng trưởng tín dụng trong cùng kỳ năm 2022.

Tuy vậy, động lực tăng trưởng tín dụng đầu quý IV vẫn tương đối yếu. Tính đến ngày 24/10, tín dụng đối với nền kinh tế tăng 6,81% so với cuối năm 2022, đạt 12,73 triệu tỷ đồng.

Tại cuộc họp Quốc hội ngày 1/11, Thống đốc Ngân hàng Nhà nước Việt Nam Nguyễn Thị Hồng cho biết, tính đến ngày 27/10, tín dụng toàn ngành kinh tế tăng 7,1% so với cuối năm ngoái.

Báo cáo tài chính quý III/2023 của một số ngân hàng cho thấy mức độ tăng trưởng tín dụng khá tốt, dẫn đầu là VPBank, MSB và MB. Các ngân hàng này đều có mức tăng trưởng tín dụng cao hơn so với mức tăng trưởng tín dụng trung bình toàn ngành.

Chuyên gia của CTCK KB Việt Nam (KBSV) nhận thấy, hiện tại thanh khoản hệ thống vẫn dư thừa và còn rất nhiều dư địa để tăng trưởng. Tuy nhiên, tăng trưởng tín dụng chưa cao nguyên nhân chủ yếu đến từ phía cầu và khả năng hấp thụ tín dụng của nền kinh tế.

Đồng thời, môi trường lãi suất cao trên toàn cầu và nợ xấu tiếp tục gia tăng khiến cho các ngân hàng đánh giá một cách thận trọng hơn khi giải ngân cho vay, cũng tác động tới khả năng tăng trưởng tín dụng.

Tại Hội nghị triển khai Công điện 990/CĐ-TTg ngày 21/10/2023 và đẩy mạnh triển khai chương trình hỗ trợ lãi suất theo Nghị định 31/2022/NĐ-CP của Chính phủ ngày 27/10 vừa qua, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước đã nêu ra 3 nguyên nhân lớn khiến tín dụng tăng chậm.

Thứ nhất, trong bối cảnh khó khăn chung, sức hấp thụ vốn của nền kinh tế, đầu tư, sản xuất kinh doanh giảm, dẫn tới cầu tín dụng giảm tương ứng.

Thứ hai, một số nhóm khách hàng có nhu cầu tín dụng nhưng chưa đáp ứng điều kiện vay vốn/hoặc còn vướng mắc về thủ tục pháp lý, nhất là việc tiếp cận tín dụng của nhóm doanh nghiệp nhỏ và vừa còn hạn chế do quy mô vốn nhỏ, vốn chủ sở hữu và năng lực tài chính, quản trị điều hành hạn chế; thiếu phương án kinh doanh khả thi...

Thứ ba, sau thời gian dài nền kinh tế gặp khó khăn, mức độ rủi ro của khách hàng vay được các tổ chức tín dụng đánh giá cao hơn, khi khách hàng vay không chứng minh được hiệu quả hoạt động kinh doanh và khả năng trả nợ trong bối cảnh khó khăn hiện nay.

So với mục tiêu tăng trưởng tín dụng cả năm là 14 - 15%, tăng trưởng tín dụng hiện tại mới chỉ đạt được một nửa dù chỉ còn hai tháng nữa là kết thúc năm 2023.

Với diễn biến này, nhiều chuyên gia đánh giá, mục tiêu tăng trưởng tín dụng 14 - 15% trong năm 2023 là không khả thi.

Dự phóng về tăng trưởng tín dụng cho cả năm nay, chuyên gia của CTCK Rồng Việt (VDSC) giữ nguyên quan điểm tăng trưởng tín dụng sẽ ở mức 12%. Trong khi đó, KBSV đánh giá, nhiều khả năng con số thực hiện được sẽ chỉ dừng lại ở 10 - 11%.

Các thông điệp Chính phủ mới đây cho thấy các giải pháp cải thiện tín dụng sẽ tập trung hơn cho năm sau, với mức mục tiêu tăng trưởng tín dụng cho năm 2024 là hơn 15% - cao hơn mức kế hoạch 14% trong 2023.

Tuy nhiên, theo đánh giá của chuyên gia VDSC, đây là mục tiêu khá tham vọng đối với kịch bản tăng trưởng kinh tế ở mức 6 - 6,5% trong năm sau.