Nhân tố tác động đến chính sách cổ tức tiền mặt của các doanh nghiệp niêm yết

Bài viết sử dụng mô hình tác động ngẫu nhiên (REM) để đo lường các nhân tố tác động đến chính sách cổ tức tiền mặt của các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam. Dữ liệu nghiên cứu được nhóm tác giả thu thập từ các báo cáo tài chính của 102 doanh nghiệp giai đoạn từ 2011-2017.

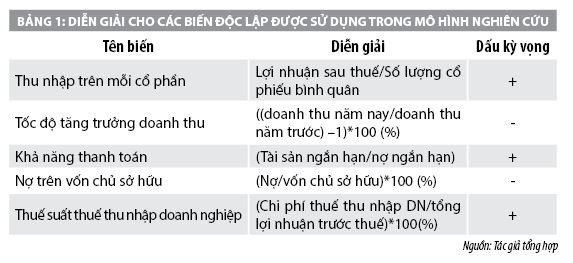

Kết quả nghiên cứu cho thấy, các nhân tố ảnh hưởng tích cực đến tỷ lệ chi trả cổ tức tiền mặt, đó là thu nhập trên mỗi cổ phần, khả năng thanh toán, thuế suất thuế thu nhập doanh nghiệp. Trong khi đó, tốc độ tăng trưởng doanh thu, nợ trên vốn chủ sở hữu có tác động tiêu cực đến tỷ lệ chi trả cổ tức.

Giới thiệu

Trên thế giới đã có nhiều nghiên cứu đề cập tới chính sách cổ tức của doanh nghiệp (DN), nhưng các kết quả cho thấy, còn có nhiều sự khác biệt giữa nghiên cứu thực nghiệm và khung lý thuyết.

Ở Việt Nam, vấn đề ảnh hưởng của chính sách cổ tức tiền mặt của các DN niêm yết trên thị trường chứng khoán tuy đã được nhiều nhà nghiên cứu quan tâm, song kết quả nghiên cứu định lượng đưa ra chưa nhiều, nguyên nhân là do các DN niêm yết thường có xu hướng chia cổ tức bằng cổ phiếu. Việc chia cổ tức bằng cổ phiếu là một hình thức giữ lại lợi nhuận để tái đầu tư, không chia lợi nhuận cho cổ đông, nên làm cho các kết quả nghiên cứu không phản ánh chính xác.

Với mong muốn đưa ra một kết quả chính xác, có thể làm cơ sở khoa học cho các nhà quản lý, hoạch định chính sách cổ tức tiền mặt; hỗ trợ nhà đầu tư trong quá trình đưa ra các quyết định đầu tư vào cổ phiếu của DN trên thị trường chứng khoán Việt Nam, nhóm tác giả sử dụng mô hình tác động ngẫu nhiên (REM) để đo lường các nhân tố tác động đến chính sách cổ tức tiền mặt của các DN niêm yết trên thị trường chứng khoán Việt Nam. Dữ liệu nghiên cứu được nhóm tác giả thu thập từ các báo cáo tài chính của 102 DN giai đoạn từ 2011-2017. Kết quả cho thấy, các nhân tố ảnh hưởng tích cực đến tỷ lệ chi trả cổ tức tiền mặt, đó là thu nhập trên mỗi cổ phần, khả năng thanh toán, thuế suất thuế thu nhập DN. Trong khi đó, tốc độ tăng trưởng doanh thu, nợ trên vốn chủ sở hữu có tác động tiêu cực đến tỷ lệ chi trả cổ tức.

Cơ sở lý thuyết và phương pháp nghiên cứu

Cơ sở lý thuyết và khung phân tích

Các nhà nghiên cứu Miller và Modigliani (1961) đưa ra lý thuyết chính sách cổ tức không tương thích để nói về sự độc lập của chính sách cổ tức, nghĩa là chính sách cổ tức không có tác động đến giá cổ phiếu, lý thuyết này dựa trên những giả định không thực tế là không có thuế hay chi phí giao dịch. Nhưng trong thực tế không tồn tại thị trường hoàn hảo, mà luôn có bất cân xứng thông tin, dựa vào lý thuyết chính sách cổ tức tiền mặt cao.

Lintner (1956) và Gordon (1963) cũng cho rằng, nhà đầu tư thích tỷ lệ chi trả tiền mặt cao và thường đầu tư vào những DN có cổ tức cao, vì cổ tức tiền mặt ít rủi ro hơn lãi vốn trong tương lai.

Theo Jensen và Meckling (1976) việc thanh toán cổ tức có thể phục vụ để sắp xếp lại lợi ích các bên và giảm thiểu chi phí đại diện giữa nhà quản lý và các cổ đông, nhà đầu tư. Các nhà nghiên cứu cho rằng, luôn có khoảng cách về thông tin giữa các nhà quản lý và các nhà đầu tư, bởi nhà quản lý kiểm soát hoạt động của DN hàng ngày và nắm bắt nhiều thông tin nội bộ trong khi nhà đầu tư bên ngoài không tiếp cận được. Trong điều kiện bất cân xứng thông tin như vậy thì cổ tức là cách hiệu quả nhất để giao tiếp thông tin giữa DN và cổ đông.

Lintner (1956) và Gordon (1963) cho rằng, các nhà đầu tư đều rất e ngại rủi ro, không thích mạo hiểm điều đó lý giải vì sao họ thích cổ tức hiện tại và tăng trưởng ổn định hơn là trông chờ vào việc tăng giá cổ phiếu. Theo hai tác giả, cổ tức cung cấp một tín hiệu về sự phát triển của DN cho nhà đầu tư.

Nhà nghiên cứu Bhattacharyya (1979) cho rằng, các nhà quản trị có những thông tin mật về việc phân phối dòng tiền và họ phát đi tín hiệu vào thị trường thông qua việc lựa chọn mức chi trả cổ tức. Còn theo Black và Scholes (1974) dựa trên lý thuyết hiệu ứng nhóm khách hàng, nhà đầu tư khác nhau sẽ có những nhu cầu khác nhau và có xu hướng thích mua cổ phiếu của các DN thực hiện những chính sách cổ tức đáp ứng nhu cầu cụ thể của khách hàng.

Theo Bassam Jaara và cộng sự (2018), kiểm định các yếu tố quyết định chính sách cổ tức cho 100 DN phi tài chính ở Jordan trong giai đoạn 2005-2016. Kết quả cho thấy, quy mô của DN (SIZE) có tác động tích cực đáng kể đặc biệt là các DN lớn. Lợi nhuận trên vốn chủ sở hữu (ROE), lịch sử chi trả cổ tức cũng có tác động tích cực, ngược lại rủi ro và có tác động tiêu cực đến việc chi trả cổ tức.

Farman Ali Khan & Nawaz Ahmad (2017) nghiên cứu xác định tác động của lợi nhuận (PROF) mà cụ thể là tỷ lệ ROE, cơ hội tăng trưởng, rủi ro chỉ số P/E (RISK), thanh khoản (LR), quy mô DN (FS), đòn bẩy tài chính (Leverage), thuế (Taxation) và hình thức kiểm toán (Audit Type) để đánh giá về các yếu tố quyết định chi trả cổ tức ở các DN tại Pakistan. Kết quả cho thấy, Audit Type, LR và ROE là yếu tố quyết định tích cực, cơ hội tăng trưởng là yếu tố quyết định tiêu cực đến việc chi trả cổ tức của các DN. Tuy nhiên, nghiên cứu này không tìm thấy bằng chứng cho thấy, các biến độc lập khác như Taxation, RISK, FS và Leverage ảnh hưởng đến quyết định chi trả cổ tức của các DN.

Áp dụng phương pháp hồi quy dữ liệu bảng cho 30 DN từ Sở Giao dịch Chứng khoán Mauritius trong giai đoạn 2009-2013, Soondur, S. và cộng sự (2016) nghiên cứu thực nghiệm mối quan hệ tiêu cực giữa chính sách cổ tức với lợi nhuận giữ lại (Retained Earnings). Kết quả không tìm thấy mối liên hệ có ý nghĩa giữa thu nhập ròng (Net Income), thu nhập trên mỗi cổ phần (EPS), tiền mặt (CASH), đòn bẩy tài chính (LVRG) với chính sách cổ tức. Mẫu nghiên cứu nhỏ chỉ có 150 quan sát và mới chỉ xem xét đến yếu tố nội tại của DN, mà chưa xem xét tác động của các yếu bên ngoài như: Thuế, lãi suất, lạm phát…

Tiếp tục phân tích các yếu tố ảnh hưởng đến chính sách cổ tức của các ngân hàng niêm yết bằng cách sử dụng phương pháp thực nghiệm, Yanqiong Zhong (2016) phân tích tình hình chi trả cổ tức của các ngân hàng niêm yết tại Trung Quốc dựa trên dữ liệu bảng từ năm 2010 đến 2013. Kết quả cho thấy, một số ngân hàng niêm yết không trả cổ tức hoặc chi trả nhưng tỷ lệ này nhỏ; tỷ lệ chi trả cổ tức của các ngân hàng thường thấp nhưng các ngân hàng do nhà nước kiểm soát thường có tỷ lệ cao hơn; EPS và thanh khoản của tài sản có ảnh hưởng tích cực đến tỷ lệ chi trả cổ tức, mức nợ có tác động tiêu cực đến tỷ lệ chi trả cổ tức. Mặt khác, khả năng tăng trưởng và khả năng hoạt động không có ảnh hưởng đáng kể đến tỷ lệ chi trả cổ tức; mẫu nghiên cứu cũng nhỏ chỉ có 16 ngân hàng với 64 quan sát.

Nhằm tìm ra các yếu tố quyết định tỷ lệ chi trả cổ tức của các DN, Kartal Demirgunes (2015) nghiên cứu hoạt động trong ngành sản xuất phi kim loại (xi măng) niêm yết trên sàn chứng khoán Thổ Nhĩ Kỳ giai đoạn 2002-2012. Theo đó, nhóm tác giả đánh giá tác động ngắn hạn và dài hạn của các yếu tố liên quan như: PROF, CASH, tăng trưởng (GR), RISK, giá thị trường trên giá sổ sách (MBVR) và thuế thu nhập DN (CTAX) đến tỷ lệ chi trả cổ tức. Kết quả thực nghiệm cho thấy, về lâu dài các yếu tố như: PROF, GR có ảnh hưởng tiêu cực đến tỷ lệ chi trả cổ tức; trong khi, các yếu tố liên quan đến RISK và MBVR có ý nghĩa thống kê và ảnh hưởng tích cực đến tỷ lệ chi trả cổ tức. Bên cạnh đó, PROF trong ngắn hạn, có ý nghĩa thống kê và ảnh hưởng tích cực đến tỷ lệ chi trả cổ tức. Ngoài ra, bài viết không tìm thấy ý nghĩa thống kê của CASH và CTAX đến tỷ lệ chi trả cổ tức và không gian sử dụng cũng tương đối nhỏ chỉ có 17 DN.

Saghir Ahmed & Hasan Murtaza (2015), nghiên cứu được thực hiện để làm nổi bật các yếu tố quyết định chi trả cổ tức và phân tích tác động của sự thay đổi cổ tức đối với tăng trưởng của DN trong tương lai ở Pakistan. Quy mô công ty (FZ), LR, PROF, LVRG và EPS được sử dụng như biến độc lập trong khi tỷ lệ chi trả cổ tức được lấy làm biến phụ thuộc. Phát triển thêm ở nghiên cứu này là tỷ lệ chi trả cổ tức được lấy như biến độc lập và tăng trưởng của công ty (CG) là biến phụ thuộc để kiểm tra tác động của tỷ lệ chi trả cổ tức đối với tăng trưởng của DN trong tương lai. Số liệu thống kê mô tả và phương pháp bình phương nhỏ nhất được áp dụng. Phần mềm E-views được sử dụng để xử lý dữ liệu thứ cấp từ năm 2003-2011 liên quan đến 38 DN được chọn từ 4 lĩnh vực khác nhau. Kết quả cho thấy, có mối quan hệ đáng kể tích cực giữa LR ngành xi măng, EPS ở ngành Năng lượng, LVRG ở ngành Năng lượng, FZ và PROF ở ngành Đường với tỷ lệ chi trả cổ tức. Đặc biệt, EPS ở ngành Đường có quan hệ tiêu cực với tỷ lệ chi trả cổ tức. Nghiên cứu cũng tìm thấy rằng, có mối quan hệ tích cực giữa tỷ lệ chi trả cổ tức và CG trong tương lai. Mặt khác, nghiên cứu này chưa đánh giá tác động ngược lại của tăng trưởng đến tỷ lệ chi trả cổ tức ở 4 ngành được khảo sát.

Phương pháp nghiên cứu

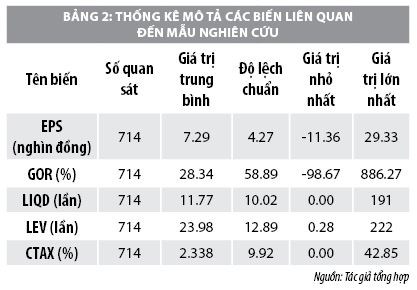

Dữ liệu sử dụng trong nghiên cứu này là dữ liệu dạng bảng, được thu thập chủ yếu từ các báo cáo tài chính đã được kiểm toán trong 7 năm từ 2011 - 2017 của 102 DN niêm yết trên thị trường chứng khoán Việt Nam (714 quan sát).

Mô hình tổng quát:

Yit= α+ βk Xkit+ uit

Trong đó:

Yit Giá trị của biến phụ thuộc ứng với DN i vào thời gian t.

Xkit Giá trị của biến độc lập k đại diện cho các nhân tố tác động đến biến phụ thuộc của DN i vào thời gian t.

uit Sai số ngẫu nhiên của DN i vào thời gian t.

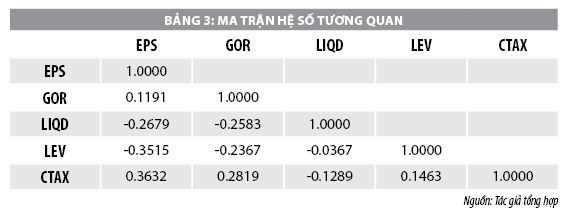

Bảng 3 cho thấy, các hệ số tương quan giữa các biến độc lập trong mô hình nghiên cứu là thấp (giá trị tuyệt đối < 0,5), nên việc lựa chọn các biến độc lập này để nghiên cứu là hoàn toàn phù hợp.

Cách xác định được mô hình phù hợp: Để đánh giá được mô hình nào là phù hợp để nghiên cứu, nhóm tác giả sử dụng các kiểm định như sau:

- Kiểm định F-test để lựa chọn Pooled OLS (POLS) hay Fixed Effect Model (FEM).

- Kiểm định Hausman-test để lựa chọn FEM hay Random Effect Model (REM).

Kết quả và thảo luận

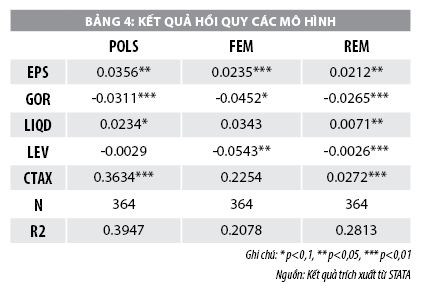

Để đo lường các nhân tố tác động đến chính sách cổ tức của các DN niêm yết trên thị trường chứng khoán Việt Nam, tác giả sẽ tiến hành phương pháp hồi quy lần lượt 3 mô hình: POLS (Mô hình hồi quy đa biến giản đơn), FEM (Mô hình tác động cố định), REM (Mô hình tác động ngẫu nhiên). Sau đó, nhóm tác giả sẽ sử dụng các kiểm định để lựa chọn mô hình phù hợp.

Tổng hợp kết quả hồi quy lần lượt các mô hình

Bảng 4 cho thấy, kết quả hồi quy của tất cả mô hình đều thống nhất: Lợi nhuận, tăng trưởng và chi phí thuế có ảnh hưởng đến tỷ lệ chi trả cổ tức. Riêng kết quả ước lượng của mô hình REM tìm thấy thêm bằng chứng cho đòn bẩy tài chính cũng có tác động đáng kể đến tỷ lệ chi trả cổ tức của các DN.

Thảo luận kết quả nghiên cứu

Dựa vào kết quả phân tích hồi quy REM ta thấy, trong mô hình hồi quy giá trị của R2 = 0.2813, điều này có nghĩa là các biến độc lập trong mô hình đã giải thích được 28,13% sự thay đổi của tỷ lệ chi trả cổ tức tiền mặt của các DN thực phẩm, có 5 biến độc lập có ý nghĩa thống kê cao ở mức 1% và 5% đại diện cho các nhân tố tác động.

Như vậy, DN có lợi nhuận cao thì khả năng chi trả cổ tức lớn. Đồng thuận với các kết quả nghiên cứu của Ritu Gangil và Navita Nathani (2018), Trương Đông Lộc và Phạm Phát Tiến (2015), kết quả của nhóm nghiên cứu có mối tương quan cùng chiều giữa tỷ lệ chi trả cổ tức và thu nhập trên mỗi cổ phần. Điều này hoàn toàn phù hợp dựa trên lý thuyết tín hiệu, nghĩa là khi lợi nhuận tăng thì tỷ lệ chia cổ tức cho cổ đông của DN sẽ tăng theo như là một tín hiệu về việc DN kinh doanh có hiệu quả.

Tốc độ tăng trưởng của DN cao thì khả năng chi trả cổ tức thấp. Tương đồng với các kết quả nghiên cứu trước đây của Kartal Demirgunes (2015) và Leon, F. & Putra, P. (2014). Nghiên cứu này đã tìm thấy mối tương quan ngược chiều giữa tỷ lệ chi trả cổ tức và tốc độ tăng trưởng doanh thu.

DN có đòn bẩy tài chính lớn thì khả năng chi trả cổ tức thấp, thống nhất với các nghiên cứu của Edmund NKN (2018), Asad, M. & Yousef, S. (2014). Điều này hoàn toàn phù hợp trong thực tế khi DN vay nợ nhiều, thì có xu hướng ưu tiên thực hiện nghĩa vụ nợ trước khi phân bổ nguồn lợi nhuận.

DN đóng thuế thu nhập nhiều thì khả năng chi trả cổ tức cao. Trái với các nghiên cứu trước đây của Farman Ali Khan & Nawaz Ahmad (2017), Akhlaqul Hassan và cộng sự (2013) không tìm thấy ý nghĩa thống kê, nghiên cứu tìm thấy có sự tác động tích cực giữa thuế suất thuế thu nhập DN với tỷ lệ chi trả cổ tức. Sự khác biệt là do mẫu nghiên cứu khác nhau tại những quốc gia khác nhau nên chính sách thuế cũng không giống nhau, tại nghiên cứu này dựa trên lý thuyết hiệu ứng nhóm khách hàng tác giả tìm thấy cổ đông có khuynh hướng thích chi trả cổ tức tiền mặt hơn là lãi vốn. Do đó, khi DN đóng thuế thu nhập càng lớn là do DN hoạt động hiệu quả, từ đó mang lại lợi nhuận lớn và có xu hướng chia cổ tức cho cổ đông nhiều hơn.

DN có khả năng thanh toán cao thì khả năng chi trả cổ tức lớn, tại các nghiên cứu của Khoirunnisa Mohd Nazari và cộng sự (2018), Saghir Ahmed & Hasan Murtaza (2015) cũng tìm thấy sự tác động tích cực của khả năng thanh toán đến tỷ lệ chi trả cổ tức.

Kết quả nghiên cứu

Đối với nhà đầu tư: Dựa vào kết quả nghiên cứu, nhà đầu tư có thể xây dựng cho mình một bộ chỉ báo gồm: EPS, GOR, LIQD, LEV, CTAX để sử dụng trong việc lựa chọn mua cổ phiếu của các DN. Căn cứ vào đó có thể thấy được tín hiệu về một DN có tỷ lệ chi trả cổ tức tiền mặt ổn định và tăng trưởng dần qua các năm. Khi các nhân tố cùng đồng loạt phát tín hiệu như là DN có: EPS dương và cao, GOR ổn định, LIQD khả thanh khoản cao, LEV duy trì ở mức thấp, CTAX DN đóng thuế thu nhập hàng năm cao, thì lúc này nhà đầu tư có thể xem xét mua vào cổ phiếu của DN này và nắm giữ cho mục tiêu dài hạn.

Đối với DN: DN nên thực hiện chi trả cổ tức và duy trì một chính sách ổn định theo kế hoạch đã đề ra. Khi DN có lợi nhuận thể hiện qua chỉ số EPS tăng, chi phí CTAX nộp nhiều, thì DN nên thực hiện chi trả cổ tức cho cổ đông. Nó không chỉ thể hiện trách nhiệm của DN mà còn là sự đồng hành cùng nhau chia sẻ lợi ích. Khi DN có cơ hội tăng trưởng thể hiện qua chỉ số GOR tăng, thì DN có thể duy trì một tỷ lệ chi trả cổ tức ở mức thấp để tích lũy vốn cho kế hoạch phát triển. Khi DN có đòn bẩy tài chính cao thể hiện qua chỉ số LEV lớn thì DN cũng nên duy trì một tỷ lệ chi trả cổ tức ở mức thấp để ưu tiên thực hiện nghĩa vụ với chủ nợ. Duy trì khả năng thanh toán cao thể hiện qua chỉ số LIQD.

Gợi ý chính sách và kiến nghị giải pháp

Duy trì tỷ lệ chi trả cổ tức ổn định kỳ mức thấp cộng với khoản bổ sung: Với chính sách này có thể thấy, DN đã có sự đề phòng khi lợi nhuận sụt giảm không như kế hoạch đề ra, nhưng tỷ lệ chi trả cổ tức vẫn duy trì ở mức kế hoạch đề ra. Hay khi DN có lợi nhuận vượt mong đợi sẽ lập tức chia phần lợi nhuận đó cho cổ đông của mình. Về phía các nhà đầu tư, sẽ có hình ảnh tốt khi DN giữ được uy tín, thị trường có biến động mạnh cổ đông vẫn có lãi. Về phía DN, sẽ chiếm được lòng tin của cổ đông, gia tăng số lượng cổ đông trung thành, sẵn sàng đồng hành cùng DN khi có khó khăn, đây là một chính sách rất phù hợp trong việc thu hút cổ đông dài hạn.

Thiết lập tỷ lệ chi trả cổ tức mục tiêu: Ngoài chính sách chi trả cổ tức định kỳ mức thấp cộng với khoản bổ sung nếu có đột biến, thì DN vẫn có thể duy trì một chính sách cổ tức ổn định bằng cách xây dựng một tỷ lệ chi trả cổ tức mục tiêu cho các năm; căn cứ vào chiến lược phát triển của DN và những dự báo về lợi nhuận, nhu cầu về vốn cho những năm tiếp theo. DN nên đặt ra mục tiêu trong dài hạn về tỷ lệ thanh toán cổ tức trên thu nhập, tránh tối đa việc cắt giảm cổ tức ngay cả khi DN có cơ hội đầu tư tốt và nên duy trì hệ số nợ tối ưu của DN theo cơ cấu vốn mục tiêu.

Kết hợp với chính sách đầu tư và chính sách tài trợ: Chính sách cổ tức không nên đứng độc lập một mình, nó phải được xây dựng dựa trên chính sách đầu tư và chính sách tài trợ trong một bản kế hoạch dài hạn. Có thể căn cứ theo vòng đời dự án kinh doanh trong chính sách đầu tư có 5 giai đoạn. Trong đó, ở từng giai đoạn chính sách cổ tức phải đảm bảo hài hòa với chính sách tài trợ để đảm bảo cấu trúc vốn mục tiêu. Khi đến giai đoạn suy thoái, DN buộc phải tìm kiếm chính sách đầu tư mới, dự án mới, lúc này DN có thể duy trì chính sách cổ tức ở mức vừa phải để tích lũy vốn bắt đầu triển khai dự án mới và kết thúc vòng đời của dự án cũ. Bắt đầu dự án mới tại giai đoạn bắt đầu với chính sách cổ tức ở mức thấp nhưng cao hơn so với giai đoạn bắt đầu của dự án trước đó, nhằm thể hiện được là DN có sự phát triển theo bậc thang đi lên, mang tính ổn định và bền vững.

Tài liệu tham khảo:

1. Trương Đông Lộc và Phạm Phát Tiến (2015), “Các nhân tố ảnh hưởng đến chính sách cổ tức của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh”, Tạp chí Khoa học Trường Đại học Cần Thơ, 38, p.67-74;

2. Bhattacharya, S (1979), “Imperfect Information, Dividend Policy and the “Bird-in-Hand” fallacy”, The Bell Journal of Economics, 10, p.259-270;

3. Jensen, Michael C., and William H. Meckling (1976), “Theory of the firm: Managerial behavior, agency costs and ownership structure”, Journal of Financial Economics, 3, p.305-360;

4. Black. F.& Scholes. M (1974), “The effects of dividend yield and dividend policy on common stock prices and return”, Journal of Financial Economics, 1(1), p.1-22;

5. Gordon, M. J. (1963), “Optimal Investment and Financing Policy”, The Journal of Finance, 18(2), p.264-272;

6. Miller, M. H. & Modiglinani, F. (1961), “Dividend Policy, Growth, and the Valuation of Shares”, Journal of Business, 34(4), p.411-433;

7. Lintner, J. (1956), “Distribution of Incomes of Corporations among Dividends, Retained Earning and Taxes”, The American Economic Review, 46(2), p.97-133;

8. Edmund NKN (2018), “Determinants of Dividend Policy among Banks Listed on the Ghana Stock Exchange”, Journal of Business & Financial Affairs, 7(1), p.314;

9. Ritu Gangil, Navita Nathani (2018), “Determinants of dividend policy: A study of FMCG sector in India”, IOSR Journal of Business and Management (IOSR-JBM), 20(2), p.40-46;

10. Khoirunnisa Mohd Nazari và cộng sự (2018), “The Determinants Of Dividend Policy: Evidencefrom Trading And Services Companies In Malaysia”, Journal of Global Business and Social Entrepreneurship (GBSE), 4(10), p.106-113;

11. Farman Ali Khan and Nawaz Ahmad (2017), “Determinants of Dividend Payout: An Empirical Study of Pharmaceutical Companies of Pakistan Stock Exchange (PSX)”, Journal of Financial Studies & Research, DOI: 10.5171/2017. 538214;

12. Asad, M., Yousef, S. (2014), “Impact of leverage on dividend payment behavior of Pakistani manufacturing firms”, International Journal of Inovation and Applied Studies, 6(2), p.216-221;

13. Leon, F., Putra, P. (2014), “The determinant factor of dividend policy at non-finance listed companies”, International Journal of Engineering, Business and Enterprise Applications (IJEBEA), 7(1), p.22-26;

14. Akhlaqul Hassan và cộng sự (2013), “Tax Shield and Its Impact on Corporate Dividend Policy: Evidence from Pakistani Stock Market”, Scientific Research Open Access, 5, p.184-188.