Lãi suất huy động có thể đã tạo đáy, nhiều tín hiệu tích cực ổn định tỷ giá

Mặt bằng lãi suất huy động có thể đã chạm đáy khi nhiều ngân hàng thương mại bắt đầu tăng lãi suất huy động tại một số kỳ hạn. Bên cạnh đó, sự linh hoạt trong điều chính sách tiền tệ, thặng dư thương mại tốt, diễn biến của Fed... đang là những yếu tố tích cực hỗ trợ sự ổn định tỷ giá.

Lãi suất huy động đảo chiều tăng

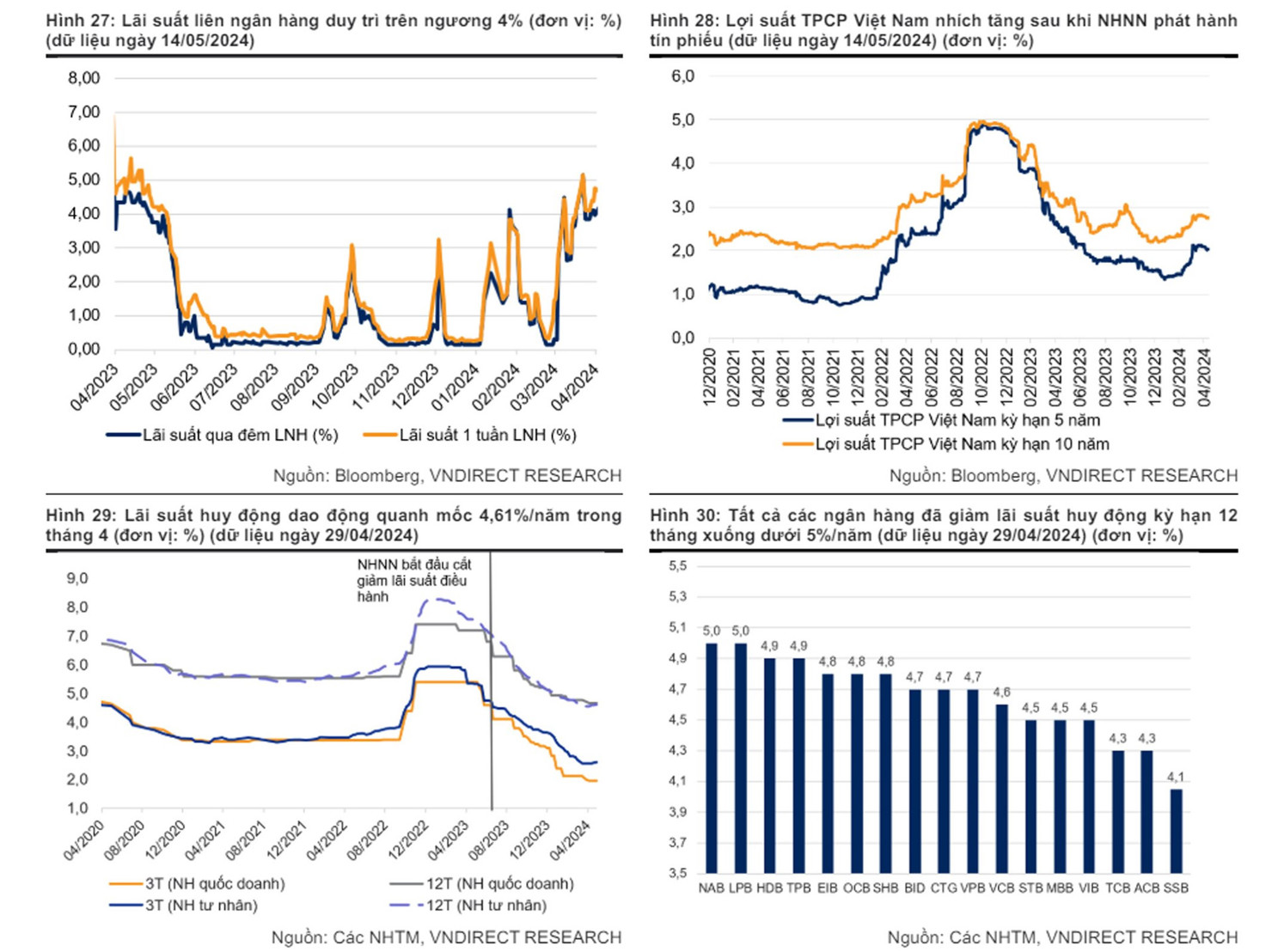

Trong báo cáo cập nhật vĩ mô vừa công bố, Công ty Chứng khoán (CTCK) VNDirect cho biết, tính đến ngày 27/4/2024, lãi suất huy động kỳ hạn 12 tháng bình quân của các ngân hàng thương mại dao động ở mức khoảng 4,61%/năm, tăng 0,05 điểm % so với tháng trước và -0,31 điểm % tính từ đầu năm.

Các chuyên gia của VNDirect cho rằng, áp lực lạm phát gia tăng và đồng nội tệ mất giá đã khiến việc giảm lãi suất huy động chậm lại trong vài tháng qua.

Mặt khác, nhu cầu tín dụng yếu đã hạn chế áp lực tăng lãi suất huy động và cho vay, vì theo số liệu mới nhất từ Ngân hàng Nhà nước (NHNN), tính đến ngày 23/4/2024, tín dụng chỉ tăng 1,6% tính từ đầu năm.

Với diễn biến trên thị trường, các chuyên gia VNDirect nhận định: “lãi suất huy động có thể đã chạm đáy do một số ngân hàng bắt đầu tăng lãi suất huy động tại các kỳ hạn cụ thể và lãi suất trái phiếu chính phủ kỳ hạn 5 năm của Việt Nam - một chỉ báo cho xu hướng lãi suất huy động, đã tăng lên 2,09% tính đến ngày 26/4 từ mức 1,84% vào cuối tháng 3/2024”.

Một chỉ báo nữa được đưa ra để minh chứng cho nhận định trên là, tính đến ngày 10/5, Ngân hàng Nhà nước đã tăng hút ròng lên 57,8 nghìn tỷ đồng, sau khi bơm ròng 66,5 nghìn tỷ đồng (2,6 tỷ USD) vào cuối tháng 4/2024 trong bối cảnh áp lực tỷ giá gia tăng.

Vì vậy, lãi suất liên ngân hàng kỳ hạn qua đêm đã tăng từ mức 3,98%/năm vào cuối tháng 4/2024 lên neo ở mức trên 4,0%/năm tính đến ngày 10/5.

“Chúng tôi cho rằng, mức tăng lãi suất huy động sẽ không đáng kể, ít nhất là trong quý tới, chủ yếu là do nền kinh tế trong giai đoạn đầu phục hồi với tốc độ vừa phải, đặc biệt tăng trưởng tín dụng và tiêu dùng vẫn còn chậm”, các chuyên gia VNDirect nhận định.

Quay lại thời điểm cuối tháng 3/2024, NHNN đã hút ròng tới 170 nghìn tỷ đồng (6,6 tỷ USD). Sau đó, khi lãi suất liên ngân hàng có dấu hiệu tăng nóng, NHNN đã tích cực bơm thanh khoản trở lại hệ thống trong hầu hết tháng 4/2024.

“Những động thái linh hoạt này sẽ đảm bảo tỷ giá vẫn được hỗ trợ nhưng tránh gây áp lực quá lớn lên mặt bằng lãi suất huy động và cho vay”, các chuyên gia VNDirect nhấn mạnh.

Cũng theo báo cáo của VNDirect, việc lãi suất huy động giảm từ cuối năm 2023 đến đầu năm 2024, dẫn đến chi phí vốn thấp hơn, có thể cho phép các ngân hàng thương mại giảm thêm lãi suất cho vay, tín hiệu lãi suất huy động chạm đáy và bật tăng trở lại trong tháng vừa qua có thể là chỉ báo cho thấy dư địa giảm thêm lãi suất cho vay không còn nhiều do các ngân hàng thương mại còn phải cân đối với các chỉ tiêu kinh doanh khác và duy trì tỷ lệ NIM lành mạnh.

Thặng dư thương mại hỗ trợ đồng VND

Theo Tổng cục Hải quan Việt Nam, trong tháng 4/2024, kim ngạch xuất khẩu của Việt Nam tăng 10,2% so với cùng kỳ lên 31,1 tỷ USD. So với tháng trước, giá trị xuất khẩu trong tháng 4 giảm nhẹ 7,7%.

Kim ngạch xuất khẩu tháng 4 giảm nhẹ so với tháng trước là điều thường thấy, do tháng 3 là mùa cao điểm xuất khẩu các sản phẩm điện tử. Tính chung 4 tháng đầu năm 2024, giá trị xuất khẩu của Việt Nam tăng 15,1% so với cùng kỳ lên 123,9 tỷ USD.

Về nhập khẩu, trong tháng 4/2024, nhập khẩu của Việt Nam tăng 18,8% so với cùng kỳ lên 29,9 tỷ USD. So với tháng trước, kim ngạch nhập khẩu giảm nhẹ 2,9% sau khi tăng 33,1% trong tháng 3/2024.

Tính chung 4 tháng, nhập khẩu của Việt Nam tăng 15,1% so với cùng kỳ lên 114,9 tỷ USD, chủ yếu là do nhu cầu nhập khẩu đối với các sản phẩm trung gian, tư liệu sản xuất và nguyên liệu thô phục hồi cùng với mức tăng 6,3% so với cùng kỳ trong lĩnh vực sản xuất. Điều này cho thấy nhu cầu tiêu dùng trong nước đã cho thấy tín hiệu của sự phục hồi.

Như vậy, qua 4 tháng đầu năm 2024, cán cân thương mại của Việt Nam ghi nhận thặng dư tăng 14,9% so với cùng kỳ lên 9,0 tỷ USD. Đây là yếu tố hỗ trợ cho tăng trưởng kinh tế và góp phần ổn định tỷ giá trong năm nay.

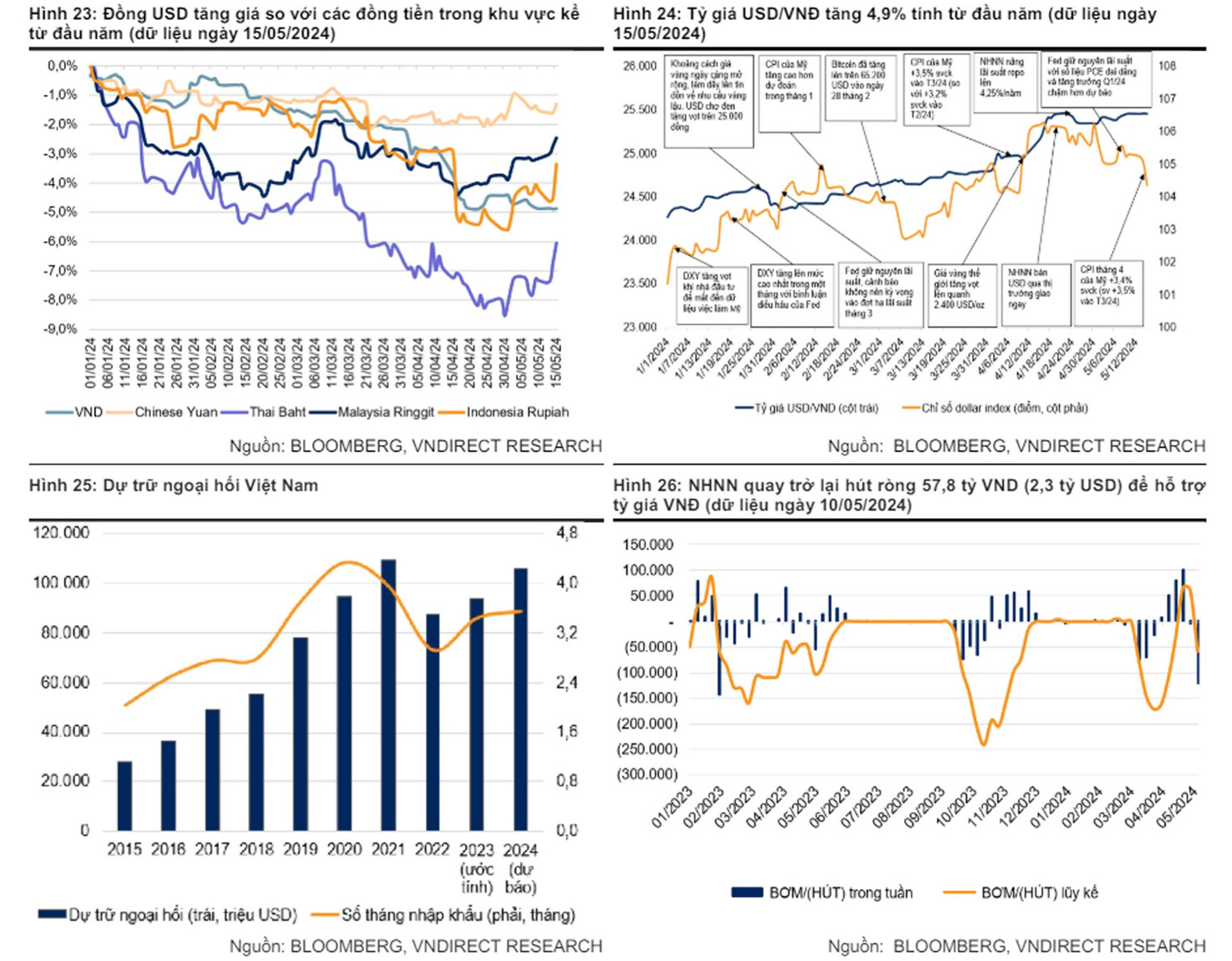

Bên cạnh thặng dư thương mại, đà suy giảm của Chỉ số đồng Dollar (DXY) gần đây mang lại tín hiệu tich cực cho tỷ giá hối đoái. Thực tế cho thấy, thị trường ngoại hối biến động trong hầu hết tháng 4/2024 cho đến khi lạm phát tháng 4 của Mỹ được công bố giúp kiềm chế đà tăng của Chỉ số DXY.

Tính đến ngày 15/5, Chỉ số DXY giảm 0,6% so với tháng trước xuống 104,35, trong khi tỷ giá USD/VND tăng lên 25.453 đồng (+2,6% so với cuối tháng 3; +4,9% so với cùng kỳ).

Theo các chuyên gia VNDirect, những biến động gần đây của tỷ giá USD/VND cùng pha với diễn biến của các đồng tiền trong khu vực. Từ đầu năm đến nay, VND mất giá 4,9% so với USD, trong khi Nhân dân tệ (-1,3% tính từ đầu năm), Rupiah Indonesia (- 3,4% tính từ đầu năm), Ringgit Malaysia (-2,5% tính từ đầu năm) và Baht Thái (-7,3% tính từ đầu năm).

Các chuyên gia của VNDirect dự báo áp lực tỷ giá sẽ vẫn duy trì đến trước thời điểm Ngân hàng Dự trữ Liên bang Mỹ (Fed) đảo chiều chính sách tiền tệ.

Dẫu vậy, một số yếu tố có thể hỗ trợ tỷ giá trong năm nay, bao gồm: lượng kiều hối dồi dào (16 tỷ USD; +32% so với cùng kỳ vào năm 2023), giải ngân FDI mạnh mẽ (6,3 tỷ USD; +7,1% so với cùng kỳ trong quý I/2024); và thặng dư thương mại 9,0 tỷ USD trong 4 tháng năm 2024 (+10,2% so với cùng kỳ).

Bên cạnh đó, sự linh hoạt trong điều hành chính sách tiền tệ, tỷ giá của NHNN cũng sẽ góp phần giúp ổn định tỷ giá. Có thể thấy, trước áp lực lên tỷ giá thời gian qua, NHNN đã có những biện pháp can thiệp cụ thể như bán USD trên thị trường giao ngay và tổ chức đấu giá vàng miếng.

Với dự trữ ngoại hối hiện tại, NHNN có dư địa, dù không quá dồi dào, để bán USD nhằm kiềm chế đà tăng của tỷ giá.

Chia sẻ về quan điểm điều hành tỷ giá, ông Phạm Chí Quang - Vụ trưởng Vụ Chính sách tiền tệ, NHNN cho biết, mặc dù tình hình quốc tế vẫn còn nhiều thách thức, khó lường nhưng với nền tảng kinh tế vĩ mô, đối ngoại vững chắc và việc Fed dự kiến bắt đầu giảm lãi suất từ cuối năm nay, áp lực đối với tỷ giá sẽ giảm bớt.

“Trong thời gian tới, NHNN sẽ điều hành tỷ giá linh hoạt, phù hợp với diễn biến thị trường thông qua việc tiếp tục kết hợp đồng bộ các công cụ chính sách tiền tệ với việc bán ngoại tệ can thiệp hỗ trợ thanh khoản thị trường, qua đó phục vụ các nhu cầu ngoại tệ hợp pháp của nền kinh tế, góp phần bình ổn tâm lý thị trường, ổn định kinh tế vĩ mô và kiểm soát lạm phát”, ông Phạm Chí Quang cho biết.