“Làn sóng” mới lãi suất

Nhiều ngân hàng đã điều chỉnh lãi suất huy động lên một mức cao mới; và những động thái của nhà quản lý gần đây khiến thị trường dự báo một “làn sóng” tăng lãi suất đầu vào...

Đợt điều chỉnh lãi suất huy động lớn thứ 2 trong năm đã vừa mới diễn ra. Theo đó, mức lãi suất tiết kiệm của 10 ngân hàng vừa điều chỉnh đã cộng thêm 0,9-1,2%. ACB là ngân hàng dẫn đầu mức lãi suất điều chỉnh mạnh nhất trong đợt này khi cộng thêm cho lãi suất của cả kỳ hạn 1 tháng ở mức 0,9%.

Một trong những đại diện của nhóm Big 4 là Agribank cũng đã điều chỉnh tăng lãi suất huy động ngày 1/7, theo sau bước chân BIDV đã đi trước điều chỉnh cách đây chưa lâu. Tuy nhiên, Agribank, Vietcombank, VietinBank và BIDV vẫn là 4 nhà băng giữ lãi suất tiền gửi tiết kiệm duy trì trong khung từ 3%/năm đến 5,6%/năm, thấp nhất hệ thống.

Nếu tính ròng từ đầu năm tới nay, đã có tới 31 ngân hàng thương mại (NHTM) gia nhập cuộc điều chỉnh tăng lãi suất qua các đợt, đẩy mức lãi suất huy động cao từ nấc thỏa thuận trên 12 tháng ở mặt bằng 7,4 -7,55%.

Ghi nhận cho thấy lãi suất ngân hàng cao nhất trên thị trường hiện nay thuộc về SCB với mức 7,55% cho kì hạn 18 tháng trở lên đối với tiền gửi tiết kiệm online.

Loạt ngân hàng như BacABank, Nam A Bank, CBBank, BaoVietBank, PvcomBank, SHB, KienLongBank… cũng đều niêm yết lãi suất huy động trên mức 7,0% cho kì hạn dài 12 tháng trở lên nhưng với các điều kiện khác nhau, tùy theo giá trị khoản tiền gửi và các kỳ hạn dài phổ biến từ 18 tháng, 24 tháng; riêng kỳ hạn 36 tháng sẽ có mức lãi suất cao song ít “cạnh tranh” hơn 2 kỳ hạn trên.

Ngoài ra, một đại diện ngân hàng không muốn nêu tên cho biết trên thực tế, cái gọi là “tùy các điều kiện khác nhau” vô cùng linh hoạt, mỗi nhà băng đều có một sự linh hoạt riêng, thậm chí ngay trong cùng hệ thống của một nhà băng nhưng ở mỗi chi nhánh khác nhau đã có sự linh hoạt khác nhau miễn sao đảm bảo trong biên độ ban điều hành ngân hàng đó quy định. Do đó lãi suất huy động thực tế và cao nhất có thể vượt qua mức 7,55%.

“Mặt bằng lãi suất huy động kỳ hạn dài hạn đang được ưu tiên và có thể nói bước đầu cũng đã vượt qua mặt bằng lãi suất trái phiếu huy động bổ sung vốn cấp 2 của một số ngân hàng nhóm lớn cam kết khi phát hành cho trái chủ thời gian qua (từ mức 7-7,50%)”, vị lãnh đạo ngân hàng tiết lộ.

Ở phía cơ quan điều hành, như Diễn Đàn Doanh Nghiệp đã thông tin, nếu tính trong chiều dài 3 năm qua kể từ 2020, thì đợt điều chỉnh loạt lãi suất điều hành gần nhất của NHNN diễn ra vào quý III/2020, và từ đó đến nay NHNN vẫn sử dụng công cụ lãi suất điều hành trực tiếp nhưng tiết chế; chẳng hạn như giảm lãi suất tỷ lệ dự trữ ngoại tệ bắt buộc xuống 0% từ đầu tháng 9/2021 (tuy nhiên việc điều chỉnh này rất nhỏ và hầu như không tác động đến giảm lãi suất vay); hay chấp thuận cho giảm tỷ lệ dự trữ bắt buộc với VND, thời hạn từ tháng 8/2021 đến hết tháng 1/2022 đối với từng loại tiền gửi tại Agribank để qua đó khuyến khích vốn vay có điều kiện giá rẻ vào khu vực tam nông…

Gần nhất khi khởi động lại kênh phát hành tín phiếu sau 2 năm “đóng băng” từ 21/6 và triển khai đến nay, NHNN đã bắt đầu khắc nét rõ dần những mục tiêu đưa lãi suất liên ngân hàng đang từ vùng âm trở về dương (và thực tế lãi suất liên ngân hàng đã tăng vọt sau loạt phát hành tín phiếu hút tiền “ế" thanh khoản trong hệ thống); giảm áp lực đối với tỷ giá. Đồng thời, từ động thái ban đầu “ném đá dọ đường”, đây cũng có thể là những tín hiệu bắt đầu hướng đến kế hoạch điều chỉnh lãi suất, theo quan điểm của một chuyên gia.

Vậy NHNN liệu có điều chỉnh loạt lãi suất điều hành trực tiếp và kéo theo, là một “làn sóng” mới tăng mạnh lãi suất huy động lẫn cho vay của các nhà băng tới đây? Hay "làn sóng" tăng lãi suất mới “lăn tăn” đầu năm nay đến lan đều dần nhưng ngày càng lớn hơn, đã phản ánh một sắc thái phản ứng của thị trường và tạo áp lực dẫn đến thay đổi lãi suất của nhà điều hành trong bối cảnh hàng loạt ngân hàng trung ương trên toàn cầu đã tăng lãi suất và ứng phó lạm phát?

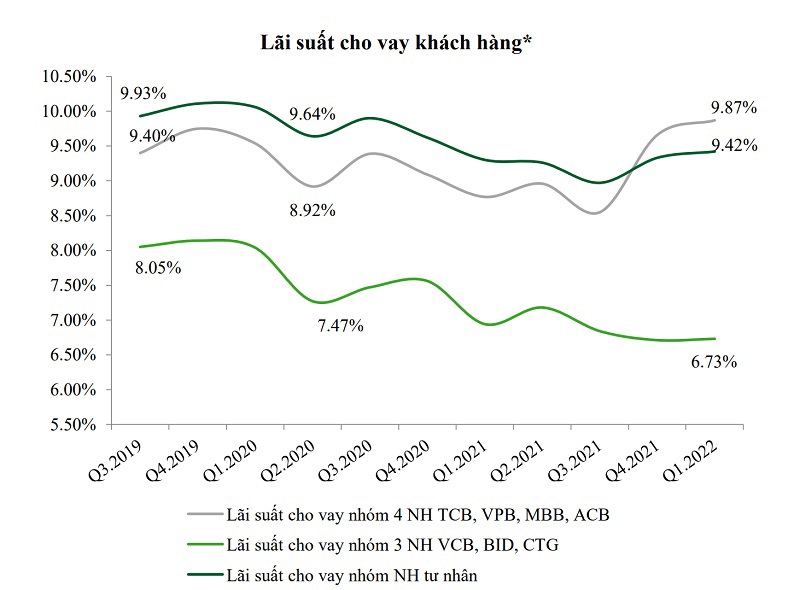

Lãi suất huy động tăng đang khiến mặt bằng lãi suất vay cũng điều chỉnh và có thể sẽ còn cao hơn trong thời gian tới. Theo Báo cáo cập nhật số liệu BCTC các ngân hàng tại quý I/2022, VCBS chưa cập nhật diễn biến của đợt tăng lãi suất mới (nguồn VCBS)

Tại tọa đàm “Đầu tư tài chính 2022 – Chuyên đề II: Cơ hội trong biến động thị trường chứng khoán” do Tạp chí Diễn Đàn Doanh nghiệp tổ chức mới đây, TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn chính sách Tài chính tiền tệ quốc gia cho rằng, về tiền tệ, “Một yếu tố tích cực đó là tỷ giá của Việt Nam vẫn ở mức độ ổn định hơn so với giá trị danh nghĩa của nhiều loại tiền tệ khác từ đầu năm đến nay. Có nhiều nước, đồng nội tệ đã mất giá danh nghĩa từ 3-8%, thậm chí là trên 10% và năm nay, dự báo tỷ giá có thể sẽ tăng ở mức khoảng 2- 2,3% hoặc cao hơn một chút ở mức 2,5%”.

Với các bước điều hành ngày càng mạnh tay hút tiền trên thị trường tín phiếu, rõ ràng NHNN đang đặt mục tiêu hỗ trợ cho tỷ giá một cách cụ thể nhất nhưng không can thiệp tỷ giá hối đoái theo hướng có thể bị quy kết “thao túng”. Với khối xuất khẩu vẫn là khối doanh nghiệp quan trọng, điểm sáng của kỳ vọng nền kinh tế tăng tốc từ nay đến cuối năm, thì việc điều hành để hỗ trợ tỷ giá, giữ mức giảm giá thấp nhất của VND sẽ có ý nghĩa lớn. Điều này cũng góp phần hạn chế nhập khẩu lạm phát vào Việt Nam và qua đó, giảm bớt áp lực lạm phát.

Ở một quan điểm khác, cũng tại tọa đàm của Diễn Đàn Doanh nghiệp, TS. Nguyễn Trí Hiếu, chuyên gia Tài chính - Ngân hàng lại khuyến nghị rằng, “hãy để mặt bằng lãi suất cho vay tăng khoảng 1%-1,5% từ nay đến cuối năm để kiểm soát lạm phát, nhưng đồng thời khẩn trương giúp Chính phủ thực hiện các gói hỗ trợ kinh tế, trong đó có gói hỗ trợ lãi suất 40.000 tỷ”.

Có thể thấy, việc nhìn nhận về tín hiệu điều hành của NHNN và “sóng” mới về lãi suất của các nhà băng đang có nhiều quan điểm khác nhau. Trong khi đó, vẫn vị lãnh đạo ngân hành thương mại lưu ý, “dự báo đường đi của lãi suất ngân hàng thời gian tới, đừng quên các thông số về kinh tế Việt Nam với mức tăng trưởng cao trong quý II/2022, đi cùng là sự biến động của hàng hóa trong rổ tính CPI và những hàm ý".