Mô hình tích hợp giải thích ý định cấp tín dụng cho sản xuất nông nghiệp ứng dụng công nghệ cao

Nghiên cứu này xây dựng mô hình tích hợp giải thích cho ý định cấp tín dụng của nhân viên ngân ngân hàng thương mại với các khách hàng vay vốn dùng cho sản xuất nông nghiệp ứng dụng công nghệ cao. Phân tích cấu trúc tuyến tính thực hiện trên mẫu gồm 175 nhân viên tín dụng tại các ngân hàng thương mại ở Lâm Đồng đã ủng hộ 6/8 giả thuyết nghiên cứu đề xuất. Mô hình nghiên cứu giải thích khá toàn diện cho ý định cấp tín dụng của nhân viên, giúp hiểu rõ thực trạng lưu thông vốn tín dụng dành cho sản xuất nông nghiệp ứng dụng công nghệ cao.

Nông nghiệp ứng dụng công nghệ cao (NNCNC) đang là giải pháp phát triển hàng đầu để thực hiện mục tiêu tái cơ cấu ngành Nông nghiệp của Chính phủ, nhằm thay đổi tập quán canh tác, nâng cao giá trị nông sản trong thời kỳ hội nhập quốc tế. Đây cũng là vấn đề được tỉnh Lâm Đồng quan tâm triển khai thực hiện trong thời gian qua. Theo số liệu của UBND tỉnh Lâm Đồng (2018), tổng diện tích gieo trồng trên địa bàn Tỉnh đạt 383.975 ha, trong đó, diện tích sản xuất NNCNC là 54.477 ha (chiếm gần 16,4% diện tích canh tác) với giá trị sản xuất nông nghiệp bình quân của Tỉnh đạt 150 triệu đồng/ha/năm. Theo thống kê của Sở Nông nghiệp và Phát triển nông thôn tỉnh Lâm Đồng, giai đoạn từ năm 2012 - 2018, tỉnh Lâm Đồng đã huy động được hơn 22.500 tỷ đồng để phát triển NNCNC. Trong đó, tỷ lệ nguồn vốn huy động của nhân dân hơn 64,5%, vốn doanh nghiệp hơn 26,6%, vốn tín dụng gần 7,4% và vốn ngân sách nhà nước gần 1,5%. Điều này cho thấy, NNCNC vẫn còn tiềm năng phát triển rất lớn tại Lâm Đồng, bởi với quỹ đất và điều kiện tự nhiên thuận lợi, nhưng lượng vốn huy động từ các ngân hàng thương mại (NHTM) cho lĩnh vực này vẫn còn quá thấp.

Để tìm hiểu nguyên nhân của việc hạn chế lưu thông nguồn vốn tín dụng từ các NHTM vào sản xuất NNCNC, tác giả tiến hành xây dựng mô hình nghiên cứu giải thích cho ý định chấp nhận thực hiện hợp đồng tín dụng (HĐTD) cho đối tượng vay vốn sản xuất NNCNC của các nhân viên tín dụng ở các NHTM tại tỉnh Lâm Đồng. Vì quá trình cấp vốn tín dụng từ các NHTM đến các hộ dân và doanh nghiệp sản xuất NNCNC khá phức tạp và qua nhiều bước trung gian, bài viết chỉ tập trung vào đối tượng là ý định thực hiện HĐTD NNCNC của các nhân viên ngân hàng với phương pháp định lượng suy diễn.

Cơ sở lý thuyết và mô hình nghiên cứu

Thuyết hành vi có hoạch định

Lý thuyết hành vi có hoạch định (TPB) được khởi nguồn từ lý thuyết về các hành động có thể lý giải (TRA) của Ajzen và Fishbein (1980) và đã được chứng minh rất hữu dụng trong việc giải thích và dự đoán các hành vi cá nhân ở rất nhiều nghiên cứu khác nhau. Theo TPB, hành vi thực hiện một hành động cụ thể của cá nhân xuất phát trực tiếp bởi ý định hành vi của cá nhân đó. Ý định này chịu sự ảnh hưởng của 3 yếu tố chính, đó là: Thái độ; Nhận thức kiểm soát hành vi và Chuẩn chủ quan.

Ý định hành vi phản ánh mức độ sẵn lòng thực hiện một hành vi cụ thể và là yếu tố trực tiếp nhất để tiên đoán cho hành vi (Ajzen, 1991), nhất là trong những ngữ cảnh nghiên cứu mà hành vi cụ thể chưa diễn ra hoặc khó đo lường chính xác. Nghiên cứu này tìm hiểu ý định thực hiện HĐTD NNCNC của các nhân viên, hay gọi ngắn gọn là ý định cấp tín dụng.

Thái độ phản ánh sự đánh giá ưa thích hay không ưa thích của một cá nhân đối với một hành vi nào đó, nó ảnh hưởng trực tiếp đến mức độ của hành vi hoặc niềm tin về những kết quả có thể xảy ra (Lee, 2009). Trong nghiên cứu này, thái độ của nhân viên đối với ý định cấp tín dụng thể hiện những đánh giá chung của họ về các HĐTD NNCNC và nó sẽ là yếu tố chính để dự đoán cho ý định cấp tín dụng của họ với đối tượng khách hàng này.

Nhận thức kiểm soát hành vi của một cá nhân liên quan đến những niềm tin về sự tồn tại của những yếu tố kiểm soát mà có thể thúc đẩy hoặc cản trở việc thực hiện hành vi của họ (Lee, 2009). Những yếu tố kiểm soát này có thể là nguồn lực, trình độ, tài chính, hoặc cơ hội của cá nhân để thực hiện hành vi đó. Trong nghiên cứu này, nhận thức kiểm soát hành vi của nhân viên phản ánh mức độ những nguồn lực thuận lợi như kiến thức, quyền hạn hay nguồn thông tin hỗ trợ cho việc thực hiện HĐTD NNCNC của họ.

Chuẩn chủ quan được định nghĩa là nhận thức về áp lực xã hội đối với việc nên hay không nên thực hiện một hành vi nào đó, nó là niềm tin quy phạm về kỳ vọng nào đó (Liao & cộng sự, 2007). Trong nghiên cứu này, chuẩn chủ quan phản ánh mức độ kỳ vọng tích cực đối với việc cấp tín dụng NNCNC từ những tác nhân xã hội đến nhân viên tín dụng như: Đồng nghiệp, cấp trên và cả những chính sách của địa phương.

Thuyết mô hình chấp nhận công nghệ

Tương tự TPB, thuyết mô hình chấp nhận công nghệ (TAM) cũng được phát triển từ lý thuyết TRA nhưng hướng vào việc mô hình hóa việc chấp nhận của con người với công nghệ hoặc hệ thống nào đó (Featherman & Fuller, 2003). Theo TAM, ý định sử dụng một hệ thống nào đó của con người, thì xuất phát từ thái độ của họ về việc sử dụng hệ thống đó và nhận thức tính hữu dụng của hệ thống. Trong đó, thái độ và nhận thức tính hữu dụng chịu ảnh hưởng bởi nhận thức dễ sử dụng. Nhận thức tính hữu dụng: Là niềm tin chủ quan của nhân viên tín dụng về việc thực hiện HĐTD NNCNC sẽ mang lại những lợi ích thiết thực nào cho bản thân, cho ngân hàng và cho xã hội.

Nhận thức dễ sử dụng phản ánh niềm tin của nhân viên tín dụng rằng quy trình và các thủ tục thực hiện HĐTD NNCNC thì dễ rất dễ dàng và không tốn nhiều nỗ lực của họ. Khi nhân viên nhận thấy việc cấp vốn tín dụng là dễ dàng, các quy trình đơn giản thì họ sẽ ý thức được lợi ích của các HĐTD này với công việc của họ và hình thành thái độ tích cực.

Nhận thức tính hữu dụng là một yếu tố quan trọng, quyết định đến cả thái độ và ý định của con người (Lee, 2009). Khi các nhân viên ý thức rõ lợi ích thiết thực mà các HĐTD NNCNC mang lại, thì họ sẽ có thái độ tích cực và sẵn sàng thực hiện chúng. Vì vậy, giả thuyết của mô hình TAM được phát biểu như sau:

H1a: Nhận thức dễ sử dụng có tác động dương đến nhận thức tính hữu dụng.

H1b: Nhận thức dễ sử dụng có tác động dương đến thái độ đối với việc cấp tín dụng.

H1c: Nhận thức tính hữu dụng có tác động dương đến thái độ đối với việc cấp tín dụng.

H1d: Nhận thức tính hữu dụng có tác động dương đến ý định cấp tín dụng.

Để tích hợp mô hình TAM cùng TPB nhằm giải thích cho ý định cấp vốn cho các HĐTD NNCN của các nhân viên, các giả thuyết về sự tác động của thái độ, chuẩn chủ quan và nhận thức kiểm soát hành vi trong mô hình TPB được phát biểu như sau:

H2a: Thái độ với việc cấp tín dụng có tác động dương đến ý định cấp tín dụng.

H3b: Chuẩn chủ quan có tác động dương đến ý định cấp tín dụng.

H3c: Nhận thức kiểm soát hành vi có tác động dương đến ý định cấp tín dụng.

Cảm nhận rủi ro

Featherman và Pavou (2003) định nghĩa, cảm nhận rủi ro là nhận thức của con người về những mất mát có thể xảy ra khi họ theo đuổi một mục tiêu nào đó bao gồm: Rủi ro về mặt hoạt động, tài chính, cơ hội/thời gian, sự an toàn, xã hội và tổn thất tâm lý. Trong nghiên cứu này, cảm nhận rủi ro thể hiện những nhận thức của nhân viên đối với các rủi ro có thể mang lại trong quá trình cấp tín dụng cho khách hàng vay vốn sản xuất NNCNC. Cảm nhận rủi ro phản ánh những lo lắng về mặt cảm xúc, nhận thức và góp phần suy giảm thái độ tích cực của con người đối với hành vi hay sản phẩm, dịch vụ (Lee, 2009). Vì vậy, giả thuyết được phát biểu như sau:

H3: Cảm nhận rủi ro tác động âm đến thái độ đối với việc cấp tín dụng.

Phương pháp nghiên cứu

Nghiên cứu sử dụng phương pháp chọn mẫu tập trung (theo xác suất), với tổng thể là tất cả các nhân viên tín dụng chưa từng thực hiện HĐTD NNCNC ở tất cả các NHTM tại tỉnh Lâm Đồng. Bởi vì không có đủ danh sách và nguồn lực để tiếp cận tất cả tổng thể, nghiên cứu lựa chọn 22 NHTM đang hoạt động với 52 chi nhánh và phòng giao dịch tại TP. Đà Lạt và 5 huyện lân cận để tiến hành lấy mẫu bằng phương pháp phỏng vấn trực tiếp qua phiếu. Sau 2 tháng tiếp cận, nghiên cứu phỏng vấn được 181 đáp viên, sau khi loại bỏ 6 phiếu không hợp lệ, 175 phiếu phù hợp được giữ lại phân tích. Thống kê mẫu cho biết, tỷ lệ nam tham gia phỏng vấn là 56%, nữ chiếm 44%; có 89% các nhân viên trong độ tuổi từ 26 đến 45 tuổi và 92% có trình độ đại học.

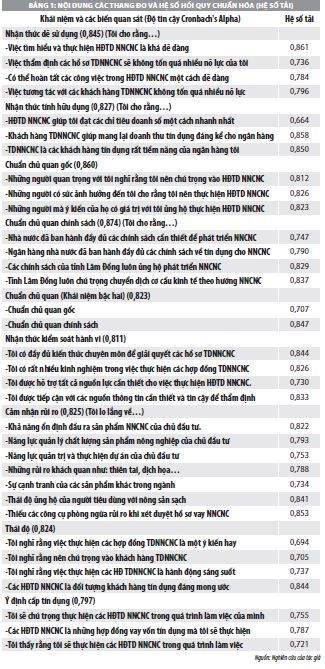

Thang đo của các khái niệm lý thuyết đều được kế thừa từ nghiên cứu trước của Lee (2009) và tiến hành nghiên cứu định tính với 5 chuyên gia, nhằm bổ sung, hiệu chỉnh nội dung phù hợp với ngữ cảnh nghiên cứu là hoạt động tín dụng tại các NHTM. Nghiêncứu sử dụng thang đo khoảng Likert với 5 mức độ tương ứng (1:Hoàn toàn không đồng ý – 5: Hoàn toàn đồng ý), nội dung các thang đo được thể hiện ở Bảng 1.

Nghiên cứu đi theo hai bước tiếp cận phổ biến trong phân tích cấu trúc tuyến tính (SEM) với mô hình đo lường và mô hình cấu trúc, được đánh giá theo các tiêu chuẩn đề xuất bởi Hair và ctg (2014). Với mô hình đo lường, trước tiên nghiên cứu kiểm định độ tin cậy Cronbach’s Alpha và phân tích nhân tố khám phá (EFA) để đánh giá sơ bộ thang đo. Bước phân tích nhân tố khẳng định (CFA) được dùng để kiểm định độ phù hợp chung, độ giá trị tin cậy, hội tụ và phân biệt của các thang đo. Với mô hình cấu trúc, kỹ thuật SEM với ước lượng ML (Maximum Likehood) được dùng để đánh giá độ phù hợp tổng thể của mô hình và kiểm định các giả thuyết nghiên cứu.

Kết quả nghiên cứu

Kiểm định độ tin cậy Cronbach’s Alpha của các thang đo đều thỏa mãn (>0,7) với kết quả được thể hiện ở Bảng 1. Sau đó, các thang đo biến độc lập được tiến hành phân tích nhân tố EFA với phép trích Principal Axis Factoring và phép xoay Promax. Sau khi loại bỏ 8 biến có hệ số tải lên nhiều nhân tố khác nhau, cuối cùng còn lại 25 biến quan sát đại diện cho 6 nhân tố, với tổng phương sai trích đạt 66,22%. Hệ số KMO đạt 0,884 và kiểm định Barlett có Sig = 0,000 cho thấy, kết quả EFA là phù hợp. Thang đo chuẩn chủ quan bị tách làm 2 nhân tố riêng biệt và được đặt tên là chuẩn chủ quan gốc bao gồm 3 biến quan sát trong thang đo gốc của Lee (2009) và chuẩn chủ quan chính sách bao gồm 4 biến quan sát được bổ sung mới ở nghiên cứu định tính. Vì vậy, nghiên cứu tiếp tục phân tích chuẩn chủ quan dưới dạng khái niệm bậc hai, được phản ánh bởi hai khái niệm bậc một.

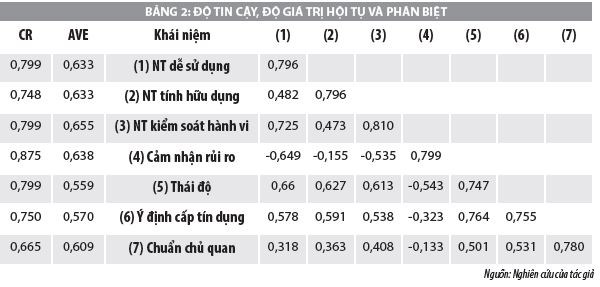

Trong bước phân tích nhân tố khẳng định CFA, các chỉ số phù hợp của mô hình đều thỏa mãn yêu cầu theo Hair và cộng sự (2014): cmin/df = 1,344 (<2); P = 0,000 (<0,05); CFI = 0,955 (>0,9); TLI = 0,949 (>0,9); RMSEA = 0,044 (<0,05); AGFI = 0,800 (>0,8) cho thấy, mô hình đề xuất là phù hợp với dữ liệu thị trường. Hệ số tải của các biến quan sát được (ở Bảng 1) đều đạt mức trên 0,6 cho thấy, thang đo có độ tin cậy tốt. Độ giá trị hội tụ của các thang đo được thỏa mãn với các hệ số tin cậy tổng hợp (CR) đạt trên 0,6 và phương sai trích trung bình (AVE) đạt trên 0,5. Độ giá trị phân biệt của các thang đo cũng thỏa mãn khi căn bậc hai hệ số AVE của mỗi khái niệm (số in đậm trên đường chéo) đều lớn hơn hệ số tương quan của nó với các khái niệm còn lại trong ma trận tương quan ở bảng 2 (Hair & ctg, 2014).

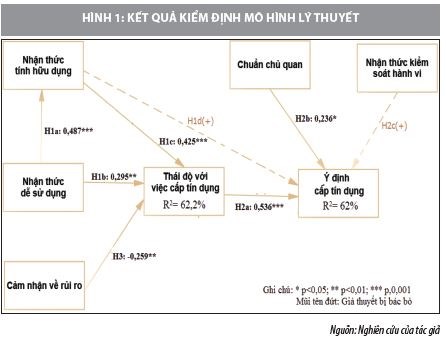

Kiểm định mô hình cấu trúc SEM cho thấy, các chỉ số phù hợp của mô hình đều thỏa mãn điều kiện theo tác giả Hair và ctg (2014) cụ thể: CMIN/df = 1,394 (<2); TLI = 0,942 (>0,9); CFI = 0,948 (>0,9); p = 0,000 (<0,05); RMSEA = 0,048 (<0,05); AGFI = 0,794 (xấp xỉ mức 0,8). Ngoài ra, các hệ số sai số chuẩn đều nhỏ hơn [2,58], và không có phương sai âm, chứng tỏ không có hiện tượng Heywood xuất hiện.

Trong giai đoạn năm 2012 - 2018, tỉnh Lâm Đồng đã huy động được hơn 22.500 tỷ đồng để phát triển nông nghiệp công nghệ cao. Trong đó, tỷ lệ nguồn vốn huy động của nhân dân hơn 64,5%, vốn doanh nghiệp hơn 26,6%, vốn tín dụng gần 7,4% và vốn ngân sách nhà nước gần 1,5%.

Kết quả cho thấy, có 6/8 giả thuyết nghiên cứu được chấp nhận. Trong nhóm 4 giả thuyết H1 về các tác động nhóm yếu tố trong khung lý thuyết TAM, nhận thức dễ sử dụng vừa có sự tác động trực tiếp đến thái độ đối với việc cấp vốn, vừa tác động gián tiếp thông qua nhận thức tính hữu dụng. Nhận thức tính hữu dụng tác động khá lớn (β=0,425) đến thái độ nhưng không ảnh hưởng trực tiếp đến ý định cấp vốn. Điều này có thể do nhận thức tính hữu dụng còn chưa cao, với giá trị trung bình (Mean) bằng 3,58 đối với thang đo khoảng giá trị lớn nhất là 5. Tương tự, yếu tố nhận thức kiểm soát hành vi với Mean bằng 3,15 cũng cho thấy, các nhân viên chưa có kinh nghiệm làm việc với khách hàng vay vốn tín dụng cho sản xuất NNCNC nên họ còn khá mơ hồ trong vấn đề khả năng, kinh nghiệm và cảm nhận những nguồn lực hỗ trợ cho việc thực hiện HĐTD NNCNC. Vì vậy, nhận thức kiểm soát hành vi trong trường hợp này chưa đủ mạnh để tác động đến ý định cấp vốn của họ.

Yếu tố chuẩn chủ quan là một khái niệm bậc hai gồm hai thành phần: chuẩn chủ quan gốc (mean=3,11) và chuẩn chủ quan chính sách (mean=3,67). Việc xuất hiện thành phần mới chuẩn chủ quan chính sách là kết quả từ nghiên cứu định tính, xuất phát từ đặc tính riêng của môi trường tín dụng NHTM. Việc xuất hiện thêm yếu tố mới cho thấy rằng, các nhân viên tín dụng của các NHTM rất có tinh thần tiếp thu và thực hiện các quy định, chủ trương, chính sách mà nhà nước, địa phương và ngân hàng đã đề ra. Vì vậy, sự ủng hộ của các cơ quan quản lý về chính sách phát triển có thể tác động đến sự quyết định và hành vi của các nhân viên, trong trường hợp nghiên cứu này là ý định cấp tín dụng. Giá trị trung bình của 2 yếu tố trên vẫn còn khá thấp, chứng tỏ rằng các NHTM vẫn còn chưa chú trọng vào lĩnh vực tín dụng cho NNCNC, và các chính sách của nhà nước, sự ủng hộ của các bên liên quan vẫn còn chưa lớn.

Tác động âm (β=-0,259) của cảm nhận rủi ro đến thái độ cho thấy, các nhân viên tín dụng khi chưa từng thực hiện HĐTD NNCNC thì lo lắng nhiều về tính khả thi của dự án, và việc này làm suy giảm thái độ của họ. Cảm nhận rủi ro có mean=3,46 cho thấy, các nhân viên đã có sự nhìn nhận sáng suốt và khá cẩn thận trong việc nhìn nhận, xem xét đối tượng cần cấp vốn.

Kết luận

Với 6/8 giả thuyết được chấp nhận, mô hình nghiên cứu đã giải thích được 62,2% biến thiên phương sai của thái độ và 62% ý định cấp tín dụng cho khách hàng NNCNC. Kết quả thu được tương đồng với các mô hình giải thích ý định hành vi của Featherman và Pavou (2003) Liao và cộng sự, (2007) hay Lee (2009) cho thấy, nghiên cứu đã tích hợp thành công các lý thuyết TPB, TAM và cảm nhận rủi ro. Cũng theo kết quả trên, để tăng cường lưu thông vốn tín dụng vào các đối tượng NNCNC đòi hỏi nhiều thay đổi trong công tác quản trị của các NHTM lẫn các chính sách phát triển của chính quyền địa phương.

Để thúc đẩy ý định cấp tín dụng, các ngân hàng cần tinh giản thủ tục và quy trình cấp vốn, hoàn thiện hệ thống xếp hạng tín nhiệm, có chính sách định giá tài sản bảo đảm, giám sát tài sản đảm bảo phù hợp với đối tượng NNCNC nhằm tăng hiệu suất thực hiện HĐTD và giảm thiểu cảm nhận rủi ro của nhân viên. Các sở, ngành có liên quan cần nghiên cứu, ban hành thêm các chính sách hỗ trợ NNCNC như: Các quy định về quyền tài sản trên đất, cơ chế bảo lãnh tín dụng, hoàn thiện cơ chế đồng bộ cho thị trường quyền sử dụng đất nông nghiệp, và các chính sách hỗ trợ khuyến nông, thúc đẩy nông nghiệp ứng dụng công nghệ cao trên địa bàn toàn tỉnh Lâm Đồng nói riêng và toàn quốc nói chung.

Tài liệu tham khảo:

1. Hair, J., Black, B., Babin, B., Anderson, R. & Tatham, R. (2014), Multivariate Data Analysis, Prentical-Hall International;

2. Ajzen, I. (1991), The theory of planned behavior. Organizational behavior and human decision processes, 50(2), 179-211;

3. Liao, C., Chen, J. L., & Yen, D. C. (2007), Theory of planning behavior (TPB) and customer satisfaction in the continued use of e-service: An integrated model. Computers in human behavior, 23(6), 2804-2822;

4. Lee, M. C. (2009), Factors influencing the adoption of internet banking: An integration of TAM and TPB with perceived risk and perceived benefit. Electronic commerce research and applications, 8(3), 130-141;

5. Featherman, M. S., & Pavlou, P. A. (2003), Predicting e-services adoption: a perceived risk facets perspective. Internati onal journal of human-computer studies, 59(4), 451-474.