Ngân hàng Bắc Á: Nợ xấu tăng, bộ đệm dự phòng mỏng

Chất lượng tài sản của Ngân hàng TMCP Bắc Á (Bac A Bank - HNX: BAB) chịu áp lực trong 6 tháng đầu năm 2024 khi nợ xấu tăng hơn gấp đôi so với đầu năm nhưng tỷ lệ bao phủ nợ xấu lại sụt giảm mạnh.

Lo ngại chất lượng tài sản

Theo báo cáo tài chính soát xét riêng ngân hàng 6 tháng đầu năm 2024, tính đến 30/6/2024, tổng tài sản của Bac A Bank đạt 154.604 tỷ đồng, tăng 14,19% so với cùng kỳ năm 2023 và tăng 1,5% so với thời điểm đầu năm 2024. Trong đó, dư nợ cho vay khách hàng đạt 102.132 tỷ đồng, tăng 5,7% so với cùng kỳ năm trước và tăng 2,3% so với đầu năm.

Tuy nhiên, tốc độ tăng trưởng tài sản của Nhà băng này không đi kèm với chất lượng. Nợ xấu của Bac A Bank tăng đáng kể lên 2.512 tỷ đồng, bao gồm 1.514 tỷ đồng nợ xấu cho vay khách hàng và 998 tỷ đồng nợ xấu trái phiếu doanh nghiệp; tăng 195% so với thời điểm cuối năm 2023 và tăng gấp 4 lần so với cùng kỳ năm ngoái. Con số nợ xấu có thể còn cao hơn nữa nếu tính cả nợ xấu ngoại bảng và 633 tỷ đồng lãi cho vay chưa thu được.

Trong nửa đầu năm 2024, Bac A Bank đã xử lý 2.450 tỷ đồng nợ xấu khó đòi (bao gồm 595 tỷ đồng nợ gốc và 1.855 tỷ đồng nợ lãi đang trong thời gian theo dõi). Tuy nhiên, áp lực nợ xấu nội bảng vẫn tăng cao. Nợ có nguy cơ mất vốn (nợ nhóm 5) là 693 tỷ đồng, tăng 35% so với đầu năm 2024 và tăng 62% so với cùng kỳ năm 2023. Nợ nghi ngờ (quá hạn 6 – 12 tháng) sau 6 tháng tăng hơn gấp đôi lên 580 tỷ đồng.

Tỷ lệ nợ xấu (NPL) của Bac A Bank tính đến cuối tháng 6/2024 là 2,3%, cao hơn khá nhiều so với mức 09%-1% của cùng kỳ năm ngoái và đầu năm nay. Trong khi đó, tỷ lệ bao phủ nợ xấu (LLR) của Ngân hàng này sụt giảm đáng kể, từ mức 131% cuối năm 2023 xuống còn 86% tại thời điểm 30/6/2024 (tỷ lệ này tại thời điểm 30/6/2023 là 158%).

Tỷ lệ bao phủ nợ xấu cao sẽ giúp các ngân hàng kiểm soát tốt khả năng phòng thủ của mình. Tuy nhiên, với trường hợp của Bac A Bank, nợ xấu đi lên trong khi tỷ lệ bao phủ nợ xấu sụt giảm mạnh đặt ra nghi vấn lớn cho nhà đầu tư về chất lượng tài sản của Ngân hàng. Thực tế, điều này cũng phản ánh xu hướng chung cả ngành trong bối cảnh nền kinh tế vẫn còn khó khăn.

Tăng trưởng tín dụng ở mức thấp so với hệ thống

Tính đến cuối tháng 6, tổng dư nợ tín dụng của Bac A Bank đạt 107.402 tỷ đồng, tăng 1,2% so với cuối năm 2023. Trong đó, dư nợ cho vay khách hàng đạt 102.132 tỷ đồng, tăng 2,3% so với cuối năm 2023, thấp hơn nhiều so với mức tăng trưởng tín dụng bình quân toàn ngành Ngân hàng là 6%.

Theo thông báo gần đây, ngày 21/8/2024, Hội đồng quản trị Bac A Bank đã ban hành nghị quyết về việc điều chỉnh phương án sử dụng vốn thu được từ đợt chào bán 89,6 triệu cổ phiếu BAB ra công chúng. Dự kiến, số vốn thu về ước đạt 896 tỷ đồng, dùng để cho vay khách hàng.

Ở đầu vào, lượng tiền gửi của khách hàng cũng không có sự cải thiện đáng kể, khi chỉ tăng 1,1% trong 6 tháng. Tại thời điểm 30/6, tổng lượng tiền gửi khách hàng tại Bac A Bank là khoảng 119.909 tỷ đồng, chỉ nhích tăng 1.275 tỷ đồng.

Tỷ lệ tiền gửi không kỳ hạn (CASA) của Ngân hàng này đạt khoảng 5,7%, thuộc top dưới trong toàn hệ thống. CASA đóng vai trò quan trọng trong hoạt động của các ngân hàng, là nguồn vốn ổn định và giá rẻ để ngân hàng cung cấp các sản phẩm tín dụng cho khách hàng. Tỷ lệ CASA thấp khiến ngân hàng khó tiết giảm được chi phí trả lãi, cũng như ảnh hưởng không ít tới thanh khoản của Ngân hàng.

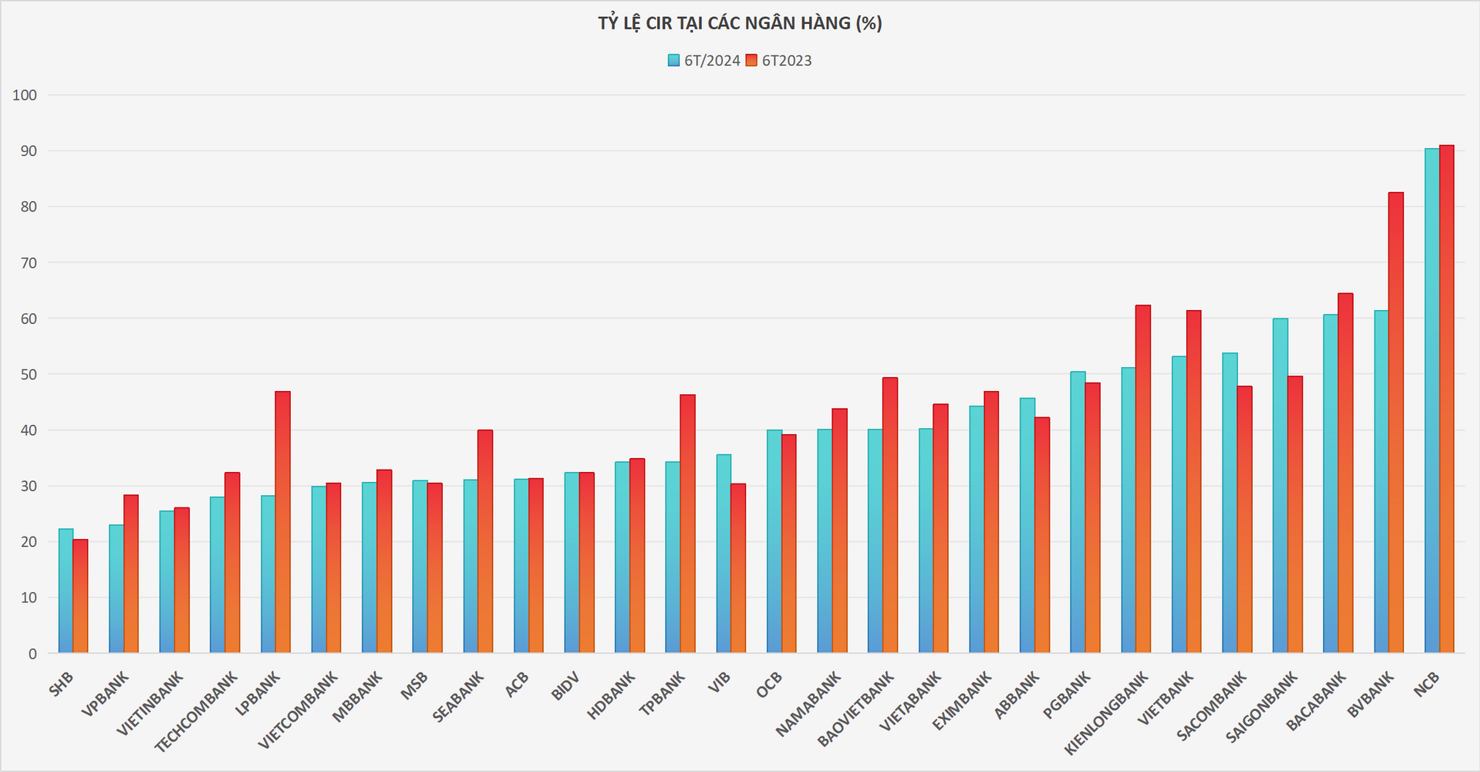

Vấn đề chi phí hoạt động cũng là một bài toán khó với Bac A Bank khi tỷ số chi phí trên thu nhập (CIR) của Ngân hàng này ở mức cao 61%, chỉ sau mỗi Ngân hàng Bản Việt và Ngân hàng Quốc Dân. Hiện nay, tỷ lệ CIR trung bình của toàn ngành Ngân hàng ở mức 31,7%. Tỷ lệ CIR phản ánh việc quản trị chi phí, kiểm soát tốc độ tăng của chi phí thấp hơn tốc độ tăng thu nhập. Đây cũng là một trong các chỉ số phản ánh hiệu quả kinh doanh của ngân hàng. Với những chỉ báo “đi ngược” hệ thống, nhà đầu tư không khỏi lo lắng về hiệu quả kinh doanh của ngân hàng.

Điểm sáng được ghi nhận trong kết quả kinh doanh của Bac A Bank là chỉ số biên lãi thuần (NIM) có cải thiện đáng kể so với cùng kỳ năm 2023, đạt 2,7% trong nửa đầu năm 2024. Với tình hình phục hồi tín dụng dự kiến trong nửa cuối năm 2024, nhiều chuyên gia cho rằng, NIM sẽ gặp ít áp lực khi phải hạ lãi suất cho vay.