Ngân hàng nào sẽ dẫn đầu phát hành trái phiếu năm 2021?

Mặc dù nhường ngôi đầu cho bất động sản về tổng giá trị phát hành trái phiếu doanh nghiệp trong quý III/2021, nhưng nhiều ngân hàng vẫn ghi nhận lượng phát hành cao, chưa kể còn kế hoạch phía trước...

Top 5 ngân hàng dẫn đầu phát hành trong 9 tháng 2021

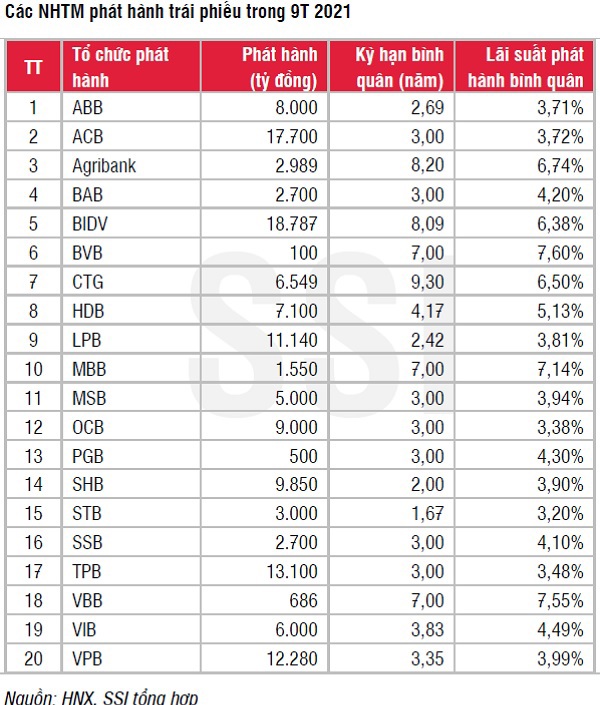

Theo thống kê của CTCK SSI, trong quý III/2021, khối lượng trái phiếu ngân hàng phát hành thành công đạt 65,2 nghìn tỷ đồng, giảm 6,8% so với quý 2 nhưng tăng tới 37,9% so với cùng kỳ. Tính chung 9 tháng đầu năm 2021, có 20 NHTM phát hành 136,4 nghìn tỷ đồng (tăng 42,6% so với cùng kỳ) trái phiếu với kỳ hạn bình quân 4,13 năm và lãi suất bình quân 4,5%/năm.

Nhu cầu các NHTM cần tăng vốn cấp 2 nhằm đáp ứng Basel 2 và bổ sung nguồn vốn trung hạn (hỗ trợ hoạt động kinh doanh và đáp ứng thông tư quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn) tăng trong giai đoạn qua giúp thị trường trái phiếu ngân hàng sôi động.

Cụ thể, top 5 ngân hàng có lượng trái phiếu phát hành đạt trên 10.000 tỷ đồng trở lên lần lượt là: BIDV đẫn đầu ở vị trí đạt giá trị phát hành cao nhất với 18.787 tỷ đồng, kỳ hạn bình quân 8,09 năm, lãi suất bình quân 6,38%. ACB với 17.700 tỷ đồng đã huy động đứng thứ hai, kỳ hạn bình quân 3 năm; lãi suất mức thấp 3,72%. Ở vị trí thứ 3, TPBank ghi nhận giá trị phát hành 13.100 tỷ đồng; kỳ hạn bình quân 3 năm và lãi suất bình quân 3,48%. Xếp thứ tư là VPBank với giá trị phát hành 12.280 tỷ đồng, kỳ hạn bình quân 3,35 năm, lãi suất bình quân 3,99%. Đứng cuối trong top 5 là LienvietPostBank với giá trị phát hành đạt 11.140 tỷ đồng, kỳ hạn bình quân 2,42 năm, lãi suất bình quân 3,81%.

Như vậy, với kết quả thống kê tổng hợp SSI Research và HNX, có thể thấy rõ trong top này ngoại trừ BIDV là ngân hàng huy động qua kênh trái phiếu để bổ sung vốn cấp 2, chịu lãi suất trung bình tương đương mặt bằng cao của chung nhóm ngành ngân hàng, thì trái phiếu các nhà băng còn lại đều có kỳ hạn ngắn hơn và lãi suất thấp hơn rất nhiều, < 4%. Tuy nhiên, nhiều ngân hàng cũng có giá trị phát hành không nhỏ, tương tự như BIDV gọi vốn dài hạn bình quân từ 7 năm trở lên, cũng chịu lãi suất trung bình nhỉnh hơn so với mặt chung của ngành như VBB, BVB và MBB....

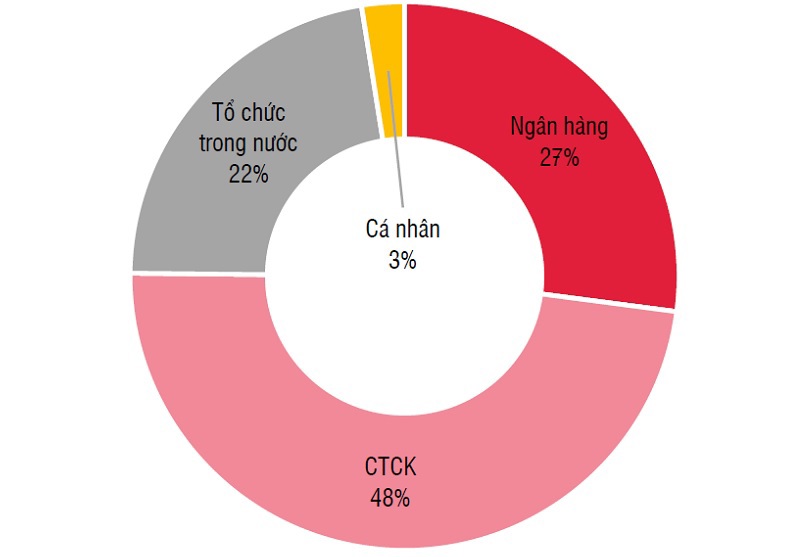

Người mua chính: Các CTCK có ngân hàng hậu thuẫn

Cũng theo thống kê của SSI Research thì nhóm bên mua trái phiếu ngân hàng nhiều nhất là CTCK, kế tiếp là chính các ngân hàng, sau đó là các nhà đầu tư tổ chức và cá nhân chiếm tỷ lệ rất thấp 3%. Theo ghi nhận của DĐDN trong những bài viết trước, việc các CTCK mua trái phiếu ngân hàng thông thường có các trường hợp: CTCK của chính ngân hàng đó góp vốn đầu tư (mô hình mẹ - con, có báo cáo tài chính hợp nhất) hoặc liên doanh, liên kết; hoặc CTCK là đơn vị bảo lãnh phát hành, ghi nhận lưu ký và phân phối lại trái phiếu doanh nghiệp (trái phiếu ngân hàng) cho các nhà đầu tư khác. Hơn 50% thị phần tư vấn trái phiếu doanh nghiệp thuộc về công ty chứng khoán có ngân hàng hậu thuẫn là tỷ lệ minh chứng mối quan hệ này.

Một chuyên gia cũng khẳng định trong bối cảnh mà các CTCK suốt từ đầu năm 2021 đến nay liên tục chịu áp lực tăng vốn để đáp ứng nhu cầu margin và cạnh tranh tự doanh trong thị trường, thì việc các CTCK mua trái phiếu ngân hàng để chờ thu lợi suất định kỳ là hoàn toàn khó xảy ra. Do đó, bên phát hành bên mua trong mối quan hệ hợp tác của ngân hàng và CTCK cũng là hướng có lợi hai bên nhằm, thay vì gửi tiền mặt ngân hàng, CTCK sẽ mua để sử dụng làm tài sản cầm cố cho các khoản vay của chính CTCK để được ngân hàng ưu đãi lãi suất.

Mặt khác, nhiều CTCK cũng tích cực giới thiệu các sản phẩm trái phiếu đầu tư cho nhà đầu tư và “bắc cầu” cầm cố chính trái phiếu ngân hàng đó tại nhà băng phát hành để được phê duyệt khoản vay theo chính sách từng thời kỳ.

Bên cạnh đó, theo SSI Research, Thông tư số 01/2021/TT-NHNN gỡ bỏ quy định của Thông tư số 34/2013/TT-NHNN cho phép các TCTD được mua trái phiếu phát hành trên thị trường sơ cấp của các TCTD khác, một số lượng lớn bên mua trái phiếu doanh nghiệp do NH phát hành đến từ các NHTM khác.

Cụ thể, nhà đầu tư mua trái phiếu ngân hàng gồm các ngân hàng (37,5 nghìn tỷ đồng, chiếm 27%); CTCK (66,7 nghìn tỷ đồng, chiếm 48%); tổ chức trong nước (chủ yếu là công ty bảo hiểm và các Qũy đầu tư chứng khoán, 30,9 nghìn tỷ, chiếm 22,3%) và cá nhân (3,4 nghìn tỷ, chiếm 2,5%).

Các nhà đầu tư cá nhân thường chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7-15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2-5 năm (hoặc 10 năm với trái phiếu 15 năm), nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao. Trong khi đó, một số lượng lớn các NH và CTCK mua trái phiếu kỳ hạn 1-3 năm có lãi suất cố định từ 2,6-4,3%/năm, trả lãi hàng năm.

Nếu nhìn lại 9 tháng đầu 2021, khi Thông tư này được ban hành vào cuối tháng 3, có hiệu lực từ 17/5/2021, diễn biến của thị trường ghi nhận đây thực sự là cú hích để hoạt động phát hành trái phiếu ngân hàng nhằm bổ sung vốn trung dài hạn và vốn cấp 2 bùng nổ. Đặc biệt trong 2 tháng đầu quý II, hàng loạt nhà băng đã đẩy mạnh hoạt động trên thị trường nợ và soán ngôi phát hành của nhóm bất động sản. VPBank, TPBank, ACB… những ngân hàng tư nhân top đầu về giá trị phát hành, chính là những tên tuổi dẫn đầu các đợt phát hành chi phí thấp trong giai đoạn này.

Còn hàng chục nghìn tỷ trái phiếu ngân hàng sẽ phát hành

Nhìn nhận về thị trường trái phiếu doanh nghiệp quý IV, CTCK SSI cho rằng sẽ kém sôi động so với quý III sau “sự kiện Evergrande”, Bộ Tài Chính đã thực hiện một số biện pháp kiểm tra mạnh tay hơn nhằm giám sát thị trường trái phiếu doanh nghiệp. Cùng với đó, Bộ Tài Chính mới đây đã ban hành dự thảo Thông tư nhằm kiểm soát chặt chẽ hơn hoạt động phát hành trái phiếu doanh nghiệp.

Theo thống kê, BIDV đang là ngân hàng dẫn đầu giá trị phát hành trái phiếu 9 tháng 2021. Với kế hoạch phát hành mới trong quý IV, BIDV có thể sẽ tiếp tục ghi đậm dấu ấn về nhu cầu vốn qua thị trường nợ

Tuy nhiên, đây không hẳn là những lý do tác động tiêu cực đến hoạt động phát hành trái phiếu ngân hàng của các NHTM trong quý IV. Bởi những biện pháp siết chặt trên sẽ chủ yếu nhằm vào nhóm các doanh nghiệp có sức khỏe tài chính không đảm bảo, thông tin kém minh bạch cũng như trái phiếu phát hành lãi suất cao, không tài sản đảm bảo.

Cần nhớ rằng dù trái phiếu ngân hàng phát hành thời gian qua đều không có tài sản đảm bảo song nhìn chung ngân hàng vẫn là loại hình kinh doanh đặc thù khó phá sản hơn so với các loại hình kinh doanh khác. Ngoài ra, người mua trái phiếu ngân hàng như được biết từ chính nhóm NHTM đang dư thừa thanh khoản, còn lại tỷ lệ lớn vẫn là CTCK, tổ chức như quỹ đầu tư..., nên cũng sẽ ít bị ảnh hưởng lực mua.

Chưa kể theo kế hoạch, nhiều ngân hàng vẫn còn những đợt phát hành trái phiếu ở phía trước. Có thể kể một số ngân hàng vẫn còn “hẹn với thị trường” những đợt phát hành mới như: VietinBank có kế hoạch phát hành 10.000 tỷ đồng trái phiếu, thì mới chỉ huy động đạt 6.549 tỷ đồng. Vietcombank im hơi lặng tiếng và không có mặt trong danh sách 20 TCTD phát hành trái phiếu trong 9 tháng đầu 2021, nhưng đã vừa lên kế hoạch phát hành tới 4.000 tỷ đồng thông qua trái phiếu riêng lẻ, dự kiến thực hiện trong quý IV này.

Hay ngay chính BIDV, ngân hàng dẫn đầu về tổng lượng trái phiếu đã phát hành trong nhóm nhà băng, từ tháng 10/2021, cũng đang triển khai phương án “dội bom” trái phiếu ra thị trường với mục tiêu huy động 11.000 tỷ đồng. 112 triệu trái phiếu mệnh giá 100.000 đồng/ trái phiếu loạt trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo theo đó sẽ chia làm 3 lô bán ra công chúng trong 3 tháng còn lại của năm.

Nếu phát hành hoàn tất thì BIDV có lẽ chính là ngân hàng có khối lượng trái phiếu phát hành “khủng” nhất trong năm nay. Kế hoạch này cũng phản ánh rõ nhu cầu được tăng vốn của BIDV đang tạo áp lực cho chính ngân hàng như thế nào khi cho đến hiện tại, BIDV vẫn đang chậm lại so với các ngân hàng khác thuộc Big Four về việc được cơ quan quản lý chấp thuận phương án tăng vốn điều lệ.